作者:小债看市

来源:小债看市(ID:little-bond)

永煤债务违约后,多个省份接连发声,释放积极信号,意在提振债券市场信心,预计后期国企信用债违约现象将有所缓和。

01

陕西国资委发声

12月2日,陕西省国资委在官网发布《省国资委关于进一步加强监管企业债券融资管理防控债务风险的通知》,这是继山西、贵州后,又一省级国资委就防范债务风险问题表态。

通知中提到,要坚决落实企业的债券融资主体责任,完善债务风险防控体系,建立企业良好的金融生态和信用环境,维护企业和陕西省在金融、资本市场的良好形象,守住不发生重大风险的底线,并“坚决防止发生债券到期兑付违约事件”。

通知截图

近期,债券市场连发AAA级企业违约事件,造成了较大的社会影响,投资者信心受到冲击。

尤其是永煤债务违约,引发市场巨震,市场中人心惶惶,此后山西省首个站出表态,称确保到期债券不违约。

11月14日,山西国资运营公司发布《致山西省属企业债权人的一封信》,信中提到将持续加大省属国有企业债务风险防控力度,并调动省属国企形成合力,形成强大资金池,在山西国资运营公司强力协调下,山西国有企业有足够实力,确保到期债券不会出现一笔违约。

随后,国务院金融稳定发展委员会召开金融委第四十三次会议,研究规范债券市场发展、维护债券市场稳定工作。

会议提出,秉持“零容忍”态度,维护市场公平和秩序。要依法严肃查处欺诈发行、虚假信息披露、恶意转移资产、挪用发行资金等各类违法违规行为,严厉处罚各种“逃废债”行为,保护投资人合法权益。

此后,二级市场债券反弹,投资者信心得到修复。

近日,贵州省人民政府党组成员、副省长谭炯也在公开场合表示,贵州将不断健全政金企协同的风险防控机制,严厉处罚各种“逃废债”行为,坚决保护投资人合法权益,切实构建良好的金融生态和信用环境。

业内人士分析称,多个省份接连发声,释放了积极信号,意在提振债券市场信心,预计后期国企信用债违约现象将有所缓和。

以下,《小债看市》将分析陕西省最大且唯一省级煤炭企业--陕西煤业化工集团有限责任公司(以下简称“陕煤集团)的债务情况,管中窥豹一览陕西国资委直属企业的债务风险。

02

3900亿负债压顶

据官网介绍,陕煤集团是国有特大型能源化工企业,是陕西省能源化工产业的骨干企业,也是省内煤炭大基地开发建设的主体,拥有上市公司陕西煤业(601225.SH)。

成立16年来,陕煤集团形成了“煤炭开采、煤化工”两大主业和“燃煤发电、钢铁冶炼、机械制造、建筑施工、铁路投资、科技、金融、现代服务”等相关多元互补、协调发展的产业格局。

陕煤集团官网

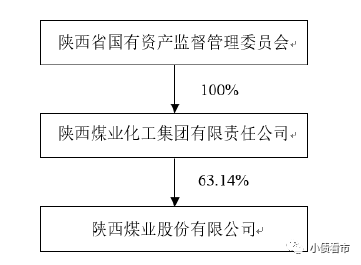

从股权结构上看,陕西省国资委持有陕煤集团100%股权,为公司控股股东和实际控制人。

股权结构图

近年来,由于煤炭及钢铁行业景气度较高,陕煤集团营业收入逐年增长,保持了较强的盈利及获现能力。

然而,今年疫情爆发以来,煤炭下游行业开工率不足,煤炭市场价格下态势,陕煤集团的煤炭业务毛利率大幅下降,对盈利形成一定不利影响。

另外,化工产品产能过剩且价格波动幅度大,而陕煤集团在化工领域存在较大规模的投资支出,新投产项目面临市场及技术风险,带来一定经营压力。

今年前三季度,陕煤集团实现营业收入2401.92亿元,同比增加8.86%;实现归母净利润4.19亿元,同比大幅下滑44.35%。

利润总额

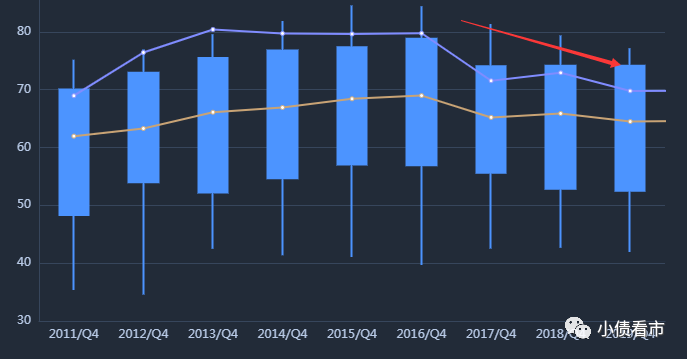

截至最新报告期,陕煤集团总资产5778.81亿元,总负债3976.45亿元,净资产1802.36亿元,资产负债率68.81%。

从母公司层面看,近年来陕煤集团母公司总债务逐年增长,今年6月末已达到1760.31亿元,债务负担沉重。

值得注意的是,虽然近年来陕煤集团财务杠杆缓慢下降,但目前仍高于行业平均水平,且其所有者权益中含有部分永续债务工具,若调至债务,其杠杆水平将被进一步推高。

财务杠杆水平

《小债看市》分析债务结构发现,陕煤集团主要以非流动负债为主,占总负债的52%。

截至今年三季末,陕煤集团非流动负债有2076.86亿元,主要为长期借款和应付债券,其长期有息负债合计1847.16亿元。

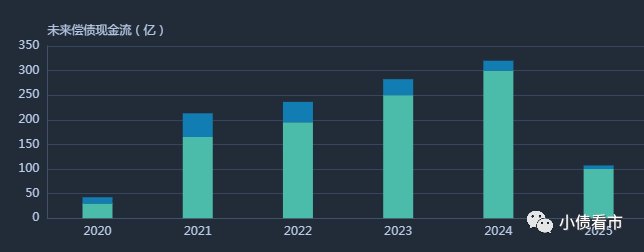

在存续债券方面,目前陕煤集团存续债券40只,存续规模1120亿元,其中一年内到期的债券有195亿元,大部分债券将集中于2024年到期。

在信用评级方面,目前陕煤集团主体和相关债项信用等级均为AAA,评级展望为“稳定”。

存续债券到期分布

在负债方面,陕煤集团还有1899.59亿元流动负债,主要为应付票据及应付账款,其一年内到期的短期债务有869.39亿元。

然而,相较于短期负债,陕煤集团的资金链较紧张,其账上货币资金只有499亿元,无法覆盖短期负债,现金短债比为0.57,短期偿债风险较大。

从短期偿债能力指标上看,陕煤集团流动资产常年无法覆盖流动负债,流动比率和速动比率分别为61.71%和54.02%,短期偿债能力持续恶化。

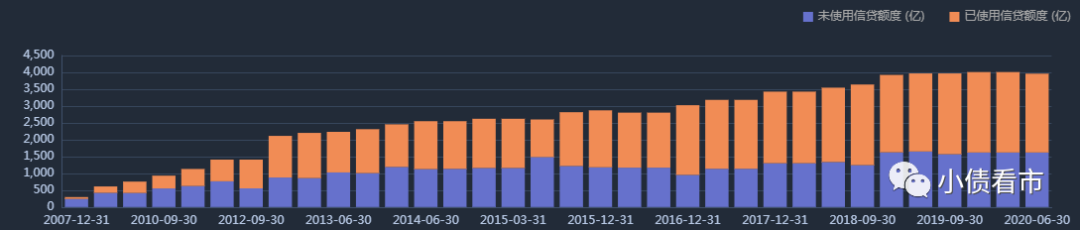

不过,陕煤集团财务弹性较好,截至今年6月末其银行授信总额为3961.53亿元,未使用授信额度为1619.02亿元。

银行授信情况

整体来看,陕煤集团刚性债务规模高达2870.74亿元,主要以长期有息负债为主,带息负债比为72%,有息负债占比较高。

近年来,随着债务规模增长,陕煤集团财务费用逐年增加,2017年以来一直保持100亿以上规模,另外其管理费用也呈递增趋势,总体来看期间费用对利润形成严重侵蚀,其费用控制能力待增强。

另外,陕煤集团未分配利润持续为负,且亏损逐年扩大,对公司资本实力产生不利影响。

从融资渠道上看,陕煤集团渠道较为多元,除了发债和借款其还通过租赁、应收账款、定向增发、股权以及股权质押来融资。

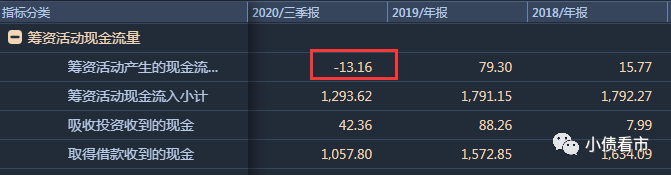

然而,今年以来陕煤集团外部融资出现不利信号,其筹资性现金流由净流入转为净流出状态,前三季度净流出13.16亿元。

筹资性现金流

未了缓解债务压力,在省政府的协调下,陕煤集团与金融机构已签订合计845亿元的债转股协议,截至今年6月末已到位514.42亿元,资本实力大增。

2016年末,陕煤集团与陕西金融资产管理股份有限公司签署《400亿元债转股合作框架协议》;次年又在陕西省政府牵头下,中国建设银行与包括公司在内的三家大型国有企业签订了总额累计500亿元的债转股协议。

目前,陕煤集团存续债券规模上千亿,其仍需加速债转股资金落地,实现前期资本开支科目中在建转固,以及通过经营性补血等措施化解债务风险。

总得来看,近年来随着在建项目增多,陕煤集团总债务逐年攀升且规模较大;其在手资金紧张,不足以覆盖短期债务,且短期偿债能力指标持续恶化,短期偿债风险较大。

03

煤企改革

2006年6月,经陕西省人民政府批准,陕煤集团由原陕西煤业集团、陕西渭河煤化工集团、陕西华山化工集团和陕西陕焦化工等四家国有企业合并组建而成。

2012年,煤炭市场的“黄金十年”伴随着煤炭产能严重过剩、煤炭价格断崖式下滑而宣告结束。

陕煤集团在享受了煤炭“黄金十年”所带来红利后,品尝到行业经济下行、企业转型升级的艰难与苦涩。面对煤炭行业困境,陕煤集团开始了被称为“壮士断腕”的改革历程。

据媒体报道,在国家去产能政策出台前,陕煤集团率先启动关闭资源枯竭、安全环保指标差、竞争力弱的8对矿井。国家供给侧结构性改革政策实施以来,其将原计划3年关闭的18处矿井在2016年一年内关闭到位,退出产能1815万吨,占全省62%。

陕煤集团官网图片

在淘汰落后产能的同时,陕煤集团还利用“存去挂钩”的产能置换政策,通过企业内部筹集置换指标,并落实省内6市所属关闭矿井产能的置换。

据官网介绍,2020年陕煤集团计划实现销售收入3400亿元,利润168亿元,投资306亿元。力争到“十四五”末,以10万产业工人、6000亿元资产总额,支撑5000亿元销售收入和5000亿元A股市值,实现500亿元利润。

然而,2019年以来煤炭消费增速大降,以及进口持续增长等多重因素影响下,我国煤炭价格整体下行,债务负担沉重的陕煤集团要想实现目标还将面临不小的挑战。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市