作者:编辑部CRIC研究

过去,房企为分摊资金压力与风险,多以联合拿地实现规模突围,尤其市场准入门槛较高的北京、上海,联合拿地更是多见。早在2015年的时候,北京联合体拿地的比例就已经高达46%,而上海联合体拿地的比例也有32%。

01 18城联合拿地比例不足10%

我们梳理了已完成今年首轮集中土拍的18个城市,已成交的336宗含宅地块中,联合体拿地的比例仅9.8%。

其中,无锡联合体拿地的比例本轮最高,达到50%,联合体以民企+平台公司为主。此外,青岛、深圳、重庆、长沙联合体拿地的比例也在20%以上。

作为房企联合拿地重镇的北京,2022年首轮集中土拍联合拿地的比例只有17.6%。

2021年首轮集中土拍时,北京联合拿地比例升至高点,达到53.3%,最多时更是有5家房企组成联合体拿地,至第二轮集中土拍联合拿地的比例也达到了52.9%,第三轮集中土拍联合拿地比例急转直下,只有20%。

除了联合拿地的比例下降以外,本轮联合拿地的特征也发生了变化。

如果说2021年首轮集中供地合作拿地是以中小房企为主,那么2022年的合作拿地则呈现出“强强联合”的特征,而且,部分平台企业与规模房企联合的情况也不少见。

联合体拿地越来越少说明什么?

这一变化,意味着当前房地产投资收益已大不如前,同时行业暴雷风险加剧,合作方的资质成为波及房企自身安全与稳定的一大隐忧。

图:已完成首轮集中土拍18城涉宅地块及联合拿地比例

02 合作项目亏损成企业负担

联合投资指向的合作开发,也在市场下行周期下,出现更多的不确定性。

比如股东资金面出现问题,或对项目去化、利润前景预期不一致,导致投入不足、开发停滞、股权出售等问题,都在深刻影响着合作效益的实现。

房企合作项目有两个非常重要的指标:并表项目和非并表项目。

简单来说,并表项目收益直接计入合并报表营收,非并表项目经营成果则通过合营联营投资损益在财报体现。

一个非常重要的趋势是,非并表项目投资收益在削弱。

CRIC数据显示,已披露2021年年报的房企中,合营联营投资收益同比下滑的比例达到了65%。合作项目越多,下滑的幅度就越显著,比如,如万科、旭辉、正荣、德信等合营联营投资收益几乎减半。

而且,合作项目投资收益大不如前。

比如万科非并表比例保持在30%左右,但是2021年合营联营投资收益下降49.8%,越秀2020、2021两年非并表比例持平,但合营联营投资收益降幅达到55%。

上述数据或多或少反映出合作项目的问题,而低效率、低效益合作项目必然会成为企业负担。

表:部分房企非并表项目收益情况(亿元)

数据来源:CRIC

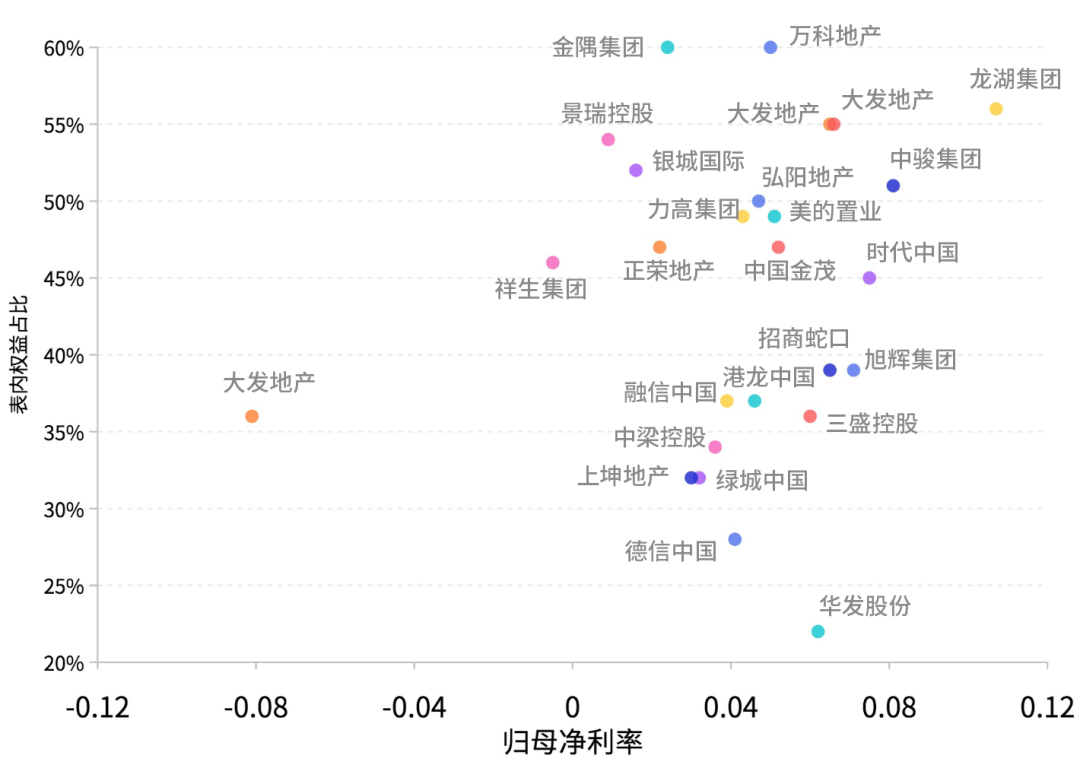

03 表内权益下降致归母净利润雪上加霜

合作开发还有一个重要的问题,那就是项目权益被瓜分,直接导致房企结转收入与销售规模不匹配。

换句话说,表内权益占比下降,合作方将侵蚀企业更多的利润。

2017-2021年以来,行业合作持续深化,典型上市房企表内权益占比(归属母公司权益/所有者权益)由80%降至63%,部分房企甚至跌破了50%。

尤其是行业盈利下行探底的过程中,合作模式下房企利润还将进一步被摊薄,一定程度上对归母净利润造成压力。

比如德信,受合作项目众多拖累,其表内权益长期过低,2021年只有27.5%。

从财务报表中也可以很清晰的看出,表内权益过低对利润造成的影响。2021年,德信实现净利润23.8亿元,但少数股东就分食了14.4亿元,归母净利润仅有9.4亿元,同比跌幅达21.1%,归母净利率为4.1%,创下企业2017年以来最低,且显著低于行业平均水平。

所以,在展开项目合作时,项目权益直接与利润情况挂钩,因此房企不得不关注这方面的问题。

图:典型合作型房企(股东权益低于60%)表内权益与归母净利率散点图

注:表内权益占比=归属母公司权益/所有者权益

数据来源:CRIC

这也给以“合作”为生的中小型民企敲响了警钟。

如果在项目合作中比较被动,那么发展的阻力也会越来越大,因此提升自身资质是掌握“话语权”的关键。

而规模房企也并非一劳永逸。

我们梳理了企业土储明细发现,包括万科、招商蛇口、金地、旭辉等中大型企业,合作项目比重也非常大,比如万科,截至2021年底,非100%持股项目占比已经达到了92%,控制合作风险也是当务之急。

而旭辉此前曾在3月遭瑞银下调评级,主要原因就是合作方风险暴露,截至2021年底,旭辉不同形式的合作项目已达到八成,其中涉及发生债务展期合作方的合作项目共有21个。

现在来看,企业的稳定性和安全性不仅仅取决于自身的经营和财务管控,尤其是当前市场下行压力加剧,行业信心不足,违约暴雷企业增多,企业还将承担更大的连带压力。

表:截至2021年底典型中大型房企土储中合作项目情况

数据来源:CRIC

市场下行,企业现金流承压,合作模式的弊端和风险也逐一暴露。

实际上,目前联合体拿地的减少也从侧面印证了房企合作热度下降的趋势,项目合作的门槛也会越来越高,行业发展对于合作模式的依赖度将逐步降低。

未来,合作一定不会缺席,只是,“合作方排雷”将成为房企中长期发展的重要课题

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“丁祖昱评楼市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 联合拿地退潮!

丁祖昱评楼市

丁祖昱评楼市