作者:投资杂记

来源:投资杂记(ID:gh_a849fd3eaab7)

一、什么是城投债

城投公司是披着公司制外衣的政府融资部门,在2014年《预算法》出台之前本质上是这样的。中国的地方财政,其来源于税收和各种非税收入的部分很难满足于其教育、医疗、社会保障等刚性支出,即使是经济发达地区这也是普遍现象(用专业术语讲,就是财政平衡率低于100%,财政平衡率等于一般公共预算收入/一般公共预算支出),因此被称作“吃饭财政”。与财政的捉襟见肘相矛盾的是,官员的升迁是通过地方GDP的考核来实现的,这也就是央地之间财权事权不匹配之处。那么怎么解决经济发展与资金短缺资之间的矛盾呢?因为原有法律规定地方政府是不能举债的,于是城投公司就诞生了。地方政府通过城投公司进行融资,来满足其基础设施建设的资金需求,通过完善基础设施、发展产业来拉动地方经济增长,吸引人口流入,以此来带动土地的增值,未来通过土地出让收入来偿还债务、平衡建设资金。2014年预算法通过后,给予了地方政府(主要是省级和直辖市)发行地方政府债券用于公益性资本支出的渠道,城投平台举借的债务不属于地方政府债务。虽然对城投债与政府信用进行了切割,但实际上城投公司的偿债能力、再融资能力、盈利和现金流情况仍然与地方经济财力水平、债务情况紧密相关。

因此,虽然没有明确的城投债定义,但主要特征有:

第一,从股权结构讲,其股东是各级地方政府的国资委、管委会、交通局、建设局等,实际控制人是各级人民政府;

第二,从业务角度讲,其业务主要包括土地一级开发、基础设施建设、棚改和保障房建设、城市公共事业(供水、供热、公交等)运营等,业务对象主要是各级地方政府;

第三,从盈利角度讲,其自身没有独立的盈利能力和现金流创造能力,其盈利和现金流主要是依赖于各级地方政府。

二、城投债的分析框架

除了流动性因素外,城投债的核心驱动因素是政策,政策变化会改变投资者的看法,有时候幡未动,只是心动了。城投债投资最重要的是决定这是不是一个好的介入时机,其次才是具体个券的选择。因此,城投债的分析是遵循“政策—地方政府—城投公司”这样一个自上而下的过程。第一步是政策和投资时机判断,第二步是地方政府分析,第三步是具体城投公司选择,是一个逐渐递进的过程。关于城投债投资时机的分析相对复杂,这里主要讲的是对于个券的选择。

如果我们判断当下是投资城投债的好时机,那么我们应该如何进行选择呢?根据前面所述,城投公司的偿债能力、再融资能力、盈利和现金流情况都是依附于地方政府的,那么我们应当先对地方政府进行评价,在通过筛选的地区继续对城投债进行筛选。对于通过最低要求的地区,我们仍可以进行区分,相对较强的地区可以适当下沉,而相对较弱的地区对城投平台的资质要求要提高。

在对地方政府进行评价方面,大家的考察维度基本是一致的,主要包括经济和产业发展情况、财力情况和债务情况、地区未来发展情况等。主要是根据自身风险偏好等因素来选取相关指标设定相应的准入门槛。这需要搜集整理全国省市县的相关数据。当然,数据是比较冰冷的,必要的调研去了解当地的风土人情、美食也是不可或缺的。

指标 | |

经济情况 | GDP、人均GDP、三次产业结构、主要纳税企业、GDP增长率等 |

财力情况 | 一般公共预算收入、基金收入、税收收入占比、财政自给率、财政收入增长率 |

债务情况 | 债务规模、债务率、负债率、一般公共预算收入/地区城投平台有息债务等 |

在对城投公司自身进行分析的时候,主要是看股权结构(判断所属行政级别)、业务类型、债务情况、对外担保、过往政府支持情况等。

三、城投的对外担保和互保

城投公司提供的担保我们认为效力是比较弱的,一个是城投公司本身没有太多实质性的资产,主要是依赖信用做保证;二是在出事的时候关键还是看地方政府,如果地方政府不进行协调和救助,城投公司本身是没有代偿能力的。

城投公司对外担保核心是要看是否有对民营企业的担保,关注担保余额和比率。如果区域间城投平台互保严重,也需要引起关注。

四、烂地区的好城投和好地区的烂城投

按照我们自上而下的分析逻辑,城投债的投资仍然是遵循剔除原则,首要是对区域的选择,不满足设定标准的烂地区自动就被排除了,因此烂地区是没有好城投的。在烂地区里进行筛选,更多的是需要依赖于更高层级政府的支持。相反,好地区自然是符合我们对区域的要求,那么在好地区里是不是可以对城投公司更下沉呢?我觉得这是相对于烂地区而言,好地区适当做一些行政级别的下沉是更加具有性价比的,因为行政级别是一个标签,发达地区的区县经济实力甚至并不弱于西部地区的省会城市。

五、城投债的发行情况

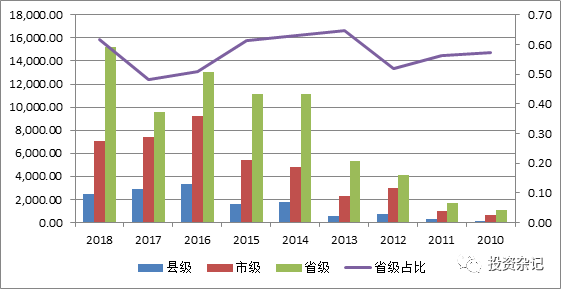

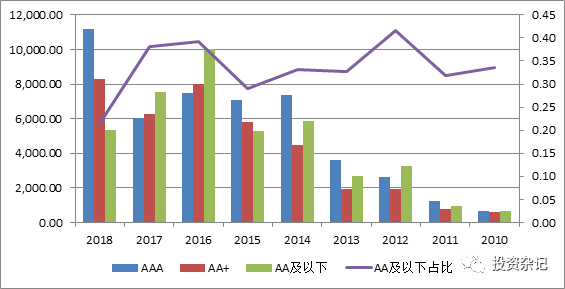

下图分别展示了从2010年到2018年按照外部评级和行政层级进行划分的城投债的发行情况,从中可以看出一些规律:

1、省和省会平台较早在债券市场融资,并且在全部城投债中一直保持较高的比例,除了2017年占比48%以外,其余年份均超过了50%,最高峰是2013年的65%;

2、AA及以下评级的城投平台发行规模从2014年开始有了较大增长,随着2016年交易所公司债发行制度改革的施行,低等级的城投债发行规模进一步上升;

3、从2017年开始,由于政策的收紧和投资者风险偏好降低等因素的影响,低等级城投债的发行规模和占比都出现了显著的下降,在2018年市场最艰难的时刻,中低等级城投债发行规模占比降到了21%,低等级城投债融资环境非常恶劣。

六、城投债的利差走势规律

城投债具有很强的同质性,导致其利差呈现出同涨同跌的走势,但低等级城投债的利差波动幅度远远高于高等级城投债。未来低等级城投债的再融资风险较大,其利差仍将保持在较高的水平,不同等级和不同区域的城投债利差水平将维持一个分化的状态。城投债的收益来源更多的是β,更关键的是判断什么时候是一个好的介入时点,个券选择其实并没有那么重要。我们要避免在狂热的时候下沉资质拉长久期,我们要避免在市场极度悲观的时候踟蹰不前。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“投资杂记”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 城投债的六问六答

投资杂记

投资杂记