作者:炸天团

来源:地产大爆炸(ID:dichandabaozha)

房地产调控已经持续3年,房企面临前所未有的压力——

去化压力、销售回款压力,资金压力,利润压力,还有降负债压力。

砥砺前行至今,前方依旧路远。

7月下旬以来,不管是政策面、股市面、资金面,还是土地面、销售面、同行面,传来的都是一个个不好的消息。

先看政策面。

01

7月23日,住建部等8部委联合发文表示要持续整治规范房地产市场秩序,重点整治房地产开发、房屋买卖、租房租赁、物业服务四方面的服务。

并表示用3年时间整顿好房地产市场。

7月30日,中央政治局会议重申房住不炒,给下半年房地产市场定调,同时还首次提出不将房地产作为短期刺激经济的手段。

8月2日,东莞楼市最严调控新政横空出世,从土拍规则,到新房限购,到二手房增值税,到指导价制度,再到严查资金来源等,都有调控新规,给了其他城市一个很好的示范。

房地产调控不但没有放松,反而越来越紧,到现在已经涉及金融监管、土地、市场秩序监管等领域。

对地产人来说,中央对楼市没有关注就是最大的好消息,但眼下,楼市就在中央的眼皮子底下盯着。

02

当下的土储就是明天的规模,但很多房企可能很难看见明天的规模了。

首先,房企看好的城市,都实施了两集中三批次供地。

“两集中”新政对出让的地块限制条件较多,包括地块出让以及房产销售环节,严重挤压了房企的利润空间,很多房企拿地后冷静下来一算,肠子都悔青了。

首轮土拍,融信在杭州拿了最多的地,一时风光无二,但现在却面临着尴尬的境地:仔细一算,每块地都可能是亏损的。

如今融信满市场到合作方,但同行却是避之不及。

杭州首批集中土拍两个月后,杭州本土房企宋都宁愿损失5000万保证金也要退地,一时被推至风口浪尖。

宋都退地,一是因为拿地开发没有利润,所以宁愿损失5000万也要退地;二是因为合作方事后变卦,让站在明面上的宋都无退路可去。

遭遇合作方变卦,宋都不是个例。杭州之外,北京第一批集中供地中拿地的房企也乱成了一锅粥。

金地和卓越本来约好拿下通州宋庄地块一起,地块拿下后,卓越退出,只剩下金地独立支撑,不得已,金地选择退出南皋地块和-L01地块。

被卓越虚晃一枪的还有中交。早前,在中交+卓越拿下昌平两宗地块的第二天,就传出了卓越要退出联合体的消息。

在资金、利润、回款承压后,为了活下去,这样的事例以后还会出现。

其次,拿地金额受到了限制。

要知道,房企的命脉就是拿地,拿到地后就找银行贷款,然后开发预售,回款现金,再继续向下一宗地进军,如此重复,生生不息。

如今命门被捏住,房企被牢牢的锁在了牢笼里。

再次,拿地没有利润,拿地门槛却在提升。

第一轮集中土拍过后,不少城市因土拍成绩亮眼,开始给第二轮集中土拍政策打上补丁。

比如杭州,“竞品质”,现房销售,参与竞拍需要缴纳起拍价20%的保证金等规则设置,其实提高房企的准入门槛。

按照这个标准,今后两集中土拍只有资金充沛、产品也做得不错的房企,才有资格玩下去。

03

自去年秋天出台三道红线融资新规以来,房企以高杠杆支撑增速的模式被光速瓦解,房企的融资渠道也越来也窄。

在全球放水的大背景下,为了严防资金违规进入楼市,2020年最后一天,人民银行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,明确了不同银行对房地产贷款余额和个人住房贷款余额的上限。

今年5月,监管层叫停房地产供应链非标业务,供应链类非标产品受影响,相当于房企借此从险资和基协融资的渠道被锁死。

6月30日,注意到今年以来商票违约现象频现,央行启动“将商票纳入房企债务监管”的试点工作,要求房企每月上报商票数据。

另一边,在泰禾、华夏幸福、蓝光接爆雷后,债主们的心态崩了,如今一有房企资金链承压,他们果断选择前来逼债,获利出局。

6月,蓝光被平安资管突然提前解除合同,发起诉讼保全;7月份以来,恒大连续被广发银行、利欧股份逼债;现在是实地的债主们堵到总部大楼要求还钱。

最近,连兰州政府也忍不住下场,发公告催包含恒大、富力在内的房企缴纳土地款和税费。

资金链面临考验,又面临第三季度年度偿债高峰,房企早已是四面楚歌,不知道何时才能逃出危局。

不过,也有例外。

近年来在银行信贷对民企收缩时,即使是在公开市场发债,规模在同一量级上的民企发债规模也逊于房企,而在评级相同的情况下,民企要承担更高的融资成本。

地产的基石是人、钱、地,从某种角度,这实际上在昭示着房地产行业已经到了清退民企的阶段了。

04

上半年全国商品房销售额创历史同期新高,达约9.3万亿元,同比增长38.9%。

从销售数据看,一片大好,今年大概率破18万亿。看似很好,事实上只有身在其中才知其味。

房地产调控依然处于高压状态,对拿地金额进行限制,将降低房企的拿地面积。

随着拿地面积下降和可开发面积的减少,全国商品房销售额下滑将是大概率事件。

同时市场风向转变,也使房企在卖房中遇到各种问题。

政策持续打压下,楼市降温明显,“楼市买涨不买跌”的心理使得购房者观望情绪浓重。

而限贷令新政出来后,全国各地都因城施策纷纷推出了新的贷款政策,放款周期从之前的1~2个月拉长到3个月,有地方的等待时间甚至超过了半年。

贷款难度大、贷款周期延长,无形中提高了购房者的门槛,也使得房企的回款率大幅走低。

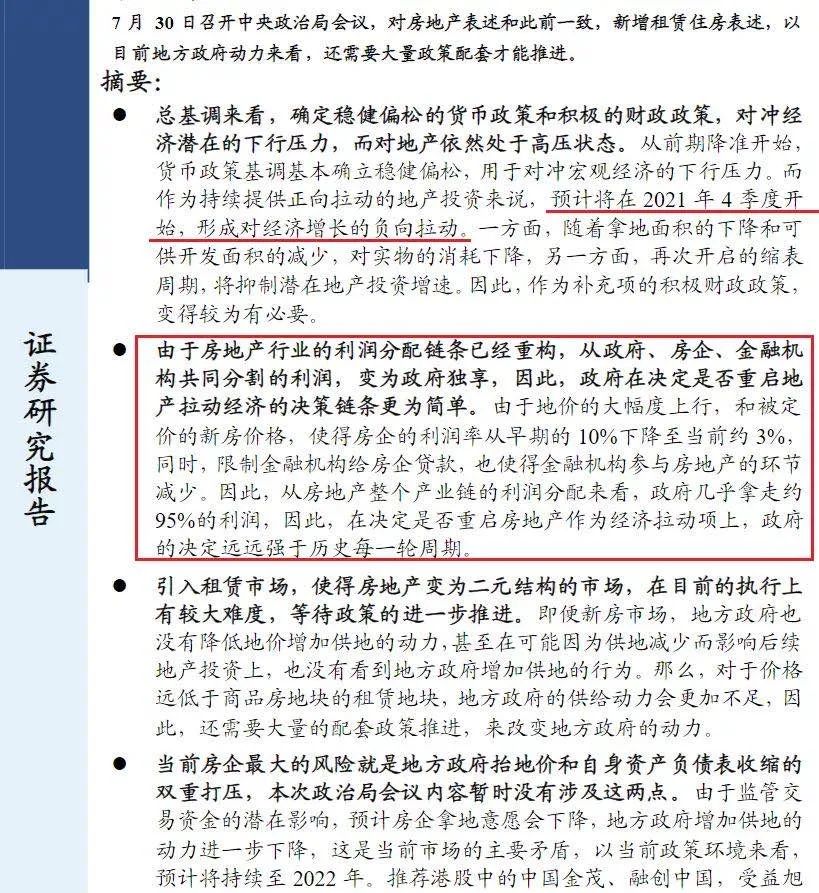

还值得一提的是,由于房地产行业的利益分配链条已经重构,从政府、房企、金融机构共同分割的利润,变成政府独享,因此政府在是否重启房地产拉动经济的链条也更为简单。

在政治局会议首次提出不将房地产作为短期刺激经济的手段过后,8月2日,东莞楼市最严调控新政横空出世。

另外,不断反扑的疫情也让房企销售蒙上阴影。

8月3日晚,武汉市房地产主管部门发布通知,暂停全市所有新建商品房项目售楼部线下销售。

由于无法判断疫情严控将持续多久,房企并没有针对性的措施。

但被打乱的开盘计划,面临跳水风险的楼市行情,以及备受考验的房企线上营销,都给销售蒙上了很大的阴影。

05

政策打压太狠的结果,反应到资本市场就是地产股非常不受待见。

7月最后一周,评级机构对房企的最新评估“开分”。

今年前7个月,被“三大国际评级机构——穆迪、标普、惠誉”调至负面展望的房企,超过10家,远高于去年的水平。

而蓝光、泰禾、华夏幸福、绿景产、新湖中宝5家房企更是被穆迪撤销评级。

三大国际评级机构分数一出,内房企“股债双杀”。

7月29日,惠誉计划撤销对绿地控股的评级,给绿地控股的评级是BB-。第二天开市,绿地集团的3只存量美元债,就下跌了0.25-1个点。

融信中国旗下2023年到期债券每1美元下跌1.6美分至95.1美分,创2020年4月以来最低水平;2023年到期7.35%债券创出逾三个月来最大跌幅。

股市方面,7月地产股齐跌,周均成交额7.2%,低于2018年至今的历史均值11.5%,且继续回落,表现不及大盘。

在地产股被按在地上反复摩擦,每一次摩擦,就有多支地产股创下阶段性新低。

今年以来,万科股价从年初的34块一路跌至不到21块,市值已经跌去1/3,直接回到3年前。

保利股价从一年前18.7元跌破10元,市盈率只有4倍左右。

地产股走低,直接影响上市房企的再融资,同时还会触发股权质押红线。

在资本市场,没有什么比地惨股更惨的了。

06

房企,坏消息一个个接踵而来——

7月协信爆雷,蓝光爆雷,荣盛、实地、奥山3家房企的商票逾期,宋都退地,首创退市。

在首创置业退市的消息持续发酵时,8月4日其交给资本市场最后一张成绩单——

归母净利润暴跌超过70%、不足4%的净利率、锐减的拿地力度,从某种程度上彰显了房企当下的窘境。

就连行业巨无霸恒大,近期也甩卖嘉凯城、转手恒腾网络,开始卖股求生了。

身处地产圈,许多大佬的豪言壮语都成了调侃,许多房企的担忧正变为现实。一家房企高管向炸天团坦言,今年以来我们已经听不到同行的好消息了。

而作为同行,身处其中往往亦被牵涉其中。

前段时间,有家TOP20的房企正准备发行一笔利率不到10%的3亿美元债,买家已谈好,就差签字画押了。

然而就是这段时间,突然传来另外一家房企债务爆雷的消息。

投资者对地产美元债纷纷退避三舍,最终导致这家房企不得不缩减了美元债的发行规模,而利率也被迫上涨了2个多点。

再比如,地产圈流行合作开发项目,一个项目可能牵扯出多家开发商。

某家西南房企爆雷时,老板选择直接躺平,任由项目烂下去,许多合作方不得不忍痛买下爆雷房企的项目股权,以免惹火上身,引爆了自家的雷。

是的,前些年,高周转、大跃进、规模论,当年谈起这些时有多风光,如今就有多慌张。

此一时,彼一时也。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“地产大爆炸”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 房企听不到好消息

地产大爆炸

地产大爆炸