铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者:董云峰

来源:新金融琅琊榜(ID:finrank)

本文提出了一个名为“零售含房量”的指标,也就是个人房贷占个人贷款(零售贷款)的比重,其可以作为观察商业银行零售业务发展的重要参考。

房地产贷款(开发贷+个人房贷)是中国银行业最重要的资产,没有之一。

据央行公布,截至今年6月末,全国主要金融机构(含外资)房地产贷款余额50.8万亿元,同期金融机构人民币贷款余额185.5万亿元,占比达到27.39%。其中,个人住房贷款余额36.6万亿元,住房开发贷款余额9.4万亿元。

目前国有大行接近四成的贷款投向房地产,其中个人房贷占比在30%左右;股份行也有接近30%的贷款投向房地产,其中个人房贷占比在20%左右。

如果加上表外业务,相关占比还会更高。明白了这一点,就容易理解近期部分房企信用风波所带来的震荡。

本文提出了一个名为“零售含房量”的指标,也就是商业银行个人房贷占个人贷款(零售贷款)的比重,其可以作为观察商业银行零售业务发展的重要参考。

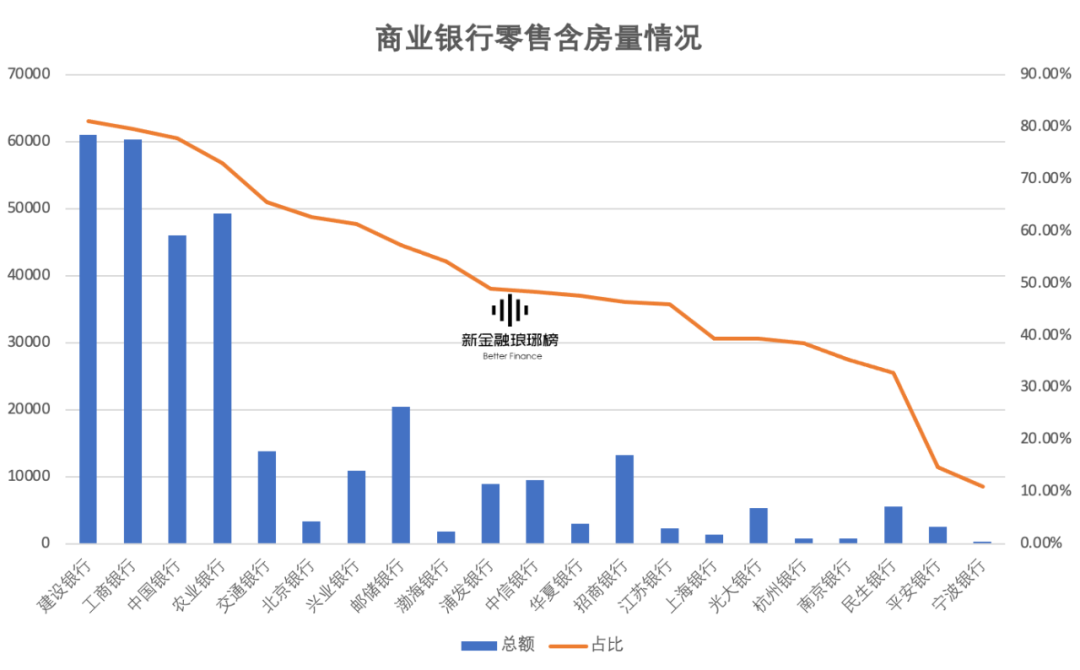

截至目前,四大行的个人房贷余额合计超过20万亿元,零售含房量均超过70%。其中,建行个人贷款7.53万亿元,个人房贷就有6.11万亿元,零售含房量高达81.10%,冠绝业内。

紧随其后的是邮储和交行,个人房贷余额分别为20408亿元、13873亿元,零售含房量分别为57.36%、65.53%。

除了四大行和交行,零售含房量达到60%的还有兴业银行、北京银行,两家银行的个人房贷余额分别为10913亿元、3423亿元。

招行、中信、浦发的个人房贷余额分别为13300亿元、9537亿元、8965亿元,零售含房量分别为46.42%、48.31%、48.91%,在行业里属于中间水平。

平安银行与宁波银行是两个异类,零售含房量均较低,分别为14.74%、10.99%,显示两家银行零售转型力度较大,在业务策略上也更具进攻性。

整体上,我国主要商业银行的零售含房量为30%-80%,中位数在50%左右;越是大银行越高,达到60%-80%。

对比美国,中国银行业的零售含房量相对偏高,很大程度上是由两国不同发展阶段所决定的。据新金融琅琊榜测算,截至今年6月末,摩根大通、富国银行与美国银行的零售含房量分别为41.23%、66.91%、51.29%。

过去几年里,随着整体利率的走低,以及消费信贷风险的抬头,个人房贷资产的吸引力不断上升,推动商业银行普遍加快个人房贷投放,也导致零售含房量继续走高。

最典型的是宁波银行,截至今年6月末,该行个人住房贷款余额为339.90亿元,但在2019年末,这一数字仅为27.90亿元。过去一年半,该行的零售含房量从1.55%提升到了10.99%。

如今的形势下,个人房贷的低风险特征显得弥足珍贵。在行业里,杭州银行、上海银行的个人房贷不良率最低,分别不过0.07%、0.10%,大行及股份行当中,高一点的也就是0.4%-0.5%。

多年来,个人房贷资产的高光表现,一直是银行业整体低坏账率的关键。反过来就是,一旦个人房贷风险上升,其影响也将是系统性的。

金融安全的一个基本原则就是分散。这可以解释去年末出台的房地产贷款集中度监管新政,根据不同机构类型提出了相应的红线,旨在遏制房地产贷款的无限扩张。

当下,唯一值得庆幸的是,我们有着全球最高的首付比例。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“新金融琅琊榜”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 零售含房量:房贷究竟有多重要

新金融琅琊榜

新金融琅琊榜