铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者:闫威

来源:时贰闫(ID:yantwelfth)

在2018年12月24日,中基协第二届自律监察专业委员会第三次全体会议在北京召开。根据近期披露的会议记录,本次中基协自律监察专业委员会全体会议主要就2018年私募行业自律管理工作进行了总结,并就2019年的私募自律管理工作明确方向,就其中的重点难点问题交换了意见。

因此,这次会议的内容,对于私募行业了解中基协未来监管方向有着重要参考价值,笔者将结合目前披露的会议记录进行具体分析,解读2019年私募自律监管走向。

解读一:2018年私募行业发展数据分析

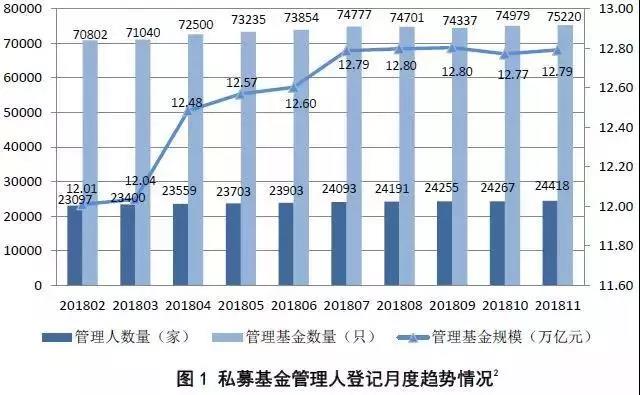

根据中国证券投资基金业协会于2018年12月披露的私募行业数据,截至2018年11月底,中国证券投资基金业协会已登记私募基金管理人24418家,较上月存量机构增加151家,增长0.62%;已备案私募基金75220只,较上月增加241只,增长0.32%;管理基金规模12.79万亿元,较上月增加200.07亿元,增长0.16%。私募基金管理人员工总人数24.55万人,较上月减少494人,减少0.20%。

从图中可以看出,从2018年2月到2018年7月,私募基金的管理规模快速增长,尤其是3月份到4月份之间,从12.04万亿增长到12.48万亿,单月增长4400亿元,增长幅度是全年之最。而从2018年7月开始,私募基金管理规模增长幅度明显放缓,尤其是10月份,甚至出现了管理规模下滑的情况。而一直到11月份,其管理规模也仅与7月份持平。可见从7月份开始,整个私募行业管理规模增长陷入停滞状态。

为何会出现7月之后私募行业管理规模增长停滞的情况呢?

这点要结合当时的监管背景来分析。在2018年7月20日中国人民银行官网正式发布《关于进一步明确规范金融机构资产管理业务指导意见有关事项的通知》,标志着资管新规进入落地阶段。虽然在之前资管新规征求意见稿中为私募基金留有一定口子,但资管新规的出台,对于私募行业的监管具有非常大的影响。

与此同时,七月份还出现另一个大事件,这一事件直接影响了整个下半年的私募监管。这一事件就是——上海阜兴爆雷事件。这一爆雷事件中牵扯阜兴集团旗下多家私募基金管理人,造成了非常恶劣的社会影响,而之后的投资者维权活动,也引发了中基协和中银协之间关于托管银行权利义务的争论。

基于这两个事件的影响,从7月开始,中基协全面收紧私募管理人新设登记,并加强对私募机构的管理工作,在之后开展了两轮私募自查活动,在私募产品备案方面,中基协备案标准大幅提升,造成下半年私募行业“备案难”的问题。而中基协与中银协之间关于托管银行权利义务的争论,也导致下半年私募产品“托管难”的问题。

正是这些因素的重叠,导致整个下半年私募行业管理规模增长缓慢,甚至出现下降的情况。

根据中国证券投资基金业协会披露的数据,截至2018年11月底,已备案私募证券投资基金36053只,基金规模2.26万亿元,较上月减少151.07亿元,减少0.66%;私募股权投资基金27115只,基金规模7.68万亿元,较上月增加482.38亿元,增长0.63%;创业投资基金6442只,基金规模0.88万亿元,较上月增加165.41亿元,增长1.91%;其他私募投资基金5610只,基金规模1.96万亿元,较上月减少296.65亿元,减少1.49%。

从表中数据可以进一步看出,在18年年底各类私募基金(除股权、创业外)管理规模、管理数量都有一定下降。其中在管理产品数量上,其他类私募基金下降幅度最大,为174只。这点结合18年全年的其他类备案情况,将更为清晰。其他类私募基金从3、4月份每月400只左右备案数量,下降到11、12月每月10只左右的数量,堪称雪崩。与其他类基金同病相怜的是私募证券类基金,其影响一方面是备案标准提升,但另一方面更为重要的影响是2018年证券市场的寒冬,A股市场从年初的3800点一路跌落到2500点,跌去了将近三成的市值,导致今年证券类基金业绩一片黯淡,更深深影响着证券类基金数量及管理规模。

综上,从2018年私募行业发展数据中可以看到,这一年中私募监管对于私募机构的影响,也可以看到从7月开始后,整个下半年监管风向的变动。

解读二:2018年中基协监管处罚数据分析

根据中基协第二届自律监察专业委员会全体会议中披露的数据:

“2018年,协会累计对73家机构、52名基金从业人员采取了暂停备案、加入黑名单、取消基金从业资格等纪律处分措施,对5家律师事务所采取三年内不再接受其提交的私募基金管理人登记法律意见书的自律管理措施。

要求317家异常经营私募基金管理人提交专项法律意见书,对其中未按要求提交的11家机构注销管理人登记。

累计注销1.4万家长期无展业意愿的私募基金管理人,将509家机构列入失联公示名单,将3209家未按时履行信息报送义务机构列入异常机构名录。公示138家不予登记的申请机构,涉及律师事务所125家,相关律师231人。全年受理投诉信息超过3000件,接待投资者现场来访近1500名。”

从数据上可以看出2018年中基协监管活动的密集,从对违规私募机构的处罚,到要求异常经营机构递交法律意见书,再到注销长期无展业机构、每月公布失联机构名单,最后到公示不予登记机构,并对涉及的律所、律师一同进行公示。这些监管活动,充分体现了这一年中基协的监管态势,就是强监管。这种强监管的态势,也将一直持续到2019年。

而在2018年,影响更为深远的中基协监管活动是——从10月份开始的私募自查活动。从10月份公布第一批私募自查机构名单,提出15点私募自查要求,在短短一个月之内,便开展第二次私募自查活动,并将原有的15点私募自查要求扩展至19点。与此同时,各地区基金业协会、证监局也开展本区域内的自查活动,“私募自查”成为了2018年年底的私募行业热词。

基于此,延伸出的是中基协通过自查活动进一步了解当前私募行业发展情况,对于过往存在的违规操作进行梳理、整顿,尤其是公布的第一批次自查结果中,有75%的私募机构被查出存在这样或那样的问题,说明这一次中基协自查活动执行非常严格,中基协也通过自查活动,对全行业2万余家私募管理人进一步摸底,而这一系列活动,都是为19年的新版私募自律规则、备案须知的出台做准备。因此,要格外关注私募自查活动。

与中基协监管活动同时进行的是,各地证监局的监管活动。根据时贰闫金融研究院之前搜集的数据,仅在2018年7月前,各地证监局共发布18条处罚信息,涉及23家私募机构。各地证监局的监管活动与中基协自律监管之间的协同越发明显,可预见的是19年私募机构面临的监管将是多方面的,不仅仅是中基协,还有各地证据局、地方金融办等等。

最后,对于中基协披露的18年监管数据中,还有一点非常值得注意,就是中基协一方面在收紧私募管理人新设登记,另一方面在加快对异常经营机构、长期无展业意愿机构、失联机构的清理工作。

在新设登记方面,2018年12月7日中基协发布最新版私募基金管理人登记须知,被称为史上最严登记须知与过往要求相比较,此次《登记须知》更新了公司股权结构、实际控制人要点、从业人员/高管、关联方等几个要点,同时明确了中止办理的11种情形和不予登记的6种情形。相比于过往的私募管理人新设登记,其标准大幅提高。同时在这一年中,中基协着重打击壳牌照买卖行为,将私募行业入口进一步收紧,从源头上控制私募管理机构数量增长。

在清理工作方面,中基协行动相比以往更为快速直接,要求317家异常经营私募基金管理人提交专项法律意见书,对其中未按要求提交的11家机构注销管理人登记。累计注销1.4万家长期无展业意愿的私募基金管理人,将509家机构列入失联公示名单,将3209家未按时履行信息报送义务机构列入异常机构名录。在关紧行业大门的同时,集中力量整顿行业内部机构,将违规机构、僵尸机构一次性清理出私募行业。

综上,从2018年中基协处罚数据中,我们可以看到这一年中基协监管的高压态势。其监管目的在于对私募行业进行综合性、深入性的整顿,对过往存在的违规行为进行集中清理。同时进一步削减行业内机构数量,将私募管理人数量控制在可控范围内。从这一目的出发,我们不难看出19年中基协的监管方向,即强监管仍将持续,行业内机构数量将进一步削减,新设口子进一步收紧,私募行业整顿工作将进一步深入。

解读三:2019年中基协自律监管走向

从披露的会议记录中看,中基协就未来的自律管理工作主要从三方面入手,分别是:一、以良法善治引领基金行业高质量发展;二、强化自律管理的深度和广度;三、构建更加紧密的合作机制。

在第一方面中,提及“协会将在《基金法》的授权下,进一步建立健全自律规则体系,补齐短板,从严执纪,推动纪律处分工作的常态化。不断提高执纪门槛,将行业自律置于法律法规的前沿,以更高的要求、更高的标准规范和引导行业发展。”预示着2019年中基协将出台相关自律规则,就原有的自律规则进行更新,同时一直备受关注的私募基金备案须知,在2019年极有可能会更新。

而记录中提到的“将行业自律置于法律法规的前沿,以更高的要求、更高的标准规范和引导行业发展。”也意味着中基协未来制定自律规则将更具有主动性,发挥自律规则的监管灵活性,充分利用《基金法》授权给中基协的行业监管、处罚权力。因此,2019年中基协自律规则出台将更为密集,而这些自律规则也将为中基协后续的监管活动提供依据,甚至成为未来《基金法》修订的新增内容。

在第二方面中,提及“协会将继续深化职能转变,全面提升履职能力。加大对重大的、有代表性的案件的惩治力度,发挥典型案例的警示教育作用,以最严格的纪律引导和督促基金行业回归资产管理本源。加强对基金从业人员从业行为的监督和管理,探索追究违规机构中实际控制人的责任。充分运用市场博弈的力量,倒查并问责相关中介机构,将基金行业全链条均纳入自律管理的视线,不留死角。”

第二方面强调的是对自律活动的深度与广度挖掘,其中记录中着重指明的是对基金从业人员从业行为的监督,以及对违规机构实控人的责任追究。预示着在2019年,对于私募从业者的监管和处罚进一步加强,其中私募机构实控人将承担更大的责任。对于私募机构实控人来说,未来私募管理风险将飞速提升,私募机构管理过程中要尽职尽责。这一点,也是对私募管理机构的威慑。

同时记录中还指出对私募相关中介机构倒查问责,预示着未来私募基金产品链条中的中介机构被纳入中基协监管范围,不管是资金撮合还是项目对接,这些行为都将受到中基协的监管。意味着中基协的监管活动将下沉到基金行业全产业链条中,其对私募行业的把控力量将进一步增长。

在第三方面中,提及“加强协会与行政监管部门的信息共享与联动,构建与行政监管部门全天候、全方位的合作机制,实现自律管理措施与行政监管措施的无缝对接和有机衔接。与全国律师协会等相关行业组织建立合作机制,推动律师事务所的入会工作,充分发挥律师事务所在行业治理和生态体系建设中的积极作用。同时,调动地方协会积极性,通过签署合作备忘录,发挥地方协会在自律管理和监管辅助方面的重要作用。”

第三方面中,非常值得注意的是,中基协进一步加强与行政监管部门、律师协会、地方协会之间联动,进而建立起一张从地方协会,到中基协,再到行政监管部门的私募行业监管网。

同时中基协也进一步重视律师协会的作用,从异常机构法律意见书到新设机构法律意见书等等,律师在私募行业中的作用将更为凸显。中基协也寄希望通过引入律师,来强化私募机构的合规意识,提升私募行业的专业化、合规化。

因此,可预见的是,未来私募行业的监管体系将进一步细化,过往的监管空白被快速填补,一张全面且严密的私募监管网络正在逐步建立中,私募行业的强监管状态,将一直持续下去。

最后,从中基协自律监管工作总结中,我们看到强监管依旧是私募监管的主旋律。

对于2019年的私募自律监管走向,将围绕着2018年监管的基础继续进行下去,2018年监管活动虽然紧密,但缺乏统一性、体系性,而2019年的监管活动,将总结过往的监管经验,将监管实践上升到自律规则,将私募监管进一步细化、扩展,囊括私募链条的方方面面,并将联合地方私募协会、律师协会、行政监管部门等多方力量,一共打造一个综合性、体系性、统一性、全面性的监管网络。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“时贰闫”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

时贰闫

时贰闫