最及时的信用债违约讯息,最犀利的债务危机剖析

作者:rating狗

来源:YY评级(ID:YYRating)

2021年的信用债市场,从上半年的平淡无奇,到下半年的风云变幻,目前仍在酝酿。

我们面临什么样的环境和变量?这个行业会崩塌吗?有什么样的因素在重塑市场?

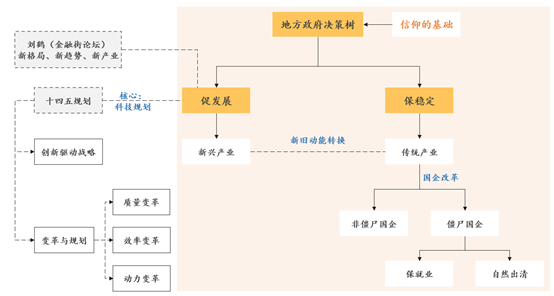

我们首先回溯历史脉络,重新抵达去杠杆的现实,现阶段我们有人民币国际化的挑战、制造业竞争力提升、资产泡沫挤出等多重任务线,因而发展理念的跃迁不容忽视。这是跨越阶段的主线,哪怕是短期被耽搁。

接着,从市场角度看,挤出泡沫(去杠杆)带来违约,风险看似有抬升;但是政策定力看,这一层面政策定力一贯,短期会微调(结合不同的诉求但是打破刚兑让垃圾资产出清的思路未变);此外结合社会账来看,我们不能仅考虑经济层面,也即很多考虑不仅是出于经济惯性,如真的只考虑经济效益,那么教育最有发言权,大家心安理得缴费、拉动商业消费旺盛,但是社会账一算之后,直接砍掉;所以这个层面加入后考虑信用债的问题更为全面些。目前不宜过度放大恐慌,也不宜夸大市场重要性。这里特别是房地产板块感受至深。

最后,违约单纯一两个名字没有意义。在投研跃迁上,我们要做的是内外结合,尽量不要标签化、刻舟求剑过去经验,回归现金流保护策略。从产能和行业变迁地位,到需求侧分析,到落脚企业资金循环动机和治理等层面把控投研主线。此外,可以试着固化些规则,如指数类投资等,让规则成为规则,战胜人性。

这是一场漫长的旅途。大自然是美丽的,也是残酷的;市场,亦如是。

01 历史的脉络:拐点与去杠杆

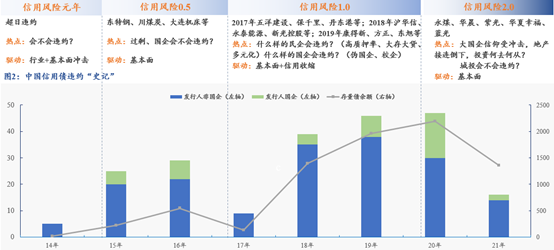

从有违约开始,信用债又经历了好几波小的周期,但是从2014年肇始的违约,一直到现在,我们很可能处于同一个大的周期里:金融去泡沫的阶段里,对于一些历史的存量问题,试图解决。

其中,又可以分为三个显著的小阶段,每个阶段的当时主导的矛盾不太一样,但是从2014年开始,逐步清退影子银行、挤出资产泡沫,这一核心矛盾,并未放下。

第一阶段:2014年下半年-2016年8月,这一阶段,短期经济下行、周期品产能过剩、房子库存积压等,整体而言需要一定程度的宽松预期对冲。但是因为制造业内受产能过剩,外受全球贸易有停滞的势头,整体效益有限,资金形成堰塞湖,涌入金融、地产等领域,出现了新的经济症结。

第二阶段:2016年8月-2019年底,这一阶段,整体而言保持较为严格的去杠杆决心。期间民企暴雷,主要是前期过度加杠杆的企业、盲目多元化的企业,杠杆驱动型为主导致的滥用杠杆,但是增量蛋糕变少,存量红海博弈,资金使用效率也变低,积累了较多的不健康的发展速度,典型的企业如海航等,都在这一阶段的狂奔势头凝滞。

第三阶段:2020-到现在。疫情短暂打断了去杠杆的进程,但2020年分项来看,杠杆整体是融资平台、国企央企为主导,此前的民企整体仍处于缩表阶段。2021年政策回归常态化,降准更倾向于+银行对小微企业投放组合起来,同时严控地产(三道红线)、城投(15号文)。整体政策相较2017-2018微调,尽量保障制造业,而更为精准的在城投和地产上放了关注重心,这两块成为短期高压线。

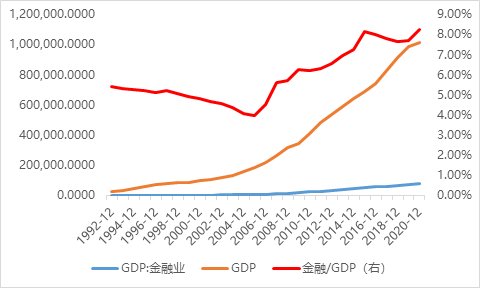

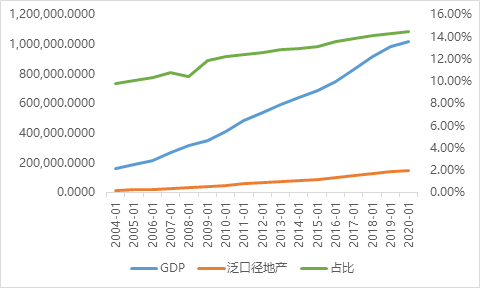

这三个阶段,各有侧重。2014年矛盾让位于经济下行,增长更为看重,但是从资金堰塞来看,整体进入了虚拟经济,2015年金融业增加值占比高达8.17%,如果简单套用微观法则:金融是实体的镜子,也即金融业应该是实体的真实报酬率,接近8.17%,显然这个数据是失真的。

另外一个维度则是房地产+建筑业的泛房地产行业占比,这个口径缺失了有关上下游拉动如钢铁、水泥、混凝土、建材、家居、家电等,但是建筑业的话也含基建,所以两者一减一增,简单作为房地产口径的衡量指标,可以看出经济体以钢筋混凝土的房子作为衡量,整体2020年末占比接近14.52%,意味着整个房地产对于分配环节蛋糕的切分增幅巨大。

站在价值创造视角来看,房地产顾名思义是不动产,其真实的价值基于使用价值,满足了生产活动的日常所需;但是从我们现阶段的占比来看,房地产更类似于分配环节的收入转移机制:隐形的、通过预期和社会其他价值联结而制造的刚需,导致房地产整体在国民收入中分配占比越来越大。但是从其定义来看,他并不能带来生产效率的提升,也不能起到良好的激励,因而现阶段的房地产,到了一个资金堰塞湖,窒息了其他行业的资金可得性、拔高了资金成本和分配的市场化特征。

站在这两组数据的视角下,如果金融是考虑了市场的资金可得性即资本的价格,那么房地产作为劳动力的生活必需,那么隐形测算是:资本成本接近8%;而劳动力成本除了常规税收之外,房地产的年隐形成本占收入的14%以上。因而,这两个产物的融合,带来整体社会的撕裂,阶层对立。

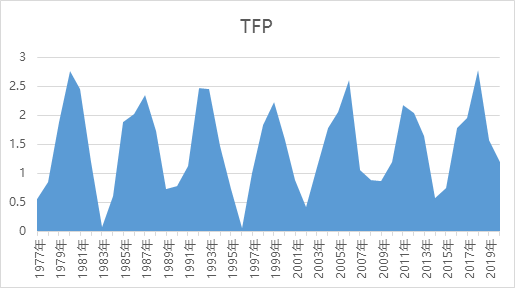

此外,相对学术的算法是计算全要素生产率,也即TFP,这个指标衡量了真实的技术进步相应的贡献。但是由于数据口径问题,可能各种测算方法有一定误差,但是学界整体而言对于经济的技术驱动和技术进步来看,存在一定程度的误差,但是从数据的波动看还算有一定的周期性,但是担忧整体TFP下降以及带来的动能不足,则是共识。特别是中美贸易背景下,我们从追赶者向创新者的角色需要实现跃迁。

注:数据参考Battese和Coelli的模型,采用最新的SFA方法进行计算;资料来源人大经济论坛

所以,在所有的政策文件中,无论是房住不炒、高质量发展,还是去杠杆、十九大的三大攻坚战中的防范化解重大风险,很多事情是事情的不同侧面,意味着我们面临着新的发展理念的时代跃迁,这个跃迁正在进行时。

02 信用的环境与我们面临的问题

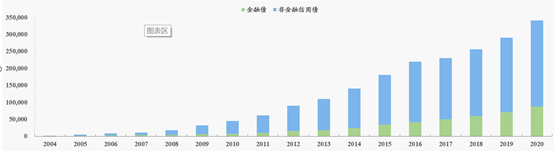

信用债从大发展开始,其实历史极其短暂。真正的市场扩容,是2008年的4万亿刺激之后,逐步发展;但是真正提速,则得靠近2015年的公司债改革,但是也埋下了九龙治水的历史脉络。

但是单纯从体量上看,信用债既重要也不重要。

重要的是,从社融占比来看,由于债券扩容,目前接近小30万亿体量,扩充了直接融资市场,逐步优化信息披露机制,也健全了这个市场的玩家和规则,在大一统的市场格局下,可以有效实现金融资源跨空间布局:资金-项目的高度撮合平台,实现了整个市场的监管和立体化。

不重要的是,我们仍是银行为主导的间接融资体系,而且非银整体规模不大、且资金来源高度仰仗银行体系输血,这个背景下,看似直接融资的市场有很多内核仍是间接融资,如存在显著的包销行为、PPN定价发行等,只是个别银行类信贷的创新通道。第二条原因则是,相比社融体量,信用债占比仍较为有限。第三条则是,我们虽然有债券通,但是海外持有的境内债仍是利率和高等级为主,很少直接参与信用债,信用债的玩家更多在离岸市场,以中资美元债的地产为主。因而整体的信用债市场可以归纳为:银行体系资金来源为主、银行导向为主、整体规模有限仍待扩容、外债占比较低、整体相对封闭的市场体系。

所以信用债不是法外之地,企图通过绑架舆情、制造刚兑思维的,都会付出非常大的代价,这也是信用债一直强调的市场化、法治化和国际化的思路。在泡沫尚未出清的阶段,任何领域,都可能面临一定的手术,而资产甄别则构建了穿越牛熊的护城河,也即要回归资产的自身现金流能力、资产可变现性与基于未来预期的外部融资可得性。

※是什么支撑他的融资?(足够的历史经营数据,还是政府的干预?)

※现金流能否构成回血闭环?(主营业务回血速度、经营周期匹配等)

※靠什么来偿还到期债务?(是否匹配经营周期、还是只能依赖再融资)

※潜在外部支持可得性和靠谱性?(内生枯竭的时候,一般外部支持也会枯竭)

※凡此这些,都构成我们分析的落脚点。

接下来,我们以房地产为例,复盘下最近这一轮信用下滑和其中蕴涵的倾向。我们要解决如下几层思路的问题:第一个维度,就是房地产非市场化的特征,其政策和调控力度问题。第二层是房地产违约的因素,以及和房价的相关性。第三层是个体和行业的问题,市场冲击的潜在面。第四是经济账和社会账分开算的问题,也即地产的处置其所面临的顺位问题。第五是房地产风险传导和金融系统风险的问题,这个决定了手术的节奏问题。第六是高阶问题,我们为什么需要做这个手术。

这些维度构成了地产除了经济意义上的算法,还有些其他维度的事情

第一、房住不炒的决心问题。这个是高压线,短期不会松动。但是在我们前述文章中已有提及,整体政策可能出现层层加码、执行偏左的问题,因而会有超出政策原意的调控,如正常的按揭、开发贷都受到了一定程度的干涉,网签备案速度等也不可控,地产整体需要比拼过冬能力,高杠杆主体影响最大逻辑较为清晰。

第二、房地产违约因素,以及房价的关系。整体而言,由于我们的国有土地唯一所有人是国家,因而供给视角看,政府成为唯一合法的土地供应商,只要这个角色把握在,短期土地供给节奏是可以把控的,因而房地产违约,基本没有是房价下跌的因素在。房地产的违约,论述非常多,比如泰禾的高杠杆+慢周转,华夏幸福的一级城投模式+资金大量沉淀+遇上环京调控+慢周转,多维度拖累导致其现金崩盘,蓝光则是扩张土储时点维持高位,项目甄选能力差+去化弱+高杠杆滚动,从很多项目视角看股东投入已经接近清零整体打包处置的意义不大,这也是很多企业是单个项目购买的核心逻辑所在;当代、花样年等违约,中小地产冲击都走在高息融资+土储能力差无法有效过冬。但是再回到目前的价格层面看,房地产的违约和量(销售回款)更相关,和价基本无关联)。而且和量的相关,更多是在业态、区位和开发进度等层面上,并非是现房难以出售,更多是产权上过多抵押权等导致的权属纠纷。

第三、房地产公司和房地产行业的问题。这一视角下,我们试着区分2者的区别。

首先,房地产行业整体招拍挂的设计,貌似非常的市场化运作。但本质而言,作为次生而言,房地产的人才流动、薪酬设计等高度市场化;但是房地产的运营、其拿地、开发等,有高度的非市场化的空间,这一部分而言,房地产在某种程度上也是持牌机构,能不能参加招拍挂,有没有资质,甚至可能和当地住建局有没有关系,环保消防能不能拿到证,都是核心竞争力。因而从这个视角而言,国内的房地产行业的上游是政府,下游是居民,需求是一直在的,供给则是政府垄断,因而作为中间商的角色,整体而言有足够的韧性。房地产企业,不等于房地产行业;房地产企业可衰亡,但是作为这个行业,已经利益格局千头万绪,会面临重塑,每个重塑的规则,都可能带来某些不适应企业的死亡,但是整体如果健全市场化、法治化的规则,那么这种推陈出新,就像是机体进化,是没有问题的。

其次,从行业的运营方式来看,此前的房地产更像是通道角色,拿地的钱来自前融,开工的钱建筑商垫资,迅速期房销售回款成为房地产的可动用资金链(此前预售资金多有挪用),这些钱迅速进入下一轮循环,在这个背景下。人口的需求推动成为销售去化保证,政府的规划和土地供给,成为各家地产竞夺内容,市场整体地王频现、建筑不达标、质量把控不足等经常出现,市场整体是无序并推高了预期。

所以这一波行业整合大势,地产公司和地产行业的关联度,并非那么大。而且如果仅仅是通道角色,并未真实创造价值,反而一堆涉及建筑工资欠发、烂尾、项目停摆等,股东出资抽逃等,那么这个被整顿,就是应有之意。

公司死亡,行业增加韧性;这和进化论个体衰亡,带来种群多样性的自然选择逻辑一致。

第四是经济账和社会账分开算的问题。这个问题,让我们的视野不再狭隘的盯着一亩三分地,而是换个角度来看房地产企业和违约所涉及的多个维度和侧面。

站在金融机构视角,显然是形成了不良债权;站在民生视角,可能造成烂尾和群体性事件;站在政府视角,带来本地土地市场的冲击和消化问题。在不同的角度算账,可能是不一样的成本。但是作为非市场化的一个行业,牵扯众多部委和地方政府的协调监管:央行、住建部、银保监会、地方政府利益、金融机构等。

第一,显然不能只算经济账。如果只算经济账,那么在金融机构利益最大化的视角下,可能是完全占有项目,因为抵押权一般在开发贷手上,因而可以贱卖,只要能覆盖优先债权即可;但是会不会带来项目烂尾、交付问题,那不是金融机构想考虑的问题。但是显然这个实操中,会被卡壳中,不会有这么顺畅的处置流程。

第二,如果不能只算经济账,那么利益的平衡方则是多重博弈、因地制宜,各个口子领导,协调利益关联方,如央行和银保监鼓励成立债委会、住建部严格落实预售资金监管保交付、地方政府协调城投或国企接盘保证一定限度的正常进行(前提是对地方有利益)。在这个背景下,所有的债权其实都是劣后,劣后于民生诉求,劣后于当地政府的利益诉求。

所以地产博违约回收,可能是需要多维度运作,并非纯经济问题。把这个角度思考清楚,可能对于未来地产的出清、企业的逐步收割现金流退出,有比较好的认知水平,尽量给自己留足安全边际,避免成为救火队长。

第五是,房地产风险传导和金融系统风险的问题,这个决定了手术的节奏问题。这个问题,其实更类似于是上述问题的延伸。先谈结论,房地产企业风险到金融体系风险,的确是可以割裂的,因为前述:房价还有稳定空间、项目和经济社会账一并计算不太可能出现立即踩踏的链式反应。

首先,银行的信贷资金此前确实是房地产可得性最高的品种。但是考虑按揭的首付比例、开发贷的抵质押,从项目视角看,只要房价不出现崩盘,未来不论是谁接手,在房企涉险之后,可能会出现阶段性的维稳导致流动性冻结,但是从长期处置思路看,并非无抓手。

其次,房住不炒的预期管理,精准的施策,本质来讲是期望挤出不健康的泡沫,而非刺破。因为我们这么庞大的市场,各地政策理解、执行,带来的偏差可能会有些期望外的风险产生,但是我们要笃信为了防控风险而非刺破风险,所以房住不炒和稳房价其实是政策都希望做到的平衡,在这个背景下,矫枉过正后,会有政策调整,但是期间扛不住压力测试的企业,并不会影响政策的初心。

在这两个逻辑下,房地产的风险蔓延至金融系统,在资产抵押端、政策干预预期两条潜在路径上,就被阻滞了,整体而言,不会出现系统性的风险。这一点,在金融街论坛上有更高维的表述,但是整体上,确实因为我们的对冲手段、行政化程度,以及金融机构资源还都可以协调,所以风险短期是会被阻断解决。

不识庐山真面目,只缘身在此山中。作为市场的参与者,我们更多的受到最靠近的事件情绪传导,很容易被情绪放大恐慌,而觉得有山崩地裂之势,其实如果按历史的脉络、现在的定位和未来的预期三个视角,我们可以把问题考虑的更清。

第一,沿着本文前述的历史脉络,金融增加值、通道空转、地产占比,整体都是在分配环节做文章,而对经济驱动不足,导致竞争活力不足,这发展理念是需要变革的。

第二,是从资产泡沫和人民币国际化的视角,也即现在的定位来看。从房地产占经济增加值角度,人口自然增长率角度,都可以看出房地产的确是有些泡沫需要挤出,不可能放任狂飙。此外,我们房地产价格衡量的资产单位,本质上而言很多是边际定价产生的,但资产一旦到一个高位且流动性依旧泛滥的时候,会给予较大的投机交易和套利可能,内生性的进入脆弱环节。

何谓边际定价,我们大体上可以如下假设一个大型城市,初期户籍和常驻人口均有500万人,房屋自主率50%,也即有250万人自有住房。假设以1998年住房价格指数为1.

在1998-2008这10年期间中,房价有所上升,人口流入100万;同时房价上升了2倍,即不考虑通胀因素,住房价格指数为2,其中常住人口从500万变为600万,房屋自主率上升到70%,也即期间解决了170万人的住房问题。那么边际定价是,其中这170万的定价,决定了所有房屋所有者420万人的总财富水平,也即不动产衡量下的250万的身家也有波动,也即财富除了边际新增效应,还有250*(2-1)*存量面积w=250万w的增量。

在2008-2018这10年间,假设房价继续上升4倍,房价指数为8,人口继续流入100万,房屋拥有率上升至80%,也即期间新增住房140万人体量,那么社会总财富增加不仅仅是这140万人,而是420万+140万,导致整体的价格泡沫=560万*(8-1),整体财富效应明显。

但是从增量定价角度看,泡沫化阶段如果流动性非常高(如伪装制造业贷款炒房)、预期宣传(房子稀缺一房难求),会进一步撕裂社会,导致边际定价失真。那么站在房价角度而言,假设房价回到2008年,虽然价格是大幅下挫,但是从财富视角,影响的是边际增量,而很多此前购入的不会受很大影响。此外,年度间增幅非线性,如果考虑2015-2016这一波炒房,基本价格再次翻倍,那么边际整体量的视角看,相对有限。

因而从房价不能降,更多是市场炒作的预期,从现实可能性视角的影响度来看,没大家想的那么悲观。

那么站在现在的视角看,手术的时机,其实已经被耽搁了些时期,如果能在上一波房价狂飙之前,市场的韧性可能更强。但是这个不是现在继续放弃手术的理由,所以时机也要考虑问题的严重性,另外一个维度即是人民币国际化。

我们现在处于中美博弈的关键时期,挑战美元地位,一要有制造业的优势,这样可以有真实掌控力,是对美国、欧洲的基本盘;第二是坚实的货币,所以我们国内的货币政策,要受到一定程度如我们希望达到的作为结算货币的制约,也即需要纪律性,不可能完全通过宽松政策,大水漫灌掩盖问题(这样导致人民币贬值压力暴增),此外资产泡沫叠加贬值预期,难免会出现2015年的外汇外逃事件,所以地产的泡沫是需要挤压的。

第三,是未来的展望。这一点,更侧重于社会层面的问题。没有一家企业靠经营过去而成功,只有售卖未来,才有未来,这是特斯拉、硅谷等为代表的方向。而我们过去,太多的金融资源、人才资源,全部消耗在房地产里面,而制造业的投入、迭代来看,创新和速度,仍有提升空间。此外,大道至简,一句话房子是用来住的,回到最核心的和民生相关视角,就是保民生。我们的政党,是代表广大人民利益,也即这个不可能是体现是口号层面;而在之前的分配领域中偏向资本的倾向带来了严重的社会割裂,从打工人、躺平、生育率、三和大神等社会观察点来看,在民生上的几座大山教育、医疗相继被拔除,而房地产不是法外之地。

上述以地产延伸的6个思考维度,可以继续简单总结为以下几点:没有大而不能倒(行业和公司有质的区别,恐龙可以灭绝,生命演化依旧延续)、不要试图捆绑政府(风险是可以切割的)、问题需要从社会账角度测算、资产泡沫挤破而非刺破、人民币国际化等努力均需要强化制造业能力挤掉资产泡沫。

那么站在此前几轮违约潮的思考下,如产业债中高杠杆多元化民企、弱国企、僵尸国企等,故事并没有很新,除了永煤违约的速度超预期之外,其他的违约的类型、大致的分布,仍是可以预期的,只是具体是谁有一定的随机性,因为违约在某种程度上也是有时间和行政干预的特征。

我们可以进一步归纳得出,我们在此前的杠杆驱动的后遗症下,仍有一些泡沫需要挤出;但是对于一些过于激进的投资机构,虽然是挤出泡沫动作,但是正好是问题资产太多,可能感受是至深的。但是不宜放大恐慌,而且这一轮信用的背后可以有清晰的改革的逻辑,可能存在矫枉过正的可能,但是会有调整政策,整体而言是甄别资产、防御为主,加上一些其他的策略穿越这一轮信用周期。

在目前的信用环境下,单纯赌哪个公司会不会违约,意义不是很大。之所以这么说,是因为信用本身就具备反身性和脆弱性,危机会自我发展和形成,而且我们需要区分:流动性枯竭的短期压力和资产严重缩水的兑付压力,这是2种截然不同的风险实质,虽然表现形式都是违约。

第一维度,避免固化思维,也即打标签不可靠。2017-2018基本导致市场民企一刀切,但是一刀切之后,还得投,很多机构会涌入尾部国企(要收益),就被盐湖、永煤、华晨的坑逮住了。所以本质而言,标签有一定合理性,但是作为研究要反人性,去研究标签背后有哪些特征:是公司治理、财务稳健、行业冲击还是多元化扩张,其实新光控股违约和泰禾违约,驱动因素也完全不一样,回收率也肯定不一样。所以大家打完标签之后,还是城投最香,那么未来会不会有些城投惩罚性违约?这个就是最大的不确定性。

但是从15号文、地产融资管控,债市2大天王都被摁住的背景下,其实产业债的机会、重塑和一些创新品种,可能有独特的挖掘价值,反其道而行之,才可能有超出众人之长。

第二维度,淡化过去某些成功经验,过去的成功并不能复刻。类似于河北硬汉的兑付,他有深刻的时代和市场背景,从本质角度看,他的兑付是奇迹,而非研究所得来的。

天时:永煤违约的定性逃废债、债市割裂(显著的情绪传染导致抛售云南、天津、江西等),市场不知道接下来的幺蛾子是什么。在这个时候,信心尤为重要,所以这个时候的天,即环境变量,导致了冀中的定性有很高的政治站位。

地利:河北整体而言,相对保守,且除了冀中没有其他企业(华夏不算),这个时候聚焦金融资源和弹药,仅此一家。

但是上述几个条件,是不可复制的。从这个角度来讲,从这个债赚到钱,并不意味着投研体系和思路可以延展。但是值得借鉴的是,如果从这三个角度,能够找到一定相似度,且有一定的对冲预期,如现阶段的地产,做些抄底策略,也是值得肯定的。

第三维度,回归现金流和内生保护逻辑。这一层面,其实是万变不离其宗,先找到发债驱动和偿债来源最本质的东西,如城投之于区域发展,制造业之于销售回款和主业相关。这一块,是构成长视角下,投研试图把握的东西,防御+进攻双重都可以迭代。

防御层面,如在弱国企视角下,显然第一还款来源是再融资,那么买入并祈祷,其实非常大的压力在再融资环境、股东或政府支持下,这些并不取决于经营层面。那么在这个视角下,除非有足够的信仰,一般是建议低配的(可能有些背景下资产切割、核心子公司能够甩掉包袱,预期走强,可以短期敞口配置,如此前的化工央企)。

进攻层面,如在景气度跃迁、行业格局即将重塑、债市品种选择上,可以考虑一些此前忽略的资产。典型的如煤炭2016年反转、造纸2017年度景气度上扬;电解铝行业带来的高收益回落(见此前YY:宏桥:寒冬已过、电解铝的春天等文)。

那我们可以试图找些能够跨越周期的因素。

一,关注行业产能和资产设备的运行健康度,避免细分领域陷阱,一般而言,在一个子行业,活得比较滋润的也就第一和第二,避免在细分子行业继续细分,分出这个领域的第一名意义不大,如PTA行业,经历一轮周期之后,远东破产、翔鹭爆炸,而荣盛、恒逸、恒力等有所受益,但是从债券投资视角看,也并非可全部无脑买入。找准核心龙头,且血比较厚,整体不亏现金流,能够扛到春天来临。而如一些行业,特别小众,如氮肥行业,整体在工业用电上涨后可能潜在亏到现金流,所有的小厂承压,并不具备信用债投资的逻辑。这是第一个维度,抗挨打能力和是否有整合他人能力。

二,从需求的关联度出发。类似于三胞违约,在3C线上化过程中,线下冲击的需求是断崖式的,这种业态是不可能有还手能力。在这个视角下,我们需要搞清楚,你的需求,有多稳定、强劲和不可替代?典型的如煤炭,虽然碳中和预期升温,但是产生碳中和的设备、能源,依旧得靠老的能源,所以40亿吨煤的总供给,是远不够能源总需求的,导致了这一轮煤荒。从这个角度看,需求分析成为关键。

三,从企业的融资动机、资金使用和行业流向共同观察。此前的很多违约,融资动机出问题,就占了很大一部分。具体讲,融资做什么,这个尤为重要(第一位的)。因为不合适的举债,用到了一些高风险区域,违约只是个结果,其实一开始就注定了。如很多企业,大家觉得他不缺钱,才会去借钱给他;但是换个角度,不缺钱的公司举债,大概率不是投到现阶段经营活动中,现金流的预判是非常难的,这个时候一个好公司从好变坏。传统的信贷模式,倾向于项目管理、资金用途审查,而信用债的用途过于含糊。在这个视角下,好坏公司是可以变化的,尽量淡化过去经营,而是现在的动机、未来的回款来源。

这几个维度,核心简化归纳为:尽量避免标签化、淡化过去成功因素、重回基本面研究。但是仅有这些,仍不足够。我们需要去审视投资中容易被放大的风险,这个就是规则和制度的重塑,这里简单说几句指数投资的一些理念,未来随着市场扩容、违约常态化,内建投研是个核心的思路,但是同时指数投资在风险管控、净值化上,都是有很超前的应用思路。

上图是我们简单所做的历史回测,规则为王,既然行业跃迁踩雷在概率上不可避免,那么就在规则和风控上做到纪律性。从这个角度而言,投资的确是反人性的,那么既然反人性,某种规则固化,可以带来更中立的视角。

对机构而言,内、外结合;好的规则和研究实力提升并重,都是刚需。再回溯下我们的旅途:

首先,回溯历史脉络抵达去杠杆的现实,我们有人民币国际化的挑战、制造业竞争力提升、资产泡沫挤出等多重任务线,因而发展理念的跃迁不容忽视。

接着,从市场角度看,挤出泡沫(去杠杆)带来违约,风险看似有抬升;但是政策定力看,这一层面政策定力一贯,短期会微调(结合不同的诉求但是打破刚兑让垃圾资产出清的思路未变);此外结合社会账来看,我们不能仅考虑经济层面,也即很多考虑不仅是出于经济惯性,如真的只考虑经济效益,那么教育最有发言权,大家心安理得缴费、拉动商业地产旺盛,但是社会账一算之后,直接砍掉;所以这个层面考虑信用债的问题更为全面些。不宜过度放大恐慌,也不宜夸大市场重要性。

最后,违约是个猜想,但是他一直存在。我们要做的是内外结合,尽量不要标签化、刻舟求剑过去经验,回归现金流保护策略。从产能和行业变迁地位,到需求侧分析,到落脚企业资金循环动机和治理等层面把控投研主线。最后,试着固化些规则,如指数类投资等。

唯有适者生存。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“YY评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

YY评级

YY评级