作者:小债看市

来源:小债看市(ID:little-bond)

连续两笔债务违约,鸿达兴业集团深陷债务泥潭,曾经成功穿越行业周期的潮汕富豪,能否带领公司再次走出危机?

01

再违约

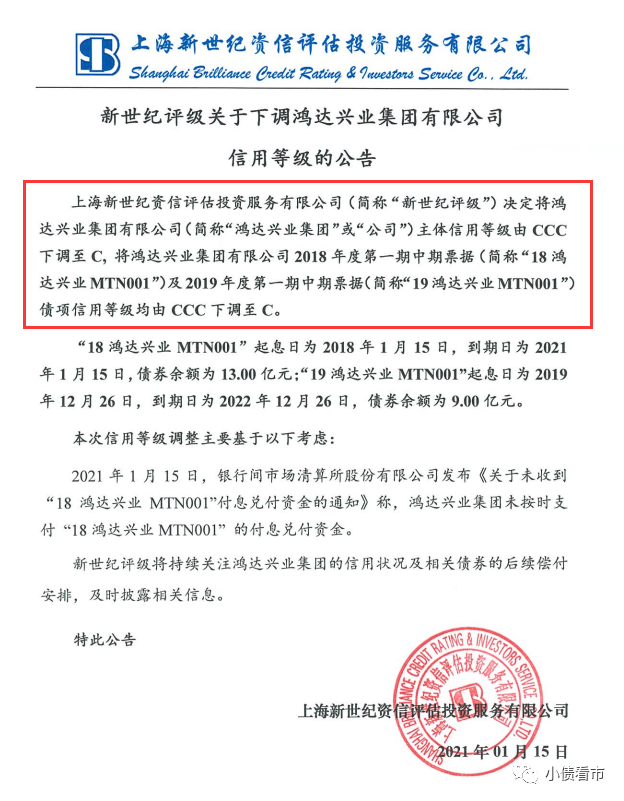

近日,新世纪评级将鸿达兴业集团有限公司(以下简称“鸿达兴业集团”)主体和“18鸿达兴业MTN001”、“19 鸿达兴业MTN001”债项信用等级由CCC下调至C。

下调评级公告

1月15日,“18鸿达兴业MTN001”未能如期偿付本金和利息,这是继去年12月“20鸿达兴业SCP001”违约后,鸿达兴业集团第二只违约债券。

据公开资料,“18鸿达兴业MTN001”发行于2018年1月,当前余额13亿元,到期日为2021年1月15日,该券违约本息合计13.91亿元。

知情人士认为,鸿达兴业集团债券连续违约可能受到大环境影响。去年12月其已经准备发行相应的债券,应对密集债券到期,但受到市场谨慎情绪影响,最终并未发行成功,随即导致债券连续违约。

债务危机爆发的同时,有鸿达兴业集团员工对《小债看市》反应,公司已经拖欠员工三个月工资,甚至拖欠养老保险长达两年之久,可见公司资金链已经断裂。

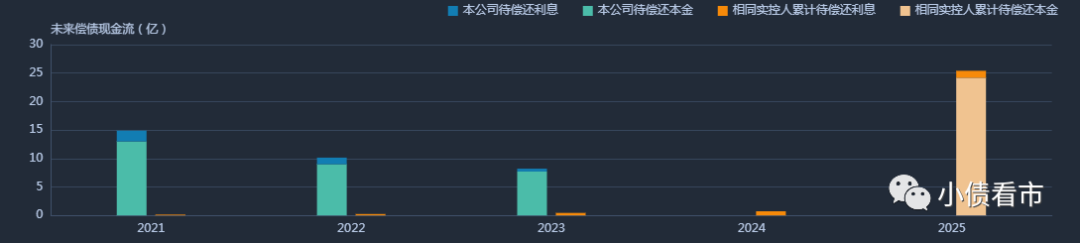

《小债看市》统计,目前鸿达兴业集团存续债券6只,存续规模29.7亿元,今年2月其还有两笔债券相继到期,分别为3亿元“18鸿达01”和10亿元的“20鸿达兴业SCP002”。

存续债券

据悉,面对集中到期的债务, 鸿达兴业集团正在筹划盘活部分优质资产,其最优质的资产当属上市子公司鸿达兴业(002002.SZ)股份以及其所持中泰化学(002092.SZ)10.44%股份,但上述股权绝大部分处于质押状态。

02

债务危机

据官网介绍,鸿达兴业集团创立于1991年,总部设在广州,拥有“资源能源、盐湖开发、化工、环保、新材料、交易所和股权投资”七大产业体系,是中国大型资源能源综合产业集团。

2004年,鸿达兴业集团控股的鸿达兴业在深交所上市,是中国“氢能源、新材料、大环保和交易所”产业的领航者。

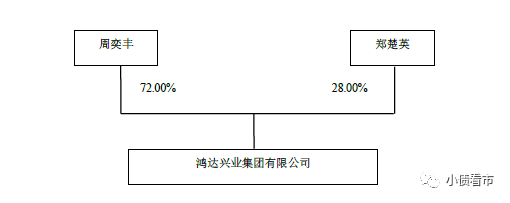

从股权结构上看,鸿达兴业集团的控股股东为自然人周奕丰,持股比例为72%,二股东郑楚英持股28%,两人为夫妻关系。

股权结构图

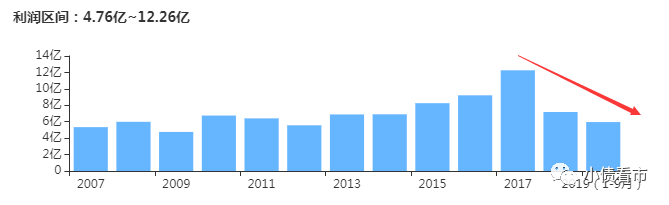

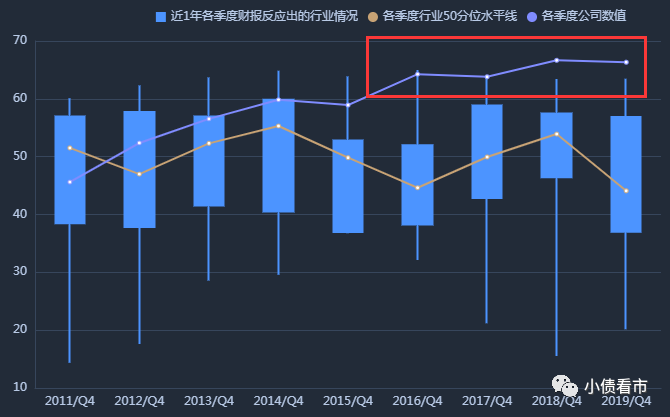

近年来,由于氯碱行业景气度下滑,鸿达兴业集团的盈利能力随之下降。

2019年,鸿达兴业集团实现营收101.15亿元,同比下滑7.56%;实现归母净利润3.04亿元,同比下滑14.13%;净资产收益率由4.58%下降至3.75%。

2020年前三季度,不仅营收大幅下滑,鸿达兴业集团经营获现能力也出现恶化,其经营性现金流净额首次净流出。

盈利能力

截至最新报告期,鸿达兴业集团总资产为385.93亿元,总负债245.05亿元,净资产140.88亿元,资产负债率63.5%。

从母公司层面看,截至2020年6月末,鸿达兴业集团资产负债率已高达95.59%,处于极高水平,偿债压力巨大。

2016年以来,鸿达兴业集团的财务杠杆水平一直在60%以上高位徘徊,明显高于行业平均水平,存在较大杠杆风险。

财务杠杆水平

《小债看市》分析债务结构发现,鸿达兴业集团主要以流动负债为主,流动负债占总负债比为52%。

截至2020年三季末,鸿达兴业集团流动负债有128.06亿元,主要为短期借款,其一年内需偿还的短期负债有79.52亿元。

然而,相较于短期负债,鸿达兴业集团的流动性逐渐枯竭,其账上货币资金只有17.12亿元,较2019年年末大幅下降57%,现金短债比为0.21,存在巨大短期偿债风险。

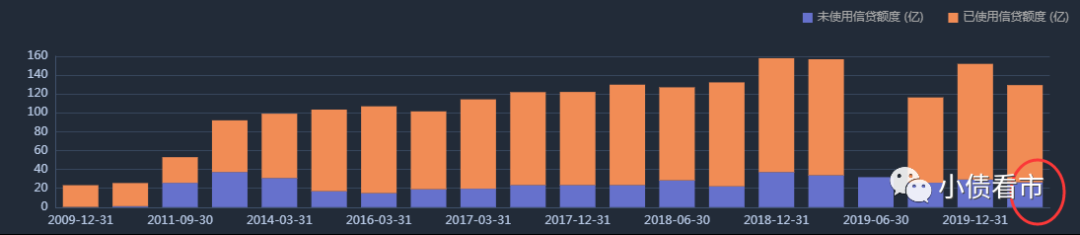

在银行授信方面,截至2020年三季末鸿达兴业集团银行授信总额为123.41亿元,未使用授信额度为27.47亿元,可以看出其财务弹性欠佳,备用资金较少。

银行授信情况

在负债方面,鸿达兴业集团还有非流动负债116.99亿元,主要为长期借款和应付债券,其长期有息负债合计114.67亿元。

整体来看,鸿达兴业集团刚性负债已超200亿元,主要以长期有息负债为主,带息负债比为83%,可以看出有息负债过高。

有息债务高企,加重鸿达兴业集团财务费用负担,2019年其利息支出为7.93亿元,近两年计提较多资产减值损失,对利润造成较大侵蚀;另外其销售和管理费用也不低,控费能力待提升。

《小债看市》注意到,历年来鸿达兴业集团手中现金都不算充裕,2018年后随着短期借款规模迅速增长,其自有资金与短债间的资金缺口进一步扩大。

在业绩下滑、获现能力恶化压力下,鸿达兴业集团偿债来源主要依赖于外部融资。

在融资渠道方面,鸿达兴业集团渠道较为多元,其对短期借款依赖度较大,除了借款和发债,还通过租赁融资、股权融资、股权质押和信托等方式来融资。

不妙的是,2020年以来鸿达兴业集团外部融资环境恶化,其筹资性现金流净额已由净流入转为净流出状态,筹资流入资金已不能覆盖到期债务,偿债风险激增。

筹资性现金流情况

在股权质押方面,截至2020年6月末,鸿达兴业集团与一致行动人合计质押鸿达兴业8.5亿股,占其所持公司股份的87.66%,可以看出其股权质押率较高。

2018年下半年,由于股价跌破平仓线时未及时补仓,鸿达兴业集团多次被迫减持鸿达兴业股份。

2020年7月,出于回收资金需要,在履约保障比例充足的情况下鸿达兴业集团仍对部分质押股份进行平仓,被动减持鸿达兴业股份1723.68万股,其未来面临较大平仓风险和被动减持压力。

据统计,2020年上半年鸿达兴业集团通过可交换公司债券换股、集中竞价交易、大宗交易等方式累计减持鸿达兴业股份1.29亿股;2020年11月至2021年1月14日其又累计减持1.3亿股,同时由于总股本增加使其持股比例被动减少。

值得一提的是,鸿达兴业集团还持有中泰化学(002092.SZ)10.44%的股份,为后者第二大股东,这是其在2016年公开市场收购而来,但目前不仅该笔投资已形成大额浮亏,其还把所持中泰化学股权几乎全部质押。

除了股权质押比例过高,鸿达兴业集团的受限资产规模也较为庞大,因此其资产流动性弱,资金腾挪空间已十分有限。

截至2020年6月末,鸿达兴业集团受限资产有83.9亿元,占净资产超50%,主要为受限固定资产60.68亿元。

另外,鸿达兴业集团应收账款和存货规模较大,周转效率持续下滑,不仅对资金形成较大占用,存在一定跌价和回收风险。

截至2020年三季末,鸿达兴业集团应收账款有49.15亿元,存货40.39亿元,且应收下属子公司款项短期内回笼难度大。

2017-2019年,由于应收账款坏账损失,鸿达兴业集团计提资产减值损失合计近4亿元。

应收账款和存货情况

总得来看,鸿达兴业集团业绩持续下滑、经营获现能力弱;刚性债务扩大偿债压力大,但其资金链紧张、股权质押率高,资产受限规模大。

03

潮汕富豪 白手起家

1991年,从小受家庭耳熏目染的周奕丰,创立了鸿达兴业集团的前身广州成禧,生产塑料原料等化工用品。

经过十年精耕细作,加上不凡的商业洞察力,广州成禧也算发展得风生水起。

然而,这一行业受经济影响严重,2001年经济危机,国内大多数同行都选择压缩产能甚至停产,而成禧却仍旧顶着压力和风险照常生产。

幸运的是,经济危机并没有太久,2002年市场就有了回暖趋势,随着国内外对于塑料原料需求增大,塑料原料的价格恢复。

受经济危机影响,国内塑料原料企业储备、产能都很低,出现了供不应求的情况,而挺过来的周奕丰紧紧抓住这次机会,开始迅速发展,历经行业洗牌、转型升级后,他将成禧更名为鸿达兴业集团。

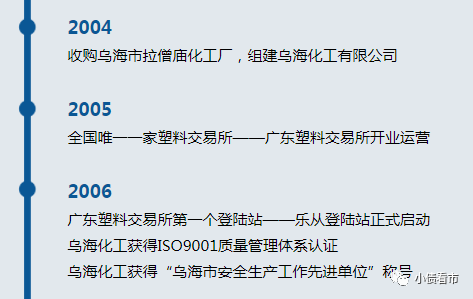

2004年,周奕丰再次遇到了人生中里程碑式的大事件--收购内蒙古乌海市化工厂。

2003年7月,创办于1952年的老国企乌海市化工厂由于经营不善破产,周奕丰出手收购了该企业,并进行了一系列的升级改革,如今的乌海化工已经成为了年生产能力200多万吨的大型塑料化工原料制造企业。

2005年,周奕丰又创立全国第一家塑料交易所——广东塑料交易所,国内塑料交易进入电子化时代,目前其年交易量超1000万吨,国内外客户更是有着30万家。

鸿达兴业集团成长历程

之后,周奕丰便开始了颇有野心的收购扩张之路。

2011年末,鸿达兴业集团以司法划转、代为偿债的方式收购江苏琼花(002002.SZ)成为大股东,2013年6月琼花股份更名为鸿达兴业,并在旗下成立全资子公司江苏金材科技,开始向PVC制品进军。

商业版图不断扩大的同时,周奕丰的个人财富也在水涨船高。

在2014年胡润中国排行榜,周奕丰排在第547名,身家也只有41亿元,而三年后其个人财富已经飙升到105亿元。

如今,在鸿达兴业集团成立30年后,周奕丰又遇到经济下行和化工行业不景气周期,再加上其近年来激进扩张后遗症凸显,债务危机一触即发。

据悉,目前鸿达兴业集团正大力发展氢能业务,致力于成为氢能源的主要供应商。近日其与法国液化空气全资子公司签署合作意向书,周奕丰能否借助氢能走出债务危机的阴霾?

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市