作为中国基础设施及不动产领域信息综合服务商,睿思坚持以专业视角洞察行业发展趋势及变革,打造最具公信力和影响力的垂直服务平台,输出有态度、有锐度、有价值的优质行业资讯。

作者:感恩赞赏你

来源:小债看市

由于对市场的误判,“粤系老牌房企”海伦堡错失黄金发展期。在如今房地产发展新格局下,负债高企、流动性吃紧的它面临充满挑战的经营和融资环境。

评级展望负面

9月28日,穆迪确认海伦堡中国控股有限公司(以下简称“海伦堡”)“B2”企业家族评级(CFR)和“B3”高级无抵押评级,并将评级展望由“稳定”调整为“负面”。

穆迪认为,在当下充满挑战的经营和融资环境中,鉴于海伦堡地产销售的现金回收周期较长,其流动性缓冲和信用指标将会减弱。

不久前,海伦堡公告称将对现有票据“HLBCNH 12 7/8 10/14/21”发起交换要约并将同步发行新的绿色票据。

据公开资料,海伦堡上述美元债发行于2019年10月,当前规模5.5亿美元,息票12.875%,将于今年10月14日到期。

《小债看市》统计,目前海伦堡共存续两只美元债,存续规模7.5亿美元。

存续美元债

值得注意的是,海伦堡发债成本较高,其存续两只美元债的票面利率均高于11%。

财务杠杆高企

海伦堡重点聚焦珠江三角洲地区、长江三角洲地区、京津冀地区、华西地区及华中地区五大区域。

2020年,海伦堡实现年度销售额650亿元,距离“千亿目标”还有不小的距离。

据克而瑞数据,今年上半年海伦堡以311.6亿操盘金额在房企中排第50位;以250.4万平方米操盘面积位居第40名,属于中小房企。

克而瑞数据

截至2021年6月末,海伦堡拥有超200个项目,总土地储备面积约3237万平方米,土储货值近4000亿元。

值得注意的是,海伦堡的土地储备大部分位于三四线城市,去化面临一定压力。

近年来,在“千亿目标”指挥棒下,海伦堡通过产融结合、多轮并进方式,进行规模快速扩张。

据公开数据,2018年海伦堡实现营收175.2亿元,同比增22%;实现归母净利润22.34亿元,同比增长13.6%。

规模和业绩增长的同时,海伦堡的负债规模也节节攀升,财务杠杆水平高企。

截至2018年末,海伦堡总资产为885.1亿元,总负债754亿元,净资产131.1亿元。

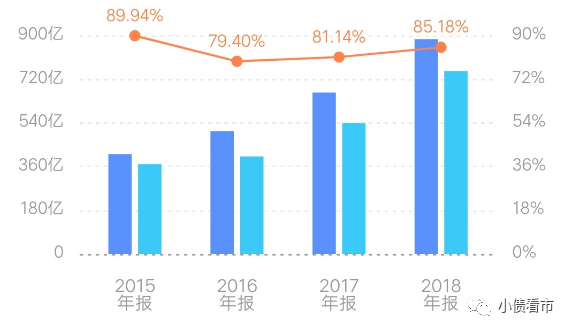

2016-2018年,海伦堡资产负债率分别为79.4%、81.14%以及85.18%;净负债率分别为69.4%、83.4%和133.7%,财务杠杆水平较高。

财务杠杆水平

《小债看市》分析债务结构发现,海伦堡主要以流动负债为主,占总负债的71%。

截至2018年末,海伦堡流动负债有535亿元,其中一年内到期的短期债务合计94.1亿元。

相较于短债规模,海伦堡流动性明显吃紧,其账上现金及现金等价物仅有47.78亿元,不足以覆盖短债,短期偿债压力较大。

除此之外,海伦堡还有218.9亿非流动负债,主要为长期借款,其长期有息负债合计189亿元。

整体来看,海伦堡的刚性债务近300亿,主要以长期有息负债为主,占总债务的38%。

2016-2018年,海伦堡未偿还的借款总额分别为128.74亿元、205.04亿元和283.08亿元,三年时间近乎翻倍。

有息负债高企,海伦堡的融资成本不低,对公司利润形成严重侵蚀。

2016年至2018年,海伦堡借款总额的加权平均实际利率分别为8.6%、7.9%和8.8%,高于行业平均水平。

在融资渠道方面,海伦堡主要依赖于银行借款、发债、信托及资产管理融资安排的借款。

其中,海伦堡信托及资产管理融资安排的借款占比较高,2016-2018年其非标借款余额分别为64.78亿元、136.45亿元和169.11亿元。

总得来看,在追求规模扩张中,海伦堡的负债规模逐年攀升;在手资金紧张,短期偿债压力较大;融资成本高企,非标融资占比高。

错判形势 拖累扩张

1998年,黄炽恒在广州番禺成立华景房地产,他是学建筑出身,对项目设计规划要求颇高,创业初期公司产品走高端路线。

后来,凭借华景新城、中颐海伦堡、海伦堡御院等项目,海伦堡一度垄断了番禺南部的高端市场,江湖称其为番禺楼市“高端王”。

随后几年,黄炽恒又成立广东海伦堡地产集团,在珠三角快速扩张,跃升珠三角知名地产品牌。

2009年,海伦堡进入昆明、武汉等地,开启全国化布局战略。

值得注意的是,这些城市多是二三线市场,海伦堡在这些城市中所拿的地块也均有一个共同点,即地价“非常便宜”。

2013年,海伦堡业绩首次突破百亿,布局长三角核心城市--上海。

但随后数年,黄炽恒对房地产市场误判,海伦堡扩张转向审慎,不仅放弃了高端定位,拿地也转向了价位较低的二、三线城市。

由于项目布局比较冷僻,后期销售都比较困难,大大迟滞了海伦堡的扩张步伐。2015年,海伦堡房地产销售仅98.02亿元,尚未突破百亿关口。

从2016年开始,海伦堡启动战略升级,通过产融结合、多轮并进的方式实现快速规模化,并确定“3年冲刺千亿”的业绩目标。

当年,海伦堡销售金额达到185.7亿;2017年达到351.1亿元,连续两年大幅增长。

为了缓解资金压力,满足继续扩张的野心,2018年10月和2019年5月海伦堡先后两次向港交所递交招股书,然而均以失败告终。

接连两次的上市受挫后,黄炽恒没有急于进行下一次的冲刺,而是“另辟蹊径”寻求其他突围机会。

2021年4月,海伦堡旗下物业板块海悦生活正式递交招股书。

如今,在房地产新格局下,高负债和现金流将成为中小房企能否穿越周期的关键,“起个大早却赶个晚集”的海伦堡将如何解决降负债和再融资难题。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市