铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

【正文】

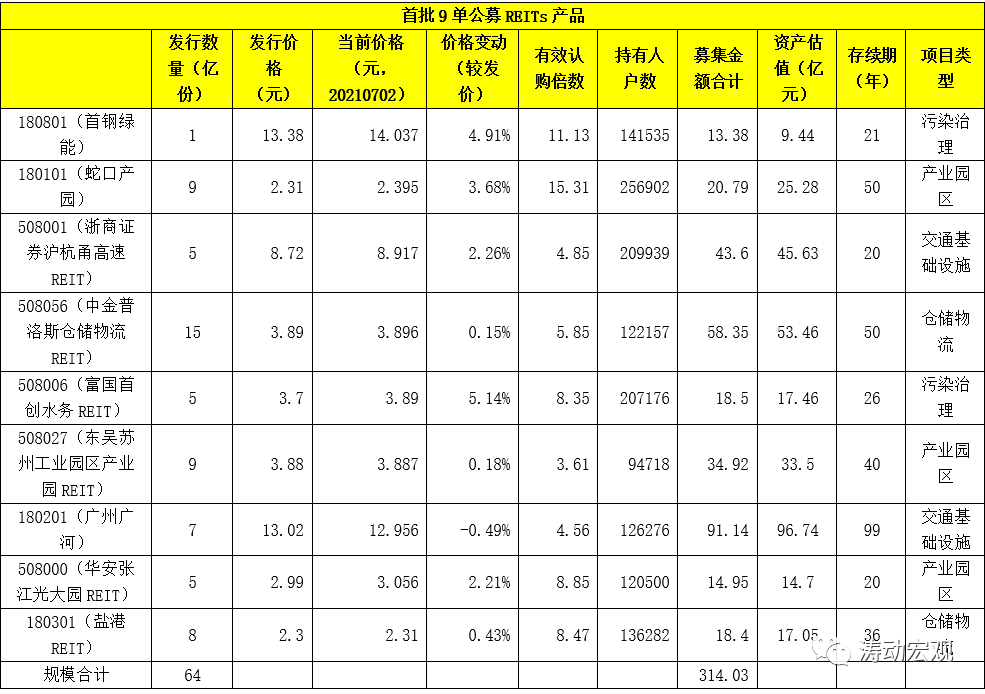

自6月21日首批9单公募REITs产品(详情参见公募REITs手册)发行上市,至今虽仅两周有余,但市场关注度与认购热情却极高,9单公募REITs产品的运行也相对平稳(除强制分红要求外还有资本利得收益、目前9只公募REITs产品的收益率平均达到2%左右),为进一步在全国范围内及其中的重点领域铺开公募REITs创造了条件。

一、短短不到一年,公募REIT试点为何进一步扩容?

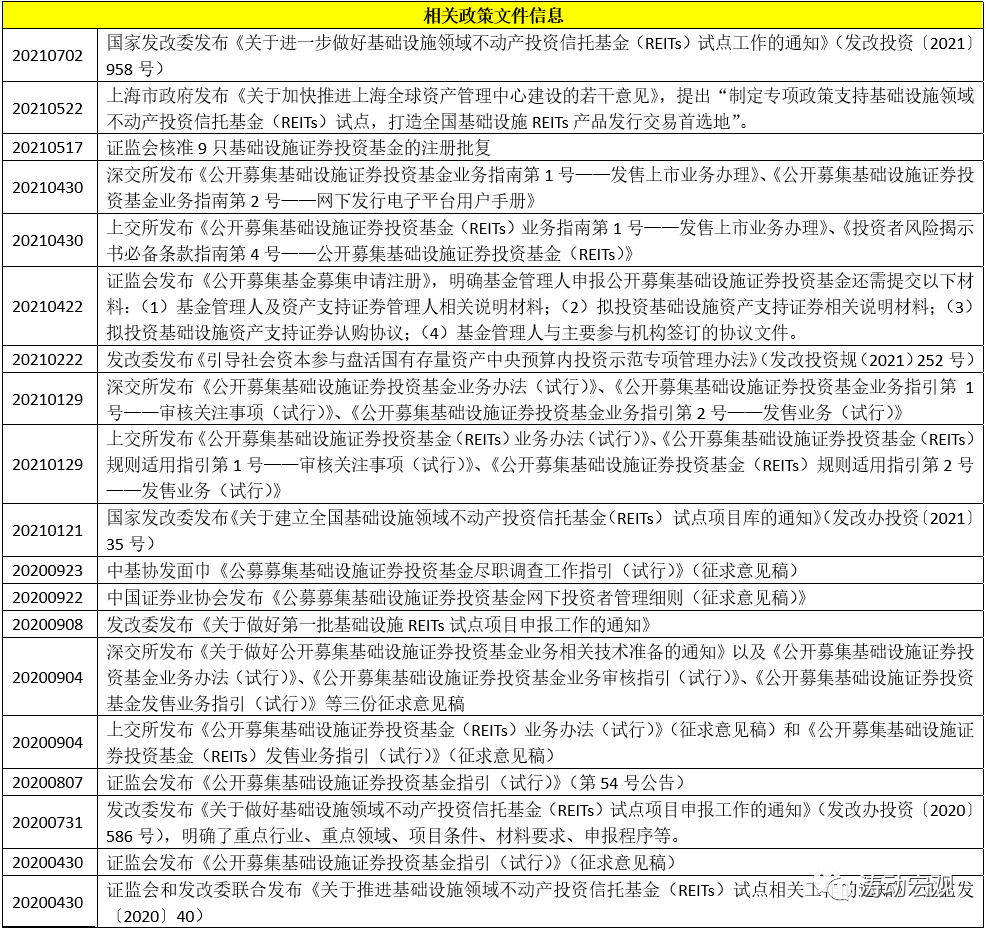

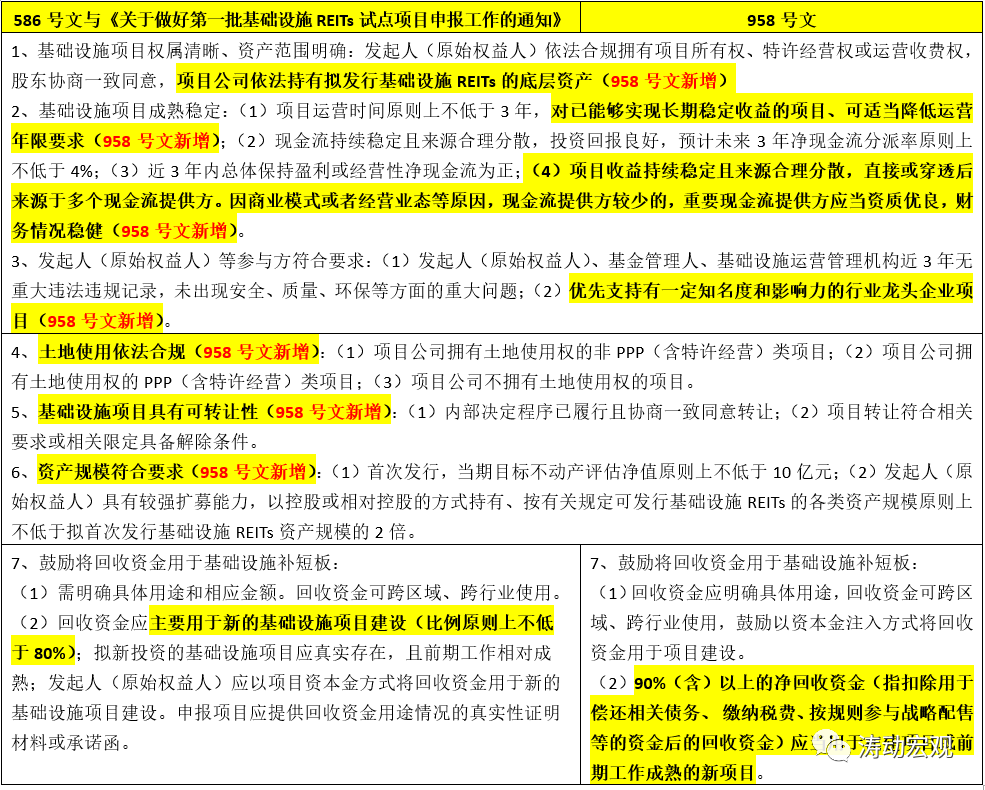

(一)2021年7月2日,发改委发布《关于进一步做好基础设施领域不动产投资信托基金(REITs)试点工作的通知》(简称“958号文”),对2020年7月31日发布的《关于做好基础设施领域不动产投资信托基金(REITs)试点项目申报工作的通知》(简称“586号文”),从试点区域(扩展到全国范围内)、资产范围(新增了清洁能源和保障性租房以及旅游基础设施)等多个层面对公募REITs范围进行了扩容,并提出了进一步的要求(如最低规模、募集资金投向等)。

(二)958号文明确提出“将符合条件的项目分类纳入全国基础设施REITs试点项目库,做到应入尽入”,意味着公募REITs即将全面铺开。这一政策的背景可能在于首批公募REITs尝到了甜头(首批9只公募REITs的市场认购较为活跃)。

(三)公募REITS是基础设施项目的一种融资方式,而958号文的目的也是为了盘活庞大厚重且具有稳定创利能力的存量资产,并利用存量资产的创利能力(如稳定的租金和收费收入等)来为新增投资提供可持续的资金。

同时利用公募REITs的机遇期亦可以充分调动社会资本的力量来达到降杠杆和搞基础建设的战略目的。因此这对基础设施项目的承载主体显然是利好,而城投平台、国有企业等通常是基础设施项目的主要推动力量。公募REITs推出后,意味着原有的城投平台、国有企业可以通过将基础设施项目转让给SPV(基础设施项目ABS)实现退出,相当于拓宽了这类城投平台、国有企业的融资渠道。

(四)958号文明确提出“央企多地打包项目经所在省级发改委审核后可直接报送国家发改委,无需由省级发改委转报”,鼓励央企开展公募REITs项目。

(五)958号文进一步明确,公募REITs项目的申报程度大致如下:

1、各地发改委组织发起人(原始权益人)等有关方选择优质项目,纳入全国基础设施REITs试点项目库(未纳入不得申报);

2、发起人(原始权益人)向项目所在地省级发改委报送试点项目申报材料;

3、发起人(原始权益人)拟整合跨地区的多个项目一次性发行的,应向注册地省级发改委报送完整的项目申报材料(负责对本地区项目和发行总体方案审查把关),并分别向相关省级发改委报送涉及该地区的项目材料(对本地区项目审查把关)。

其中,发起人(原始权益人)为央企的跨地区打包项目,央企可将申报请示文件和项目申报材料直接报送国家发改委(须附项目所在地省级发改委意见)。

4、国家发改委对项目进行综合评估后,确定拟向证监会推荐的项目名单。

(六)今年以来发改委在投资方面的动作很多,其背景在于调动社会资金来支持投资,同时盘活存量资产,而不仅仅依靠于政府投资。具体看,除958号文外,2021年2月22日发改委发布的《引导社会资本参与盘活国有存量资产中央预算内投资示范专项管理办法》(发改投资规(2021)252号)同样值得重视。252号文指出“支持采用不动产投资信托基金(REITs)、PPP等方式盘活国有存量资产,将净回收资金主要用于新增投资……采取REITs方式盘活的,应已由国家发改委推荐给证监会;采用PPP方式盘活的,应已与社会资本方签约”。

同时252号文还明确“对于回收资金投入的新项目已基本具备开工建设条件或已开工建设,将以投资补助或资本金注入方式给予一定支持,以用于新项目的资金数额为基数,东、中、西和东北地区的支持比例分别不超过30%、40%、50%和50%”。

二、“958号文”主要变化分析

(一)试点区域与基础资产范围显著扩容

958号文将试点区域扩展至全国范围内,基础资产范围亦新增了清洁能源、保障租住住房、旅游基础设施等。

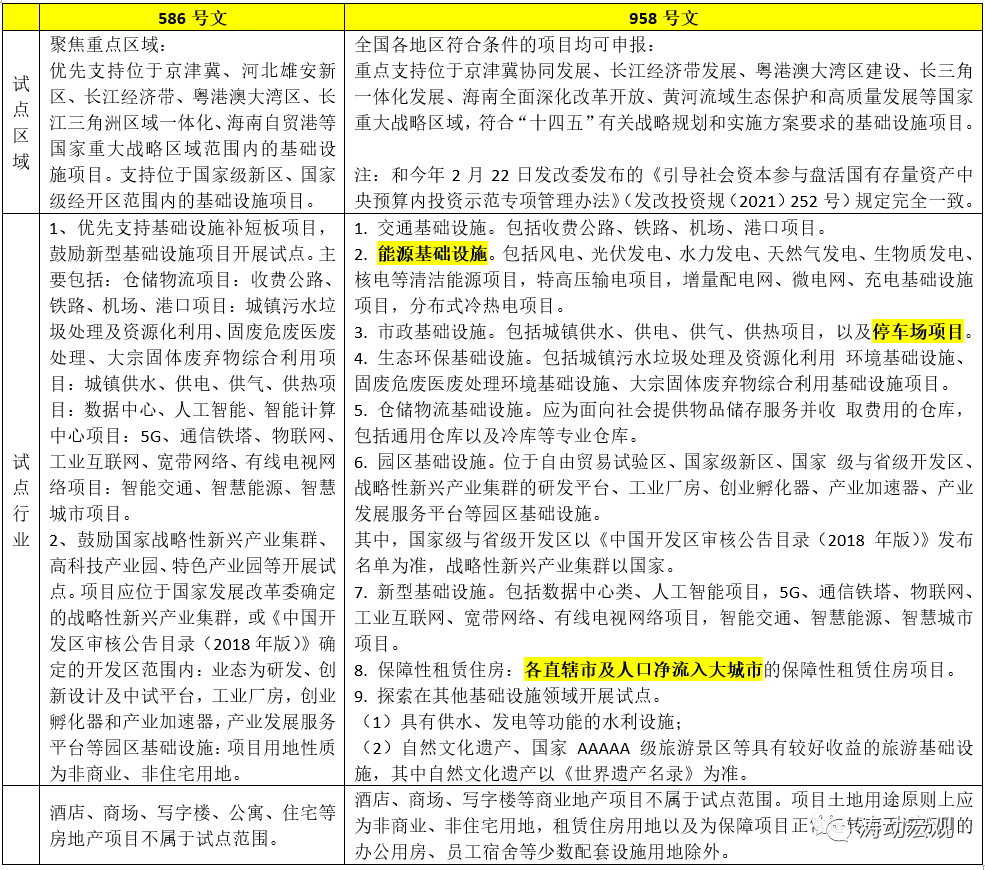

1、由重点区域扩展至全国范围内

相较于之前的重点区域,958号文明确各地区符合条件的项目均可申报,即由重点区域放开至全国,且单列黄河流域生态保护并更突出契合十四五规划目标。这和2021年2月22日发改委发布的《引导社会资本参与盘活国有存量资产中央预算内投资示范专项管理办法》(发改投资规(2021)252号)完全一致。

2019年9月18日,总书记在郑州主持召开黄河流域生态保护和高质量发展座谈会并上提出“黄河流域生态保护和高质量发展”这一国家重大战略,相关区域具体包括内蒙古、甘肃、宁夏、青海、内蒙古、陕西、山西、河南及山西等地。

2、基础资产新增了清洁能源、保障性租住住房、旅游基础设施等类别

基础资产范围大幅扩容,新增了能源基础设施(主要为清洁能源)、保障性租赁住房、水利设施、旅游基础设施(自然文化遗产和5A级旅游景区)、停车场基础设施等。且均明确酒店、商场、写字楼等商业地产项目不属于试点范围,项目土地用途原则上应为非商业、非住宅用地。

请注意这里的保障性租赁住房主要指直辖市及人口净流入的大城市的保障租赁住房项目。而2021年7月2日国务院印发的《关于加快发展保障性租赁住房的意见》(国办发〔2021〕22号)则进一步明确提出要加快发展保障性租赁住房。

(二)募集资金用途要求有所变化

1、958号文将净回收资金(扣除偿还相关债务、缴纳税费、按规则参与战略配售等的资金后)用于新建项目的比例由之前的80%进一步提升至90%。

2、和586号文一样,继续明确回收资金可跨区域、跨行业使用。

3、和586号文相比,958号文只是提出“鼓励以资本金注入方式将回收资金用于项目建设”,并没有强求。

不过958号文亦提出对使用回收资金投入的新项目,以及在盘活存量资产方面取得积极成效的项目单位,可在同等条件下优先支持安排中央预算内投资、地方政府专项债券。

(三)其它一些微小变化:细化运营时间、现金流分散以及资产规模等要求

除试点区域和基础资产范围明显扩大化,958号文还在其它方面有所调整:

1、对于已能实现长期稳定收益的项目,可适当降低3年的运营年限要求。

2、要求项目收益持续稳定且来源合理分散,直接或穿透后来源于多个现金流提供方,抑或重要现金流提供方较为优质。

3、基础设施项目要具有可转让性(符合相关要求和相关限定具备解除条件),且要求土地使用依法合规(具有无异议函等)。

4、相较于以前“拟发售基金总额(含原始权益人及相关方自留份额)原则上应大于5亿元”这一规定,958号文对资产规模提出了更高的要求,即,公募REITs首发规模不低于10亿元,发起人(原始权益人)具有扩募能力的公募REITs资产规模需不低于20亿元。

5、对于相关省级发改委申报明显不符合要求且情况比较严重的项目,国家发改委一定时间内将不再受理该省级发改委的项目申报。

6、自向省级发改委报送项目申报材料之日起一年内拟进行改建扩建的,应说明具体计划、进展情况及保障项目持续运营的相关措施。

三、保障性租赁住房为何会被纳入?

958号文将保障性租赁住房纳入公募REITs的基础资产范围,这还与另外几份政策文件有关,如2021年4月9日和5月12日住建部分别召开了两次保障性租赁住房工作座谈会,特别是2021年7月2日国务院印发的《关于加快发展保障性租赁住房的意见》(国办发〔2021〕22号)则进一步明确提出要加快发展保障性租赁住房,致力于解决符合条件的新市民、青年人等群体的住房困难问题,并提出以下几个方面的支持政策:

(一)进一步完善土地支持政策

1、人口净流入的大城市和省级人民政府确定的城市(这些和958号文的规定相一致),可探索利用集体经营性建设用地建设保障性租赁住房;

2、允许利用企事业单位(含高校医院等)自有土地建设保障性租赁住房,变更土地用途,不补缴土地价款;

3、可将产业园区配套用地面积占比上限由7%提高到15%,提高部分主要用于建设宿舍型保障性租赁住房;

4、允许将商办、旅馆、厂房、仓储等非居住存量房屋改建为保障性租赁住房,不变更土地使用性质,不补缴土地价款。

(二)简化审批流程,即利用非居住存量土地和非居住存量房屋建设保障性租赁住房,可由市县人民政府组织有关部门联合审查建设方案,出具保障性租赁住房项目认定书后,由相关部门办理立项、用地、规划、施工、消防等手续。

(三)中央对符合规定的保障性租赁住房建设任务予以补助。

(四)利用非居住存量土地和非居住存量房屋建设保障性租赁住房,取得保障性租赁住房项目认定书后,比照适用住房租赁增值税、房产税等税收优惠政策,用水、用电、用气价格按照居民标准执行。2021年6月18日的国务院常务会议亦明确自2021年10月1日起,住房租赁企业向个人出租住房适用简易计税方法,按照5%的征收率减按1.50%缴纳增值税,对企事业单位等向个人、专业化规模化住房租赁企业出租住房的,减按4%的税率征收房产税。

(五)支持银行业金融机构以市场化方式向保障性租赁住房自持主体提供长期贷款(如政策性银行提供的),在实施房地产信贷管理时予以差别化对待。这一规定在地产新政威力日显的背景下,对金融机构而言显得格外重要。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“任博宏观伦道”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 公募REITs范围大幅扩容

任博宏观伦道

任博宏观伦道