中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:后稷投资

来源:后稷投资(ID:houjiamc)

编者案:不良资产领域信息不对称是行业最大的特点,内陆省份的一二级市场大量是线下拍卖成交,产权交易所及淘宝挂拍目前还只是少量尝试。这导致内陆省份的成交数据收集和统计带有片面性和局限性。以四川来说,通过与银行业内人士了解,四川地区银行一手包成交100亿以上,但数据采集到的一二级市场成交只有80多亿。这其中的差距可能是2个原因造成,1个别小银行成交公告发在当地小报纸上,没有采集到导致成交数据遗漏;2银行定向出包,比较隐密。后稷公司作为民营不良投资机构本着谨慎负责的态度尝试制作本数据报告,因客观条件和自身能力的有限,本报告可能存在错误,并不能全面说明四川地区完整的不良市场情况,敬请谅解。后稷公司四川合作伙伴华东长信公司欢迎四川不良同行指导。谢谢

一、市场成交量分析

(因数据来源较少,统计数据可能有所偏差)

四川省全年金融不良资产本金成交89.35 亿元,按转让及受让主体类型分:

2017年四川省全年不良资产包成交89.35 亿,整体规模较小,且基本以银行-国有AMC为主,占比超过63%。

二、一级市场

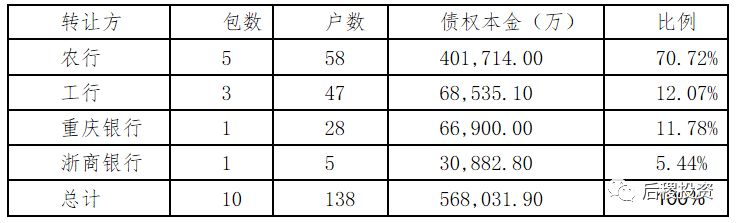

1、银行端分析:

银行转让给国有AMC 的债权包,视为一手包

2017年,四川省银行一级市场出包10 个,138 户,本金56.8 亿,其中农行占比70.72%,出包最多,工行次之,占比12.07%。

据四川合作伙伴处了解,四川2017 年全年一手包成交量在150 亿左右,造成数据偏差较大的原因主要是1、部分小银行公示在当地报纸,而数据没有采集到有数据遗漏。2、银行定向出包,比较隐秘。

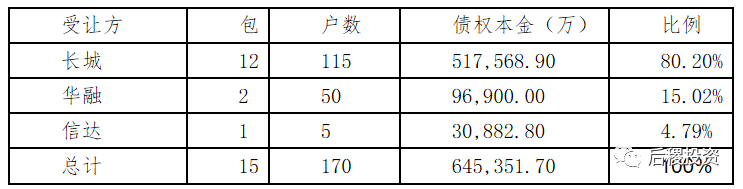

2、国有AMC 端分析:

从需求端来看,国有持牌AMC 从银行受让的债权情况:

2017年长城收包最多,占比80%,华融次之,占比15%。预计18年,长城和华融有比较强烈的出包的意愿,民营投资机构可以寻找结构性组包的机会,后稷投资的合作伙伴华东长信欢迎同行交流。

三、二级市场

1、二级市场总成交量分析

因内地省份信息不对称情况较为严重,大量资产包依靠拍卖行来处置。通过市场了解到,2017 年,四川省不良资产市场基本处置依靠四大自有员工推动,同时通过风险代理的模式,委托外部律所进行清收,市场上成熟的民营团队较少。

2、二级市场交易渠道

四川省2017 年二级市场交易量较少,交易渠道主要以线下拍卖行、四大自行拍卖为主,18 年才开始渐渐通过公开线上渠道转让。与公开透明的沿海地区相比,内陆地区的不良市场对于华东地区有成熟团队和处置经验的民营投资机构是个机会。

四、成交价

1、一级市场成交价分析:

由于内地市场信息不对称情况较为明显,基本的一手债权转让竞价通过拍卖行等线下竞价方式,所以可查的公开数据较少。

从四大AMC 的相关人员处了解,由于受到沿海资本内流影响,四川省一级市场上下半年成交价格存在明显差异,上半年平均成交价在本金的40%,,下半年平均成交价在本金的60%-70%左右,偶尔出现80%或更高的情况。平均整年,成交价在本金的60%左右。

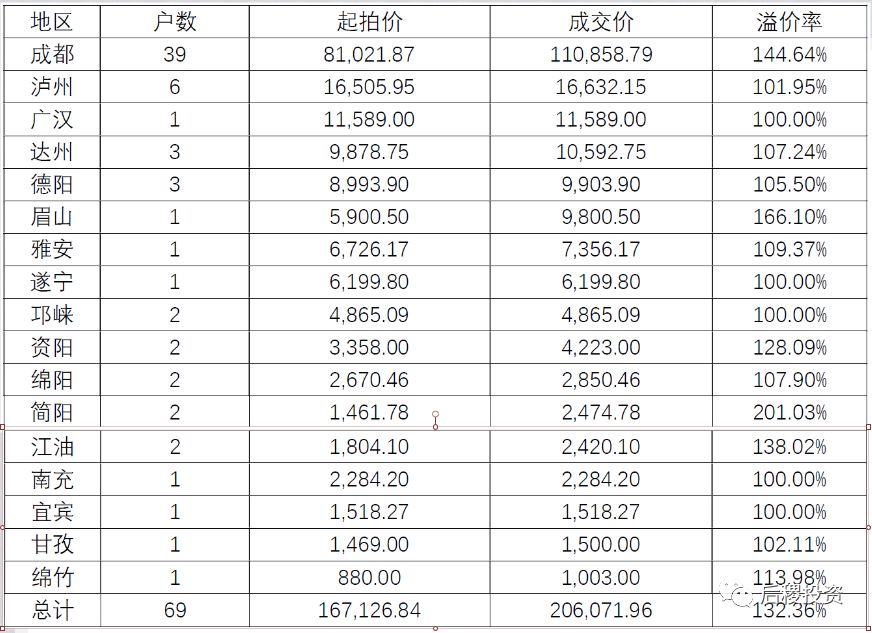

2、淘宝司法拍成交情况

2.1、各地区成交户数分析(选取部分2017 年成交价超过1000 万以上案例)

从成交户数上分析,主要集中在成都地区的上拍数量最大,流通性最好。

五、四川经济基本情况与市场趋势预判

1、GDP:四川省2015 年GDP 总量为30103.1亿元,2016 年为32680.5 亿元,2017 年为36980.2亿元,增速明显。

2、贷款余额:四川省2015 年贷款余额为3.8 万亿元,2016 年贷款余额为4.3万亿元,2017年贷款余额为4.8 万亿元,基本以0.5 万亿元/年的增速增长

3、不良贷款余额:四川省2015 年不良率为2%,不良贷款余额为760 亿元,2016年不良率为2.5%,不良贷款余额为1200 亿元,2017年不良率为2.7%,不良贷款余额为1296 亿元。

4、2017 年四川省本地民间投资活跃度不高,但因沿海资本的内流,内地市场也渐渐打开,以浙商为首的沿海投资机构也已进驻川渝两地,并在成都成功竞得资产包。预计将会有更多外地的机构,进入川渝地区开展项目。

六、投资建议

1、预计一级市场2018 年成交价会在17 年的基础上略有回落,资产包的价格经过17年猛涨后,回归理性。

2、一二级市场汇总来看,虽统计数据较少,但据了解,四川省不良存量总体量巨大,在去杠杆的背景下仍有结构性组包的机会,多利用杠杆实际年化回报率。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“后稷投资”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 四川2017年不良资产市场状况白皮书

后稷投资

后稷投资