最及时的信用债违约讯息,最犀利的债务危机剖析

作者:丁联诚

来源:后稷投资(ID:houjiamc)

地方AMC的发展历程可分为三个阶段:1999~2008年为探索先行阶段,上海、重庆、广东等6省为推动地方经济改革,先后成立了国有独资的地方AMC;2012-2016为起步发展阶段,2012年财政部和银监会联合下发《金融企业不良资产批量转让管理办法》(财金[2012]6号),允许各省可成立一家地方资产管理公司;2016年至今,为蓬勃发展阶段,2016年10月银监会办公厅向各省级政府下发《关于适当调整地方资产管理公司有关政策的函》(银监办便函[2016]1738号),对地方AMC的有关政策进行了调整,取消了对地方AMC收购不良资产不得对外转让的限制,并且放开“二胎”,允许确有意愿的省级人民政府增设一家地方资产管理公司。

地方AMC作为不良资产市场的主要参与者,相较于四大AMC,市场上关于他们的运行情况,鲜见相关的公开运营数据,这对广大投资者了解市场趋势是极为不利的,为此,笔者整理了2018年全国各地方AMC公开受让与出让的金融债权数据,通过多维度的统计分析(地方AMC及其控股的地级平台子公司分析时按一个主体),以求能勾勒出地方AMC的立体轮廓,为各市场主体做出投资参考。

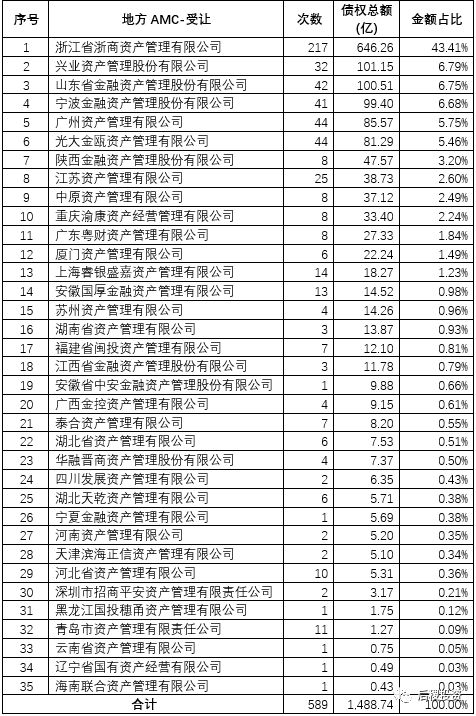

一、地方AMC受让债权

自2014年8月首批地方AMC取得核准公告,目前有54家地方AMC取得银监会备案。就2018年而言,共35家地方AMC在2018年有受让债权记录,累计受让超1488亿元,基本上与单个四大AMC在全国受让金额的平均值相当。在这35家地方AMC中,浙商资产受让金额高达646亿,遥遥领先于其他竞争对手,全国来看,甚至高于东方资产;受让金额超10亿的地方AMC有18家,超50亿的只有6家,占所有地方AMC的比重达74.84%,这前六家地方AMC中,浙江的三家地方AMC均位列其中,占所有地方AMC的比重超55%,充分体现了浙江省不良资产市场的体量与活跃度。

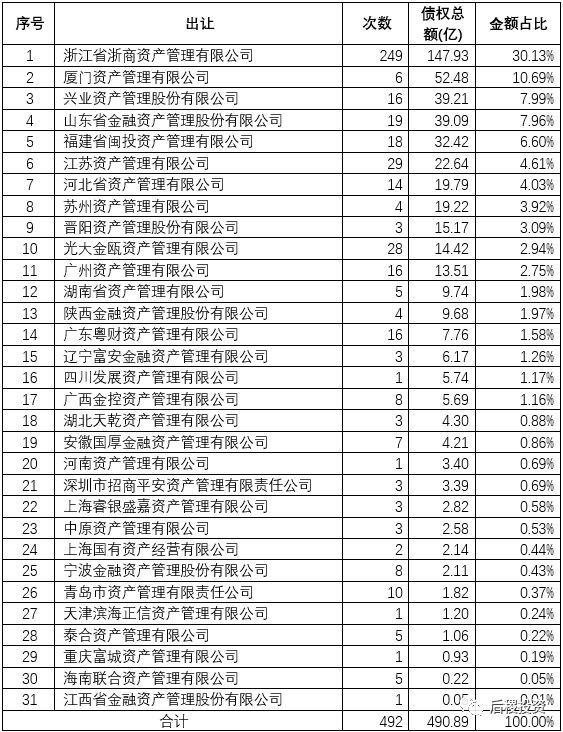

二、地方AMC出让债权

共31家地方AMC在2018年有出让债权记录,排名前10的地方AMC总计比重达82%,市场集中度较高。由于地方AMC受让债权后,处置方式多样,通过再次公开转让的形式只是其中之一,导致整体出让金额只有490.89亿,占受让金额的33%。

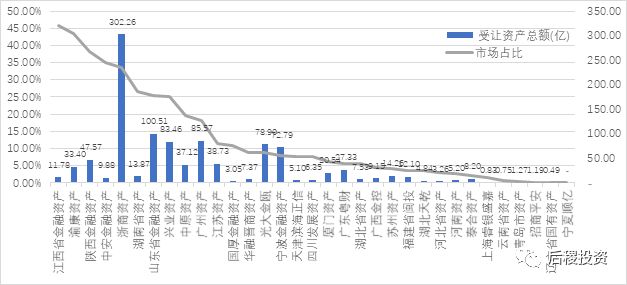

三、买卖对比图

地方AMC自2016年以来蓬勃发展,但真正在市场上活跃的玩家不超过15个,大多地方AMC因为市场、团队、资金等各种原因,未能充分展业,完全利用起这块牌照。

四、本区域市场参与度

地方AMC设立的初衷,是为了要维护本区域金融稳定,服务实体经济,从不良资产管理角度发力,推动本地产业升级。因而,地方AMC在本区域的市场投资占比情况,是其是否实现初衷的重要参考指标。

我们以地方AMC所在省份的银行一级出让的金额为基数,计算该地方AMC在所在省份的市场占比。通过上图,可以发现,市场占比超30%的有5家,分别为江西省金融资产、渝康资产、陕西金融资产、中安金融资产、浙商资产,这5家地方AMC是所在省份一级市场的主要参与者;另外,10%-30%的有7家,5%-10%有8家,市场占比低于5%的有13家。

五、 跨区域市场投资

随着市场竞争的加剧,市场上的主要参与者跨区域化、全国化的趋势越发明显,地方AMC的跨区域投资也正当其时。

1、地方AMC区域外市场布局情况

地方AMC中,有跨区域投资记录的机构9家,域外投资占比最高的是上海睿银盛嘉及安徽国厚,这与他们以出表及通道业务为主的情况是契合的;而浙商资产在投资区域及投资金额遥遥领先,域外布局区域高达11个,这为其他计划走出去的地方AMC提供了最直接的可参考样本。

2、区域外地方AMC市场参与情况

有非本省地方AMC投资记录的省市高达14个,其中北京由于银行总部因数,市场占比最高;福建市场,由于浙商资产的重仓,是所有省份里被域外地方AMC收购金额最多的;湖北、广西、四川这3个中西部省份,由于市场价格、环境、流动性等多方面因素,受到了多家地方AMC的青睐,市场占比较高;而山东、浙江等成熟的不良资产市场大省,由于市场竞争激烈,价格高昂,虽然参与的地方AMC较多,但市场存在感不高。

综上:

设立地方AMC的初衷是为了让其成为地方金融的稳定器,防范和化解区域性金融风险。自放开限制以来,地方AMC驶入高速发展的快车道,跨区域投资方兴未艾,虽然这股“新生力量”的成长速度值得称道,但从长远来看,地方AMC仍然躲不开“成长的阵痛”,普遍面临着诸如战略不够清晰、业务扩张和风险难以平衡等问题,地方AMC需要进一步明确未来发展方向,以更好地达成战略使命、实现长足发展。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“后稷投资”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

后稷投资

后稷投资