最及时的信用债违约讯息,最犀利的债务危机剖析

作者:后稷投资

来源:后稷投资(ID:houjiamc)

2019年全国不良资产市场白皮书

湖南篇

声明

本白皮书所采用数据均收集自网络媒体等公开渠道,不保证数据的完整性和真实性,读者可自行核实,如发现确有错漏之处,亦欢迎联系我们予以修正。本白皮书不构成对任何特定市场和机构的推荐和认定,不构成任何投资建议。

前言

后稷投资不良资产白皮书系列作品的制作发布已经进入了第三年,今年为了更好地服务读者,后稷投资联合浙江省投融资协会,共同制作发布本期的白皮书。我们搜集整理了2019年在全国各类网络媒体等渠道上,公开发布的债权资产处置和成交转让信息,其中处置公告8499条,成交转让公告5679条,范围涵盖全国31个省份。根据该数据,我们制作了本期的全国不良资产市场白皮书,分全国篇和交易相对活跃省份的地方篇,其中地方篇目前已选取了经济总量较大的浙江、广东、江苏和山东东部四省,以及中西部湖北、湖南、重庆、四川四省,共八个省份制作完成,后续还会征集最受读者关注的其他两个省份追加制作。受技术手段和市场参与方信息公开程度限制,我们不能保证数据的完整性,但仍旧可从中一窥全国各地区债权不良资产市场的大致情况。需要说明的是,债权不良资产处置方法多种多样,债权转让只是其中一种,对不良资产市场整体状况的判断,仍需要我们从其他多个角度加以分析,但全面分析并不是本白皮书的初衷,本白皮书亦不构成任何投资建议。

01

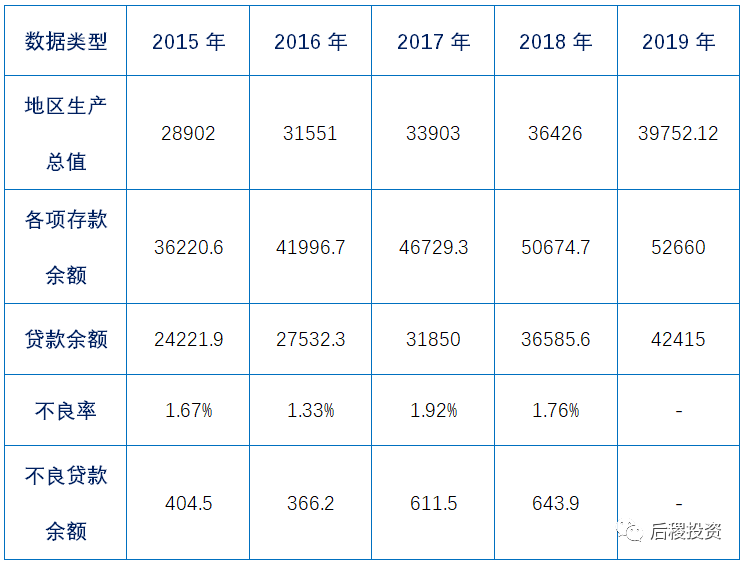

湖南省历年数据

(单位:亿元)

经初步核算,2019年,湖南全省地区生产总值39752.12亿元,同比增长7.8%。全省三次产业结构为8.5:39.7:51.8,第一、二、三产业分别实现增加值3646.95亿元、14946.98亿元、21158.19亿元,同比分别增长3.2%、7.8%、8.1%,与上年比较,第一、三产业保持平稳,第二产业出现明显回升。分区域来看,长株潭地区生产总值15796.3亿元,比上年增8.3%;湘南地区生产总值7243.6亿元,增长8.2%;大湘西地区生产总值6020.3亿元,增长7.8%;洞庭湖地区生产总值8563.6亿元,增长8.2%。

02

成交量分析

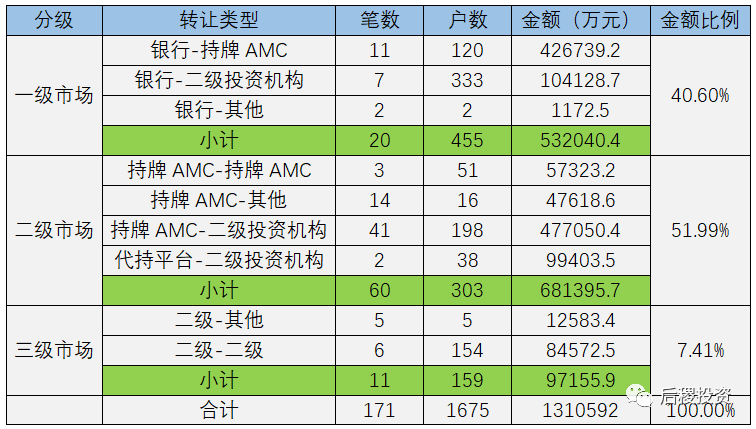

按惯例,我们将行业市场分为三级:银行出让债权为一级市场;本地持牌AMC或代持机构在当地出让债权为二级市场,其余的债权转让为三级市场。

湖南省全年债权成交金额超131亿元,1675户,其中一级市场成交53亿元,占全年成交总量40.6%;二级市场成交68亿元,占51.99%;三级市场成交近10亿元,占7.41%。与2018年相比,整个湖南市场总成交量增加约17亿元,其中一级市场出让总额减少约8亿元;二级市场出让总量增加约23亿元;三级市场出让总量增加约2亿元。

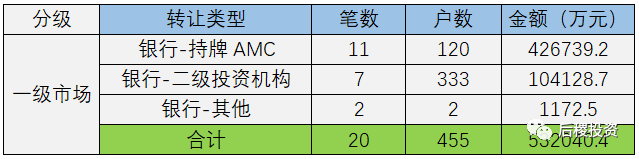

根据已有数据显示,一级市场总成交455户,总成交金额约53亿余元,成交规模最大的为银行-持牌AMC,成交金额在一级市场中占80.9%。对比18年,一级市场出让总额减少约8亿元,其中银行-持牌AMC出让金额减少15亿元;银行-二级投资机构出让金额增加8亿元。

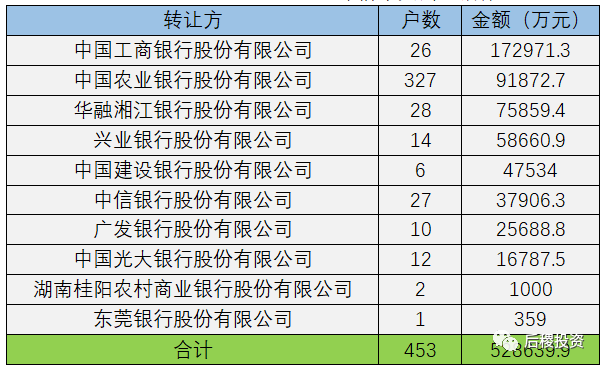

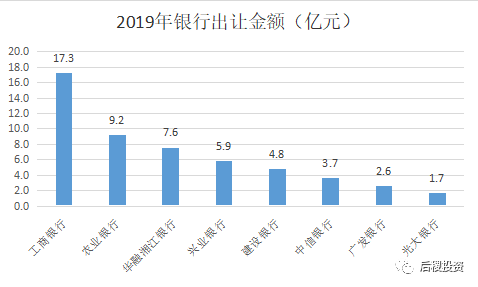

1、一级市场供应方——银行端

2019年前十大出让银行

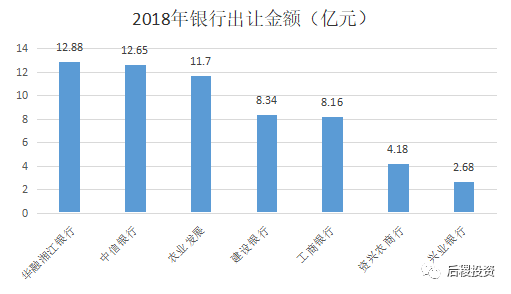

2018-2019年部分银行出让金额对比

从上图看,工商银行出让金额遥遥领先,其出让金额是农业银行与湘江银行的总和,大型国有银行中,工行、建行进入榜单前五,但出让金额与其他银行相差不大。

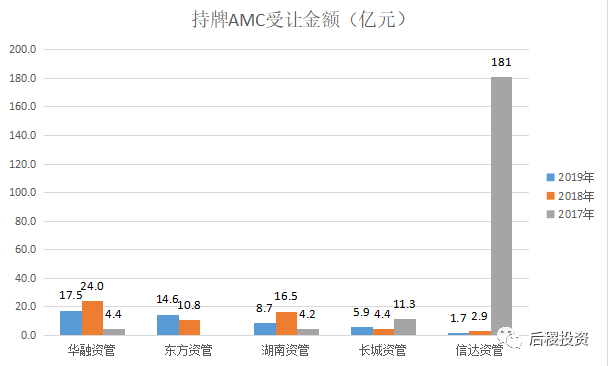

2、一级市场受让方——持牌AMC

从年份上看,17年持牌AMC受让银行资产体量最大,其中以信达资管为最,17年信达受让181亿元,占当年一级市场受让方83%;从个体上看,也是信达资管表现最为亮眼,经历17年大规模受让债权后,18、19两年受让金额大幅度下降,几近为零,华融资管与湖南资管都是18年受让金额明显增加,17、19年相较平稳,东方资管受让金额逐年增加。

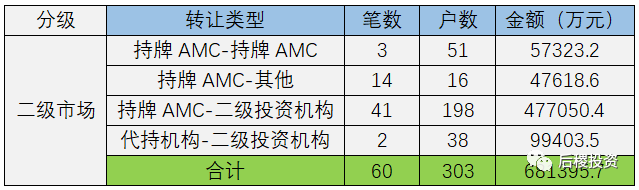

2. 二级市场

根据已有数据显示,二级市场总成交303户,总成交金额68亿余元。成交规模最大的为持牌AMC-二级投资机构,成交金额在二级市场中占70%。对比18年,二级市场总量增加约23亿元,其中持牌AMC-二级投资机构增加17亿元;持牌AMC-其他减少10亿元;代持平台-二级投资机构增加8亿元。

1、二级市场供应方——持牌AMC

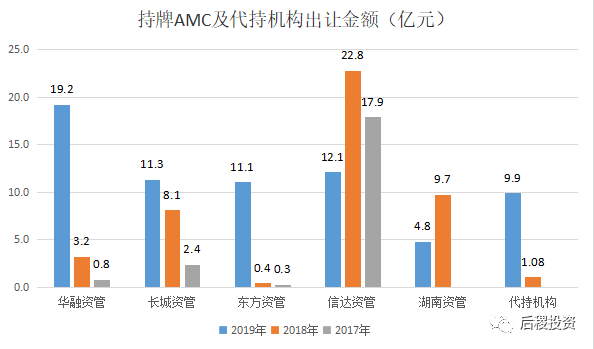

二级市场中,华融资管、长城资管与东方资管出让金额逐年递增,信达资管经过17、18年释放大量库存后,19年出让金额明显下滑,相比18年,湖南资管19年出让金额减少约5亿元,代持机构出让金额增加约9亿元。

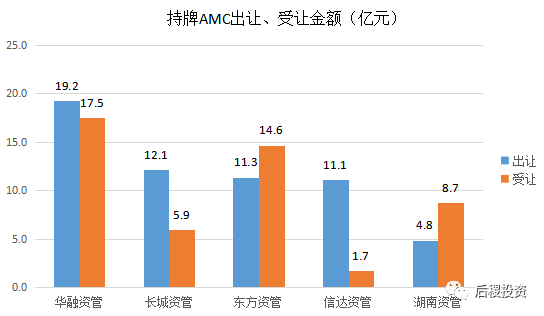

2、持牌AMC收包、出包对比分析

对比2018年,2019年持牌AMC总出让金额增加约15亿元,总受让金额减少约18亿元。华融资管、长城资管、信达资管出让金额大于受让金额,东方资管、湖南资管出让金额小于受让金额。

3、二级市场活跃受让主体

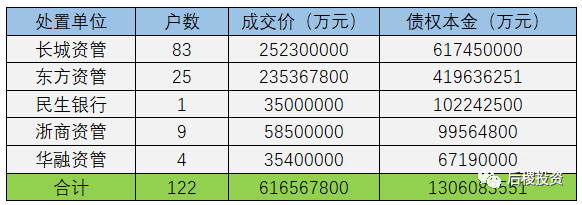

上表所示活跃记投资机构累计成交总额35亿元左右,在二级市场受让端比重达75%。浙商资管在湖南二级市场受让端“一枝独秀”。

根据已有数据显示,三级市场总成交159户,总成交金额近10亿元。2019年三级市场成交量与去年持平。二级投资机构之间的债权出让在三级市场中占比84%。对比18年,二级投资机构之间的转让体量增加7亿元;二级投资机构-其他减少3亿元,未查询到19年其他类出让成交记录。

1、三级市场成交机构(成交金额前10名)

转让机构中,上述10家出让机构出让金额总规模9亿余元,二级投资机构参与度较低;受让机构中,上述10家受让机构受让总规模为20亿元,处于三级市场的核心圈,占三级市场的70%。二级投资机构中,在浙商资产为代表的外省投资机构与地方政府平台的带动下,三级市场进一步活跃;另外还看到了律师事务所作为主体多次参与了出让与受让,表明了市场参与主体的多元化。

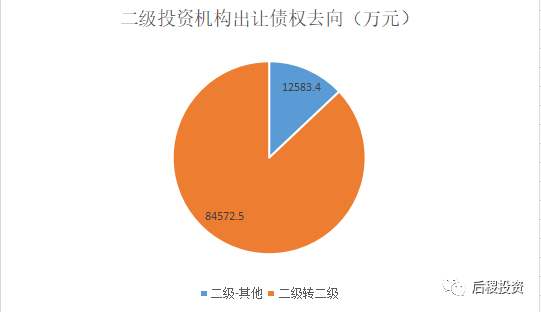

2、二级投资机构债权出让去向

2019年二级投资机构共出让159户,出让债权金额9亿余元,其中二级-二级为主要转让类型。

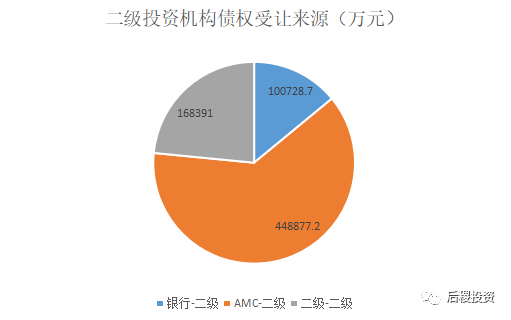

3、二级投资机构债权受让来源

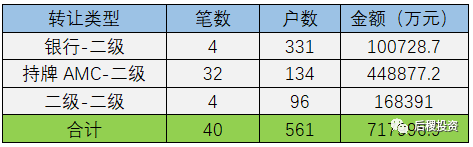

2019年二级投资机构共出让561户,出让债权金额71亿余元,其中持牌AMC-二级为主要转让类型。

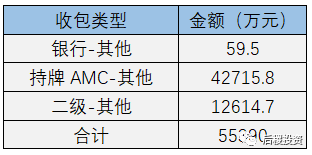

4、其他类交易情况

03

成交价分析

2019年湖南地区淘宝债权(一千万及以上)拍卖纪录36笔,成交14笔,成交金额近6亿。具体情况如下:

从上图看全年出让债权总量最大的是长城资管,债权本金6亿元左右;全年出让户数最多的也是长城,出让户数83户;19年成交笔数大部为单户成交,成交折扣基本为起拍价成交,长城资管的成交记录里有两笔几十户低折扣成交的债权交易,可能是长城资管处置大量保证类或底层资产较差的债权。2019年湖南地区淘宝债权(一千万及以上)拍卖成交率39%。

04

市场总结

湖南是中部地区第三大经济省份,19年地区生产总值近4万亿元,同比增速7.8%。相较于18年,19年湖南不良市场体量有所增加,其中一级市场规模有所减少但二三级市场规模增加明显,究其原因可能是持牌AMC加大去库存力度。在浙商资管这类大型外省投资机构与地方政府平台的带动下,三级市场参与度与活跃度都有所上升,从统计数据看,浙商资管在投入金额总量与受让债权的户数量上,在湖南不良三级市场都是霸主地位,在剔除外省投资机构与地方政府平台后,其余投资机构的规模较小,但可以发现,经过这几年发展湖南不良市场体量逐渐增加,参与主体逐渐多样化,活跃度逐渐高涨。

湖南不良市场发展相对不平衡,不良资产以长株潭地区为主,衡阳、岳阳为辅,其他地区不良资产相对较少,不良资产发展的不平衡亦可说明投资不良资产存在空间性、可操作性。经过前两年的价格波动后,19年湖南一级市场资产包成交价稳定在4-5毛,价格回落不及预期,笔者预计今年湖南一级市场资产包价格稳中有降。湖南省第二家地方AMC“长沙湘江资产管理有限公司”获得批复,湖南不良市场也迎来了4+2+N的格局,新的一年湖南不良市场将更加精彩。

近期经监管部门核准,首家省级地方AMC“湖南省资产管理有限公司”发布更名公告,“湖南省资产管理有限公司”更名为“湖南省财信资产管理有限公司”。特此告知,上文不再做修改。

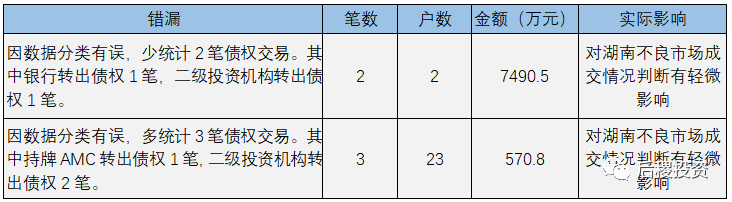

勘误

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“后稷投资”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

后稷投资

后稷投资