西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

作者:老马识途

来源:财视中国(ID:caishiv)

后续推动债市收益率继续下行的条件是货币政策转向放松期,届时10年期国债收益率将向下突破3%,也即政策利率向下调整将会进一步推动债券收益率下行。

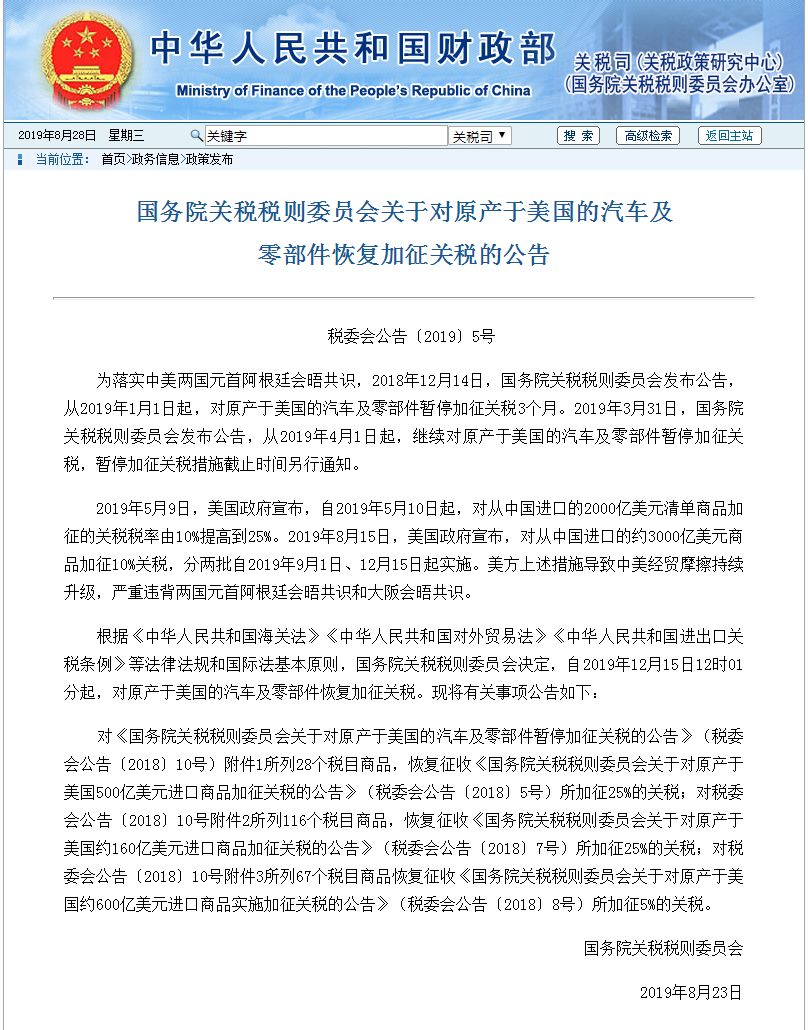

8月中旬,美国宣布将在9月开始陆续对3000美元中国商品加征10%关税。

对此,8月23日晚,中国财政部发布公告恢复对原产于美国的汽车及零部件关税征收,并公布了对原产自美国商品加征新关税的计划,将有5078个税目、约750亿美元的商品被加征10%、5%的关税,且将在9月1日和12月15日分两批实施。

8月24日凌晨,美国贸易代表办公室USTR随即回应,对价值约5500亿美元的中国进口商品再增加5%的关税。

新一轮的关税征收将对金融市场造成怎样的影响?

货币市场

银行负债成本钝化特征明显,但市场利率下行可能也无法避免。

01 银行被动负债韧性较大

虽然央行货币政策执行报告明显指出要稳定银行的负债端成本,以期能够稳定无风险利率水平并降低实体经济融资成本,这意味着2019年货币市场利率水平将会多次触及市场低位,但持续时间预计会较短,且主要针对主动负债。

因此笔者认为,2019年同业负债、发行债券等主动负债成本将会继续下行,特别是在利率并轨机制的推动下,波动幅度也会比较大。

对于存款等被动负债而言,韧性依然比较大,近年来金融机构新增存款中活期存款占比较低甚至规模上有下降趋势,结构性存款、大额存单等定期存款成为增长主力,一定程度提高了被动负债成本的韧性,即便货币市场利率出现超预期下行,对存款等被动负债的影响也较小。

现阶段,央行的利率市场化其本质在于通过结构性存款、大额存单等带动存款基准利率的市场化,并以货币市场利率来影响结构性存款和大额单,这种情况下货币市场利率水平呈现一定的弹性便显得很有必要。

02 全球降息狂潮促使央行年内将降息

中美贸易战重启、美联储降息、人民币汇率贬值等等加剧了全球经济下行的压力和市场情绪的恐慌,促使发展中国家相继开启降息狂潮,并引发全球金融市场大动荡。

2019年8月1日美联储时隔10余年以来首次降息,随后中国香港紧紧跟随。2019年8月7日,泰国央行、印度央行与新西兰央行相继宣布降息,泰国将基准利率由1.75%下调至1.50%,印度将基准利率由5.75%下调至5.40%。

至此,美联储降息前19个经济体降息,目前升至30个,这为中国货币政策进一步宽松打开了空间。虽然央行并不情愿进一步宽松,但在经济下行压力加大的背景下,央行降息几乎是板上钉钉。特别是,此次可借助LPR机制的建立,通过下调政策端利率,以推动市场利率进一步下行,并引导银行信贷利率下调,降低实体经济融资成本。

除此之外,在稳经济以及稳就业的背景下,政府加杠杆以及居民加杠杆成为政策层面的必选项,通常情况下政府加杠杆意味着利率需要维持低位加以支撑。因此国内央行年内降息非常可期,这也意味着货币市场短期内暂不会出问题。

债券市场

行情仍在继续,破“3”成为必然事件,只待政策利率下调。

事实上每一次中美贸易战激烈对抗时,风险偏好通常会有所下降,债券市场也将会迎来一波小牛市,例如在2018年4月7日至2018年12月1日期间,这一时期中国货币政策也适时转向逆周期调节,流动性保持合理充裕水平,为债券市场牛市奠定了基础。

目前中美贸易战愈演愈烈,且国内稳经济的压力也越来越大,需要利率下行给予支撑。

01 推动10年期国债收益率破“3”的最大因素

虽然10年期国债收益率在近期内盘中多次破“3”,但收盘价却始终在3%以上。2019年8月13日,10年期国债收益率自7月29日连续下行18个BP至3.0041%的水平,不到半个月下行了近20个BP,这也是最接近3%的一次。

在8月13日美国宣布暂时推迟加征关税后,10年期国债收益率略有反弹至8月23日的3.0644%,但反弹幅度有限。事实上从政策利率来看,当前阻碍10年期国债收益率进一步下行的因素便是政策利率还未下调。

目前央行经常使用的两个政策利率,分别为7天OMO利率(2.55%)、1年期MLF利率(3.30%),而10年期国开债收益率最低点在3.40%附近,已经逼近政策利率水平。此前,虽然现阶段货币市场利率(SHIBOR7天、R007和DR007分别为2.65%、2.80%和2.65%)基本处于高于政策利率10-30个BP的水平,相对比较合理,并且MLF下调的空间不大。

但是下调的空间不大,并不意味着央行不会去做,事实上有两个因素可以促使央行进一步下调MLF利率:

第一,在观察期内如果信贷利率仍没有下行的话,央行是有可能主动去下调MLF利率的,以期能够引导新LPR往下走。第二,为更好地引导新LPR能够反映出过去较市场利率下行的影响,那么仅针对存量的新LPR很难有所变化,因此需要借助于MLF利率的再次下降,以增量利率达到替换存量利率的目的。

因此笔者认为,后续推动债市收益率继续下行的条件是货币政策转向放松期,届时10年期国债收益率将向下突破3%,也即政策利率向下调整将会进一步推动债券收益率下行。

外汇市场

人民币汇率贬值多少才能应对中美贸易战?

2019年以来,在岸人民币汇率和离岸人民币汇率的最低水平分别为6.6835和6.6767,上半年的波动幅度尚未达到5%,如果按照5%的标准来计算的话,人民币汇率将必然会破“7”,而如果按照10%的波动幅度则会贬至7.35附近。

人民币贬值终点预计分别为7.10和7.36

估算的基础条件主要以下几个:

第一,考虑到目前2000亿美元已经加征25%的关税,且现阶段汇率约为之前较长时间的人民币汇率处于7.05左右,因此以前文中的条件2为起点进行估算。

第二,2019年二季度GDP(当季)和(累计)同比增速分别为6.20%和6.30%,中国对美国的贸易顺差约占中国全部GDP总量的3.10%。

基于此,笔者判断如下:

第一,在条件2的基础上,3000亿美元再增加10%的关税,进一步拉低经济增速0.36个百分点。此时相当于出口商品价格整体上升6%,人民币汇率需要贬至7.10即可,即7.10=7.05*(1+6%*0.36/3.10)。

第二,如果3000亿美元加征25%的关税,则经济增速在目前基础上会下降0.92个百分点,此时相当于出口商品价格整体上升15%,人民币汇率需要贬至7.36左右,即7.36=7.05*(1+15%*0.92/3.10)。

第三,如果在条件4的基础上考虑到对非美经济体的出口萎缩,则经济增速在目前基础会继续下降1.41个百分点,此时在7.36的基础上进一步贬值的意义并不大,因为这种情况下贬值没有特定对象,基本上也不会产生效果。

02 一次贬值不是结束

在中国经济下行压力加大以及中美贸易战反复无常的背景下,央行通过汇率破7释放了不小的压力,且之前破“7”后离在岸汇率基本上稳定在7.05附近,同时央行也已经建立了离岸央票的常态发行机制,因此笔者行对汇率具有明确的掌控权,通过汇率破7缓释了中美贸易战的影响及国内利率下行的压力,且未来处于“7”以上也应为常态。

往往一次贬值不是结束。就按2015年811汇改的经验,人民币汇率当时贬值经历了两次高潮,第一轮为8月11日-8月13日,仅持续3天,贬值幅度达到4.76%;第二轮为2015年11月至2016年1月,持续2个月,4.28%。因此上述所言的突破7.10也已经不是障碍,毕竟3000亿美元加征10%之外还有2500亿美元关税税率上调至30%等等事件,破7.10已不是问题。

03 人民币汇率波动幅度达到8-10%是后续常态

2019年以来,人民币中间价、在岸价和离岸价波动幅度分别为5.5677%、6.0447%、6.8717%。与此同时美元指数全年波动幅度则达到3.5330%。这一波动幅度基本已经相当于过去的全年波动幅度。

为什么我们会认为人民币汇率全年波动幅度后续保持在8-10%的常态呢?而央行二季度货币政策执行报告也暗示了这一点。

这主要是因为,汇率市场化的根本衡量标准,是其具备足够的弹性,也即当人民币汇率波动幅度足够大的时候,才能说明其市场特征比较突出,能够反映市场的变化,而只有如此,人民币汇率的定价才更精准,也更能体现出市场导向,合理安排资源配置。

此外,汇率市场化实际上也是利率市场化的必要条件。从本质上看,利率、汇率、通胀均是价格,如果汇率始终是管制的,那么市场便没有理由相信利率市场化能够真正完成。毕竟现在离岸人民币规模也才6000亿元人民币,总不能把这不到万亿的离岸人民币流动性全部收回来吧,那人民币国际化可能要再倒退几年,笔者认为央行应该不会这样做。

从过往的操作手法演变来看,央行后续主要通过控制人民币汇率波动幅度来干预汇率,而非是过去直接干预具体点位,这也是后续进行汇率预测最根本的逻辑基础。

如果按照全年8%的波动幅度,则7.25是本轮人民币汇率贬值的上限;而如果按照全年10%的波动幅度,则7.35是本轮人民币汇率贬值的上限。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“财视中国”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

财视中国

财视中国