中国人民大学破产法研究中心和北京市破产法学会秘书处负责运维的官方公益学术交流平台,与中国破产法论坛及其专题研讨会、破产法文库互补,相得益彰,砥砺思想,传播理念,促进跨部门跨领域跨地域的破产法学术交流。(公众号ID:bjbankruptcylaw)

作者:苏筱芮

来源:麻袋研究院(ID:madaiyanjiuyuan)

从诞生之初,支付巨头拉卡拉似乎就一直行走在风口浪尖。

作为首家中国境内上市的支付机构,拉卡拉以超8亿的净利润交出了令人艳羡的年报成绩单,但随后而来的关联收购却引发市场质疑。

拉卡拉的金融野心到底有多大?其关联收购背后的逻辑是什么?这篇文章,麻袋研究院将根据拉卡拉招股说明书与年报,以管中窥豹的方式进行梳理。

支付巨头的诞生

拉卡拉是国内首批获得牌照的第三方支付企业、国内领先的金融科技企业,其前身乾坤时代成立于2005年1月,由有道创投、孙陶然、雷军出资100万元共同设立。

2011年5月,拉卡拉成为央行第一批颁发的27家《支付业务许可证》单位之一,获全国性收单、网络支付、电视支付、预付费卡受理等业务许可。

2012年,拉卡拉开始进入国内银行卡收单行业。

2014年起,拉卡拉陆续开发出MPOS、智能POS、超级收款宝等创新产品。

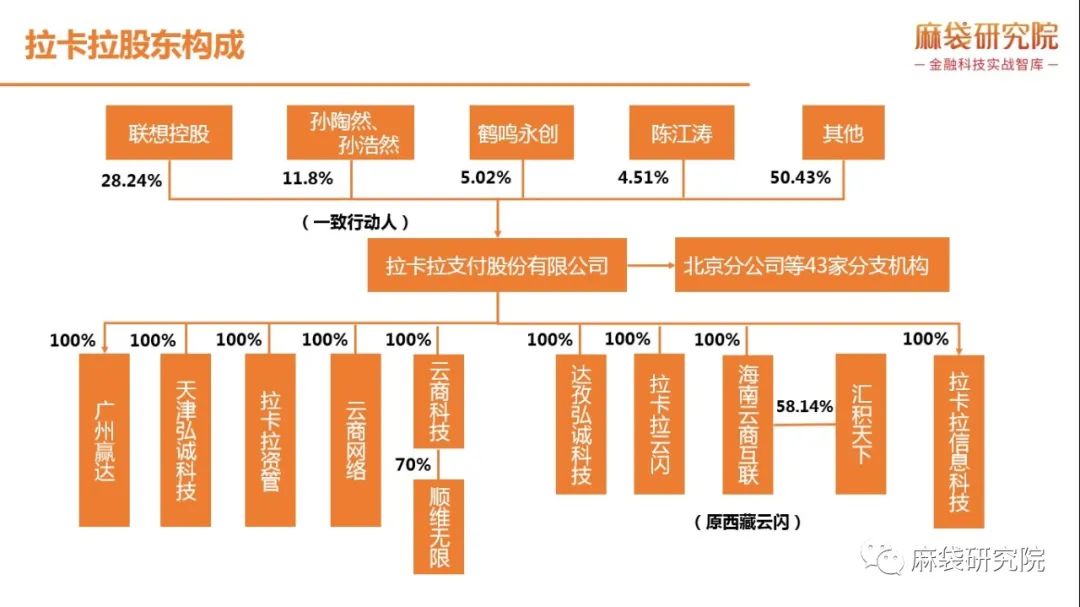

2015年8月,拉卡拉整体变更设立成股份公司。至发稿时的2020年4月,拉卡拉股东构成如下图所示:

联想控股为拉卡拉的第一大股东,持股比例28.24%,公司无实际控制人。法定代表人为孙陶然,与一致行动人孙浩然共同持股11.8%。

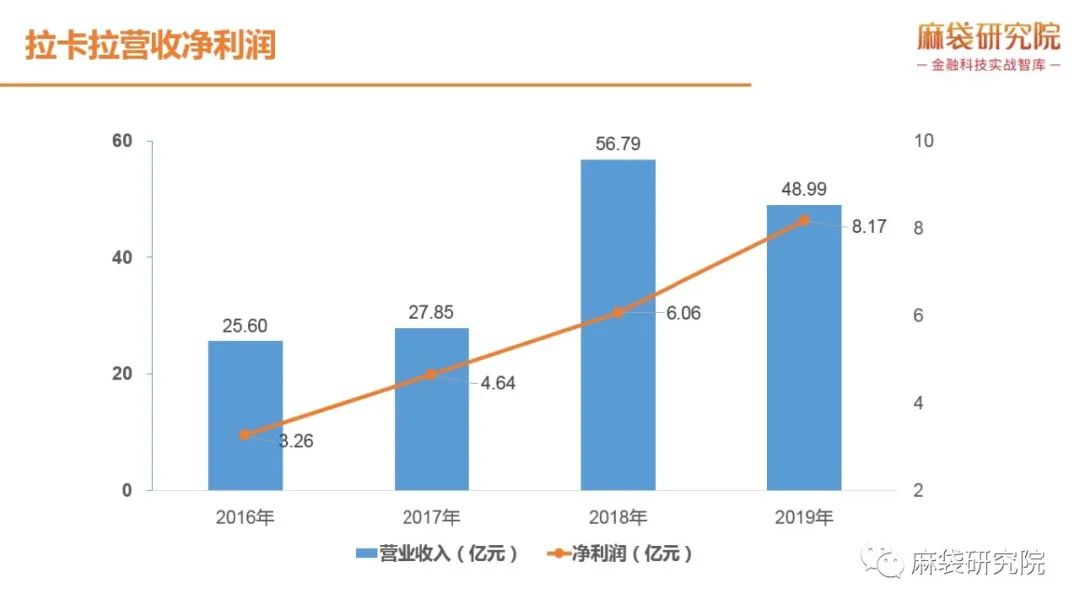

变更股份制之前的拉卡拉曾经历过经营亏损。招股书显示,2013与2014年,公司亏损分别达-12681.03万元和-19694.7万元。截至2015年6月,公司未分配利润为-4.77亿元,对此,拉卡拉在经营风险中特地说明 “整体变更设立股份有限公司时存在未弥补亏损的风险”。2015年以后,拉卡拉进入持续盈利阶段:

从亏损到盈利,拉卡拉将其归因于收单业务:2014年以来,拉卡拉在企业收单市场利用行业监管引发变革的窗口期,不断扩大市场份额,2014年内收单业务商户规模迅速增长,从19万户增加至117万户,规模效应逐渐显现。

2015年下半年起,拉卡拉尝试拓展增值业务,通过自有资金涉足信贷。信贷业务主要以拉卡拉自主研发的拉卡拉APP为用户入口,由拉卡拉对信贷用户进行风险评估,拥有“替你还”、“易分期”及“员工贷”等产品,为小微企业主及个人提供消费信贷等服务。

2016年,拉卡拉集团成立金融科技平台拉卡拉金融,业务涵盖信贷、保理、融资租赁等领域。

2016年第四季度,拉卡拉上市主体对小贷等业务进行剥离。

扩张的金融业务版图

1. 支付业务

支付起家的拉卡拉,主营业务是为实体小微企业提供收单服务及为个人用户提供支付服务,属于第三方支付服务,核心盈利模式是通过向商户提供收单业务收取手续费及通过为个人提供支付服务收取手续费。

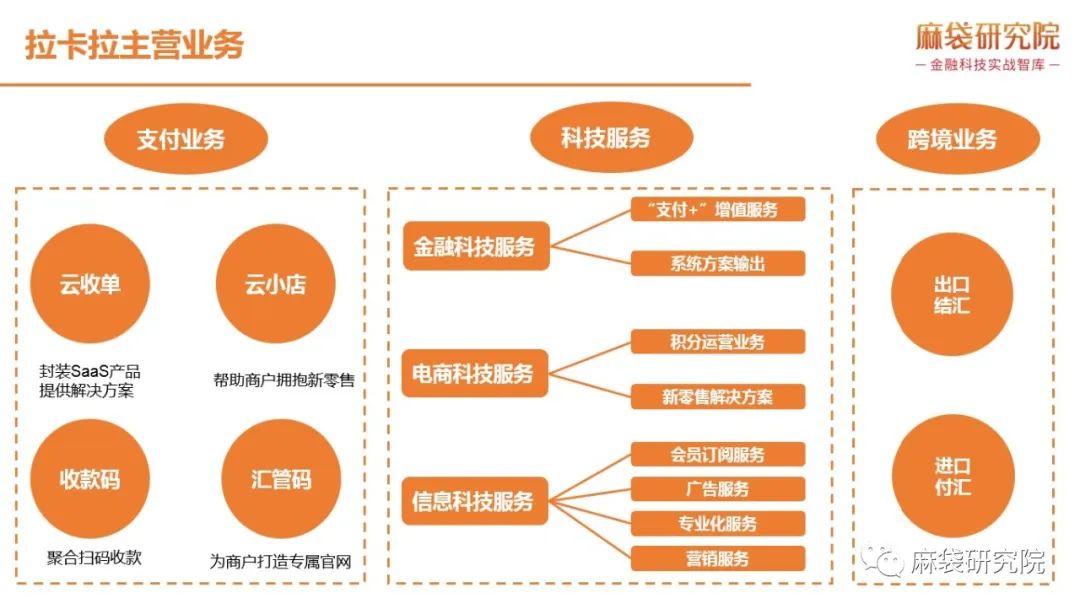

年报显示,拉卡拉主营业务涵盖支付业务、科技业务和跨境业务三大块:

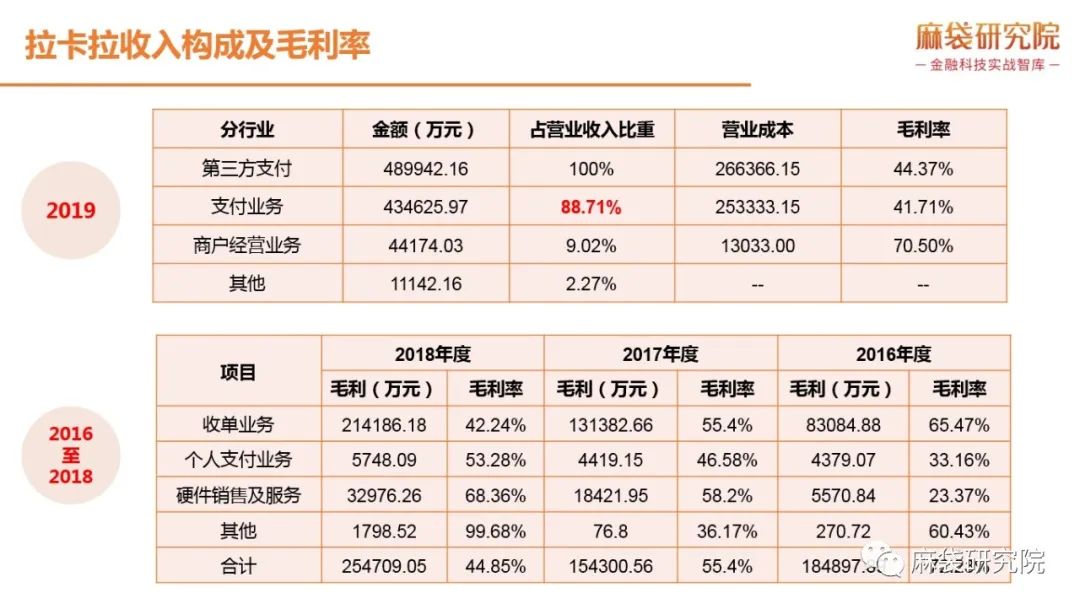

营收高速增长的背后,各业务板块具体业绩也出现了分化。结合招股说明书与年报,我们整理了拉卡拉自2016年以来的毛利率数据:

支付业务仍占据了拉卡拉营收的绝大部分,但细分到收单、个人支付等板块则进一步出现分化。2016-2018三年间,拉卡拉收单业务总量有所增长,但毛利率加速下滑;除收单以外的其他业务毛利率则呈现出整体提升之势。

除主营毛利率下滑,拉卡拉的主营业务也受到了合规困扰。2019年1月,拉卡拉湖北分公司因违反银行卡收单业务管理规定,被中国人民银行武汉分行罚款5.2万元;2019年7月的央行支付牌照续展中,拉卡拉在收单区域上丢掉了浙江省宁波市。早在2016年3月份,拉卡拉宁波分公司由于未落实特约商户实名制,被央行责令暂停在宁波地区银行卡收单业务一年。

2. 金融版图

上市筹备前,拉卡拉就已陆续谋划金融版图的布局。招股说明书体现出拉卡拉对待非主业的金融增加业务,尤其是资金密集型小贷等业务的纠结心态。一方面,拉卡拉在“主要竞争企业”中主动对标蚂蚁金服、京东数科等互金巨头,提出“商户不再局限于单一的收单业务,而是转向要求收单机构提供配套的综合化金融服务”论述,表现出其对综合型金融集团的向往;而另一方面,拉卡拉对此表现出未雨绸缪的担忧,“其发展面临着未来监管政策的不确定性”,“难以形成合力推动整体发展”等。

截至目前,拉卡拉连同其剥离前主体,在银行、保险、证券等多个金融细分领域均有涉足:

支付:拉卡拉主营业务,2011年取得牌照。

清算:2017年8月,拉卡拉以0.9%的比例入股网联清算公司。

证券:2019年6月,拉卡拉与联想控股联合设立联信证券,根据今年3月公司董秘的对外消息,联信证券正在监管部门走审批流程。

保险:2019年9月,拉卡拉用8000万元收购了大树保险经纪有限责任公司。值得一提的是,此前招股书内提及北京大树保理经纪有限责任公司为拉卡拉网络技术有限公司的合并控股子公司,但工商信息未搜索到大树保理经纪这一公司名称。

基金:考拉基金是拉卡拉集团旗下的一家产业基金,首期规模10亿人民币,创始合伙人包括拉卡拉法定代表人孙陶然等。今年2月,拉卡拉发布公告称北京考拉鲲鹏获私募备案。此前在2016年,拉卡拉金融上线基金理财平台——基金超市。

银行:年报显示,拉卡拉关联方包括包头农村商业银行。追溯2016年的媒体报道,拉卡拉战略入股包头农商行,持股比例未透露,金额约为2亿元。

消费金融:作为中邮消费金融(成立于2015年)的小股东之一,拉卡拉持股比例为1.67%。

小贷:北京拉卡拉小贷成立于2015年6月,广州拉卡拉小贷成立于2016年4月,重庆拉卡拉小贷成立于2017年5月。

融资担保:作为拉卡拉支付的全资子公司,广州拉卡拉普惠融资担保有限责任公司于2020年1月成立,注册资本2亿元,经营范围包括融资性担保业务。

征信:考拉征信成立于2014年4月,是首批获央行备案开展企业征信和批准开展个人征信业务准备的八家机构之一,持有百行征信8%股份。

其他领域包括但不限于保理、融资租赁、众筹等。

独立性之辩——拉卡拉与西藏考拉

近年来,但凡带着“互联网”基因的头部机构想要在金融领域有所建树,必然会涉足多牌照的布局整合,电商巨头、外卖巨头、打车巨头无不如此。

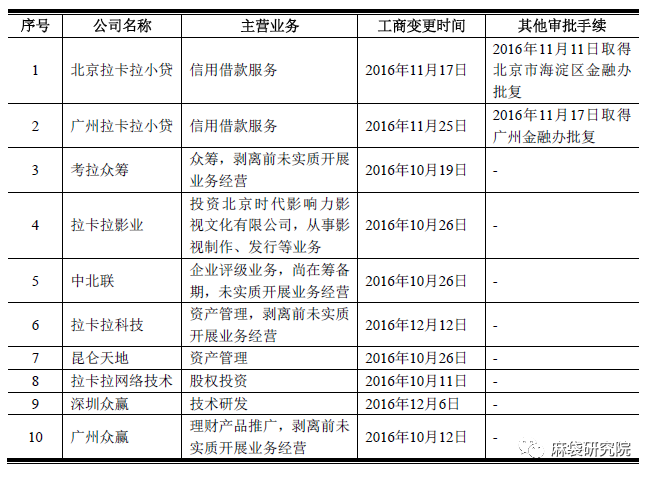

相比前赴后继的跨界弄潮儿,自带金融家底的拉卡拉在上市之际却显得十分谨慎。互联网金融业务曾为一些上市公司带来高光无限的时刻,却又在几年后使得企业深陷泥潭,可谓是“成也萧何、败也萧何”,这样的例子有熊猫金控、奥马电器等。在谋划上市前的2016年,拉卡拉就着手准备了剥离措施。招股说明书显示,小贷、众筹和影业等10家子公司被拉卡拉归为“增值金融业务”,由于发展带来的不确定性,公司决定剥离,交易价款为14.44亿元。2016年10月至12月,下述10家公司已陆续完成变更和相应的审批手续:

而剥离的对象——西藏考拉,则被定义为拉卡拉剥离子公司的交易对方。工商信息显示,西藏考拉的三位股东有联想控股、孙陶然和西藏纳顺,分别持股51%、33%和16%。

拉卡拉进一步阐述了剥离的必要性:

剥离公司所涉的小额贷款等业务……与企业收单、个人支付等第三方支付业务存在有一定差异,难以形成合力推动整体发展;剥离公司中的北京拉卡拉小贷属于资金密集型业务……通过转让所持全部股权的方式将业务剥离出去,有利于发行人进一步专注于发展第三方支付业务的主营业务,符合全体股东的利益,具有商业合理性。

尽管公司多次强调“独立性”,但市场似乎并不为此买账。2019年11月20日,拉卡拉(300773.SZ)股价大幅跳水直至跌停,市值蒸发约20亿人民币,其背后导火索为考拉征信被查。另有旋极信息、数知科技、拓尔思、蓝色光标等上市公司亦受到波及。

不能在旗下公司盈利上沾光,却要在其风险时刻遭受连带损失,仿佛一损俱损却没有一荣俱荣,这样的“独立性”,或为几个月后的关联收购行动埋下了根基。

关联收购意欲何为?

不论如何宣称独立,上市筹备前拉卡拉对旗下公司的背书作用毋庸置疑。而为了剥离这一步骤,拉卡拉曾动用了各种手段,如担保、回购等措施。招股书记录了如下事项:

“独立”后,拉卡拉旗下小贷公司仍表现出与拉卡拉的重要交集,2019年,广州拉卡拉小贷和北京拉卡拉小贷分别在关联出售商品/提供劳务领域与关联租赁领域雄踞首位,关联交易金额达6045万元和2051.7万元。

4月9日拉卡拉发布公告,拟用19.09亿元收购西藏考拉持有的广州众赢维融智能科技有限公司100%股权、拟用2.07亿元收购公司关联方深圳众赢维融科技有限公司100%股权。

在4月14日《关于对深圳证券交易所关注函回复的公告》里,拉卡拉表示,“本次收购,将极大提升公司金融科技能力,充分发挥金融科技与支付科技、电商科技、信息科技的业务协同作用,为中小微商户经营全面赋能。”

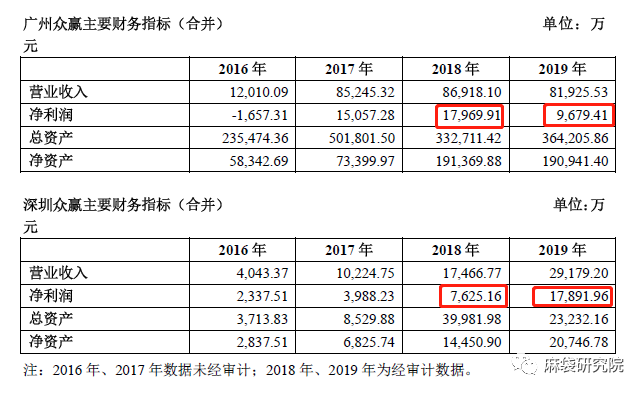

就拉卡拉本次收购行动,麻袋研究院认为存在多方面推动因素,既包括毛利率逐步下降,主营收单业务逐渐进入瓶颈期;也包括其对于小贷等“增值”业务的看好——今年年初以来,广东等多地陆续出台小贷行业的松绑政策,这被视作为优质小贷公司的短期利好。根据回复公告,广州众赢和深圳众赢都表现出较好的盈利能力:

结语

欲带皇冠,必承其重。欲握玫瑰,必承其痛。

金融增值业务重回拉卡拉怀抱,用脚投票的市场已经给出了积极的反馈,截至发稿前的4月16日晚间,拉卡拉已实现三连涨。

尽管此类业务有助于完善金融生态体系,能够帮助拉卡拉讲好普惠金融的故事,但不可否认的是其底层风险依旧存在,宽限政策亦存在一定的有效期。如今的拉卡拉再次站在了浪尖,能否像2014年那般抓住收单业务的窗口期,破解疫情对收单带来的影响与冲击,市场将拭目以待。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“麻袋研究院”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 拉卡拉的金融牌照“炼金术”

麻袋研究院

麻袋研究院