作者:感恩赞赏你

来源:小债看市(ID:little-bond)

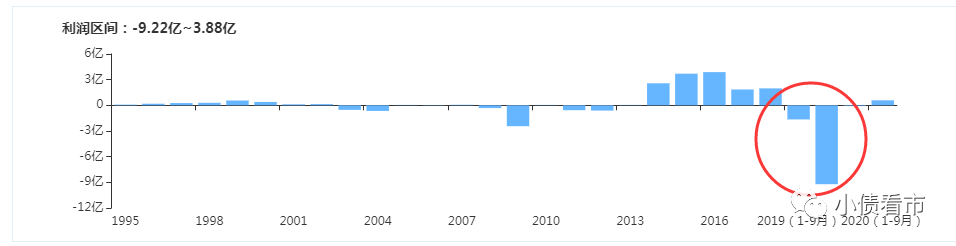

近年来,受医药行业政策和营销体系改革影响,景峰医药主要产品量价下滑,同时计提资产减值后,2019和2020年其业绩巨亏18.53亿元。

降级

8月17日,中诚信国际公告称,决定将景峰医药(000908.SZ)主体和“16景峰01”的债项信用等级由“A”调降至“BBB”,并列入可能降级的观察名单。

降级公告

公告显示,截至2021年8月7日景峰医药控股股东叶湘武持有公司14.79%的股份,其中2.08%已被贵州省贵阳市中级人民法院司法冻结;同时其账面货币资金较少,面临很大的短期偿债压力。

此外,“16景峰01”债券余额为3.88亿元,将于2021年10月27日到期,景峰医药计划通过处置资产进行债务偿还,但目前资产处置进展较慢。

《小债看市》注意到,今年6月中诚信国际已将景峰医药信用等级由AA-下调至A,时隔两个月再一次性调降3个等级,说明其信用资质迅速恶化。

据统计,目前景峰医药仅存续“16景峰01”这一只债券,其短期面临集中兑付压力较大。

景峰医药表示,此次评级调整不会对其偿债能力产生影响,不会对债券投资者适当性管理、债券质押式回购资格等造成影响。

业绩连续亏损

据官网介绍,景峰医药成立于2010年,主营业务产品覆盖心脑血管、肿瘤、骨科、儿科及妇科等重大疾病领域。

2014年12月,景峰医药通过借壳“天一科技”登陆资本市场。

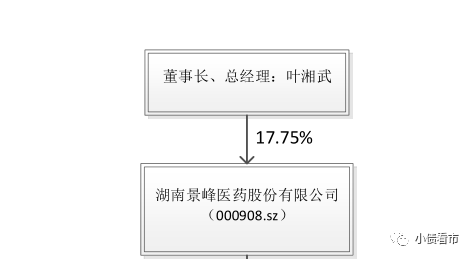

从股权结构看,景峰医药的控股股东和实际控制人为董事长叶湘武,直接持股17.75%。

股权结构图

近年来,受医药行业政策和营销体系改革影响,景峰医药主要产品量价下滑,同时计提资产减值后,2019和2020年其业绩巨亏18.53亿元。

2020年,景峰医药实现营收8.78亿元,实现归母净利润-9.7亿元,经营性现金流净流出2.72亿元。

盈利能力

值得一提的是,立信中联会计师事务所对景峰医药2020年财务报告出具了带强调事项段的无保留意见审计报告,今年6月深交所又下发年报问询函。

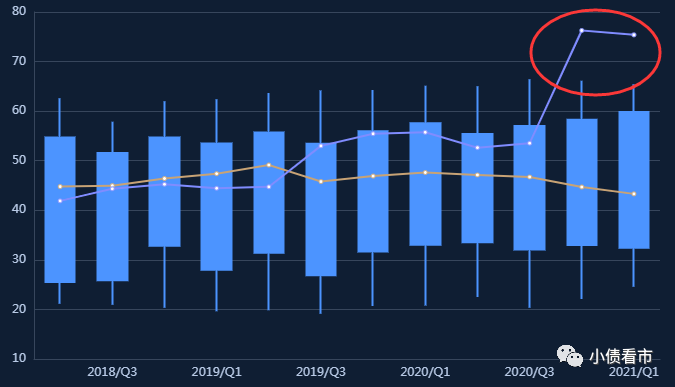

截至今年一季末,景峰医药总资产为26.01亿元,总负债19.61亿元,净资产6.4亿元,资产负债率75.39%。

值得注意的是,业绩亏损导致景峰医药所有者权益大幅下降,财务杠杆率大幅攀升。

财务杠杆水平

《小债看市》分析债务结构发现,景峰医药主要以流动负债为主,占总债务的91%,债务结构待优化。

截至今年一季末,景峰医药流动负债有17.79亿元,主要为短期借款,其一年内到期的短期债务有12.78亿元。

相较于短债压力,景峰医药流动性异常紧张,其账上货币资金不足亿元,与短债间资金缺口巨大,短期偿债风险较大。

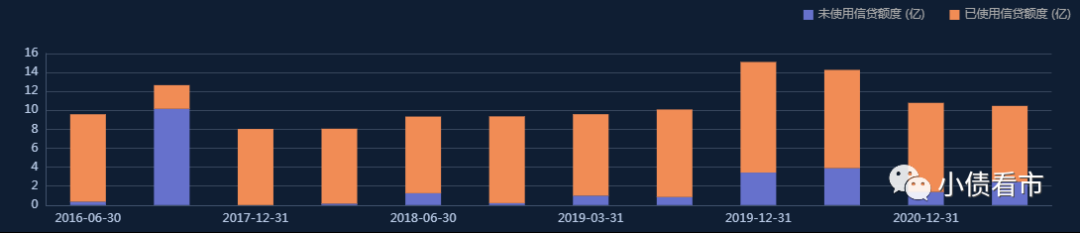

在备用资金方面,截至今年一季末,景峰医药银行授信总额有10.47亿元,未使用授信额度仅2.45亿元,可见看出其财务弹性欠佳。

银行授信

另外,景峰医药还有1.82亿非流动负债,其整体刚性债务全部为短期有息负债,带息债务比为65%。

账面资金有限,自身造血能力差情况下,景峰医药对外部融资较为依赖,其融资渠道多元,除了借款和发债,还通过股权、租赁以及股权质押等方式融资。

截至2021年8月,叶湘武已质押8793万股景峰医药股份,占其持有数量的比例为67.59%,可以看出股权质押比例较高。

资金困局下,景峰医药开始出售股权资产获得现金回流。

2020年末以来,景峰医药陆续出售参股公司江苏璟泽生物医药有限公司14.05%的股份,股权转让款合计1.61亿元,已收回1.49亿元,未来将进一步出售所持股份。

总得来看,景峰医药连续两年亏损,盈利和获现能力弱化;短期债务规模较大,资金链异常紧张;股权质押率高,且部分股份被冻结,对公司后续备用流动性支持较弱。

大手笔收购

1995年,叶湘武和前妻窦啟玲及其他几位合伙人,共同创立了益佰制药,后来生意越做越红火,但这对创始人夫妻却因感情破裂而分手。

2009年10月,叶湘武以9903万元的价格收购益佰制药子公司上海佰加壹药97.02%的股权。

凭借上海佰加壹,叶湘武开始自立门户,2014年a其借壳ST天一登陆资本市场,叶湘武又重回事业巅峰。

上市后,景峰医药便开始了一系列大手笔的收购,不断扩张版图。

2015年1月,景峰医药以4.77亿元收购德泽药业53%股权,同年又出资设立4家全资子公司。

2016年1月,景峰医药再次收购慧聚药业、海慧医药股权,持有其69.01%股权。

同年2月,景峰医药投资4400万元,收购锦瑞制药20%的股权,合计持有77%的股权;4月出资8800万元受让安泉所持云南叶安医院55%股权。

此后,景峰医药分别收购科维思生物1.31%股权、Sungen Pharma LLC100%股权、科新生物10%股权以及受让上海方楠49%股权。

一系列收购下来,2016年景峰医药累计确认7.06亿元商誉,这为日后的商誉暴雷埋下隐患。

值得注意的是,景峰医药的股价在上市达到顶峰后,便开始了长达五年的跌跌不休。

另外,近年来叶湘武频繁减持也广受诟病。自2020年末至2021年6月末,叶湘武合计减持景峰医药股票5743.41万股,减持均价在4-6.46元/股之间,累计减持套现2.88亿元。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市