最及时的信用债违约讯息,最犀利的债务危机剖析

作者:吴志武

来源:中证鹏元评级(ID:cspengyuan)

主要内容

1、再融资债券经历了置换债券阶段、确立阶段、发展阶段三个阶段。置换债券始于2015年,截至2018年底,置换债券共发行12.2万亿元左右。2018年4月,财政部首次披露再融资债券的用途分类并进行了定义,2020年底出台的《地方政府债券发行管理办法》正式明确了再融资债券的分类,由此再融资债券这一地方债券种正式确立。2020 年12月,随着再融资债券募资用途的变更,再融资用途出现了扩大,反映出再融资债券进入发展阶段。

2、再融资债券用途扩大后其额度包括两部分:一是借新还旧债券额度,这主要用来偿还当年到期地方政府债券规模,另外是用于置换非债券形式地方政府债务部分,其中包括隐性债务。偿还政府债务的再融资债券发行存在天花板,本年剩余期限内其理论上的发行空间不会超过当年债务限额与当期债务余额的差值。

3、与一般债券和专项债券相同的是,再融资债券信用风险取决于地方政府信用状况。随着再融资债券置换地方隐性债务,将会相应扩大显性债务规模,推高地方政府显性债务率。

4、再融资债券置换地方隐性债务,意味着部分纳入隐性债务范围的城投债将可以通过再融资债券进行置换,从而成为纳入政府预算管理的法定政府债务,进而也获得了相应的政府信用支持,尤其是省级政府信用支持,因而对这部分城投债也相应构成了显著利好。但不可忽视的是,对整个城投债而言,这个利好相对有限。

一、再融资债券发展的三个阶段

1、第一个阶段:置换债券阶段

置换债券始于2015年启动的地方政府债务大置换。2014年国务院出台了《关于加强地方政府性债务管理的意见》(43号文)提出,“以2013年政府性债务审计结果为基础,结合审计后债务增减变化情况,经债权人与债务人共同协商确认,对地方政府性债务存量进行甄别”;并且“对甄别后纳入预算管理的地方政府存量债务,各地区可申请发行地方政府债券置换”,这拉开了地方政府置换债发行的大幕。随后,财政部出台了《地方政府存量债务纳入预算管理清理甄别办法》(财预〔2014〕351 号)进一步明确“存量债务是指截至2014年12月31日尚未清偿完毕的债务”,并且打算对这些债务用三年左右时间置换完毕。截止到 2014年12月31日,地方政府负有偿还责任的债务15.4万亿元,其中包括 1.06 万亿元为过去批准发行的地方债券和14.34万亿元以银行贷款、融资平台等非债券方式举借的存量债务。截止到 2018 年底,据统计共发行置换债券12.2万亿元左右,至此15.4万亿的存量政府债务置换工作基本已经结束。置换债券以置换的方式实现对即将到期的地方政府债务展期,开启了地方政府债务借新还旧的一种方式,置换债券也成为再融资债券的前身。

2、第二个阶段:再融资债券确立阶段

再融资债券始于地方政府债券借新还旧机制的确立,而地方政府债券借新还旧机制的确立则始于项目收益专项债。2017年财政部出台《关于试点发展项目收益与融资自求平衡的地方政府专项债券品种的通知》(财预〔2017〕89号文)提到,因项目取得的政府性基金或专项收入暂时难以实现,不能偿还到期债券本金时,可在专项债务限额内发行相关专项债券周转偿还,项目收入实现后再予以偿还。由此,财预〔2017〕89号文正式确立了项目收益专项债借新还旧的机制,也为再融资债券的发行奠定了基石。

到2018年,财政部在《2018年4月地方政府债券发行和债务余额情况》中首次披露再融资债券的用途分类,定义再融资债券是发行募集资金用于偿还部分到期地方政府债券本金的债券,是财政部对于债务预算的分类管理方式。再融资债券不能直接用于项目建设,但可为地方政府缓解政府偿债压力,降低利息负担。同时,明确地方发行再融资债券实行限额管理。但2018年发行的地方政府债券中新增债券和再融资债券并没有得到明确,部分新增债券有部分资金用于借新还旧,新增债券和再融资债券存在一定的模糊之处。到2020年后,财政部统一要求募资用途如果用于再融资需要在债券全称中明确再融资字样,2020年底出台的《地方政府债券发行管理办法》则提出,“地方财政部门应当在国务院批准的分地区限额内发行地方政府债券。新增债券、再融资债券、置换债券发行规模不得超过财政部下达的当年本地区对应类别的债券限额或发行规模上限”。自此,再融资债券正式成为地方政府债券的重要组成部分。

3、第三阶段:再融资债券发展阶段

募资用途扩大是再融资债券发展的第三个阶段。再融资债券募资用途最初主要用于到期债券本金的偿还,或者置换非债券形式的政府债务,2019年始开展“建制县隐性债务化解试点”,2020年再融资债券用途扩大到建制县隐性债务置换,并且向全域隐性债务置换扩大。再融资债券用途的扩大从债券募集说明书中的表述变化可以看出来,再融资债券用于还本付息在募集说明书中常常表述为“偿还到期债券本金”,而自2020年12月开始再融资债券用途在募集说明书中表述为“偿还到期债务”,则意味着再融资债券募资用途的扩大。再融资债券用途的扩大,具体来看:

建制县隐性债务置换方面,比如2020 年12月,青海省海东市称“按照省财政厅《关于开展 2020 年建制县隐性债务风险化解试点申报工作的通知》要求,组织乐都区、民和回族土族自治县、化隆回族自治县开展试点申报工作,认真编制风险化解实施方案,三县区共申报再融资债券 71.21亿元,并参加财政部组织的全国建制县隐性债务风险化解试点竞争性评审。经过激烈的竞争性评审及现场答辩,三县区全部入围国 家建制县隐性债务风险化解试点申报县区,争取再融资债券 38.06 亿元用于置换存量隐性债务”。

全域隐性债务置换方面,2021年10月广东和上海开始正式开启全域无隐性债务试点,随后均发行了规模较大的置换存量政府债务的再融资债券,考虑到全域隐性债务清零的需要,两省发行的再融资债券将不单是为了置换建制县隐性债务,而是应当配合全域隐性债务清零的需要,用于全域隐性债务置换,因而,这也使得再融资债券募资用途向全域隐性债务置换扩展。

二、再融资债券发行天花板在哪?

1、再融资债券发行天花板在哪?

每年再融资债券的额度如何框定呢?再融资债券用途扩大后其额度包括两部分:一是借新还旧债券额度,这主要用来偿还当年到期地方政府债券规模,另外是用于置换非债券形式地方政府债务部分。根据《关于做好2018年地方政府债券发行工作的意见》(财库〔2018〕61号),发行地方政府债券用于偿还2018年到期地方政府债券的规模上限,按照申请发债数(注:指各省申请发债数)与到期还本数孰低的原则确定,这个规定应当仍然适用于借新还旧再融资债券的额度。至于用于置换非债券形式地方政府债务部分的额度并没有相关规定,但也是明确的,根据《地方政府债券发行管理办法》,新增债券、再融资债券、置换债券发行规模不得超过财政部下达的当年本地区对应类别的债券限额或发行规模上限。再融资债券限额由财政部确定,一旦总限额确定,用于置换非债券形式地方政府债务部分的额度也相应确定。总之,再融资债券限额构成了再融资债券用途扩大后发行的第一个天花板。

再融资债券用途扩大后发行还存在第二个天花板,那就是当年内偿还存量政府债务的再融资债券理论上的发行空间不会超过当年债务限额与当期债务余额的差值。比如,截至2021年11月底全国地方政府债务余额301962亿元,2021年地方政府债务限额为332774.3亿元,因而相比债务余额多出来的3.08万亿元限额便是2021年11月后偿还存量政府债务的再融资债券发行最大的天花板。根据当年内债务限额与当期债务余额的差值,我们转化成如下公式:本年内剩余期间偿还存量政府债务的再融资债券发行规模≤当年债务限额—当期债务余额,其中当年债务限额等于上年债务限额加上当年新增限额,当期债务余额又等于上年债务余额加上当期净融资额,因而,偿还存量政府债务的再融资债券发行规模≤当年债务限额—上年债务余额—当期净融资额,从这个公式中可以看到,当年新增限额越大,偿还存量政府债务的再融资债券发行规模理论上也越大,上年债务余额、当期净融资规模越大,则理论上偿还存量政府债务的再融资债券发行规模也越小。

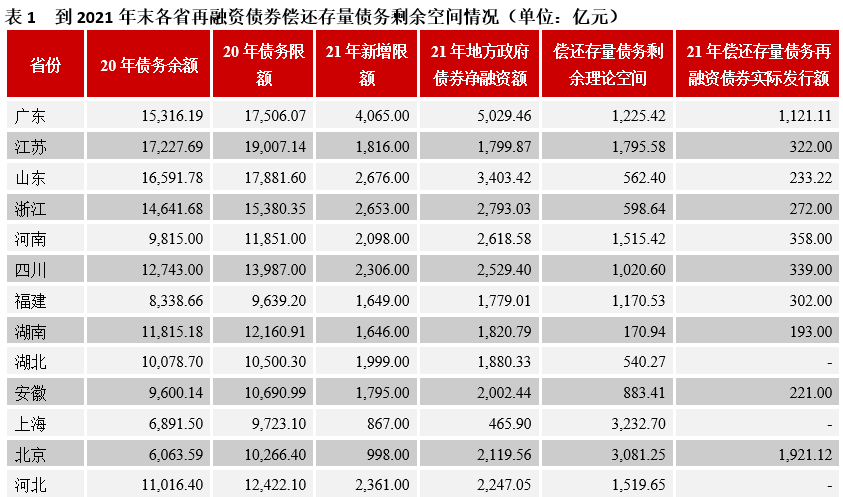

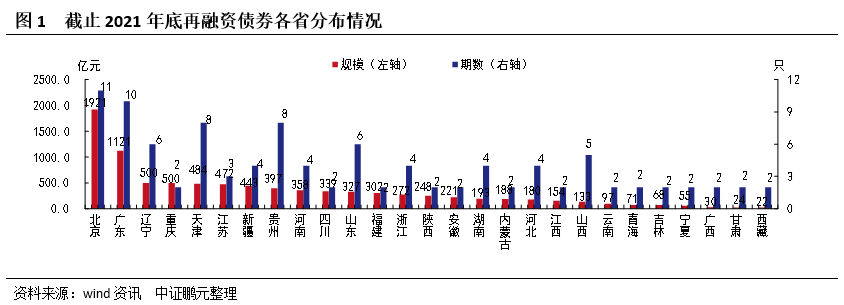

根据各省2021年已公布的2020年地方政府债务限额和余额、2021年新增地方债务限额以及2021年债券发行情况,通过上述公式计算,到2021年底偿还存量政府债务的再融资债券剩余发行空间较大的省份为上海、北京、江苏等,分别为3,232.70亿元、3,081.25亿元、1,795.58亿元,剩余发行空间较小的是西藏和天津,分别为64.62亿元、77.14亿元,因而这两个省份在2022年要通过再融资债券置换超过剩余空间更多的政府存量债务,必须通过增加2022年新增地方政府债务限额,或者通过财政资金偿还更多的到期地方政府债券的方式。

2、用于偿还存量政府债务的再融资债券发行情况

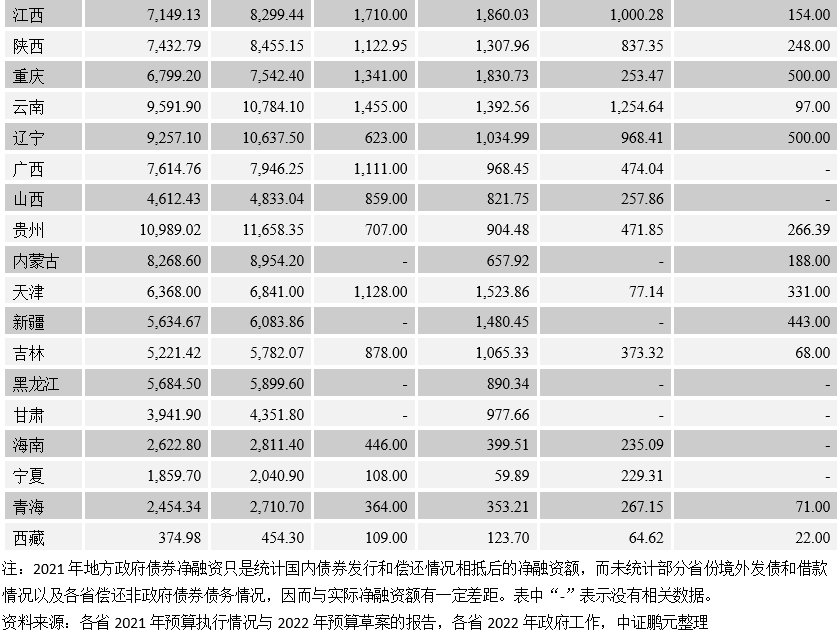

截止到2021年底,用于偿还存量政府债务的再融资债券共发行105只,规模为9,120.23亿元。这类债券自2020年12月开始发行,当月共发行22只,发行规模949.39亿元,债券用途既有用于建制县隐性债务置换的债券,也不排除用于非债券形式政府债务置换,像2020年江苏省地方政府再融资专项债券(四期)(简称20江苏债23)这只债,与其他用于偿还存量政府债务的再融资债券不同,这只债券在募集说明书中表述为“用于偿还纳入政府债务管理的存量债务本金”,“纳入政府债务管理的债务”更可能是非债券形式政府债务。2021年,这类债券共发行83只,发行规模为8,170.84亿元,债券用途既有用于建制县隐性债务置换的债券,还有像广东开展全域无隐性债务试点进行全域隐性债务置换的债券。

从区域来看,截止到2021年底,除湖北、上海、海南和黑龙江没有发行用于偿还存量政府债务的再融资债券外,其他省份均有发行。发行规模超过1,000亿元的省份有北京和广东,规模分别为1,921.12亿元和1,121.11亿元,北京虽然没有宣称开展全域无隐性债务试点,但从这类债券发行规模排第一来看,不排除有充分利用政策机遇清零隐性债务的决心。辽宁和重庆各发行了500亿元,其他省份则均未超过500亿元。广西、甘肃和西藏发行规模均在50亿元之内,分别为30.00亿元、24.00亿元和22.00亿元,发行规模较少,也反映出这些地方用于建制县隐性债务置换的规模也较小。另外,值得关注的是像贵州、天津、内蒙古等显性债务较高的地区,用于偿还存量政府债务的再融资债券发行规模也相对较大,分别为397.00 亿元、484.00亿元和188.00亿元,超过了88亿元的平均水平,反映出政策层面防范债务风险的意图。

三、再融资债券信用风险该如何看?

1、再融资债券信用风险如何看?

再融资债券属于地方政府债券的一种,与一般债券和专项债券共同构成了地方政府债务规模,因而,与一般债券和专项债券相同的是,再融资债券信用风险取决于地方政府信用状况。对地方政府信用状况的考察,主要从区域经济发展状况和潜力、地方财政实力、债务负担及流动性、地方政府治理、历史违约情况等要素进行评估,财政实力、债务负担与流动性两要素直接决定了地方政府自身的债务偿还能力,地方经济发展状况和潜力又对地区财政收入有直接的决定作用,同时,地方政府的管理和治理水平、历史债务违约记录直接关系到地方政府对债务风险的管理与控制,反映出地方政府对债务履约的意愿。

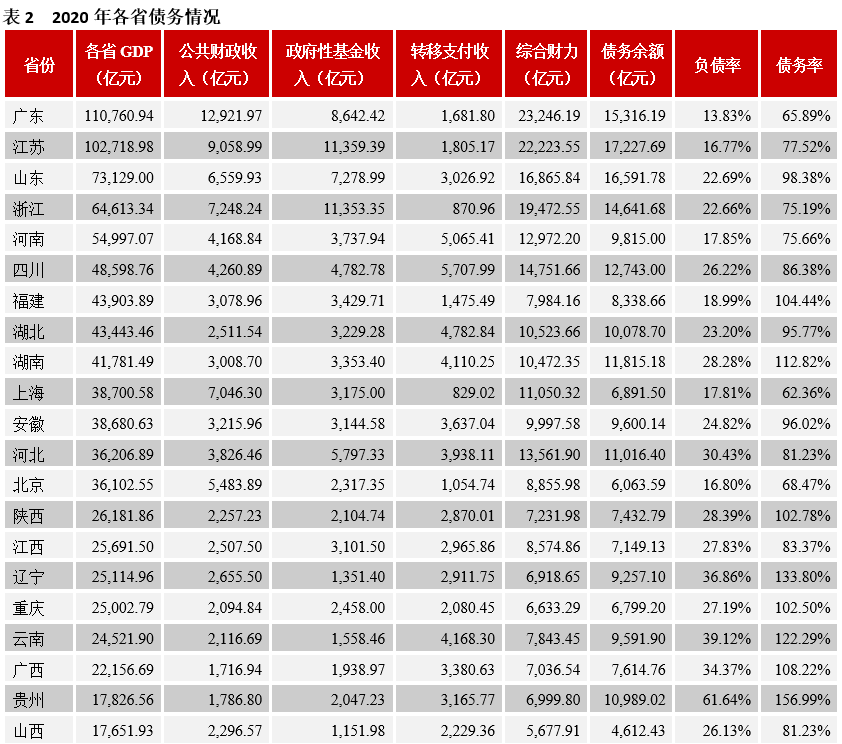

目前来看,国内评级机构均将地方政府债券信用评为AAA级,自2015年地方政府债券发行以来,也没有出现过评级下调的情况,但近年来由于地方之间经济财政实力的分化,地方政府偿债能力也出现了一定的分化。国际上公认60%的负债率、90%-150%的债务率为安全警戒线,2020年地方政府显性负债率超过60%的省份有贵州省,显性债务率超过150%的省份有内蒙古、贵州和天津。

2、再融资债券用途扩大对地方债务风险的影响

再融资债券的发行,是地方债券一项重要的制度创新,使得监管层增加了一项对地方政府债务风险进行调控的手段。而再融资债券用途扩大,增加了地方政府一条化解隐性债务的途径。再融资债券用途扩大对地方债务风险的影响可以分为两个方面,一方面,再融资债券实现对地方政府债券的借新还旧,有利于防范地方债券流动性风险,保持宏观经济稳定和防范系统性风险,同时,随着再融资债券用途的扩大,再融资债券置换地方隐性债务,有利于维护金融系统稳定,特别是一些财政实力较弱、债务压力较重的地区,单凭自身实力无法化解这些隐性债务,很容易出现风险暴露,且易诱发出区域性和系统性风险,对于这些地方,再融资债券有利于防范隐性债务风险暴露。另一方面,随着地方政府隐性债务显性化,将会相应扩大显性债务规模,推高地方政府显性债务率,虽然在地方政府债务限额管理之下,地方债风险可以受到管控,但随着显性债务率的提升,地方政府债券风险也在提升。

四、再融资债券置换隐性 债务对城投债的影响分析

在各省将隐性债务清零作为未来5到10年的目标之下,隐性债务显性化已经成为一种现实的选择。不仅广东等经济财政实力较强的地区出于隐性债务清零试点的考虑,将再融资债券用于全域隐性债务置换,起到了重要的示范作用,而且对于经济财政实力较弱、债务负担较重的地区而言,出于化解隐性债务风险的需要,也有动力将隐性债务显性化。因而,除了广东、上海等地方试点隐性债务清零外,未来全国范围内预计还有更多的地区参与进来。

隐性债务显性化,意味着部分纳入隐性债务范围的城投债将可以通过再融资债券进行置换,从而成为纳入政府预算管理的法定政府债务,进而也获得了相应的政府信用支持,尤其是省级政府信用支持,因而对这部分城投债也相应构成了显著利好。但不可忽视的是,对整个城投债而言,利好则相对有限。

一方面,纳入隐性债务范围的城投债并不等于城投企业债务,其规模要比城投企业债务小很多。2017年7月, 中央政治局会议首次明确提出“隐性债务”这一概念。2018年8月,国务院下发《关于防范化解地方政府隐性债务风险的意见》(中发〔2018〕27号),内容涉及隐性债务口径的统一,并要求地方政府在5-10年内化解隐性债务。随后财政部下发《地方政府债务统计监测工作方案》、《财政部地方全口径债务清查统计填报说明》、《政府隐性债务认定细则》等,要求各地政府依规将截至2018年8月31日的隐性债务余额、资产等数据,填报至财政部设立的地方全口径债务监测平台。在对隐性债务的甄别过程中,除了公益性项目产生的、政府负有偿还责任的债务,对于未来预计能够产生现金流覆盖借款本息的,地方政府更倾向于认定为企业自身的经营性债务,即使公益性项目产生的债务,地方政府出于避免问责的可能,也有所少报或者瞒报的倾向。因而,地方政府隐性债务规模相比城投企业债务要小得多。

另一方面,隐性债务清零的过程,将会推动城投企业信用与政府信用进一步切割。除非我国再次开启大规模城投企业债务置换成政府债务,但这会严重冲击我国目前地方政府债务管理模式,降低这种管理模式的政府信用,因而这种可能性不排除但较低。在此背景下,城投企业将加快推进转型,成为真正意义上的市场主体。即使这些国有企业仍然可以参与公益性项目,在信用上可以获得政府一定的支持,但毕竟城投企业信用已与政府信用进行了完全的切割。因而,与政府信用彻底切割后的城投债,其信用风险将会上升。

五、总结

再融资债券的出现经历了置换债券阶段、确立阶段、发展阶段三个不同的阶段。再融资债券的发行存在天花板,其理论上的发行空间不会超过当年债务限额与当年债务余额的差值。再融资债券置换地方隐性债务,将会相应扩大显性债务规模,推高地方政府显性债务率。再融资债券置换隐性债务,对城投债而言,短期构成利好,但比较有限。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 再融资债券信用风险该如何看?

中证鹏元评级

中证鹏元评级