特邀中外监管层、金融行业高层、经济学家、民营金融领军人物独家供稿。立足中国金融行业,创造财经新视界。

作者:阿邦0504

来源:债市邦(ID:bond_bang)

南向通千呼万唤始出来,中国债券市场对外开放又迈出了一大步,未来境内投资人的可选投资范围又大了一圈。

现在媒体和业界,都将注意力集中在中资美元债,尤其是中资地产美元债的投资机会上。

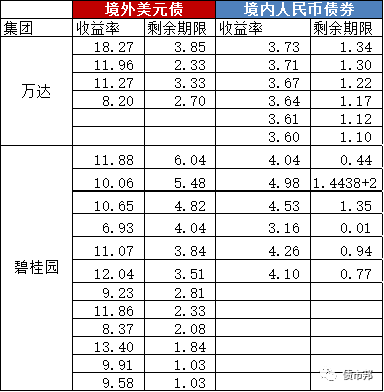

确实境外债才是高收益债券的沃土,并且有充足的利差保护,许多地产企业境外债券的收益率要远高于境内债券,在承担相似信用风险的前提下,境外债的投资价值凸显。

下图是阿邦在去年做的万达和碧桂园境内外债券收益率对比(现在没有彭博真是做不了海外债研究T_T)。

短期来看,北水南下,填平利差,将是南向通的核心主题。

长期来看,南向通将是境内投资人一次投资体系全面升级的契机,提供了一个逃离内卷,拓展新赛道的机会。

外面一片星辰大海,我们不能只看到眼前中资美元债的冰山一角。

我们必须要承认,现在中国境内债券投资人的专业水平要远低于国际同行,但这也是国内投资环境所决定的。

阿邦之前和投资中资债券的境外投资人交流,发现他们做的不是城投地产二选一,而是有着更加宏大的资产配置视角,比如他们是将中国的城投地产和东欧的高速公路公司、南美的油气企业和美国的互联网企业,放在一起对比研究,看哪个投资性价比高。

此外,他们还要分析地缘政治风险、汇率风险,研究如何运用CDS工具去做风险管理等。

这些领域,咱们境内的投资人朋友可能在校园学完国际金融学后,就再也没有在实务中碰到过。

现在大部分境内投资人的三板斧是:闭着眼睛买城投,找准机会猛上杠杆,到处打听小道消息博刚兑。

大家一致的投资偏好,导致部分赛道极为拥挤,比如一窝蜂涌向城投,也造成了现在地方政府债务尾大不掉的问题。

中国金融市场的对外开放,离不开拥有国际化视野的境内投资机构支持。目前优质发行人和大投行的国际化程度其实已经相当不错了,但是投资人这块的短板还是非常突出。

南向通的出台,将为境内投资机构提供一扇开眼看世界的窗户,期待未来能看到投资策略更为多元化、国际化的境内投资机构。

下面阿邦简单分析下南向通的重要条文。

一、本通知所称“南向通”,是指境内投资者经由内地与香港相关基础服务机构在债券交易、托管、结算等方面互联互通的机制安排,投资香港债券市场交易流通的债券。

第一条的说法其实存在点问题的。很多朋友认为去香港发行的境外债就是在“香港债券市场”流通交易,和国内银行间市场一样。其实去香港发行债券,和在哪里上市和在哪里交易,是没有任何关系的。

在香港按照REGS规则发行的中资美元债,属于离岸市场债券。发行人可以选择将债券放在新加坡交易所、澳门交易所、卢森堡交易所等全球交易所上市,而不是必须在港交所上市;离岸债券托管在euroclear或clearstream,可以在全球范围内流通交易,远在欧洲的投资机构足不出户,就可以买到港交所上市的中资美元债,而不需要跑到香港来开立证券账户。

因此并没有一个所谓“香港债券市场”的区域债券市场,相关表述或许用在港交所上市交易流通的债券,更为恰当。

三、符合中国人民银行要求的境内投资者可通过“南向通”开展债券投资,标的债券为境外发行并在香港债券市场交易流通的所有券种。交易对手暂定为香港金融管理局指定的做市商。

境内投资者范围暂定为经中国人民银行认可的部分公开市场业务一级交易商。合格境内机构投资者(QDII)和人民币合格境内机构投资者(RQDII)也可通过“南向通”开展境外债券投资。

之前彭博传出的消息是南向通初期的投资标的限制在高等级债券(投资级债券),但没有限定投资人范围。也就是说境内非银机构也可以参与交易。

这个设置是较为鸡肋的,因为境外投资级债券的收益率比境内相同主体发行的债券收益率要低很多,即使考虑锁汇带来的收益后,资金出海依然是划不来的。

此次南向通通知,将限制的范围从投资标的转到了投资人端。即首批参与交易的机构都是一级交易商中的银行机构,非银机构无缘参与,但投资范围不再受限,拓展到了中资地产美元债这类高收益债券。

这意味着,部分自营考核机制较为灵活的股份制银行和城商行,可能成为第一批进场抄底中资美元债的机构。大型国股行预计将持续保持谨慎。

目前债券通北向通的做市商赚的盆满钵满,南向通又要求交易对手必须为做市商,香港各路大投行的销售交易团队迎来业务黄金发展机会。

四、经中国人民银行认可的境内电子交易平台可与境外交易平台建立连接,为“南向通”提供交易服务。

央妈一路力挺外汇交易中心,将其打造成国际交易中心的雄心隐隐若现。

五、经中国人民银行认可的境内债券登记结算机构,应在经香港金融管理局认可的香港地区债券登记结算机构开立名义持有人账户,用于记载代境内投资者名义持有的全部债券余额。

经中国人民银行认可的境内托管清算银行,应与香港债券登记结算机构或香港托管银行建立连接,为境内投资者提供债券托管结算等服务。

境外机构进入中国银行间债券市场,或者是在境外登记托管机构(CMU)开户,然后CMU在境内托管机构开户的多级托管方式(BC);或者是通过代理银行在境内托管机构直接开户(CIBM)的方式。

境内机构出海国际债券市场的模式也是对称的。或者是通过代理银行在境外登记托管机构直接开户;或者是通过境内境内托管机构在CMU开立名义账户的多级托管方式。

这种模式有个不便,就是未来出海的中资机构的交易数据将散落在不同代理银行和境内登记托管机构,数据碎片化情况严重,不利于实时把控与国家金融安全息息相关的核心交易数据。

相关机构还需要加大在金融科技领域的投入,定期人工报送的统计方式是不行的。

七、境内投资者可通过“南向通”参与境外债券的发行认购。内地与香港相关基础服务机构应建立健全相关机制安排,做好衔接。

一级市场同样向境内机构打开,这意味着境内资产实力雄厚的银行机构在中资美元债承销业务方面又增加了一个投承联动的业务抓手。

外资投行们请颤抖吧,是时候见识一下中资银行机构的包销力量了!

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市邦”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 南向通来了!

债市邦

债市邦