观点(www.guandian.cn)向来以提供迅速、准确的房地产资讯与深度内容给房地产行业、金融资本以及专业市场而享誉业内。公众号ID:guandianweixin

作者:公用事业二部

来源:联合资信

报告概要

浙江省地处中国东南沿海,经济总量长期处于全国领先水平,人均GDP及城镇化率处于全国较高水平;近三年浙江省经济持续较高速增长,产业结构更趋优化,2018年固定资产投资增速有所下滑,但整体经济趋势良好。全省各地市经济发展较不均衡,分化较为明显,省会杭州市及计划单列市宁波市的经济实力及财政实力明显优于其他地区。

浙江省发债城投企业数量较多,发债城投企业主要是区县级且多集中在杭州等经济发达地区;其中建德市和淳安县地区不完全统计债务占财政总收入比很高。2018年以来,在严控政府债务的背景下,浙江省各地市城投企业筹资活动净现金流有所下降,部分地市城投企业出现筹资活动后净现金流为负的情况;浙江省各地市地区不完全统计债务规模较大,区域分化明显,整体债务负担尚可;需持续关注湖州市、绍兴市等债务负担偏重地市的城投企业再融资情况和融资成本变化情况及偿债规模变化带来的阶段性信用风险。

1.浙江省区域特征及经济发展状况

浙江省地处东南沿海,经济发展处于全国领先水平,GDP及增速连续多年位居全国第四位;产业结构以第三产业为主,民营经济活跃度较高,固定资产投资增速2018年有所放缓,居民可支配收入及城镇化率均处于全国较高水平。

浙江省简称“浙”,地处中国东南沿海,东临东海,南接福建省,西与安徽省、江西省相连,北与上海市、江苏省接壤;浙江省东西和南北的直线距离均约为450公里,陆域面积10.55万平方公里,占中国陆域面积的1.1%。截至2018年底,浙江省下辖11个地级市,20个县级市,32个县,1个自治县,37个市辖区;常驻人口5737万人。截至2018年底,浙江省公路总里程12万公里,其中高速公路4421公里;全省共有民航机场7个,全年旅客吞吐量6539万人,发送量3375万人。2018年浙江省铁路、公路和水运完成货物周转量11538亿吨公里,旅客周转量1104亿人公里;港口完成货物吞吐量16.9亿吨(沿海港口占79.29%),其中宁波―舟山港完成货物吞吐量10.8亿吨,集装箱吞吐量2635万标箱(位居全球第三)。根据国务院印发的《长江三角洲区域一体化发展规划纲要》(以下简称“一体化纲要”),将重点加快商合杭铁路、推动杭临绩、沪乍杭铁路,推进温沪甬、甬台温福铁路,并积极开展沪杭等磁悬浮项目规划研究,支持高铁快递、电商快递班列发展;提升省际公路通达能力,完善过江跨海通道布局,规划建设沪舟甬等跨海通道;合力打造世界级机场群,增强宁波、温州等区域航空服务能力,规划建设嘉兴航空联运中心;协同推进港口航道建设,加快推进宁波舟山港现代化综合性港口建设。总体看,浙江省交通运输基础条件较好,客货运输周转量持续提升,未来随着一体化纲要目标的落实,客货周转量将进一步增长。

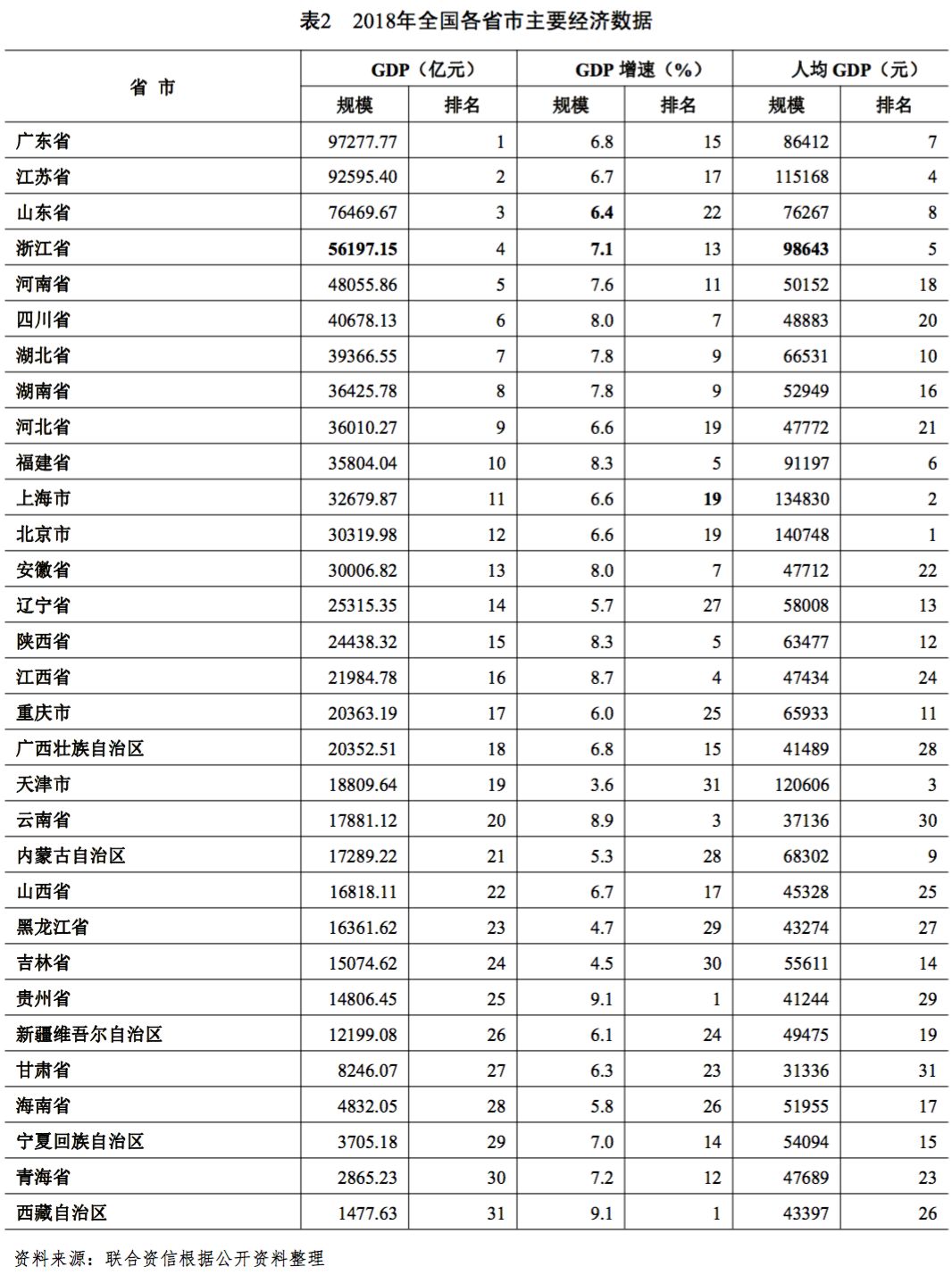

浙江省是长三角经济一体化的重要组成部分,民营经济活跃,是中国经济最发达的省份之一;近年浙江省经济持续保持较高速增长,总体发展趋势持续向好。2016-2018年,浙江省分别实现地区生产总值(GDP)46485亿元、51768亿元和56197亿元,分别占同期国内生产总值的6.28%、6.31%和6.24%,连续位居全国第4名;同期浙江省GDP增速较快,分别为7.5%、7.8%和7.1%,分别高于同期全国水平0.8个百分点、0.9个百分点和0.5个百分点。2016-2018年,浙江省人均GDP分别为83538元、92057元和98643元,分别是同期全国平均水平的154.76%、154.30%和152.59%,均位居全国第5名。2018年浙江省三次产业结构由2016年的4.2:44.2:51.6调整为3.5:41.8:54.7,产业结构更趋优化。固定资产投资方面,2016-2018年,浙江省全年固定资产投资增速分别为10.6%、16.6%和7.1%,分别高于同期全国平均水平2.7个百分点、9.6个百分点和1.2个百分点,2018年增速下滑主要系浙江省供给侧结构性改革深入及转型大力发展经济新动能所致,当期以新产业、新业态、新模型为主要特征的“三新”经济增加值占GDP的24.9%;2018年浙江省规模以上工业增加值较上年增长7.3%,其中数字经济核心产业增加值、新一代信息技术和物联网增加值分别较上年增长13.1%和19.9%,经济增长由投资拉动型逐步转为消费拉动型,网络零售额和省内居民网络消费较上年分别增长25.4%和25.0%。2016-2018年,浙江省城镇化率逐年增长,分别为67.0%、68.0%和68.9%;全体居民人均可支配收入分别为38529元、42046元和45840元;均显著高于同期全国平均水平。

2019年1-9月,浙江省GDP为43199亿元,按可比价计算,同比增长6.6%,增速高于全国0.4个百分点;分产业看,第一产业增加值1330亿元,同比增长1.7%;第二产业增加值17838亿元,同比增长5.7%;第三产业增加值24031亿元,同比增长7.6%。同期,浙江省固定资产投资有所回升,同比增长10.1%,增速较上年提高3.0个百分点,高于全国(5.4%)4.7个百分点;规模以上工业增加值同比增长5.8%,其中民营企业工业增加值增长7.5%;同期浙江省全体居民人均可支配收入38546元,相当于同期全国水平的168.46%。总体看,近年浙江省经济持续较快发展,区域经济发展处于全国领先地位,居民可支配收入及城镇化率均处于全国较高水平。

2.浙江省财政收入及债务情况

浙江省财政收入及增速均处于全国领先水平,财政自给率较高,且近年政府性基金收入快速增长,政府债务负担较轻。

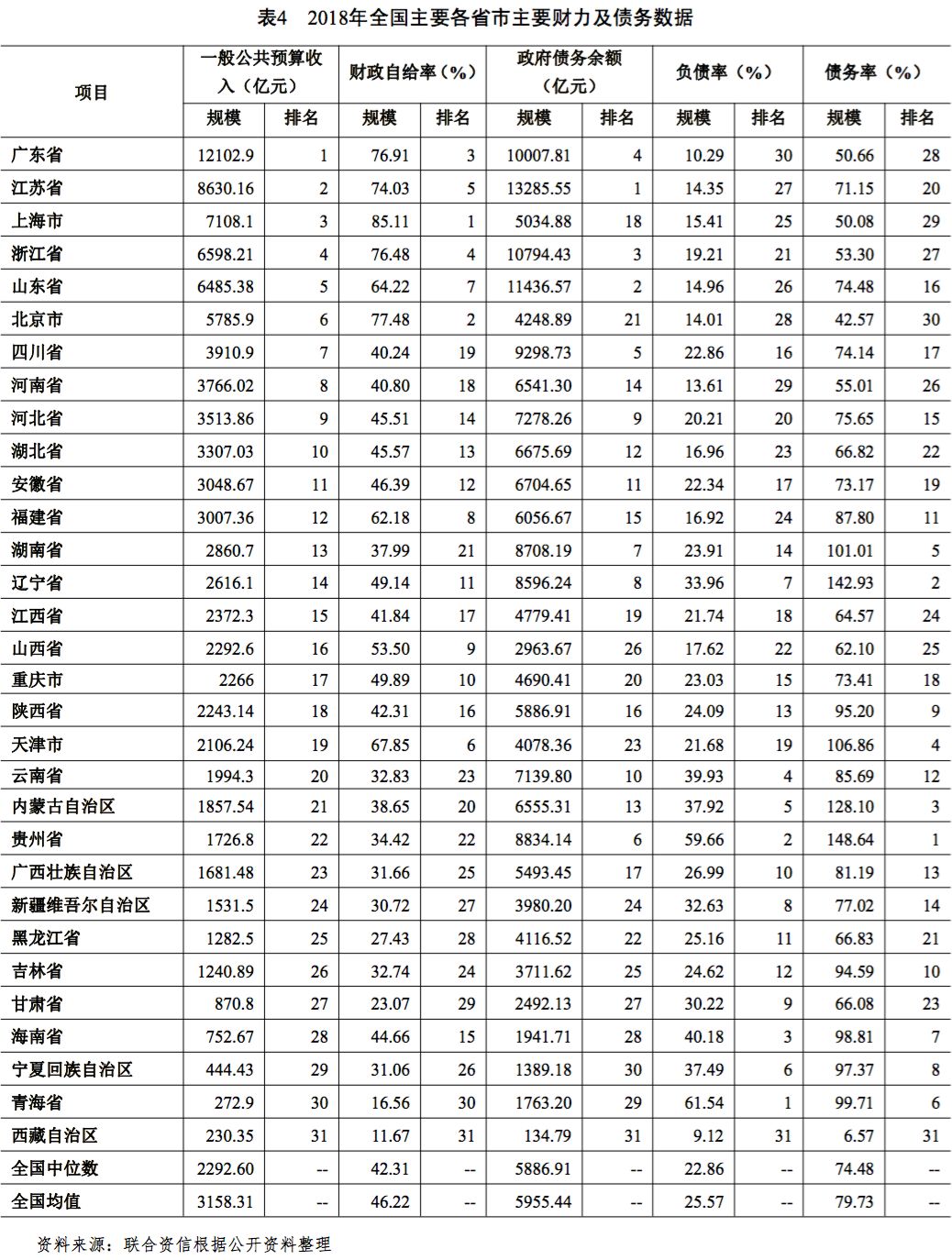

近年来,浙江省地方一般公共预算收入持续较快增长,2016-2018年,浙江省一般公共预算收入分别为5301.81亿元、5803.38亿元和6598.08亿元,同口径分别增长9.8%、10.3%和11.1%,一般公共预算收入及增速均处于全国较高水平。从收入结构看,近三年一般公共预算收入中税收收入占比分别为85.63%、85.21%和84.67%,一般公共预算收入质量持续维持在较高水平。同期,财政自给率(一般公共预算收入/一般公共预算支出)分别为76.02%、77.08%和76.46%,财政自给能力处于较好水平且略有提高。2016-2018年,浙江省政府性基金收入快速增长,分别为3930.06亿元、6593.00亿元和8736.56亿元;同期,浙江省获得转移性收入(一般公共预算转移性收入+政府性基金转移性收入)有所下降但仍维持较大规模,分别为5948.36亿元、4272.48亿元和4826.47亿元。受基金收入大幅增长影响,近三年浙江省综合财力(一般公共预算收入+政府性基金收入+转移性收入)持续稳定增长,分别为15180.23亿元、16668.86亿元和20161.11亿元。

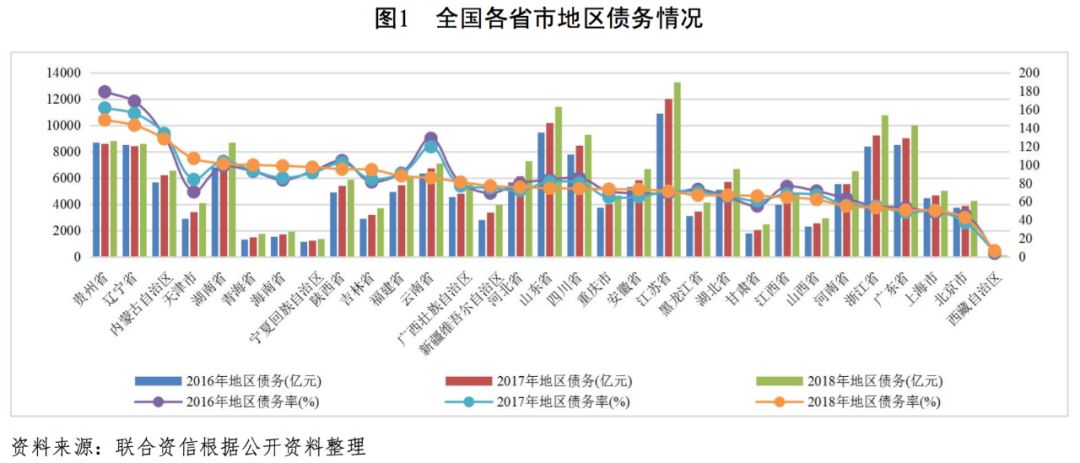

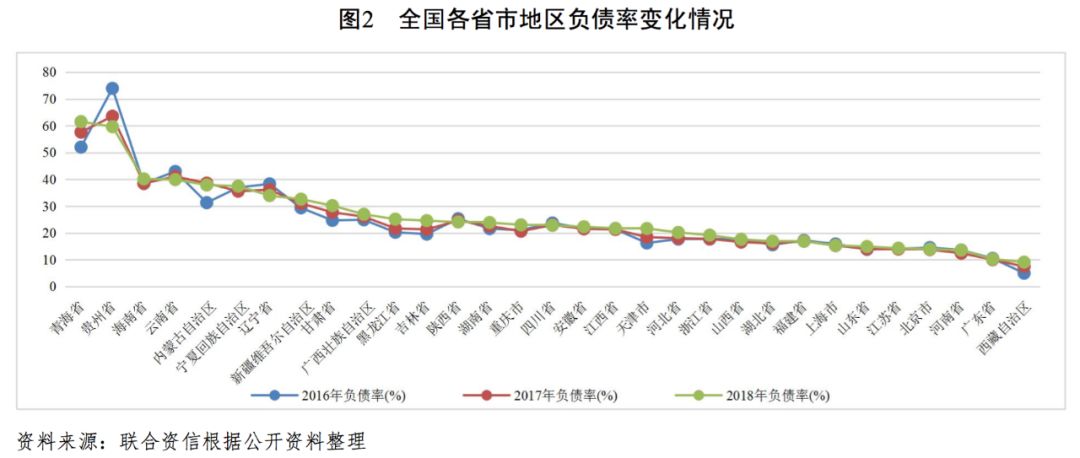

2016-2018年,浙江省政府债务余额分别为8398.90亿元、9239.09亿元和10794.43亿元,政府负债率(政府债务余额/GDP)分别为18.07%、20.32%和19.21%;区域债务负担较轻。

2016-2018年,浙江省政府债务率(政府债务余额/综合财力)分别为55.33%、55.43%和53.54%,政府偿债能力较强。

2019年1-9月,浙江省实现一般公共预算收入6009.04亿元,同比增长8.1%,完成年度预算的86.8%;其中税收收入5071.94亿元,增长6.7%,占比为84.41%;同期政府性基金收入7123.92亿元,同比增长13.5%,完成年度预算的94.7%;浙江省一般公共预算收入及政府性基金收入均持续向好并维持在全国领先水平。

截至2019年9月底,浙江省政府债务余额12332.43亿元,其中一般债务余额6210.74亿元,专项债务余额6121.69亿元,当年新增发债额度已全部用完;期末浙江省政府负债率为28.55%,较上年底增长较快但仍处于较低水平。

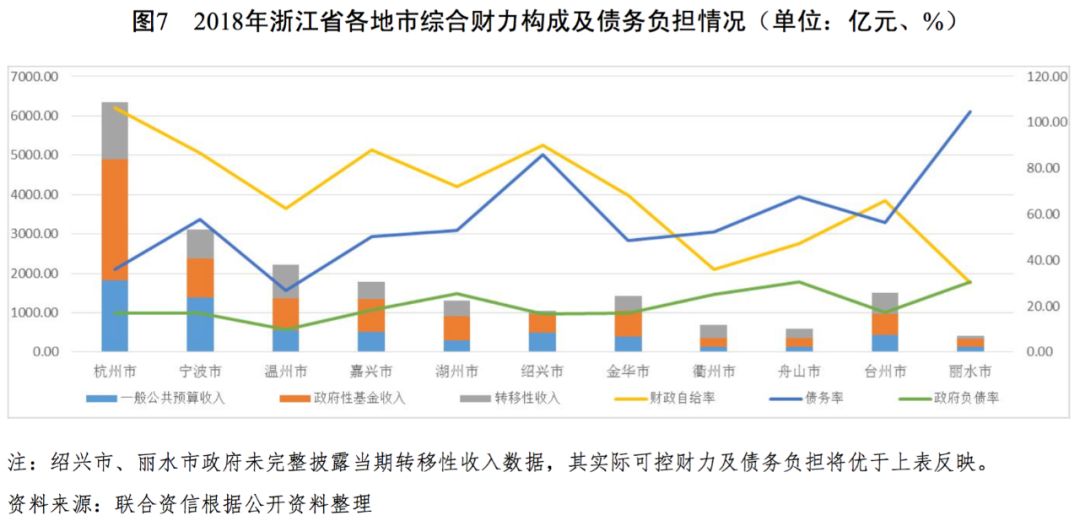

浙江省各地市经济发展分化较为明显,其中杭州市、宁波市经济发展水平和财政实力持续多年领先;2018年浙江省各地市一般公共预算收入增速均较快且收入结构很好,但收入实现水平差异仍较大;各地市的政府综合财力较高,整体债务水平处于可控范围,其中绍兴市、丽水市和舟山市的债务率较高。

浙江省下辖杭州市、宁波市、温州市、嘉兴市、湖州市、绍兴市、金华市、衢州市、舟山市、台州市和丽水市等11个地级市,其中杭州市为浙江省省会,宁波市为计划单列市。从区域发展看,作为省会城市的杭州市和计划单列市的宁波市,其经济发展水平和财政实力明显高于省内其他地市,温州市、嘉兴市、绍兴市、台州市、金华市和湖州市的经济发展水平和财政实力处于第二梯队,衢州市、舟山市、丽水市的区域经济发展水平和财政实力相对较弱。

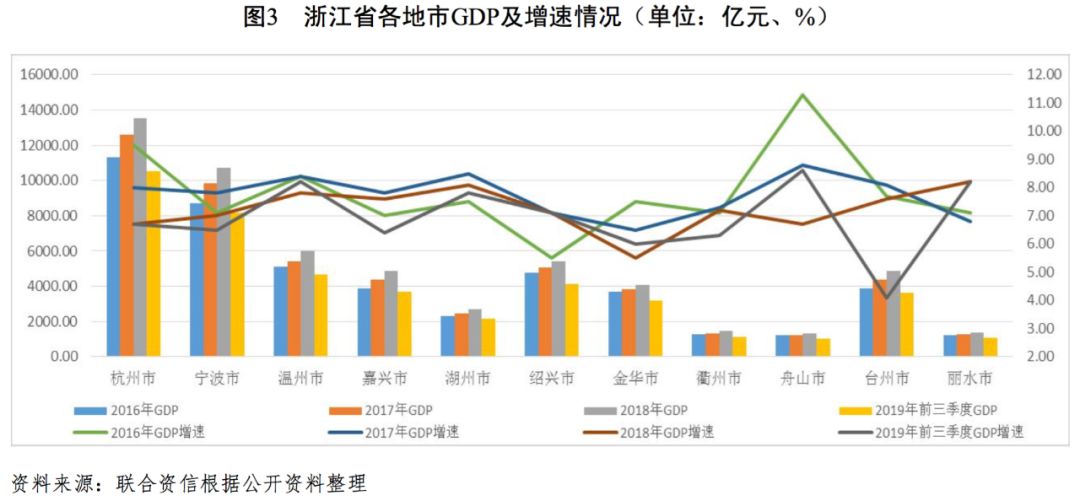

GDP方面,杭州市作为浙江省会城市长期处于领先地位,2017年和2018年,杭州市GDP分别为12603.36亿元和13509.15亿元,约占同期全省经济总量的25.00%;宁波市GDP规模长期排名全省第二,并于2018年首次突破10000亿元,达到10745.46亿元,约占同期全省经济总量的19.00%;2018年衢州市、舟山市和丽水市GDP均未超过1500亿元,其余各地市除湖州市GDP相对较低(2719.07亿元)外,其余地市的GDP均超过4000亿元。从GDP增速看,杭州市、宁波市受区域经济总量规模较大影响,近年GDP增速有所下滑,2018年分别为6.70%和7.00%;同期丽水市和湖州市GDP增速居全省前两位,分别为8.20%和8.10%;剩余各地市GDP增速均位于6.70%―7.80%区间,2018年浙江省各地市的GDP增速均高于同期全国GDP增长水平(6.60%)。2019年1―9月,杭州市GDP持续较快增长,累计完成10511.36亿元,同比增长6.70%;台州市受中美贸易摩擦及台风“利奇马”影响,GDP增速大幅降至4.10%,同期实现GDP3629.49亿元;剩余各地市GDP均较稳健发展,增速同比变化不大。

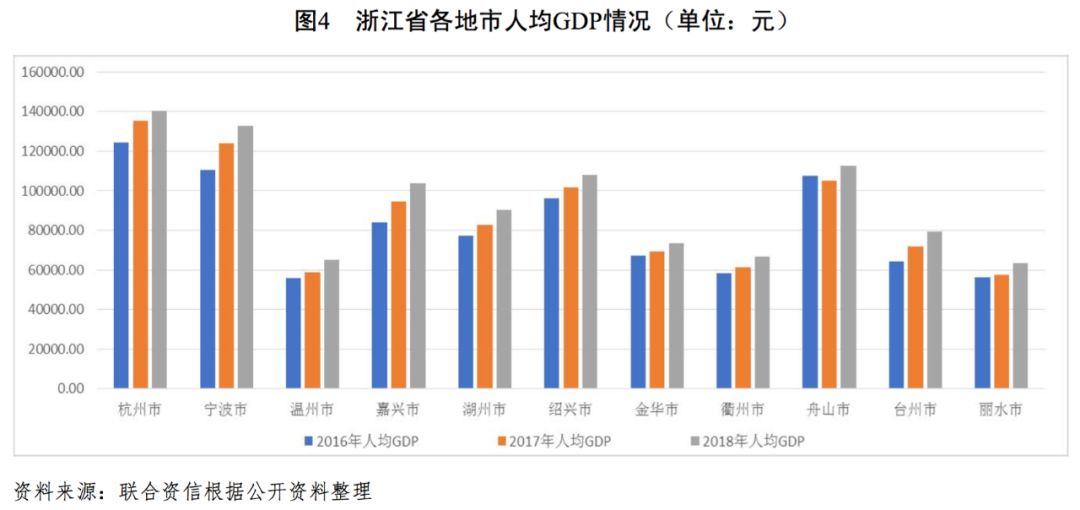

人均GDP方面,浙江省作为全国经济发达地区,其下辖各地级市的人均GDP逐年增长并处以全国领先水平,2018年除丽水市人均GDP(63611元)略低于同期全国平均(64664元)水平外,浙江其余各地级市的人均GDP均超过全国平均水平;其中,杭州市和宁波市均超过全国平均水平一倍以上,分别达到1410180元和132603元;超过全国平均水平万元以上的地市还包括嘉兴市、湖州市、绍兴市、舟山市和台州市,2018年人均GDP分别为103858元、90304元、107853元、112490元和79541元。

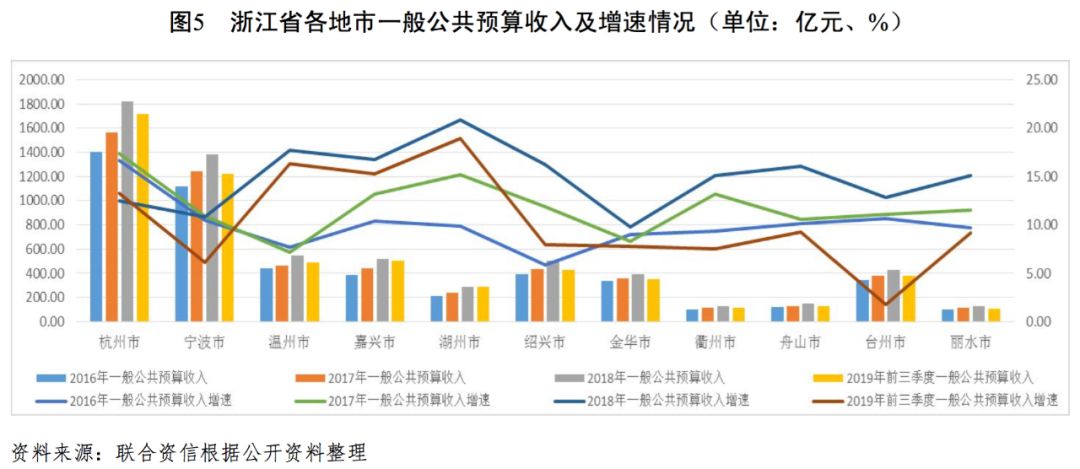

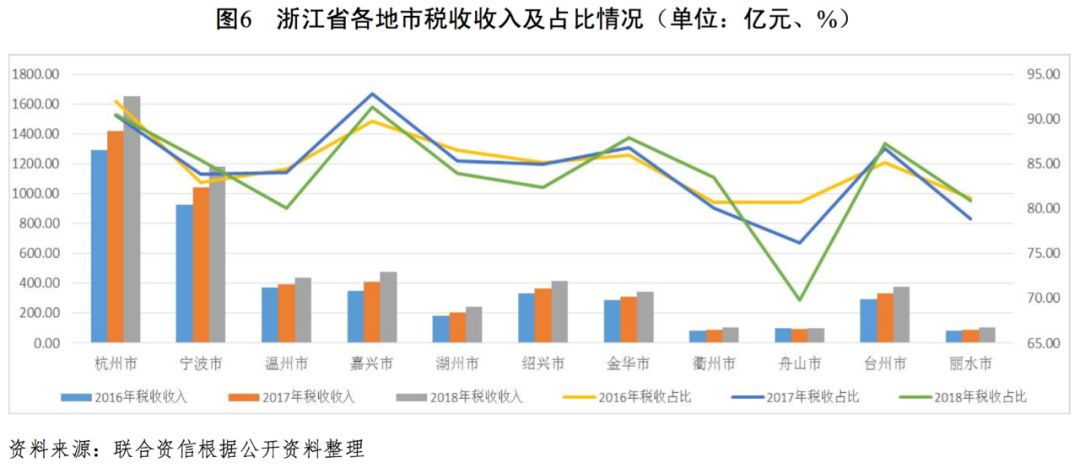

从一般公共预算收入看,杭州市和宁波市长期领跑全省,2018年分别达到1825.10亿元和1379.70亿元,同期温州市、嘉兴市和绍兴市的一般公共预算收入均超过500亿元,位居全省第二梯队,衢州市、舟山市和丽水市受区域经济发展较弱影响,其一般公共预算收入均在135亿元左右,其他各地市的一般公共预算收入处于280―440亿元区间。从一般公共预算收入增速方面看,2018年除金华市的增速(9.80%)较低外,其余各地市的增速均超过10.00%;2018年湖州市一般公共预算收入增速达到20.90%(全省第一),其中税收收入同比增长19.00%。从一般公共预算收入构成看,各地市一般公共预算收入中税收收入的占比较高,2018年除舟山市受海岸线等国有资源(资产)有偿使用收入占比较高压低当期税收收入比重至69.78%外,其余各地市税收收入占比均超过80.00%,其中杭州市和嘉兴市的税收收入占比分别为90.47%和91.30%。总体看,浙江省各地市的一般公共预算收入差异较大,但增速均较快,收入结构较好。

从财政自给率看,2018年浙江省各地市的差异也很大。杭州市2018年的财政自给率为106.29%,但同期丽水市的财政自给率仅为30.09%;同期浙江省财政自给率较高的地市还包括宁波市(86.66%)、嘉兴市(88.06%)和绍兴市(90.06%),除衢州市(35.99%)和舟山市(47.33%)较低外,其余各市财政自给率均超过60%。

从政府性基金收入看,受区域经济优势及经济聚集效应影响,2018年杭州市政府性基金收入3070.98亿元,约占全省政府性基金收入的35.48%,同期宁波市、温州市、嘉兴市的政府性基金收入均超过800亿元,湖州市、绍兴市、金华市和台州市紧随其后,当期政府性基金收入均超过400亿元,衢州市、舟山市和丽水市的政府性基金收入处于全省最低水平,均略超过200亿元。转移性收入是地方政府综合财力的重要补充,2018年温州市、衢州市、舟山市和丽水市的转移性收入规模较大,均超过同期一般公共预算收入和政府性基金收入。从综合财力看,2018年杭州市综合财力为6347.66亿元,持续遥遥领先,宁波市和温州市紧随其后,分别为3122.10亿元和2212.08亿元,除衢州市、舟山市和丽水市规模较小(500―800亿元)外,其余各地市综合财力均超过1000亿元;浙江省各地市的综合财力水平整体较高。

从政府债务余额看,2018年底浙江省各地市政府债务余额仍呈阶梯状分布,杭州市和宁波市的政府债务余额分别为2282.14亿元和1807.30亿元,占全省政府债务总余额的比重分别为23.03%和18.24%;衢州市政府债务规模最小,为367.20亿元;其他各地市的政府债务规模位于400―900亿元区间。从政府负债率来看,2018年底浙江省各地市政府负债率指标均较好,除丽水市政府负债率为30.47%外,其他各地市政府的负债率均小于30.00%,其中温州市的政府负债率最低,为9.91%。从债务率来看,2018年底温州市债务率最低,为26.91%;同期绍兴市、丽水市和舟山市的债务率分别为85.85%、75.75%和67.75%,考虑绍兴和丽水两市的综合财力中转移性收入规模较实际数小,其实际债务率将优于上述指标;其他各地市的债务率处于30%―60%之间,整体政府偿债能力较强。截至2019年9月底,浙江省各地市政府债务新增额度均已全部用完,各地市的债务负担或有所加重,但同比环比变化均不大,各地市的整体债务负担均在可控范围内。

1.浙江省城投企业概况

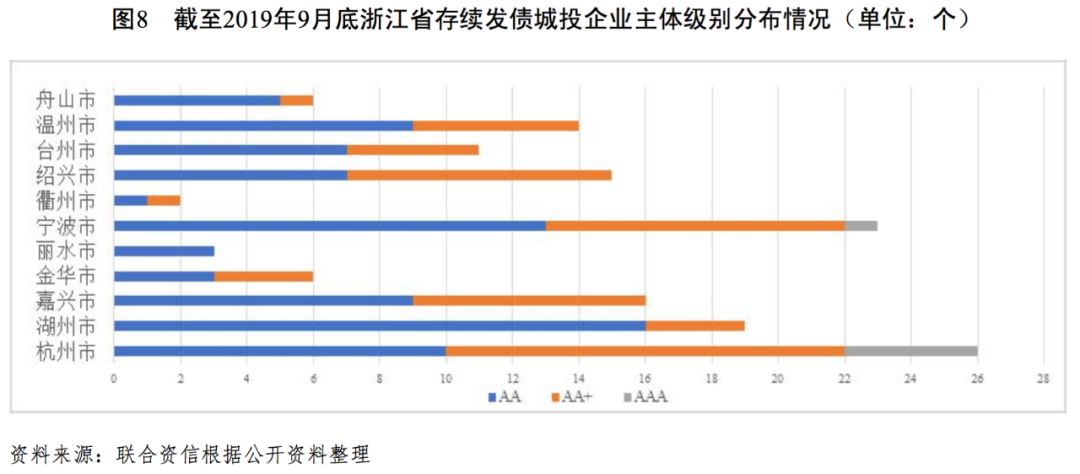

浙江省发债城投企业数量较多,以区县级城投为主,地区分布上则以杭州市、宁波市等经济发达地区为主;发债城投企业的主体信用级别整体较高。

浙江省区域经济发展水平差异较大,省内经济发达县域数量较多,根据《2019年度全国综合实力百强县市/区》,浙江省共15个县、18个区上榜,数量仅次于江苏省,位列全国第2名。截至2019年9月底,浙江省有公开发行债券的城投企业共141家[1],其中地市、区县和园区级城投企业分别为23家、90家和28家。从区域分布情况看,杭州市城投企业26家,宁波市城投企业23家,湖州市、嘉兴市和绍兴市的城投企业分别为19家、16家和15家,其他地市的城投企业均不足15家。从存续债券偿债主体级别分布看,浙江省内有AAA级城投企业5家,分别为杭州、宁波市级平台以及杭州市萧山区、余杭区区级平台;AA+级城投企业53家,以杭州、宁波、湖州、嘉兴、温州和绍兴市属及下辖区县级城投企业为主;剩余均为AA级。

2.浙江省各地市城投企业城投企业偿债能力分析

近三年浙江省城投企业有息债务规模快速增长,债务结构以长期债务为主;2018年有息债务增速有所放缓,其中衢州市出现了债务收缩;金华市城投企业债务负担明显高于省内其他地市。2018年以来,在严控政府债务的背景下,浙江省各地市城投企业筹资活动净现金流有所下降,部分地市城投企业出现筹资活动后净现金流为负情况,需持续关注面临较大债券集中偿付压力和地区债务负担较重的地市城投企业再融资情况及偿债压力,其中需特别关注绍兴市城投企业2020年再融资情况及偿债压力。

从各地市城投企业存量债务规模看,截至2018年底,浙江省内存续发债城投企业共140家(温州市鹿城城市发展有限公司尚未公布2018年报),全部债务(短期借款+以公允价值计量且其变动计入当期损益的金融负债+一年内到期的非流动负债+应付票据+长期借款+应付债券+长期应付款,下同)规模近三年快速增长,年均复合增长22.46%;2018年底,浙江省内存续发债城投企业全部债务20998.37亿元,同比增长18.08%,增速有所放缓。从省内各地市债务规模看,截至2018年底,杭州市、绍兴市、宁波市和湖州市城投企业全部债务依次位列浙江省前四名,全部债务均在2400亿元以上,合计占浙江省城投企业全部债务的68.65%;衢州市和丽水市城投企业债务规模较小,城投企业全部债务均小于320亿元;其余各地市城投企业全部债务介于700—1600亿元之间。从省内各地市债务结构看,截至2018年底,湖州市短期债务占比最高,达30.50%;杭州市和衢州市短期债务占比较低,分别占比12.38%和7.10%;其余各城市短期债务占比在15%—25%之间。从省内各地市近三年债务变化情况看,金华市、杭州市有息债务增速明显高于其他城市,分别为50.39%和40.89%;宁波市和丽水市有息债务增速较低,分别为4.22%和5.39%;其余城市有息债务增速位于10%—25%之间。2018年,金华市和杭州市有息债务增速有所放缓,增幅分别为23.30%和31.82%;丽水市存续发债城投企业有息债务出现收缩,同比收窄8.22%。

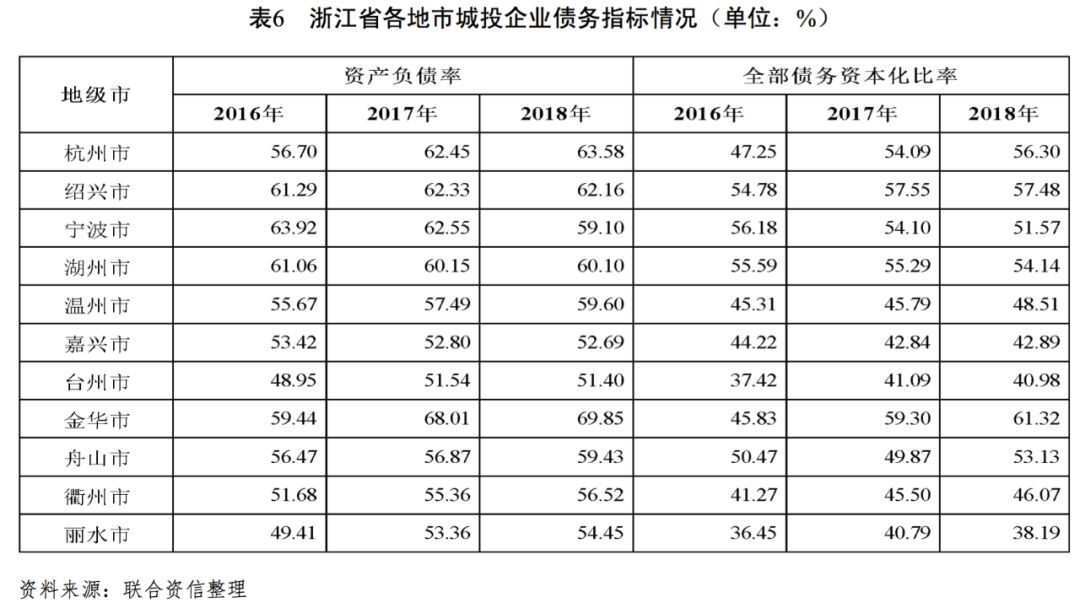

从各地市城投企业债务指标看,2016—2018年,浙江省城投企业整体资产负债率和全部债务资本化比率均呈现上升趋势,2018年底上述指标分别为60.09%和52.47%。从浙江省各地市债务指标看,2016—2018年金华市城投企业资产负债率和全部债务资本化比率明显高于其他地市,杭州市、绍兴市、湖州市和舟山市城投企业全部债务资本化比率高于浙江省加权平均值。

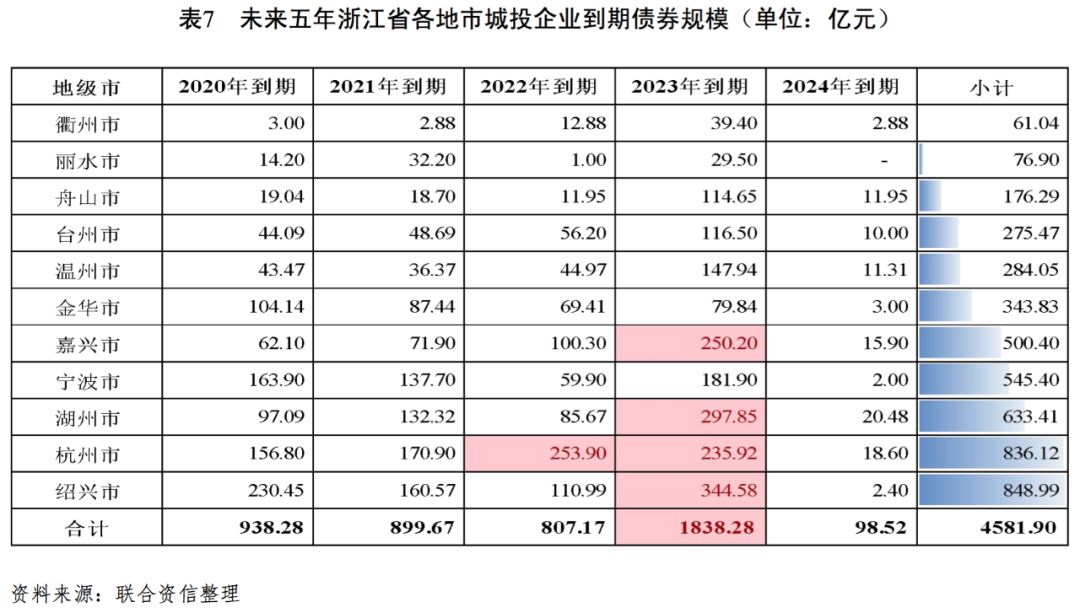

从各地市城投企业存量债券集中偿付压力看,嘉兴市、湖州市、绍兴市、温州市和舟山市城投企业存量债券集中兑付压力较大,均将于2023年达到兑付高峰,当年分别需偿还250.20亿元、297.85亿元、344.58亿元、147.94亿元和114.65亿元,其中绍兴市于2020年亦存在一定集中兑付压力,当年需偿还债务总额230.45亿元;其余地市城投企业存量债券集中兑付压力相对较小;但杭州市城投企业存量债券余额较大,在2022—2023年到期债务规模较高。

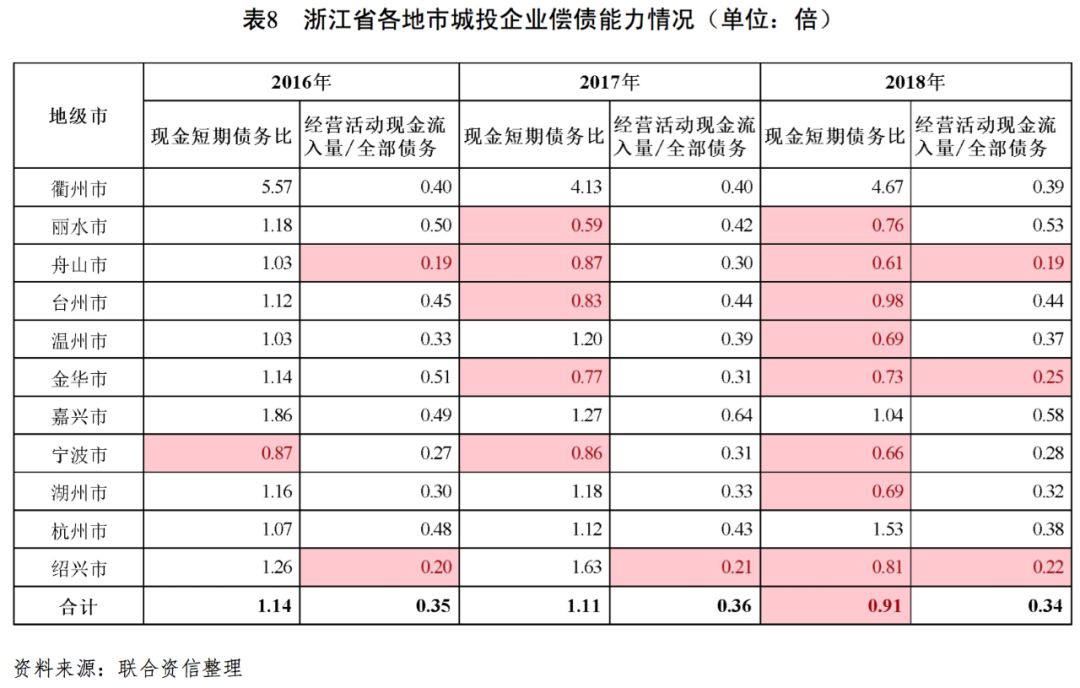

从短期偿债能力指标看,2016—2018年浙江省城投企业现金短期债务比持续下降,分别为1.14倍、1.11倍和0.91倍,2017年起各地市城投企业现金类资产无法覆盖短期债务的情况明显增多;2018年,除衢州市、嘉兴市和杭州市外,浙江省内其余各地市城投企业现金短期债务比均低于1倍,其中舟山市、宁波市、湖州市和温州市不足0.70倍,短期偿债指标较弱。

从长期偿债能力指标看,2016—2018年浙江省城投企业经营活动现金流入量/全部债务较为稳定,分别为0.35倍、0.36倍和0.34倍;2018年,金华市、绍兴市和舟山市城投企业经营活动现金流入量/全部债务指标较低,长期偿债指标较弱。

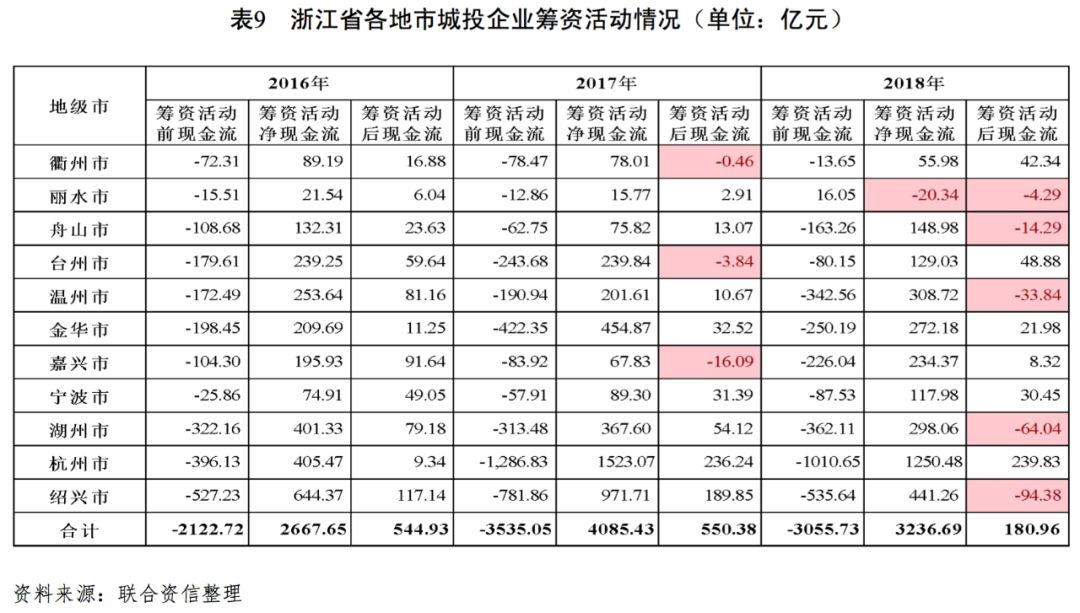

从筹资活动前净现金流来看,2016—2018年,浙江省各地市城投企业筹资活动前现金流主要呈净流出态势,且净流出规模波动中有所增长,2018年为3055.73亿元。2018年,丽水市筹资活动前现金流呈净流入态势,但规模较小。

从筹资活动净现金流来看,2016—2018年,浙江省各地市城投企业筹资活动净现金流波动中有所增长,2018年合计为3236.69亿元,同比下降20.77%,反映出在严控政府债务的背景下城投企业净融资规模的放缓。2018年,丽水市城投企业筹资活动净现金流为负,城投企业债务规模有所收缩,部分企业可能存在再融资困难的情况,但丽水市城投企业整体债务规模较小,且债务于2023年集中到期,现阶段偿债压力不大。

从筹资活动后净现金流来看,2016—2018年,浙江省各地市城投企业筹资活动后净现金流均为波动中大幅下降,2018年同比大幅下降67.12%,但仍保持净流入态势。2018年,浙江省部分地市城投企业筹资活动后净现金流为负,城投企业持有的现金较上年有所减少,其中绍兴市和湖州市城投企业现金净流出规模较大,分别为94.38亿元和64.04亿元。若城投企业持有的现金持续减少,未来面临的偿债压力将持续加大。

3.浙江省地市财政收入对发债城投企业债务的保障支持能力

城投企业作为地方基础设施尤其是公益性项目的投资建设主体,其自身造血能力不足,日常经营运转以及债务偿还对地方政府有很强的依赖。本文对浙江省城投企业债务风险分析,主要从地方政府对辖区内发债城投企业有息债务保障支持能力等方面展开分析。考虑到发债城投企业的有息债务在一定意义上为政府隐性债务,本文用地区不完全统计债务来衡量浙江省各地市债务水平。

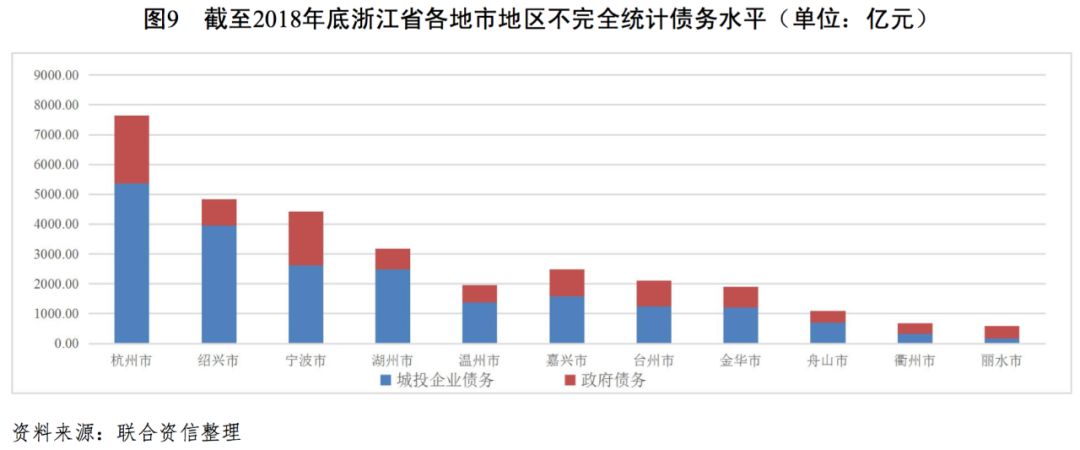

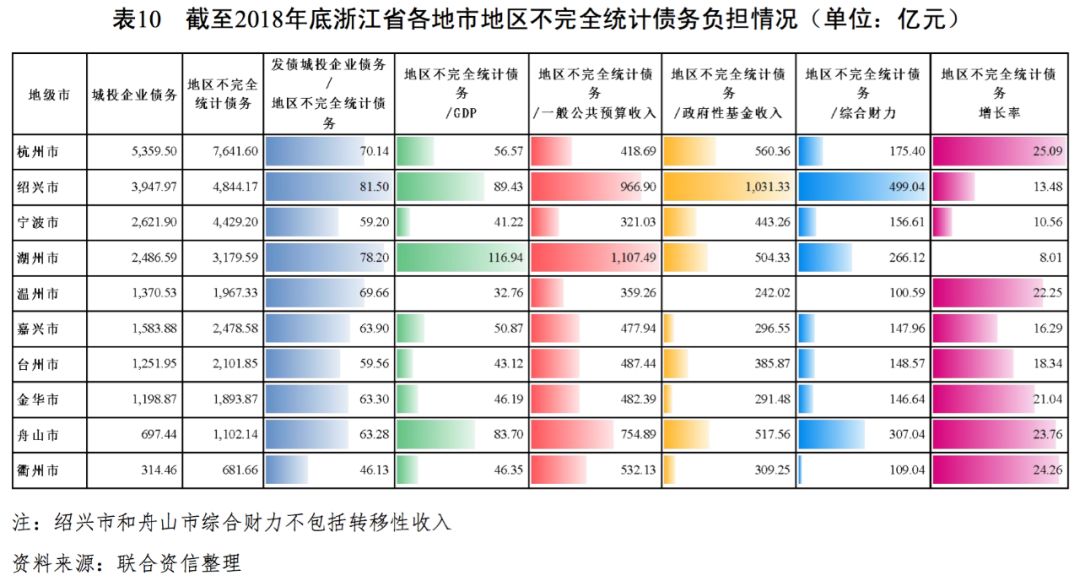

从地区不完全统计债务规模看,杭州市地区不完全统计债务规模最高,2018年底为7641.60亿元;其次为绍兴市、宁波市和湖州市,地区不完全统计债务分别为4844.17亿元、4429.20亿元和3179.59亿元;温州市、嘉兴市、台州市、金华市和舟山市地区不完全统计债务在1000—2500亿元之间,衢州市和丽水市均低于700亿元。从地区不完全统计债务增长率看,杭州市、温州市、金华市、舟山市和衢州市地区不完全统计债务规模同比增速在20%以上,湖州市地区不完全统计债务同比增长8.0%,其余城市同比增速在10%―20%之间。从城投企业债务与地区不完全统计债务的比值看,舟山市和衢州市政府债务占比大于发债城投企业债务,其余各地市发债城投企业债务占比均大于政府债务,其中湖州市和绍兴市发债城投企业债务占地区不完全统计债务比很高,分别为81.50%和78.20%。

从地区不完全统计债务负担看,湖州市、绍兴市、舟山市和杭州市地区不完全统计债务/GDP超过50%,其中湖州市超过100%,为116.94%;从各地市的综合财力、一般公共预算收入和政府性基金收入对地区不完全统计债务的保障支持程度看,绍兴市、湖州市和舟山市财政收入对发债城投企业债务的保障支持程度低。

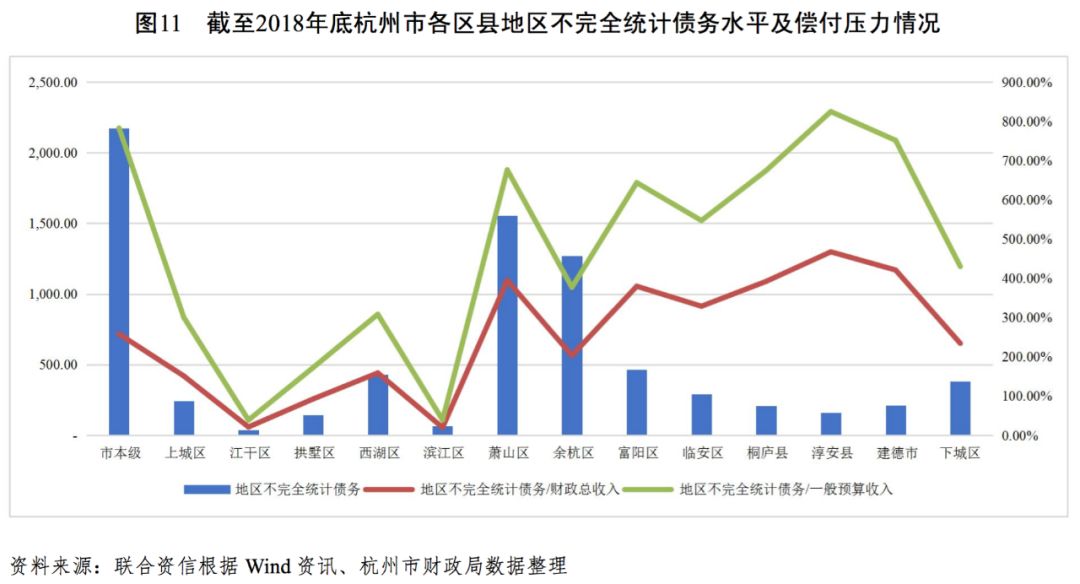

杭州市区县级城投企业全部债务在浙江省内占比较高,萧山区和余杭区城投企业全部债务在杭州市内占比较高,建德市和淳安县地区不完全统计债务占财政总收入比很高。

从债务偿付压力看,与一般公共预算收入规模相比,截至2018年底杭州市地区不完全统计债务占一般预算收入比为418.70%;其中,市本级、建德市和淳安县较为突出,占比分别为782.85%、751.45%和824.48%,地区不完全统计债务与其地方财政实力匹配程度较低;其次为萧山区、桐庐县、富阳区和临安区,占比均在500%以上;其余各行政区均在平均值以下。与财政总收入规模相比,2018年底杭州市地区不完全统计债务占财政总收入比为221.02%;其中萧山区、桐庐县、淳安县、建德市较突出,占比均超过390%;其次为富阳区和临安区,占比均在300%以上;其余各行政区均在260%以下。

[1]剔除高速公路运营等市场化程度高的平台公司,母、子公司均公开发债剔除子公司

综合看,近年浙江省经济持续较快发展,其经济及财政实力长期处于全国领先水平,但省内区域差异分化较明显;省会杭州市经济发展水平最高,财政实力最强,未来出现大面积城投企业违约的可能性低,整体偿债风险可控,杭州市下辖建德市和淳安县的地区不完全统计债务占财政总收入比很高;地级市层面绍兴市和湖州市的到期债务压力较大,需持续关注面临集中偿付压力和区域债务负担重的地市的城投企业再融资情况和融资成本变化情况、偿债规模变化带来的阶段性信用风险以及城投公司向产业转型过程中可能存在转型失败而外部支持减弱的风险。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“tguwgkg”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

tguwgkg

tguwgkg