特邀中外监管层、金融行业高层、经济学家、民营金融领军人物独家供稿。立足中国金融行业,创造财经新视界。

作者:小债看市

来源:小债看市(ID:little-bond)

中瑞实业下属子公司出现债务逾期、票据逾期等事项导致流动性压力加大,整体偿债能力下滑。

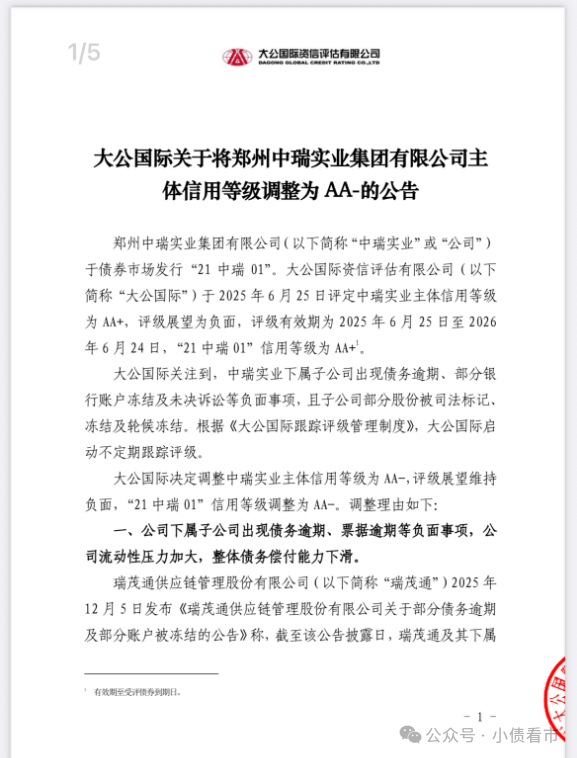

01降级

近日,大公国际公告称,将郑州中瑞实业集团有限公司(以下简称“中瑞实业”)主体信用等级由AA+调整为AA-,评级展望维持负面,“21中瑞01”信用等级由AA+调整为AA-。

下调评级公告

公告显示,中瑞实业下属子公司瑞茂通(600180.SH)出现债务逾期、票据逾期等事项导致流动性压力加大,整体偿债能力下滑等。

2025年12月9日,瑞茂通及下属子公司债务逾期10.93亿元。

截至12月24日,瑞茂通及其子公司累计金融机构借款逾期与商业承兑汇票逾期合计20.01亿元。

瑞茂通是中瑞实业的重要子公司,2024年瑞茂通营业收入和净利润占中瑞实业合并口径比重分别为59.75%和141.68%。

另外,瑞茂通部分股份被司法标记、冻结及轮候冻结以及未决诉讼等事项使中瑞实业面临一定经营风险。

同时,中瑞实业部分被担保方票据逾期带来一定或有风险,其他应收款前五大欠款方中存在票据逾期情况,相关资金存在一定回收风险。

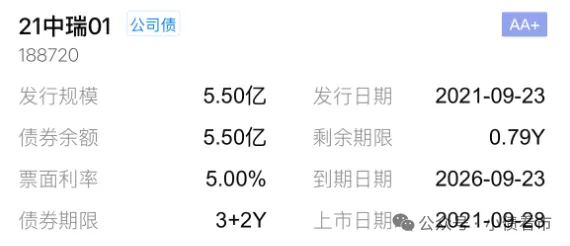

《小债看市》统计,目前中瑞实业仅存续一只“21中瑞01”,存续规模5.5亿元,将于2026年9月23日到期。

此外,瑞茂通还存续两只债券,存续规模5亿元,均将于2027年到期。

“21中瑞01”详情

值得注意的是,瑞茂通债务逾期等事项触发存续债券交叉保护承诺条款,截至目前公司尚未采取相关措施恢复承诺相关要求,需关注其偿债资金安排情况。

02业绩下滑

据公开资料,中瑞实业成立于2005年,主营有色金属、矿产品等大宗商品贸易及供应链管理,兼营进出口业务与企业管理咨询。

瑞茂通成立于2000年,2012年8月在上交所上市,成为首家中国A股上市的民营煤炭供应链服务企业。

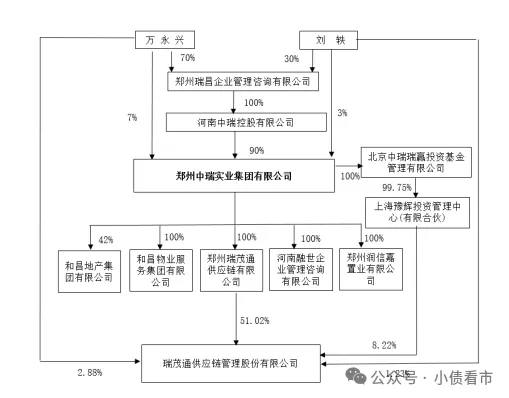

从股权结构看,中瑞实业的控股股东是河南中瑞控股有限公司,持股比例为90%,公司实际控制人为万永兴。

股权结构图

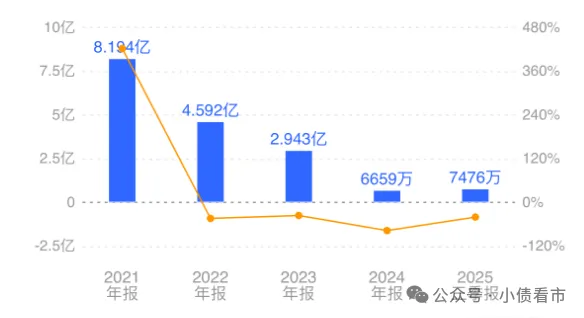

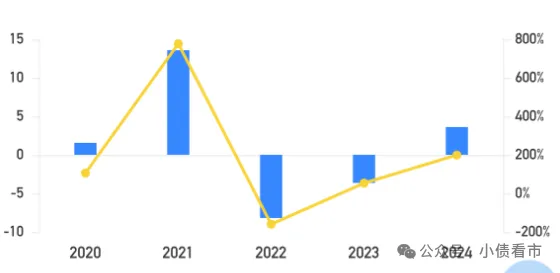

近年来,受煤炭价格下降及销售规模影响,瑞茂通煤炭收入同比减少;2024年中瑞实业和瑞茂通净利润大幅下滑,盈利能力下降。

2025年前三季度,瑞茂通主营收入为160.14亿元,同比下降28.97%;归母净利润为7476.04万元,同比下降40.34%。

瑞茂通解释称,公司利润下降主要是因为毛利下降。

瑞茂通归母净利润

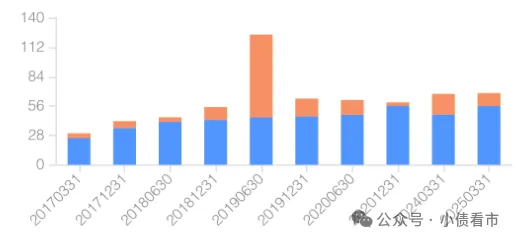

截至2025年9月末,瑞茂通总资产有308.54亿元,总负债229.22亿元,净资产79.32亿元,资产负债率为74.29%。

《小债看市》分析债务结构发现,瑞茂通主要以流动负债为主,占总债务的93%,债务结构不合理。

截至相同报告期,瑞茂通流动负债有212.43亿元,主要为应付账款,其一年内到期的短期债务合计有29.17亿元。

相较于短债压力,瑞茂通的流动性紧张,其账上货币资金有22.81亿元,不足以覆盖短债,公司存在较大短期偿债压力。

在备用资金方面,截至2025年3月末,瑞茂通银行授信总额有68.33亿元,其中未使用授信额度有12.27亿元,公司财务弹性一般。

银行授信

此外,瑞茂通还有非流动负债16.8亿元,主要为长期借款和应付债券,其长期有息负债合计有9.97亿元。

整体来看,瑞茂通刚性债务总规模有39.14亿元,主要为短期有息负债,带息债务比为17%。

从融资渠道看,作为上市公司,瑞茂通直接融资渠道通畅,此外其还通过银行借款、发行债券等渠道融资。

不过,近年来瑞茂通筹资性现金流持续净流出,今年前三季度该指标为-2.48亿元,公司面临一定再融资压力。

筹资性现金流

资产质量方面,瑞茂通的应收账款规模较大,截至2025年9月末为130亿元,对资产流动性产生一定不利影响。

截至2025年6月末,瑞茂通对外担保总额已达151.12亿元,占净资产比例飙至191.23%,公司担保代偿风险大。总得来看,瑞茂通业绩大幅下滑,对债务和利息的保障能力下降;流动性紧张,短期偿债压力大;资产质量一般,再融资压力大。

03违规模式

值得注意的是,瑞茂通长期依赖“以贸易为壳、金融为核”违规模式。

2025年3月, 成都蓉欧瑞易实业因2.7亿元借款纠纷起诉瑞茂通 ,揭露其通过合资公司资金池虹吸资金,表外担保转移27亿元负债的黑幕。

据悉,瑞茂通在持股49%的合资公司中,通过数据垄断、物流控制实现绝对支配,将国企合资方变为风险兜底方。

这种模式导致两大致命隐患:一是贸易真实性存疑,通过498家参控股公司形成闭环交易,2024年审计显示其挪用合资公司资金超20亿元。

第二,信用扩张失控,应收账款高达112.41亿元,占营收比重118.78%,远超行业均值,且通过保理ABS、重复质押等工具放大杠杆。

最终,瑞茂通在行业下行周期中引发连锁爆雷。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市