专注企业债务纾困与价值重组的实战笔记・服务银行、AMC、政府平台及民营企业・涅槃贷 3.0 开创践行者・以 “铁算盘、铁账本、铁规章” 重塑信用。

来源:小债看市

永续债不赎回风波后,大公将青海国投评级展望调整为负面,近日“15青国投MTN002”持有人会议再有新进展。

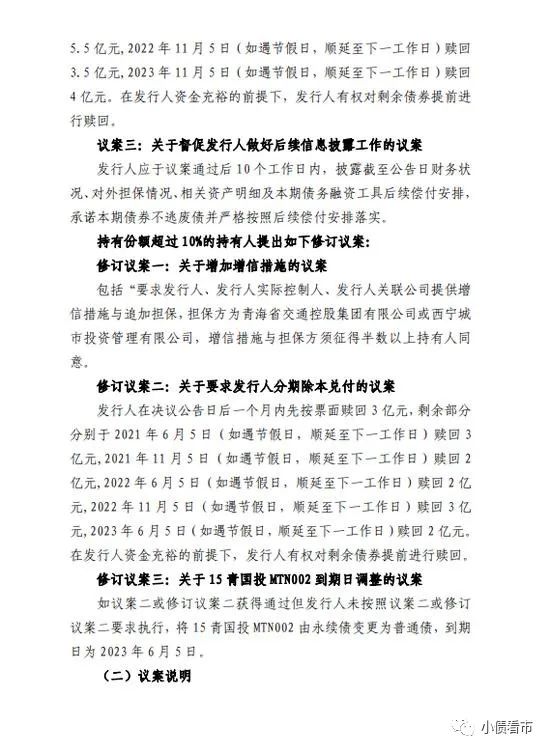

11月5日,青海省国有资产投资管理有限公司(以下简称“青海国投”)“15青国投MTN002”主承销兴业银行公告称,持有人会议中持有份额超过10%的持有人提出如下修订议案:增加增信措施、要求发行人分期除本兑付以及关于“15青国投MTN002”到期日调整等。

持有人会议议案

其中,分期除本兑付的具体内容为,发行人在决议公告日后一个月内先按票面赎回2亿元,剩余部分分别于2021年11月5日赎回5.5亿元,2022年11月5日赎回3.5亿元以及2023年11月5日赎回4亿元。

值得注意的是,修改议案中提到在资金充裕前提下,发行人有权对剩余债券提前进行赎回。如果发行人未执行分期付息,将“15青国投MTN002”由永续债变更为普通债,到期日为2023年6月5日。

基本条款

“15青国投MTN002”是一只永续债,发行于2015年11月,存续规模15亿元,票面利率4.58%,期限为5+N年,2020年11月5日面临赎回。

从持有人提出的修订议案来看,“15青国投MTN002”的持有人态度是比较强硬的,这也是青海国投“出尔反尔”不赎回永续债后的余震。

10月30日,青海国投公告称,拟对“15青国投MTN002”不行使赎回权,在市场上引起轩然大波。

因为此前一个月,青海国投已公告将全额除本赎回该永续债,投资人也做好被赎回准备,突然的反转让投资人接受不了,直言要行使权利申请法院对其进行破产重组。

随后,大公将青海国投的评级展望调整为“负面”,并维持其主体和相关债项信用等级AA+。

大公认为,青海国投不行使“15青国投MTN002”赎回权事项,将推升财务成本,同时反映出其流动性紧张,再融资能力下降,经营风险加大。

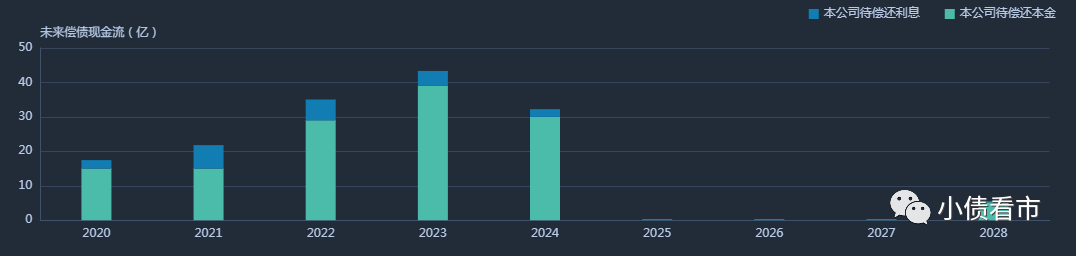

《小债看市》统计,目前青海国投存续债券7只,存续规模133.2亿元,其中一年内到期的债券规模有30亿,集中兑付期主要集中于1-3年内。

存续债券到期分布

据公开资料,青海国投是经青海省人民政府批准,于2001年4月正式组建的国有独资有限责任公司,出资人为青海省国有资产管理委员会。

目前,青海国投旗下全资或控股子公司14家,产业涉及化工、特钢、金融、煤炭、纺织等多个行业,其中包括盐湖股份(000792.SZ)和西宁特钢(600117.SH)两家上市公司。

青海国投官网

2019年,由于子公司盐湖股份进入重整程序,资产处置产生的减值损失导致青海国投巨亏153.78亿元。

今年上半年,剥离亏损子公司后,青海国投实现营收198.15亿元,实现归母净利润2.15亿元,时隔三年业绩终于扭亏为盈,但经营性现金流却净流出14.13亿元。

盈利能力

截至今年6月末,青海国投总资产为1476.06亿元,总负债928.82亿元,净资产547.24亿元,资产负债率为62.93%。

《小债看市》分析负债结构发现,青海国投主要以非流动负债为主,占总负债的56%,其中主要为长期借款和应付债券。

除此之外,青海国投还有406.41亿流动负债,主要为短期借款,其一年内到期的短期债务有172.36亿元。

2014年以来,由于流动负债迅速攀升,青海国投流动资产一直无法覆盖前者,流动比率和速动比率小于1,且短期偿债能力指标持续下降,短债偿债风险徒增。

另一方面,相较于短债规模,青海国投流动性十分紧张,其账上货币资金仅有78.51亿元,不足以覆盖短债,现金短债比为0.46,存在较大短期偿债风险。

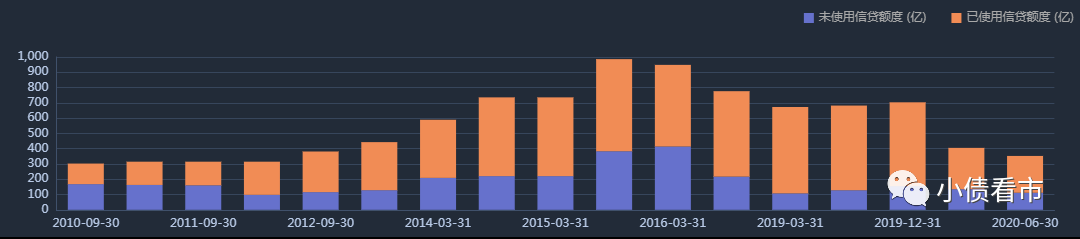

从备用资金方面看,截至今年6月末,青海国投银行授信总额为352.69亿元,未使用授信额度111.49亿元,可以看出其财务弹性一般。

银行授信情况

另外,作为青海省重要的国有资产运营主体,青海国投可以获得省政府在资金注入和政府补贴等方面的支持,2019年其获得3.93亿政府补助和9亿资金注入。

整体来看,青海国投刚性债务规模高达601.83亿元,以长期有息负债为主,带息负债比为65%。

有息负债高企,青海国投每年产生的财务费用惊人,2019年和今年上半年该项指标分别为37.33亿和12.32亿元,对利润形成严重侵蚀。

现金流紧张、经营性现金流净流出压力下,青海国投偿债资金主要来源于外部融资,其融资渠道较为多元,除了发债和借款,还有36次租赁融资,39次应收账款融资,通过旗下三家上市平台股权融资,股权质押融资以及信托融资等。

从股权质押融资方面看,截至今年7月末,青海国投质押盐湖股份7.53亿股股票,占其所持股份的99.99%,可见股权质押率颇高,资金腾挪空间有限。

值得注意的是,2017年以来,青海国投筹资现金流流入逐年减少,在偿还大量债务后,其筹资性现金流净额持续净流出,说明外部融资渠道遇阻,在盐湖股份和青海省投相继违约、破产重整后,其外部融资环境愈发恶化。

筹资性现金流持续净流出

从资产受限情况看,截至今年一季末,青海国投受限资产超百亿,占净资产的19.48%,主要为受限的固定资产和货币资金,不利于资产流动性。

2019年,由于对外担保企业青海省投被破产重整,青海国投面临较大代偿风险。

截至今年二季末,青海国投对外担保余额44.57亿元,其中对青海省投担保6.58亿元,目前已全额计提预计负债。

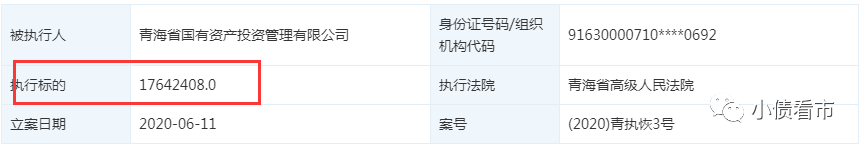

据中国执行信息公开网显示,今年7月青海国投被青海省高级人民法院列为被执行人,执行标的1764万元,主要由连带担保责任造成。

被执行人详情

从以上分析可以看出,虽然子公司盐湖股份重整完毕,西宁特钢引入战投,但青海国投仍面临不小的债务和流动性压力,尤其是短期偿债压力较大。

2019年,青海省经济总量有所增长,但增速继续放缓,地区经济发展水平相对落后,外部融资环境欠佳。

从财政情况看,2019年青海省实现地方一般公共财政预算收入282.14亿元,同比增长3.4%;一般公共预算支出1863.74亿元,同比增长13.1%。截至2019年末,全省地方政府债务余额2102亿元,综合债务率65%,全省债务风险总体可控。

2019年以来,青海省属国企陆续发生资金短缺、债务违约乃至破产重整的金融风险事件。

2019年8月,由于经济下行压力和经营不善等原因,盐湖股份连续三年亏损,巨额债务压顶,缺乏偿债能力,被债权人申请破产重整。(后台回复“盐湖股份”查看原文)

随后,盐湖股份将子公司盐湖镁业和海纳化工以30亿元价格打包出售,今年4月才重整完毕。

无独有偶,今年年初省属国有铝业龙头--青海省投发生美元债违约,6月也被债权人申请破产重整,目前仍处重整状态。(后台回复“青海省投”查看原文)

随着两家国字号企业债务风险爆发,青海这个高原省份的区域融资环境持续恶化,区域风险倍受瞩目,省内其他企业的再融资将难上加难,市场对该区域的主体有所规避。

此次青海国投永续债不赎回事件,又将省内债务风险推至风口浪尖,引发市场热议。(作者微信:littlebond1)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市