最及时的信用债违约讯息,最犀利的债务危机剖析

作者:高慧珂

来源:中证鹏元评级(ID:cspengyuan)

主要内容

可持续发展挂钩债券(Sustainability-Linked Bond,简称SLB)是指将债券条款与发行人可持续发展目标相挂钩的债务融资工具。可持续发展挂钩债券不属于绿色债券,不同于绿色债券的募集资金用途创新,可持续发展挂钩债券的创新之处在于债券结构的创新,将债券条款与预定的可持续发展目标挂钩。可持续发展挂钩债券要求每年披露可持续发展相关专项报告,对第三方评估认证的态度是:建议进行发行前评估认证,必须进行存续期评估认证。

根据公开信息搜集到的国际发行案例,发行人所属行业有电力、服装、建筑,挂钩的债券条款有利率调升、购入碳抵销额度等。银行间债券市场首批有7家企业发行了可持续发展挂钩债券。发行人有电力、钢铁、煤化工、水泥生产企业;发行人主体信用级别均为AAA级;发行期限以3年为主;挂钩的关键绩效指标有新能源发电装机容量、单位产品能耗和污染物排放量,挂钩的债券结构设计有续期、利率调升、赎回。

发行可持续发展挂钩债券的关键在于定量设计可持续发展目标。当前发行可持续发展挂钩债券的优势有:其一,对发行人来说具有较好的形象宣传作用;其二,帮助发行人提前布局可持续发展规划和实现路径,未来获得更多的市场认可。与此同时,发行可持续发展挂钩债券时要做好可持续发展挂钩债券存续期间的信息披露工作安排,且债存续期需要进行第三方评估认证,一定程度上增加发行人的发行费用,此外,因为可持续发展挂钩债券设计有挂钩的债券条款,比如如果不能按时完成设定的可持续发展目标,会面临债券利率调升,增加发行人融资费用。

正文

一、认识可持续发展挂钩债券

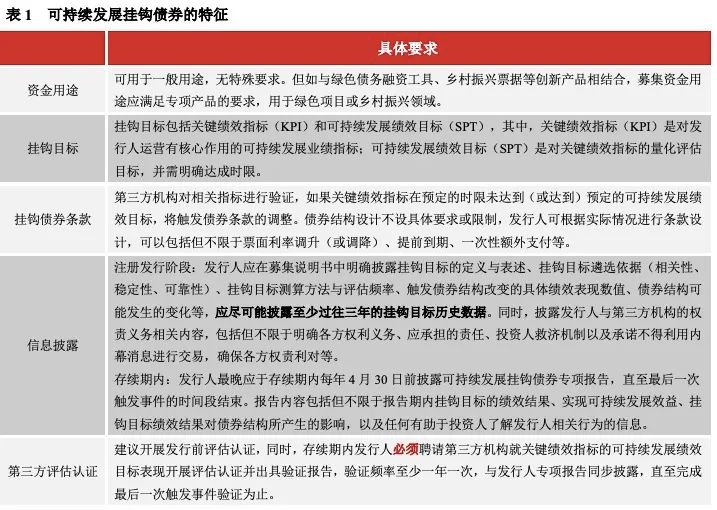

可持续发展挂钩债券(Sustainability-Linked Bond,简称SLB)是指将债券条款与发行人可持续发展目标相挂钩的债务融资工具。国际上,可持续发展挂钩债券最早出现于2019年的欧洲,国际资本市场协会(ICMA)2020年6月推出指导性文件《可持续发展挂钩债券原则》。交易商协会在借鉴国际经验的基础上,创新推出可持续发展挂钩债券,根据《可持续发展挂钩债券(SLB)十问十答》,可持续发展挂钩债券有如下特征。

可持续发展挂钩债券不属于绿色债券,不同于绿色债券的募集资金用途创新,可持续发展挂钩债券的创新之处在于债券结构的创新,将债券条款与预定的可持续发展目标挂钩,挂钩的条款包括但不限于票面利率调升(或调降)、提前到期、一次性额外支付等。发行绿色债券的关键在于要有绿色的募投项目或者发行人本身属于绿色产业领域,而发行可持续发展挂钩债券的关键在于定量设计可持续发展目标。当然,可持续发展挂钩债券也可以和绿色债券相结合,同时贴标绿色债券。

可持续发展挂钩债券在信息披露、第三方评估认证方面与绿色债券有些许类似。可持续发展挂钩债券要求每年披露可持续发展相关专项报告,绿色债券要求每半年披露绿色相关专项报告。可持续发展挂钩债券对第三方评估认证的态度是:建议进行发行前评估认证,必须进行存续期评估认证;绿色债券对第三方评估认证的态度是鼓励。

二、中外可持续发展挂钩债券发行案例

根据《可持续发展挂钩债券(SLB)十问十答》,可持续发展挂钩债券已累计发行总额约180亿美元,发行人涉及电力、钢铁、水泥、建筑等多个行业。我们根据公开信息搜集到几个发行案例,发行人所属行业有电力、服装、建筑,如表2所示,国际发行的可持续发展挂钩债券挂钩的债券条款有利率调升、购入碳抵销额度等。

银行间债券市场首批有7家企业发行了可持续发展挂钩债券,募集资金规模73亿元,具体情况见表3。从发行人来看,有电力、钢铁、煤化工、水泥生产企业;发行人主体信用级别均为AAA级;可持续发展挂钩债券的发行期限以3年为主;挂钩的关键绩效指标有新能源发电装机容量、单位产品能耗和污染物排放量,挂钩的债券结构设计有续期、利率调升、赎回。

如前文所述,发行可持续发展挂钩债券的关键在于定量设计可持续发展目标。发行人在遴选拟挂钩的关键绩效指标(KPI)和可持续发展绩效目标(SPT)时,应以被选目标与发行人主营业务及整体战略规划具有较强关联性为首要原则。具体目标设置可为企业整体可持续发展目标、选定重点区域发展目标、与企业整体业务关联度较高或收入占30%及以上业务的发展规划,体现发行人在可持续发展领域的整体贡献与完成度。关键绩效指标还应具备以下四个特征:与国家可持续发展战略保持一致;可以被客观计算与量化,并可以设置明确的基准值与目标值;指标的量化结果可以被权威第三方机构事后校验和重复验算;可以体现一个时间阶段内的成效并具备可持续性,不建议设立短期指标、与长期运营关系不大的一次性指标或仅体现某一具体时点状态的指标。可持续发展绩效目标(SPT)的设定,应遵循“实质性、可验证、时限性”原则,应当具体、量化、可测度,可与基准值、行业标准值或平均值等进行比较,可被实际值所验证,与“一切照常”的运营情景相比在可持续发展方面有实质性改进。在选定挂钩的可持续发展目标后,还要披露挂钩指标的计算方法、披露至少过往三年的挂钩目标历史数据、选定某一时点该指标数值作为比较基准、设定挂钩指标的目标值,并需在债券存续期每年聘请独立外部第三方机构出具认证报告。

三、优劣势分析

可持续发展挂钩债券适合注重声誉、希望扩大ESG投资人基础、有信心和实力实现可持续发展目标的主体发行,尤其是暂无足够绿色项目而较难发行绿色债务融资工具的发行人和想参与可持续金融的传统行业发行人。当前发行可持续发展挂钩债券的优势有:其一,对发行人来说具有较好的形象宣传作用;其二,当前国内ESG投资理念发展较快,越来越多的投资者关注绿色、ESG领域,就评级机构来说,国际三大评级机构均开发了各自的ESG评估系统,一些国内评级机构也已经开始重视ESG模型的研发,希望在评级时加强对ESG因素的考量,未来ESG 因素将逐步在资本市场定价中反映,另外,支持ESG投资发展的环境信息披露、ESG评价等基础设施也在不断发展和完善,均促进资本市场投资者践行ESG投资,因此在“碳中和”目标下,发行可持续发展挂钩债券可以帮助发行人提前布局可持续发展规划和实现路径,未来获得更多的市场认可。

与此同时,发行可持续发展挂钩债券时要做好可持续发展挂钩债券存续期间的信息披露工作安排,且债券存续期需要进行第三方评估认证。当前绿色债券、碳中和债券市场对于第三方评估认证的态度为鼓励或建议,可持续发展挂钩债券是国内首个监管要求必须进行评估认证的债券品种,会在一定程度上增加发行人的发行费用。此外,因为可持续发展挂钩债券设计有挂钩的债券条款,比如如果不能按时完成设定的可持续发展目标,会面临债券利率调升,增加发行人融资费用。

最后,《可持续发展挂钩债券(SLB)十问十答》中首次对第三方机构的资质做出了明确要求,要求第三方机构应具有完善的内部管理制度和专业人员配备,拥有气候环境测评或评估认证工作经历的专业人员;参与绿色债券评估认证项目不少于5个,或在国内完成的清洁发展机制(CDM)或自愿减排项目的审定与核查、ISO14064企业温室气体核查等领域项目总计不少于10个,承担过绿色金融、温室气体控制和管理、碳排放核算等若干国家级、省市级或监管机构等的课题研究。公司具有良好的业绩、项目经验和市场声誉;同时,评估或验证方法需依照国家相关部委或主管部门制定的测算方法,确保测算方法有据可依。加强绿色评估认证机构的管理,有助于国内绿色评估认证机构的规范发展,助力绿色金融的发展、碳中和目标的实现。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

中证鹏元评级

中证鹏元评级