作者:结构评级一部

来源:联合资信(ID:lianheratings)

2021年,随着疫情防控进入常态化,国内经济逐渐复苏,企业有序复工复产恢复经营,叠加不良贷款处置力度的加大,商业银行不良贷款率持续下降。从近年来发行情况看,不良资产支持证券已成为部分银行处置不良资产的常规手段。银行资产规模仍旧承压,其处置不良资产的需求仍然旺盛。不良资产支持证券二级市场活跃度的日益提升,也逐渐培育了专业的投资机构群体,对产品设计的专业化与精细化要求越来越高,随着市场化程度的提高,未来市场规模仍具有增长潜力。目前已发行不良资产支持证券回收情况良好,未来随着第三批试点机构如城商行和农商行的加入、《个人信息保护法》实施、催收行业整顿、疫情持续以及宏观经济和房地产市场波动等影响因素的传导,不良资产的回收表现将继续承压,回收估值有待长期检验。

1. 2021年,不良资产证券化产品发行规模稳中有升

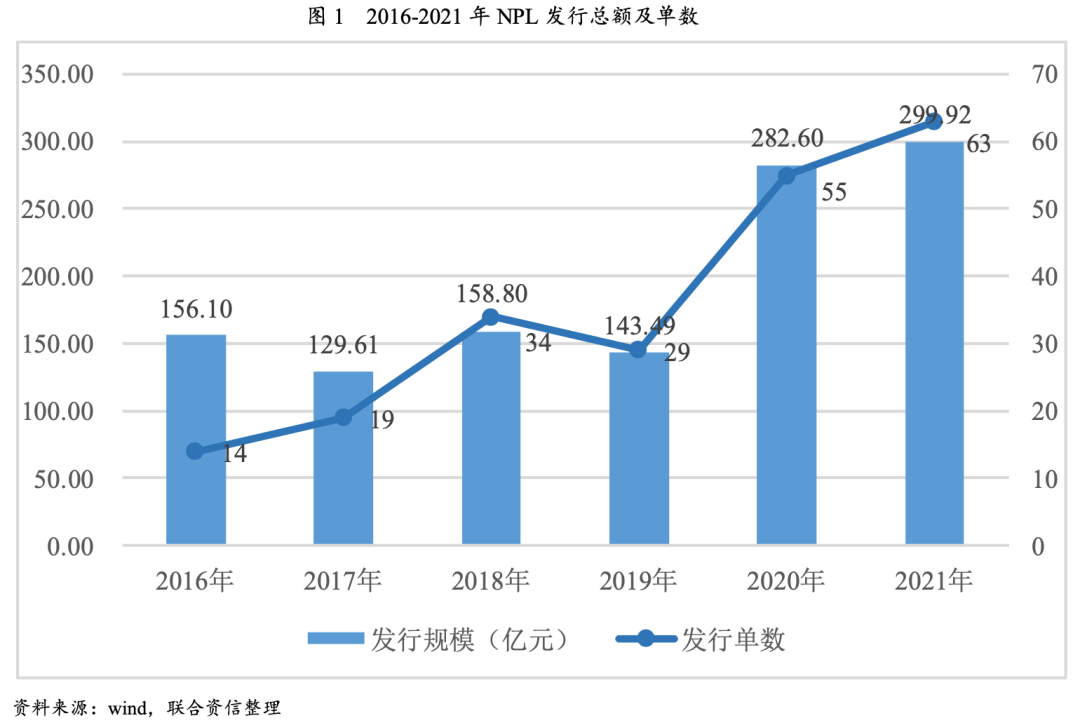

2016年至2021年,不良资产证券化产品(以下简称“NPL”)累计发行规模为1170.54亿元。继2020年不良资产证券化产品发行量大幅提升后,2021年,银行间公募市场共发行63单不良资产证券化产品,较上年增加8单,发行规模达299.92亿元,同比增长6.13%,发行规模稳中有升。

2.资产证券化助力商业银行处置不良贷款的作用日益凸显

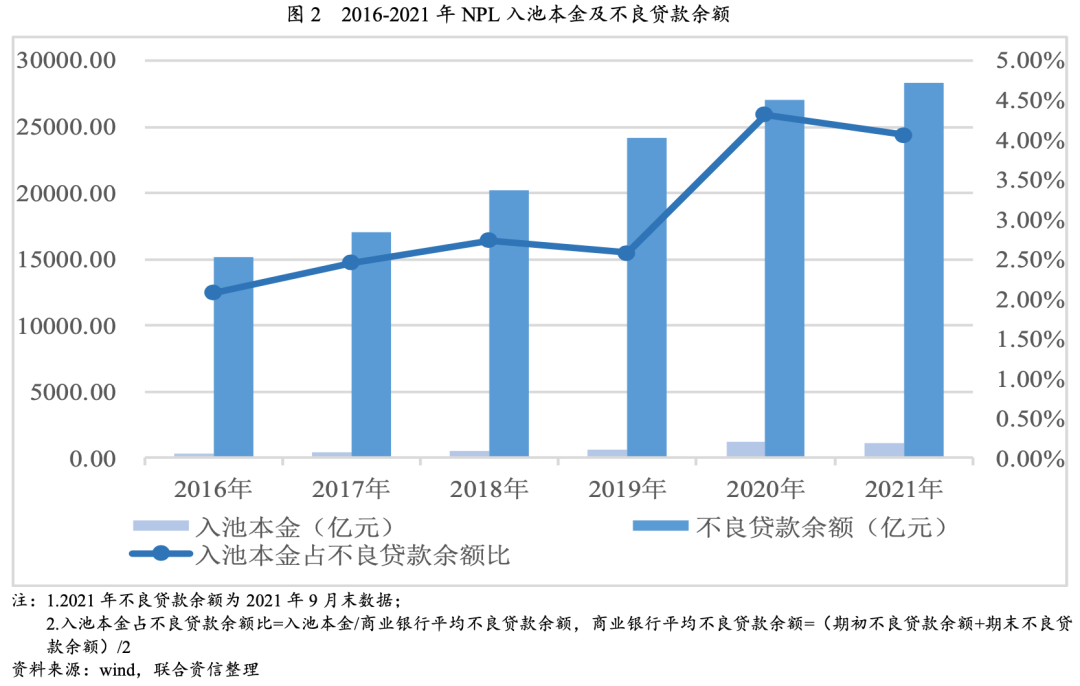

2016-2021年,通过资产证券化处置的不良贷款规模占银行总不良贷款规模的比重波动提升。2021年,通过资产证券化处置的不良贷款本息费合计1630.39亿元,不良贷款本金合计1150.58亿元,占商业银行平均不良贷款余额的4.16%。资产证券化已成为商业银行处置不良贷款的重要手段,有效助力其提高资产质量。

3.大型国有商业银行集中度高,发起机构更趋多元化

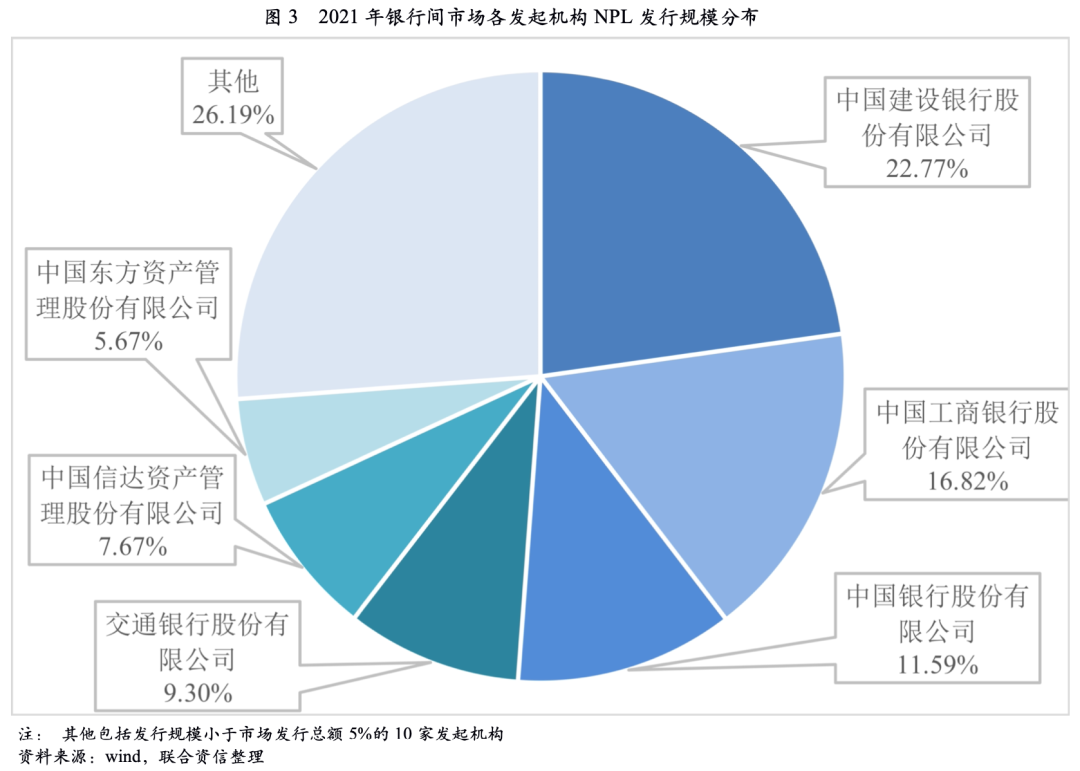

大型国有商业银行为银行间公募市场NPL产品发行主力,其中发行量排名前三的是建设银行、工商银行和中国银行,共发行153.50亿元,占2021年不良资产证券化产品总发行规模51.18%。随着2019年底,第三次不良资产证券化试点扩容,2020年以来,银行间公募市场发起机构更趋多元化,发起机构新增资产管理公司和城市商业银行。2021年,资产管理公司和城市商业银行共发起3单NPL产品。

4.NPL优先档证券发行利差呈下降趋势,投资者认可度逐年提升

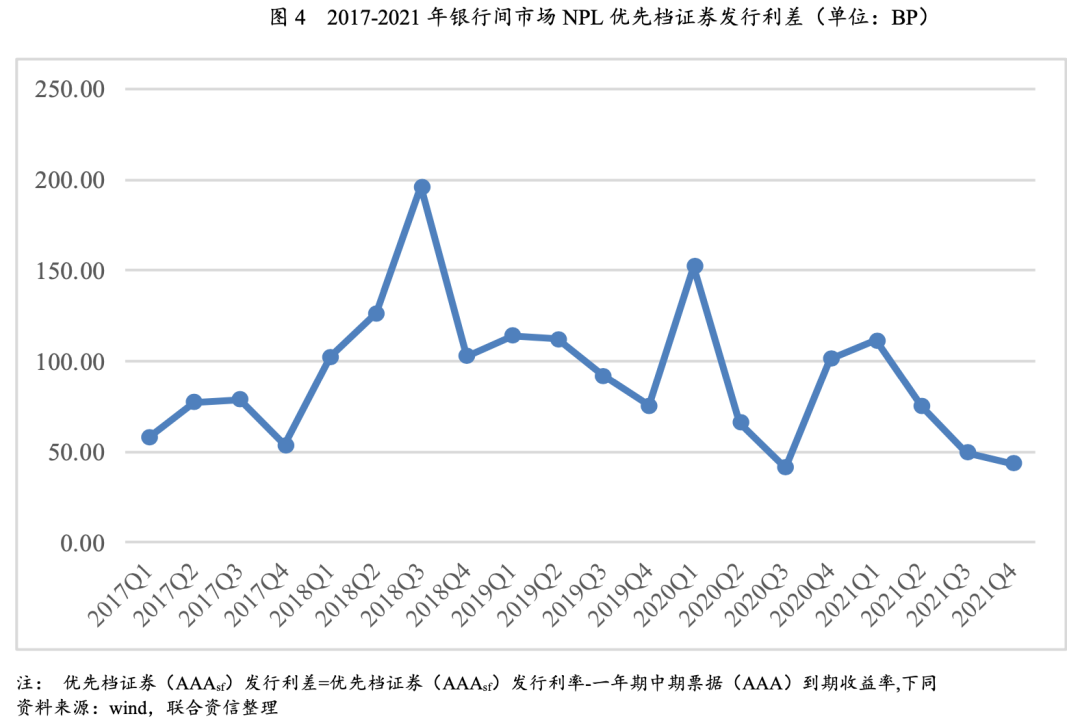

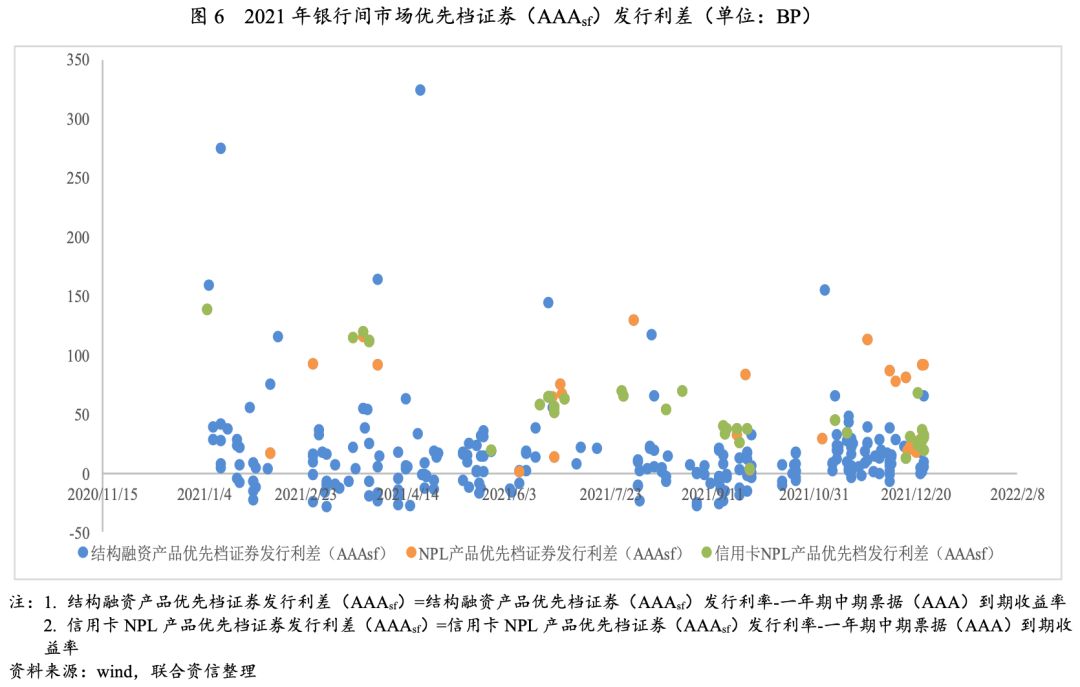

2018年以来,NPL优先档证券(AAAsf)发行利差[1]逐渐缩小。2018年,NPL优先档证券(AAAsf)发行利差平均为137BP,2021年下降为62BP。2021年,NPL优先档证券(AAAsf)发行利差呈现持续下降趋势,第一季度为111BP,第四季度将为43BP。近年来,随着NPL产品到期兑付,NPL产品底层资产回收情况、证券兑付速度均高于市场预期,市场接受度逐渐增加。

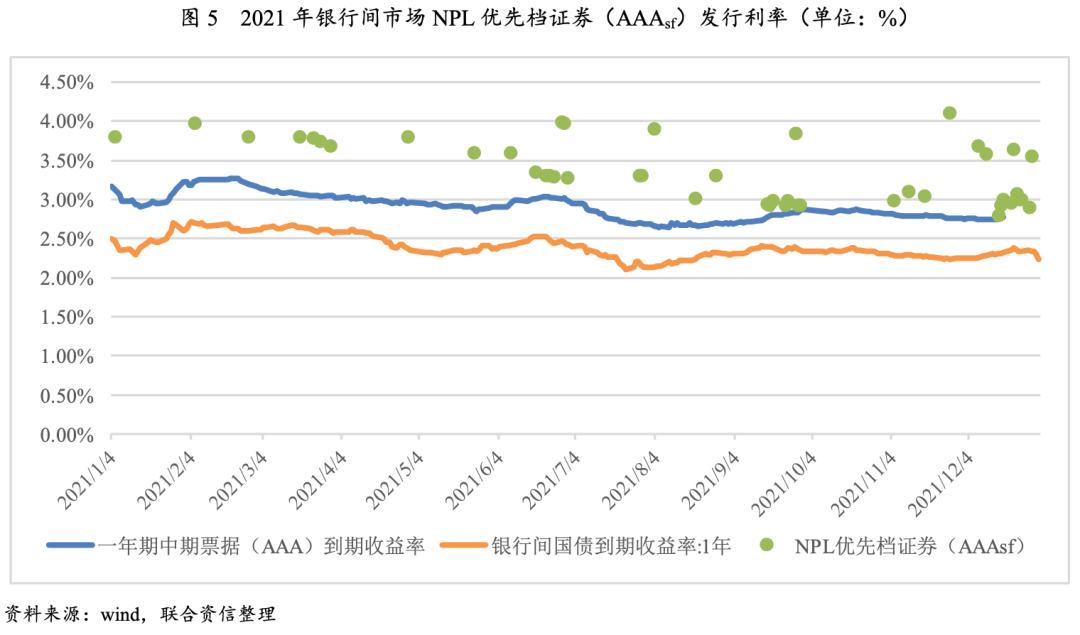

5.2021年,NPL产品发行利率波动下降,仍存在投资价值

2021年,NPL产品利差缩减是推动NPL产品发行利率下降的主要因素。2021年,一年期银行间国债到期收益率稳中有降,第一季度为2.57%,第四季度下降为2.31%,较一季度平均利率下降26BP,总体表现平稳。一年期中期票据(AAA)到期收益率与一年期银行间国债到期收益率趋势相近,NPL产品发行利率波动下降主要由于NPL优先档证券(AAAsf)发行利差逐渐缩小,第一季度为111BP,第四季度下降至43BP,下降67BP。

NPL优先档证券(AAAsf)发行利差缩减,但NPL优先档证券(AAAsf)发行利率仍高于一年期中期票据(AAA)到期收益率和银行间市场结构融资产品优先档证券(AAAsf)发行利率,仍存在投资价值。NPL产品优先档证券(AAAsf)发行利率较一年期中期票据(AAA)到期收益率平均高54.14BP,较银行间市场结构融资产品优先档证券(AAAsf)发行利率平均高32.88BP。

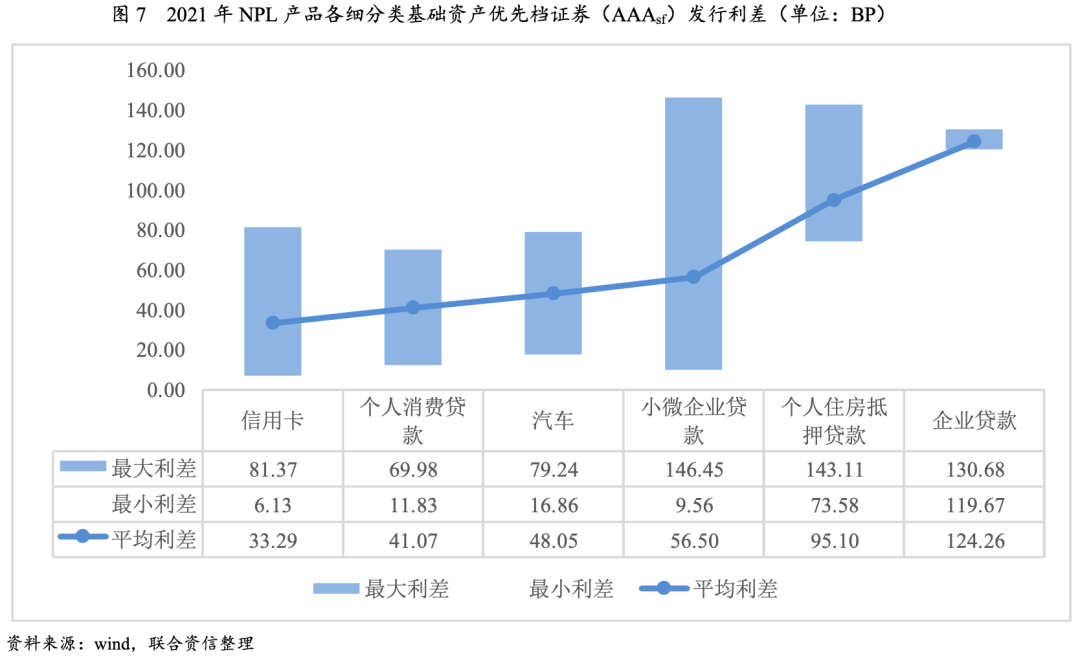

6.市场对信用卡、个人消费型不良基础资产认可度更高

2021年,NPL优先档证券(AAAsf)发行利率高于一年期中期票据(AAA)发行利率6.13-146.45BP。其中,基础资产为信用卡、个人消费型NPL产品,优先档证券(AAAsf)发行利差较小,为6.13-81.37BP,平均利差34.35BP;基础资产为企业贷款的发行利差最大,为119.67-130.68BP,平均利差124.26BP。

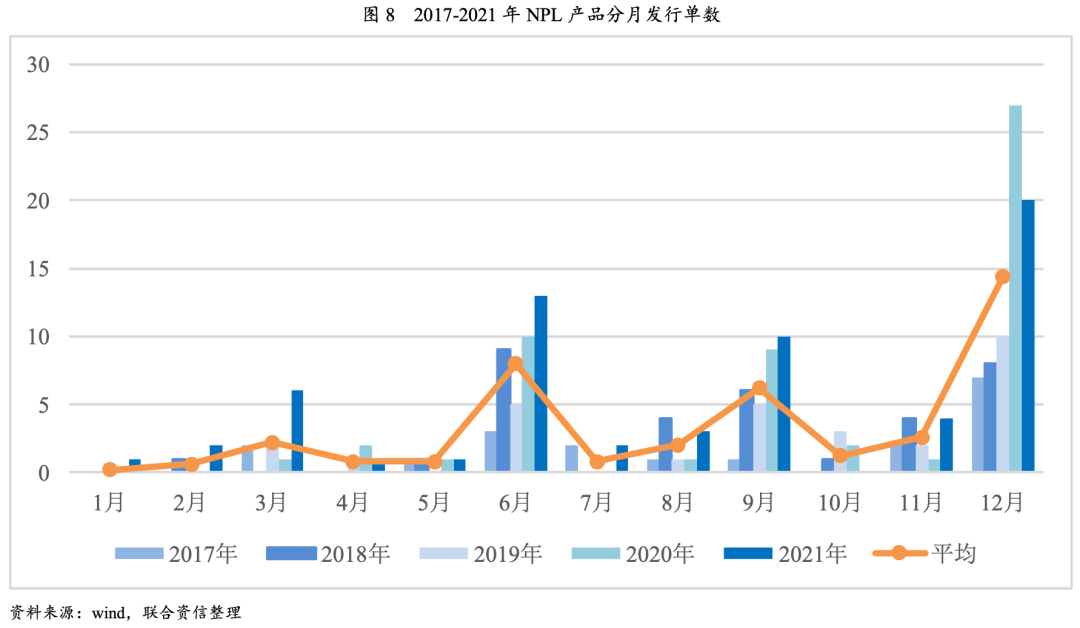

7.NPL产品集中在季末和年末发行,发起机构出表需求较强

2016年-2021年共发行213单NPL产品,其中77单于12月发行。2021年共发行63单NPL产品,其中20单于12月发行。初于出表需求,NPL产品较多集中于年末发行。

1.总体情况

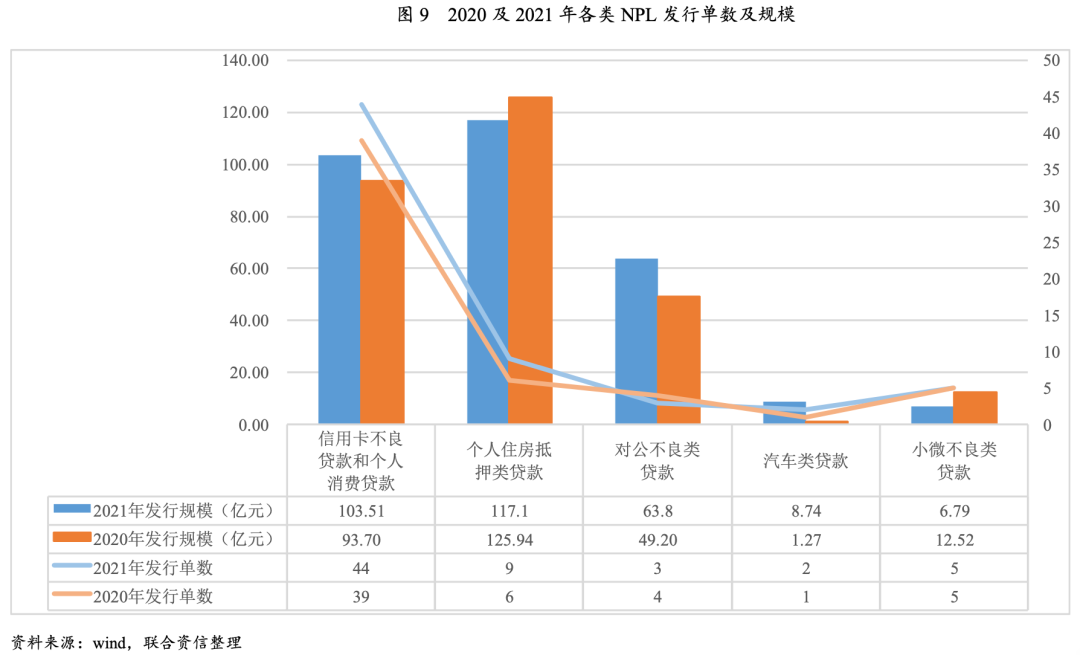

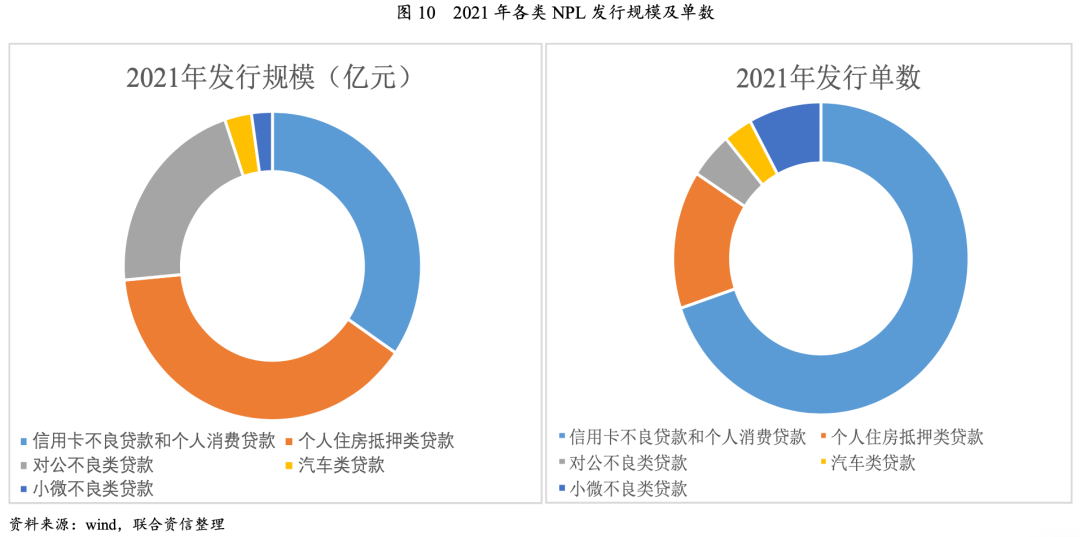

2021年共发行63单NPL产品,涵盖信用卡不良贷款、个人消费贷款、汽车类贷款、个人住房抵押类贷款、小微不良类贷款和对公不良类贷款等六种类型,其中基础资产类型以信用卡不良贷款、个人消费贷款、个人住房抵押贷款为主。2021年,从发行单数和规模看,信用卡、消费贷不良贷款NPL的发行单数和规模均有所上升;个人住房抵押类贷款、对公不良类贷款NPL的发行单数和规模与上年基本持平;小微不良类贷款NPL发行单数与上年持平,发行规模较上年有所下滑;汽车类贷款NPL作为2020年新增的NPL产品,2020年发行一单,2021年发行两单。具体发行单数及规模详见下图。

2.信用卡不良贷款和个人消费贷款

2021年发行的NPL产品中有44单以信用卡不良贷款和个人消费贷款为基础资产,证券发行规模合计为103.51亿元,占NPL总发行规模的34.51%,涉及不良贷款本息费达1185.68亿元。

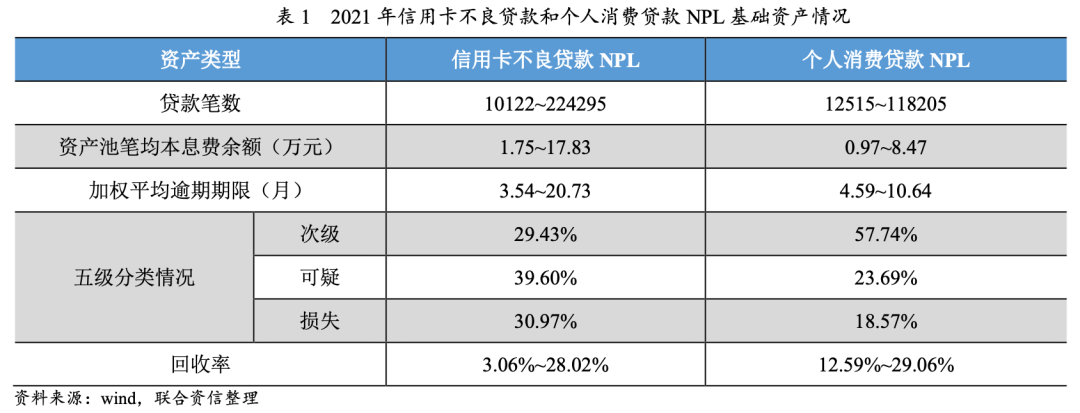

从五级分类情况来看,信用卡不良贷款NPL可疑类占比略高于次级类和损失类。从估值来看,2021年发行的此类NPL的单笔平均本息费余额区间为1.75万元至17.83万元,分散性好,基础资产同质性高;最小加权平均逾期期限为3.54个月,最大加权平均逾期期限为20.73个月,入池资产逾期期限较短。2021年发行的信用卡和消费类NPL基础资产一般情形下的回收率区间为3.06%至28.02%,回收率均值为11.97%。个人消费贷款NPL的资产池在分散度、逾期期限和五级分类情况等方面整体优于信用卡不良NPL,回收率表现整体优于信用卡不良贷款,回收率区间为12.59%至29.06%,回收率均值为21.79%。

基础资产统计概况见下表。

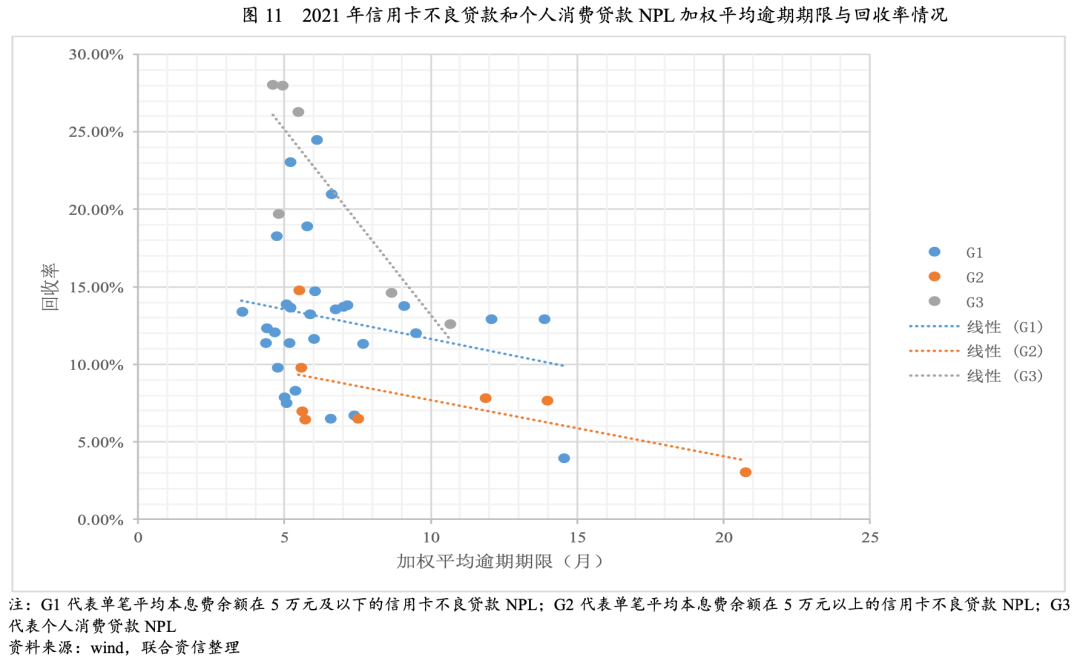

由于信用卡和消费类贷款一般无抵质押物作为担保,回收难度较大,从进入不良到初始起算日的逾期期限和资产池分散度对回收水平的影响较大,逾期期限越短,分散度越高,回收率越高。如下图所示,个人消费贷款NPL的分散度高于信用卡NPL,相似逾期期限的资产池,个人消费贷款NPL回收率更高。具有相似逾期期限的信用卡不良贷款,分散度越高(笔均5万以下)的资产池回收率越高。分散度相近的信用卡不良贷款,逾期期限越短,回收率越高。

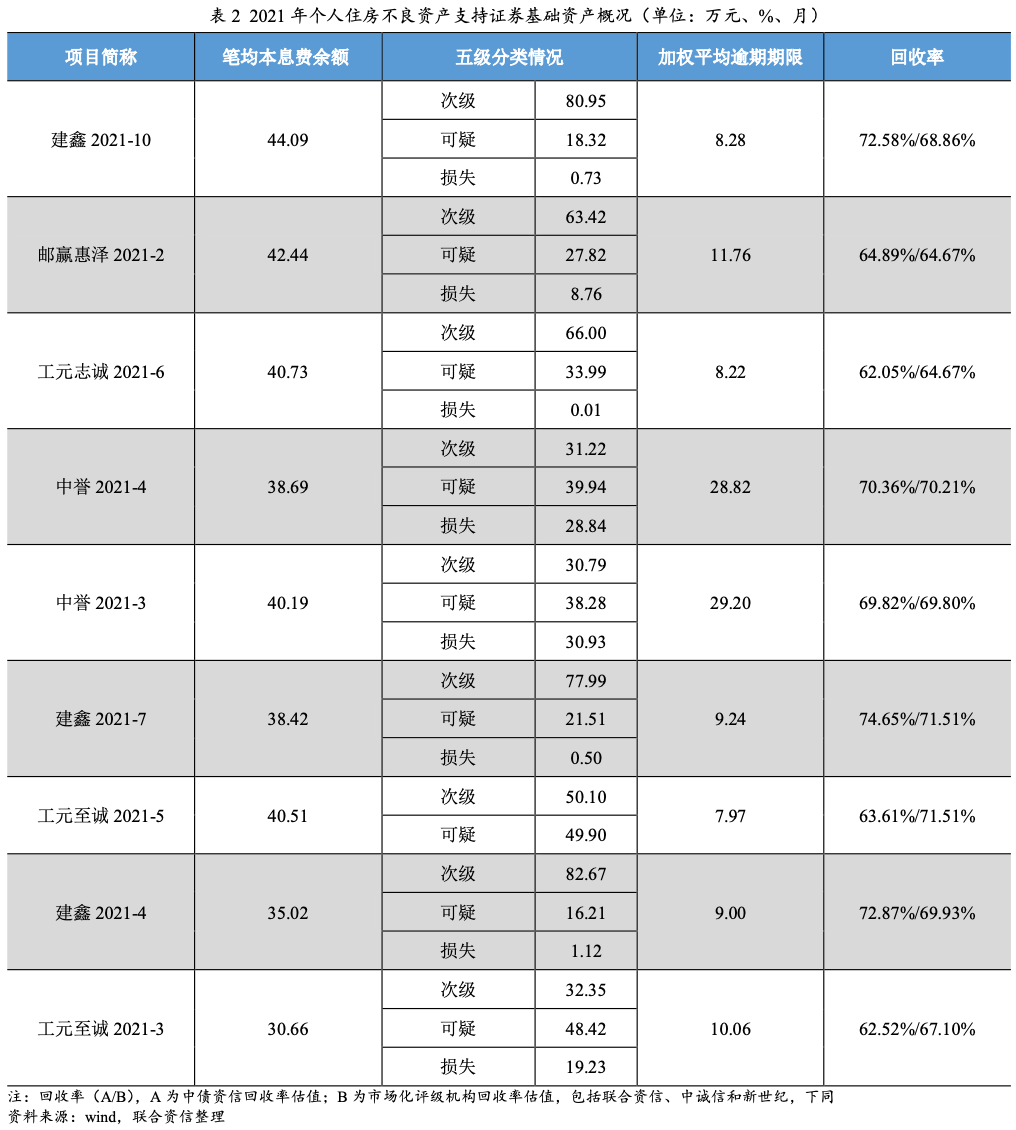

3.个人住房抵押不良资产支持证券

2021年共发行9单个人住房抵押不良资产支持证券,证券发行规模117.10亿元,占总发行规模的39.04%,基础资产未偿本息费余额210.86亿元。从五级分类情况来看,次级类未偿本息加权平均余额占比高于可疑类和损失类,为56.98%。入池不良资产贷款单笔平均本息费余额分布在30.66万元-44.09万元,具有单笔平均本息费余额较小,分散度较高,同质性较高等特点。入池资产加权平均逾期期限为13.94个月,最大逾期期限为29.20个月,入池资产逾期期限较长。个人住房抵押不良均附带抵押担保,抵押物全部为个人住宅。个人住宅的快速变现能力强,因此个人住房NPL产品的回收率普遍较高,分布在62.05%-74.65%。

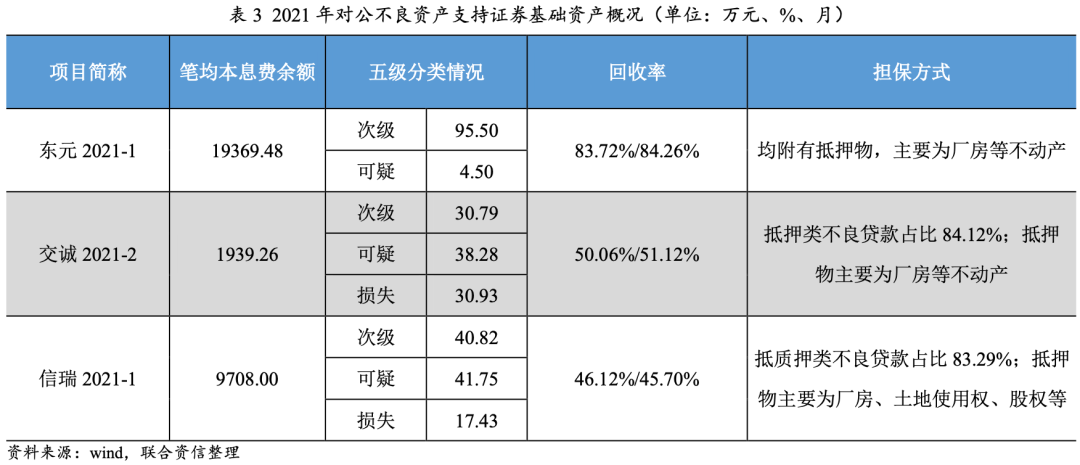

4.对公不良类贷款

2021年,共发行3单对公不良资产支持证券,其中两单发起机构为资产管理机构。对公不良资产支持证券发行规模63.80亿元,占总发行规模的21.27%,基础资产未偿本息费余额135.78亿元。从担保方式来看,基础资产涉及的担保方式较为多样,包括保证、抵押、质押等多种担保方式,抵押物包括厂房、土地使用权、股权等多种形式资产。入池不良资产贷款单笔平均本息费余额高。证券产品高回收率主要依靠基础资产附带抵质押物的变现能力,其中厂房等不动产的快速变现能力较好,回收估值水平较高。

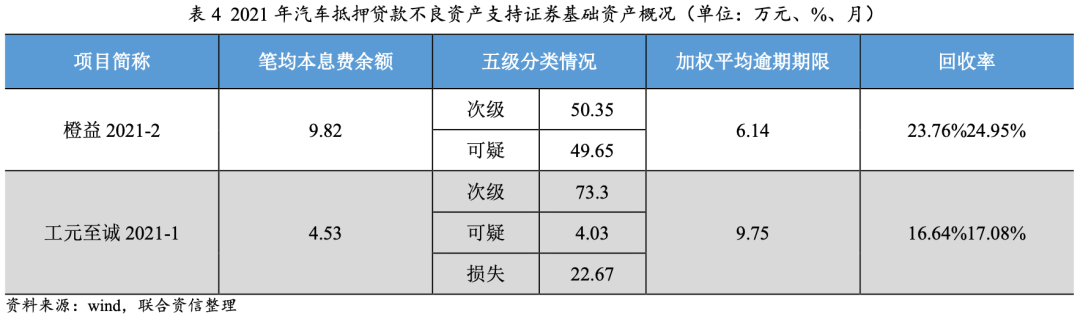

5.汽车类贷款

2021年,共发行2单汽车抵押贷款不良资产支持证券,证券发行规模8.74亿元,仅占总发行规模的2.91%,基础资产未偿本息费余额61.19亿元。从五级分类情况来看,次级类未偿本息加权平均余额占比高,为70.13%。入池不良资产贷款单笔平均本息费余额小于10万元,单笔平均本息费余额较小,分散度较高,同质性较高。入池资产加权平均逾期期限为9.25个月,入池资产逾期期限短。从担保方式来看,抵押物均为车辆。基础资产附带的抵押物的表现能力一般,但由于基础资产分散度高、同质性高及逾期期限短等特点,汽车类NPL产品加权平均回收率在18%左右,稍高于信用卡类不良产品。

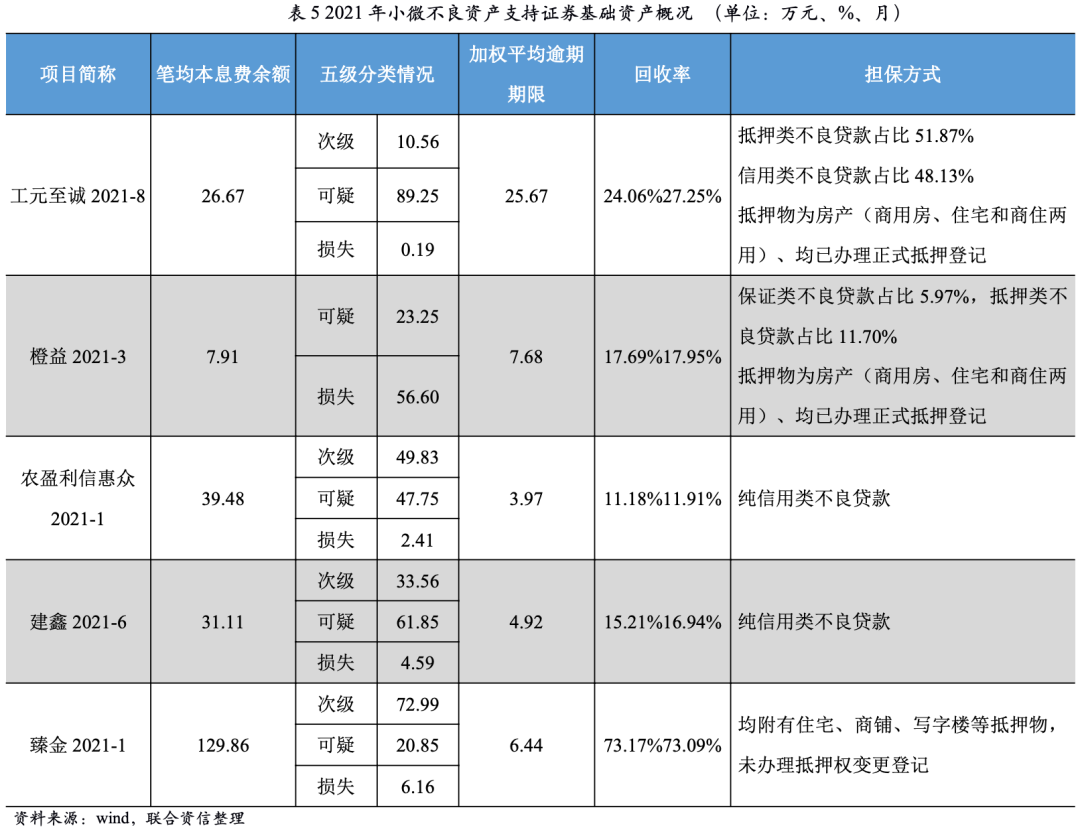

6.小微不良类贷款

2021年,共发行5单小微不良资产支持证券,证券发行规模6.79亿元,仅占总发行规模的2.26%,基础资产未偿本息费余额36.88亿元。从担保方式来看,基础资产涉及的担保方式较为多样,包括抵押、保证、质押等多种担保方式,抵押物多以不动产为主。入池不良资产贷款单笔平均本息费余额分布在7.91万元-129.86万元,笔均本息费余额波动较大,入池资产同质性较低。基础资产附带的抵押物的表现能力对回收估值水平影响较大,入池资产均附带抵押物的小微NPL产品回收率达70%多,纯信用类小微不良贷款回收率在10%-20%。

综上所述,从回收估值水平来看,纯信用类不良贷款受逾期期限、笔均未偿本息费余额和分散度的影响较大。逾期期限越短,单笔未偿本息费余额越小,分散度越高,回收估值水平越高。附带抵押类不良贷款受抵(质)押物的快速变现能力、处置环境和资产其他特殊因素等多种因素决定。抵质押物变现能力越强,变现速度越快,处置环境越好,回收估值水平越高。

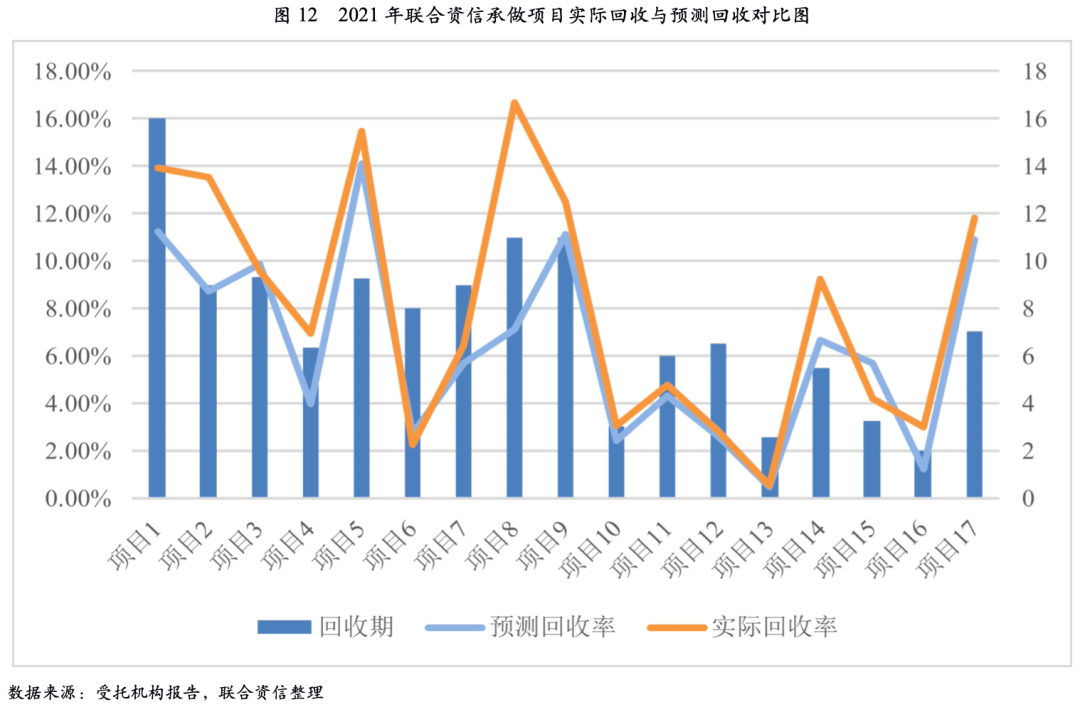

1.资产池实际回收大部分略高于初始预测,整体偏差程度不大

以2021年新发行不良ABS项目为例,截至2021年底,本年度新发行的不良ABS项目中,由联合资信承做的27单项目中共17单项目已经历至少1个回收期。从各回收期间的回收数据来看,资产池实际回收大部分略高于初始预测,考虑到未来经济环境和催收环境变化的影响,实际回收基本符合预期,整体偏差程度不大。

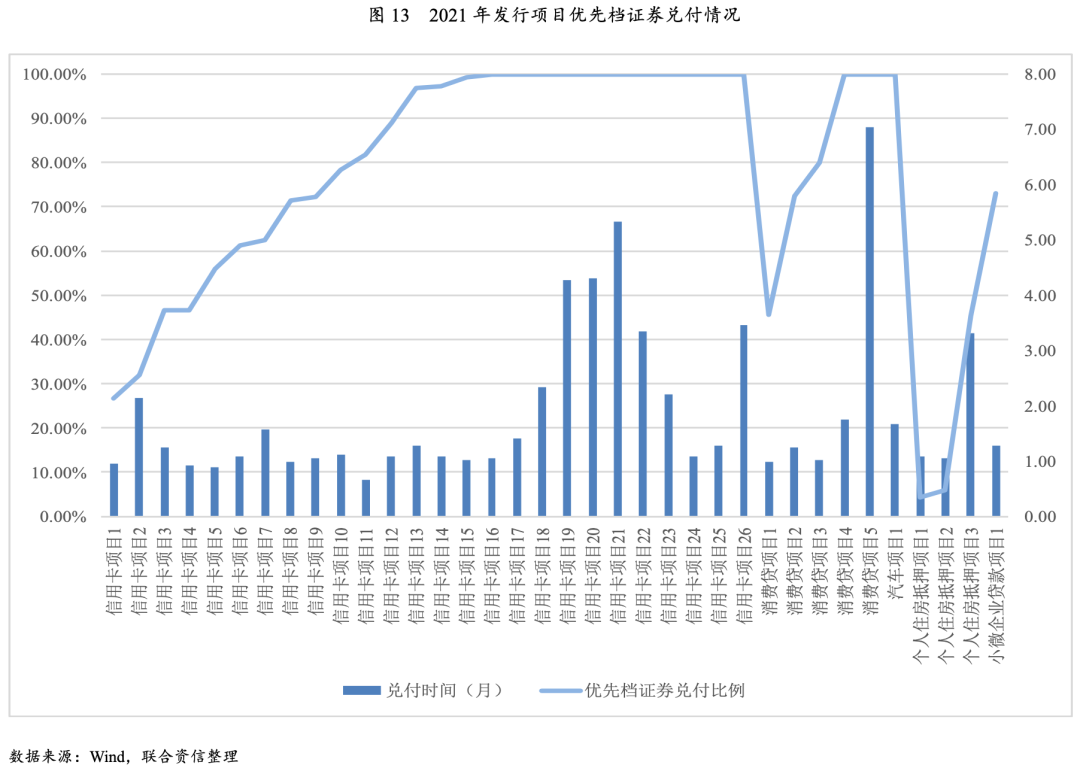

2.个人信用类不良贷款ABS的兑付速度快于含押品类不良贷款ABS

以2021年新发行不良ABS项目为例,截至2021年底,本年度新发行的不良ABS项目中,除27单尚未达到首次支付日的项目以外,有14单项目优先档证券已经兑付完毕,其中11单为信用卡不良贷款ABS,2单为消费贷不良贷款ABS,1单为汽车不良贷款ABS。优先档证券未完全兑付项目中,有14单项目的优先档证券已兑付50%以上,其中11单为信用卡不良贷款ABS,2单为消费贷不良贷款ABS,1单为小微企业不良贷款ABS;有6单项目的优先档证券兑付20%-50%,其中4单为信用卡不良贷款ABS,1单为消费贷不良贷款ABS,1单为个人住房抵押不良贷款ABS;有2单项目优先档证券兑付低于10%,均为个人住房抵押不良贷款ABS。从优先档证券的兑付情况看,信用卡、消费贷这类个人信用类不良贷款ABS的兑付速度快于有抵押的个人住房不良贷款ABS和小微企业不良贷款ABS。

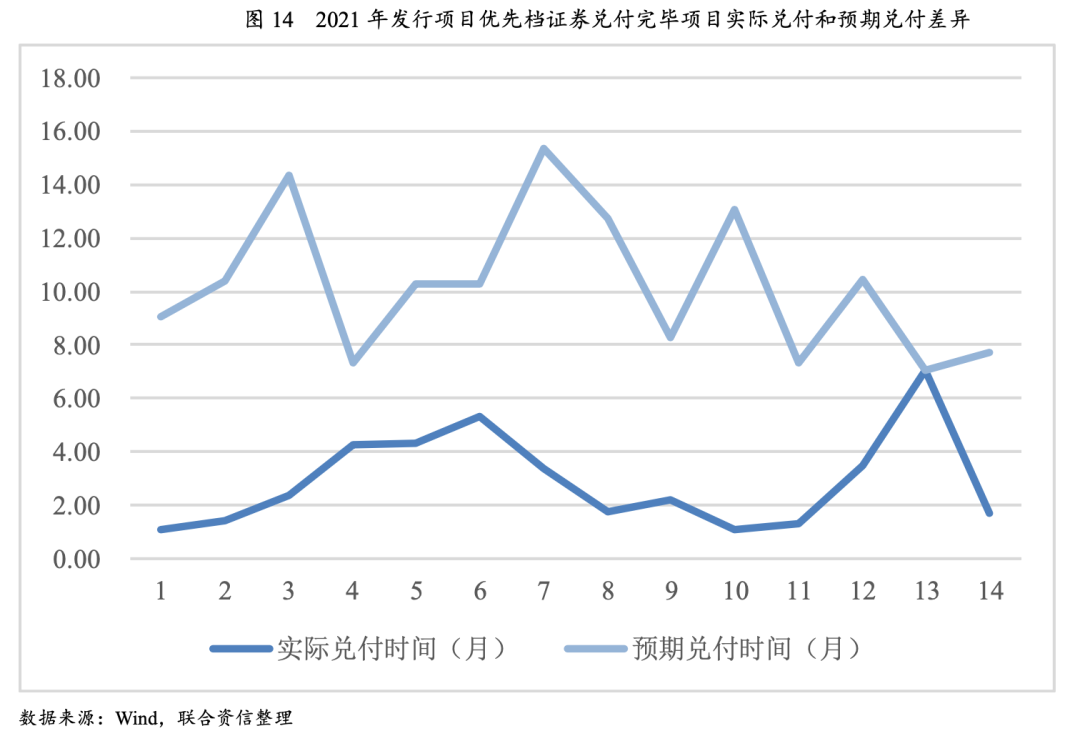

3.优先档证券兑付良好,实际到期期限短于预期到期期限

以2021年新发行不良ABS项目为例,截至2021年底,本年度新发行且优先档证券已兑付完毕的不良ABS项目中,优先档证券的实际到期期限绝大多数短于预期到期期限,实际到期日平均早于预期到期日半年多。

4.信用卡不良贷款ABS兑付频率加快

2021年新发行信用卡不良贷款ABS项目中,随着回收估值预测准确性的不断提高,加上发行人和投资人的需求,在交易结构设计方面逐渐出现兑付频率更快的产品,比如兑付频率由按季度提高为按月、按半年提高为按两个月支付。

1.发起机构和发行规模将继续扩容

从近年来发行情况看,不良资产支持证券已成为部分银行处置不良资产的常规手段。随着疫情防控常态化、经济下行压力持续,银行资产规模仍旧承压,其处置不良资产的需求仍然旺盛。不良资产支持证券二级市场活跃度的日益提升,也逐渐培育了专业的次级证券投资人,随着市场化程度的提高,未来市场规模仍具有增长潜力。同时,第三批不良资产证券化试点新增的机构大部分尚未完成发行,随着试点机构不断加入发行梯队,未来不良资产证券化市场仍有较大发展空间,对于提升银行资产质量和稳定金融体系都具有重要意义。

2.产品设计将更加精细

银行间不良资产支持证券二级市场交易日益活跃,投资机构群体已逐渐成熟,对产品设计的专业化与精细化要求越来越高。随着银行处置不同类型不良资产需求的增加、基础资产估值准确性的提高以及不良资产证券二级市场活跃度的提升,不良资产支持证券将继续从基础资产类型、交易结构设置如证券兑付频率、流动性储备账户设置等方面不断创新。

3.回收估值有待长期检验

目前由于监管部门严格审批制度,不良资产支持证券发行主体均为不良资产处置经验丰富的实力机构,已发行不良资产支持证券回收情况良好。2021年1月7日,中国银保监会印发《关于开展不良贷款转让试点工作的通知》,明确银行可以向金融资产管理公司(AMC)和地方AMC单户转让对公不良贷款和批量转让个人不良贷款。随着个贷不良批量转让试点正式开闸,个贷不良处置渠道进一步拓宽,对完善不良贷款转让市场和提升不良贷款回收估值准确度有较大意义。未来随着第三批试点机构如城商行和农商行的加入、《个人信息保护法》实施、催收行业整顿、疫情持续以及宏观经济和房地产市场波动等影响因素的传导,不良资产的回收表现将继续承压,回收估值有待长期检验。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信