最及时的信用债违约讯息,最犀利的债务危机剖析

作者:阿邦0504

来源:债市邦(ID:bond_bang)

阿邦认为,抛开市场影响不谈,银行参与包销是一个胜率一般,赔率非常低的业务。

也就是说商业银行参与包销,输赢概率可能是一半一半,并没有说参与包销就一定亏。但是,赢的时候赚的少;输的时候亏的多。

为什么会出现这样的情况呢?这要从商业银行参与包销的业务约束说起。

包销业务管理顶层大法——《中国银监会关于加强商业银行债券承销业务风险管理的通知》(银监发[2012]16号),对债券的包销账户有以下三点核心要求。

1、按照市值法进行会计核算,且差额计入损益

2、包销余券的处置期限不得超过6个月

3、不得转移给自营的持有至到期账户或FVOCI账户

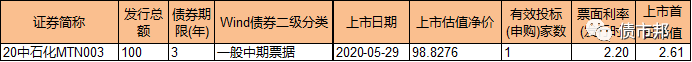

包销的债券,99%的情况都是票面利率低于市场估值的,也就说包销券上市时的净价是低于100元面值的,以20中石化MTN003为例,其上市首日净价为98.83元,与100元面值中间差的1.17元,便是包销券的首日浮亏。

别看银行是机构投资者,但其实在包销债券的交易决策上,与A股里的被套的散户之间并没有太大差别。

股市里被套的散户思维是什么?

只要回本,立马就跑。在债券牛市收益率下行时包销的债券,是大概率可以回本的,但是没办法吃到后续的涨幅。包销户管理者不怕赚的少,就怕亏损,所以一旦包销券的净价回到100元左右,基本上都会立马处置。处置完后长舒一口气,终于解脱不用背亏损了。即使后面债券价格上涨到102,包销户管理者也不care了。

持续亏损,卧倒装死。假如非常不幸,包销完之后债市收益率没有下行,而是在震荡或者上行,二级市场净价一直回不到100元以上。那包销户管理者的思维就是死拿包销券,即使判断未来收益率可能上行,也不愿意在当前进行处置。因为万一过了几个月收益率开始下行,那越晚处置,亏的就越少甚至可能回本;而收益率真如意料之中的上行,导致6个月包销期到了处置时候亏的更多,那也完全可以归咎于是为了符合监管规定而被迫处置,顺利甩锅。

下面来看一个非常生动的例子,中债隐含评级AAA+的优质发行人中石化在今年4月2号和5月29号发行了3支债券,大概率是采取包销发行的,因为债券发行的票面利率要低于市场估值,且有效投标机构数只有1家。那唯一投标的机构大家不用猜,都知道是主承销商。

从估值上看,20中石化MTN001和20中石化MTN002在上市之后浮亏0.16%。20中石化MTN003浮亏较多,达到了1.17%,按照100亿元的承销金额,包销银行在上市首日就要计提1.17亿元的亏损,1.17亿元的亏损,要做多少笔承销业务才能弥补过来啊?

所以MTN003的主承机构应该是押宝于后面利率下行,预期后期可以以一个更好的价格处置包销券离场,减少亏损。

但是市场一定会如您所愿吗?

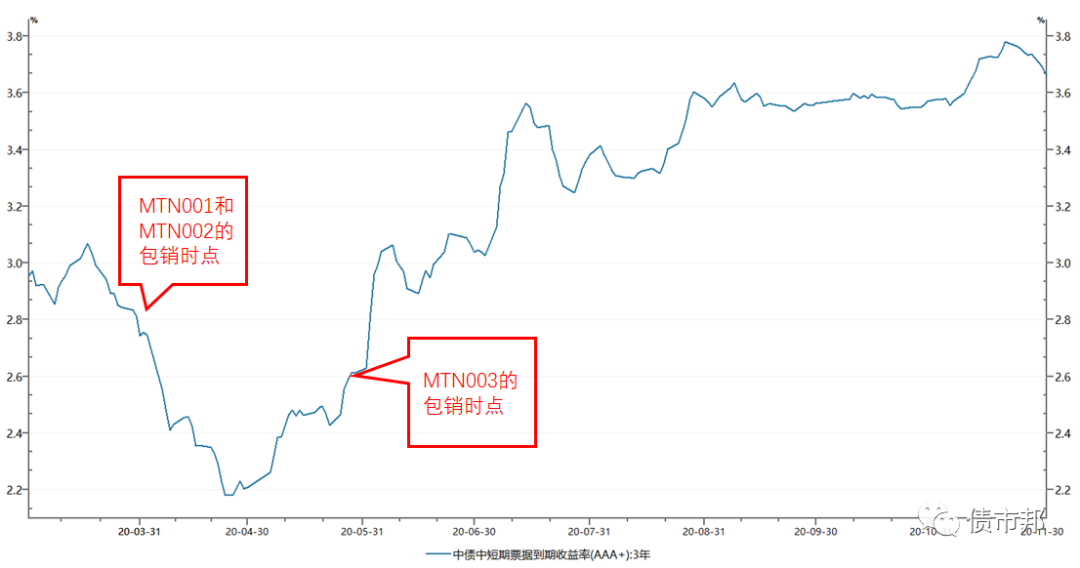

从收益率曲线可以看到,可以看到MTN001和MTN002包销之后,市场利率经历了一轮快速的下行,所以主承机构是可以顺利解套的。从CFETS的交易数据看,在同一天按照相同价格包销相同期限的中票,两支券的主承均在债券净价回到100之后开始处置工作,但处置细节还是有细微差异。

MTN002的主承在价格回本之后,迅速开始了处置工作。从4月13号处置到4月24号,处置价格平均在101元左右,包销不仅没有亏,而且还赚了1%损益价差,按50亿元本金计算是5000万元左右。这个收益可能比承销费率还要高。

MTN001的主承则是看到了市场利率下行的趋势,选择了让子弹飞一会。最后在4月22号这个最好的时点开始出货,一直卖到5月11号,把手上的券都处理干净,处置平均价格大概在101.3元左右,赚了1.3%的损益价差,按50亿元本金计算是6500万元左右。

两相比较之下,能看出,包销户管理做的好不好,对银行收益影响是很大的。

再来看看MTN003的情况。这就要悲催很多了,这一期中票的包销时点5月29号,之后市场利率便开始轰轰烈烈的上行,丝毫不给主承跑路的机会。

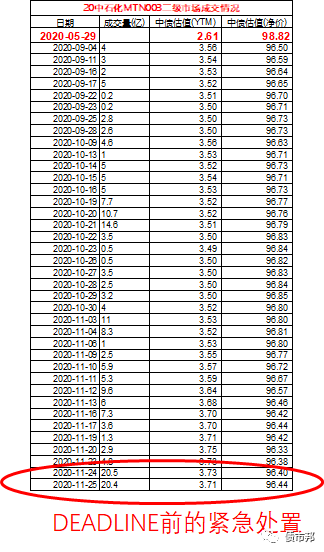

其实在5月底的时点,市场指标给出了明确的利率上行信号。但是主承并没有选择早点割肉,减少损失,而是一路硬扛到了9月4号才开始第一笔的处置,而持仓的大头的处置还是在11月24号和25号两天完成的。为什么前面处置都是细雨绵绵,这两天确是如此之猛烈呢?回头看看MTN03的发行时间就知道了,5月29号,11月25号差不多是接近银保监会要求的6个月处置极限了,即使亏损,也必须卖了。

可以看到,从交易数据看,MTN003的处置均价不到97元,最后主承参与这期债券包销的亏损超过3%,按照100亿元的发行金额计算,那是3亿元左右,这得靠多少业务才能弥补这部分损失啊……回过头看,其实主承的最佳策略应该是在上市之后尽快开始处置,大概率还能在98元附近完成出货,减少损失。但就像前面说的,在散户思维和包销户考核机制的影响下,主承选择了硬抗。

要说MTN003的主就比MTN001和MTN002的主承差吗?其实并没有,如果将包销时点换一下,将MTN001和MTN002的主承放到MTN003的包销时点,他们所做出的选择也大概率是一样的。包销的规则和包销户的考核机制决定了他们的行动模式。

最后再次总结,包销是一个胜率一般、赔率非常低的业务。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市邦”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 一个包销案例的解析

债市邦

债市邦