中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:朱梅胤

来源:零壹财经(ID:Finance_01)

9月2日,北京证券交易所(下称北交所)宣布成立,由此,中国新三板深化改革,全面健全多层次资本市场体系迈出重要一步。投资者准入门槛降低,新三板市场被激活。

新三板自2016年起开设分层管理,2019年进行新一轮改革,目前被划分为“基础层”、“创新层”和“精选层”。截至10月25日,据“全国中小企业股份转让系统”数据显示,新三板挂牌公司总数达到7243家,其中基础层5931家、创新层1245家、精选层67家。而北交所的设立主要是由精选层变更而来,精选层的挂牌公司也将平移至北交所,换言之这67家精选层企业也将成为北交所第一批上市公司。

本文对目前精选层67家挂牌企业做相关统筹和整体分析,并对比与A股科创板、创业板在财务、研发能力上的差距,助读者对当前精选层企业做简单了解。

表1 新三板精选层挂牌企业

资料来源:全国中小企业股份转让系统、零壹智库

截至10月25日,目前精选层共有67家挂牌企业,最新挂牌的企业为锦好医疗(872925.NQ),于10月25日正式挂牌,有5家目前正在启动转板上市,分别为观典防务(832317.NQ)拟转科创板,新安洁(831370.NQ)、龙竹科技(831445.NQ)、泰祥股份(833874.NQ)、翰博高新(833994.NQ)均拟转创业板,,观典防务于10月21日已向上交所报送了科创板上市申请材料,观典防务也是第一家提交转板申报材料的精选层公司。

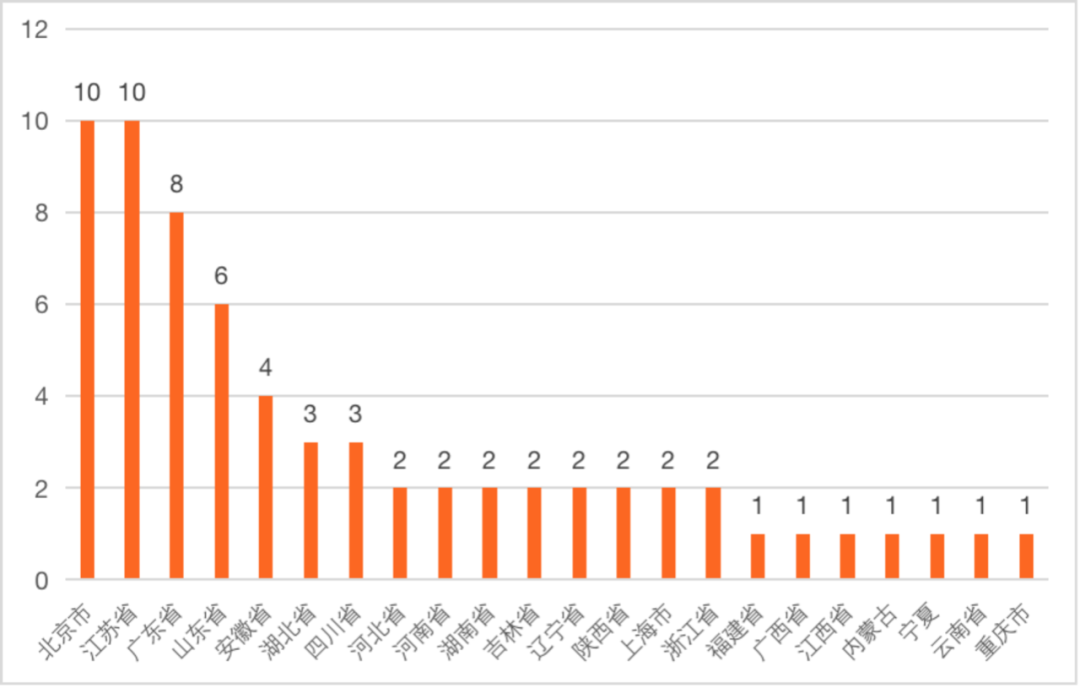

一、企业特征:地域分布趋于东部,“中小”属性明显

整体上来看,精选层挂牌企业大多位于东部省份,中部次之,西部最少,企业数量排名前五的省份中,东部省份占据4席,分别为北京市10家、江苏省10家、广东省8家、山东省6家。

图1 精选层挂牌企业地域分布情况(家)

数据来源:iFind、零壹智库

从省份层面来看,北京市和江苏省以10家挂牌企业数双双位列第一,北京作为北交所成立之后的主阵地,可以预见的是北京企业后续将充分发挥地区优势。

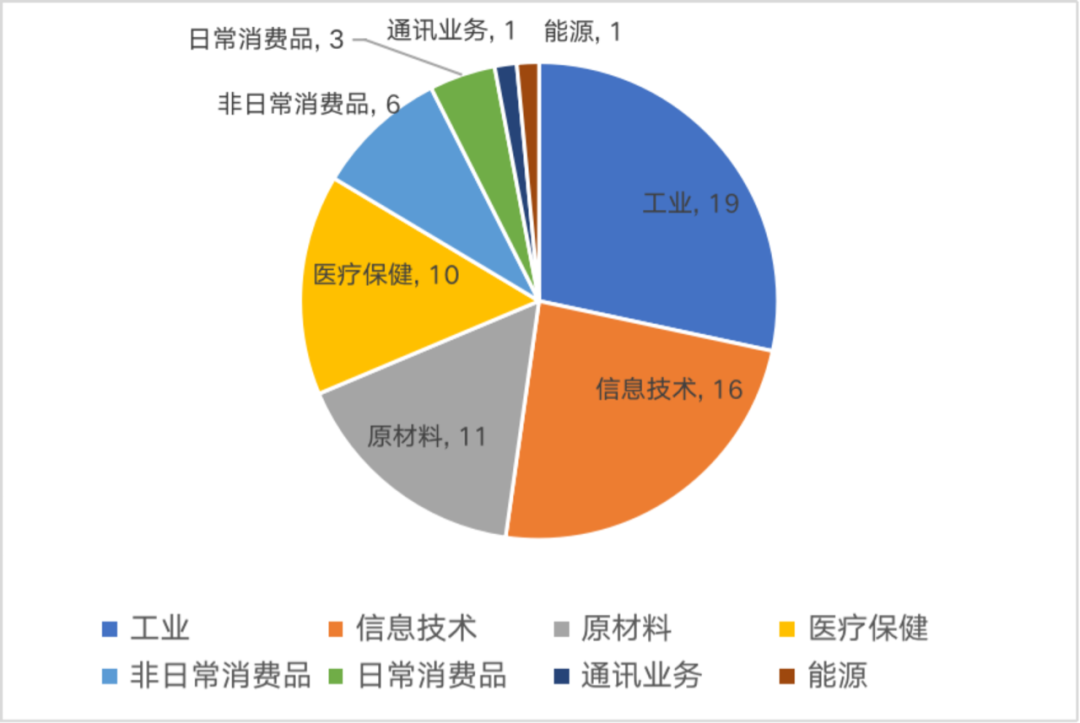

而根据企业所属的行业分布情况,由于新三板主要服务于中小企业,而隶属于新三板的精选层则与沪深交易所有着明显的不同,其行业分布体现了服务创新创业中小企业的定位。

图2 精选层挂牌企业行业分布情况(家)

数据来源:iFind、零壹智库

根据GICS行业标准对67家精选层企业进行分类,其中所属工业的企业有19家、所属信息技术的有16家、所属原材料的有11家,合计占比高达68.6%。可以看出,精选层企业整体符合北交所将重点支持服务先进制造业、现代服务业领域的定位。其中,有包括观典防务、德瑞锂电(833523.NQ)、长虹能源(836239.NQ)等12家“专精特新”企业,覆盖包括锂电、大数据等新兴热门赛道,行业发展前景广阔。

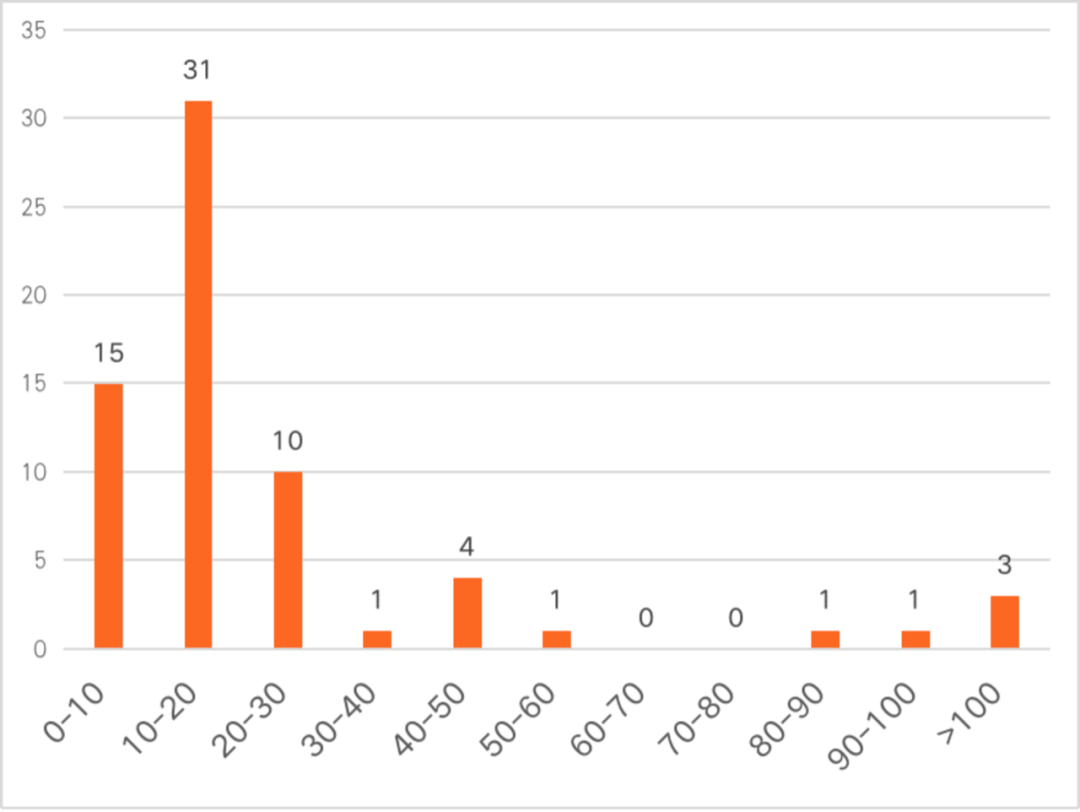

北交所作为创新性中小企业市场未来的摇篮,注定了精选层挂牌企业市值并不高,截至10月25日全国中小企业股份转让系统数据显示,67家企业中有54家为中小企业,市值低于20亿元的有46家,占比达到68.6%。

图3 精选层挂牌企业市值分布情况(亿元,家)

数据来源:iFind、零壹智库

精选层挂牌企业市值主要都集中在30亿元以下,超过100亿元的仅有3家,分别为贝特瑞(835185.NQ)的818.3亿元、连城数控(835368.NQ)的268.4亿元和吉林碳谷(836077.NQ)的130亿元,平均市值为37亿元,中值为15.1亿元,相较于科创板和创业板64亿元和45亿元的中值水平,“中小”特点尤为明显。

二、 盈利能力突出,研发能力较科创板仍有差距

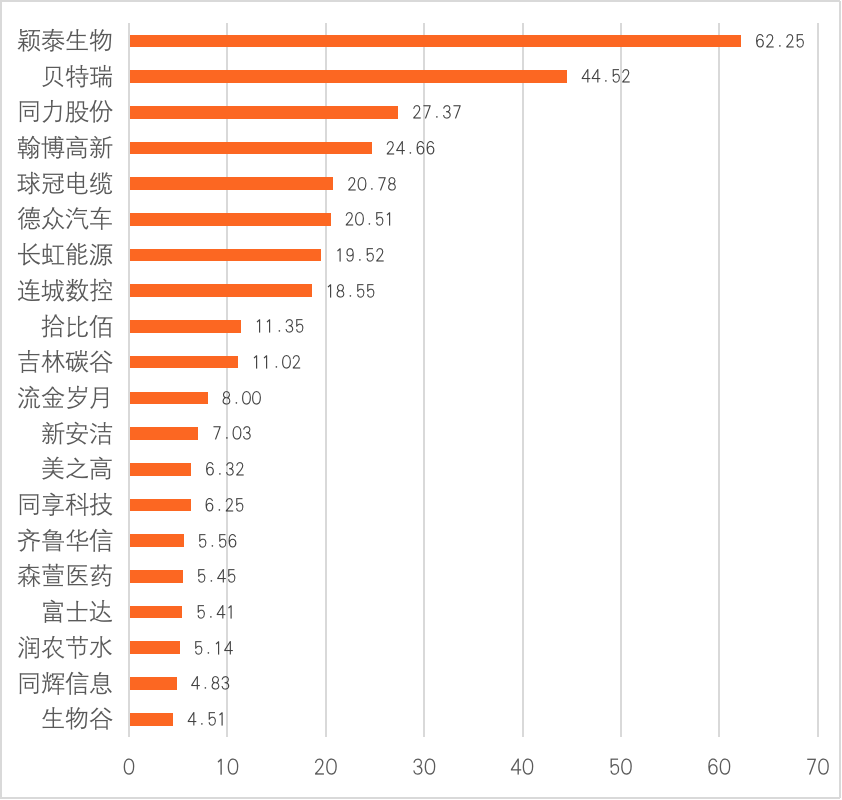

根据各公司2020年年报数据统计,精选层企业2020年平均营业收入为6.78亿元,同比2019年6.01亿元增长11.14%,2020年营收额前20名的企业如下:

图4 精选层2020年营业收入前20名企业及数据(亿元)

数据来源:iFind、零壹智库

单独看各个公司的营收情况,主要集中在5亿元以下,低于5亿元营收规模的企业有48家,营收超10亿的公司有10家,占精选层公司总数的15%。其中营收最高的为颖泰生物(833819.NQ)达到62.2亿元,实际上,颖泰生物、贝特瑞等企业这一营收水平已经超越九成以上注册制板块近一年上市新股营收规模。

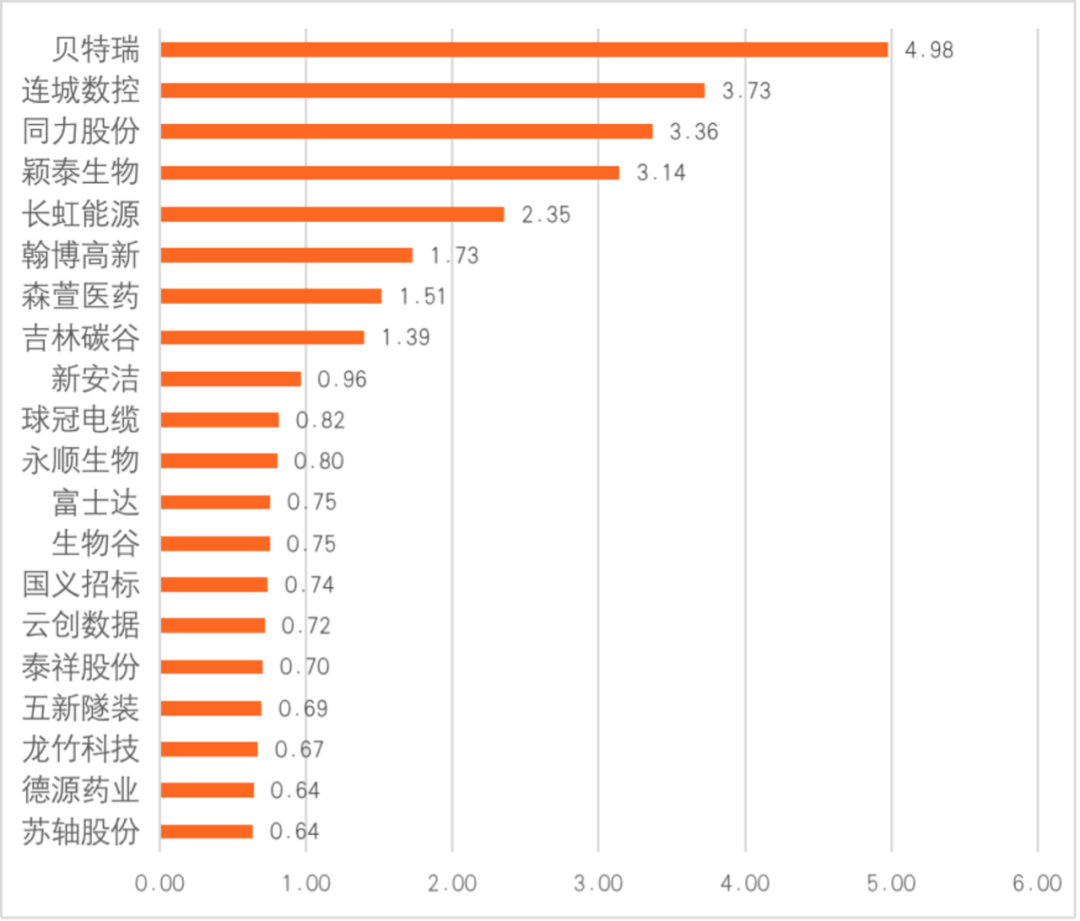

图5 精选层2020年净利润前20名企业及数据(亿元)

数据来源:iFind、零壹智库

从净利情况看,精选层企业2020年净利润均值为0.77亿元,同比2019年0.63亿元增长22.2%。净利过亿的有8家企业,其中贝特瑞以近5亿元的净利位列首位。

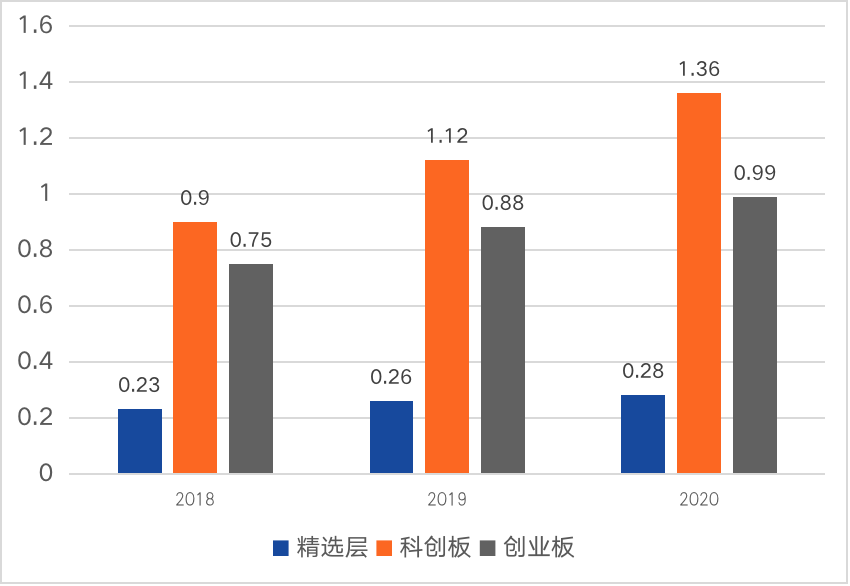

值得注意的是,当前精选层企业2018至2020年平均净利润分别为0.52亿元、0.63亿元、0.77亿元,对比科创板同期0.87亿元、1.17亿元、1.85亿元和创业板0.81亿元、0.99亿元、1.35亿元的净利润水平,虽较于科创板仍有一定的差距,但与创业板水平已经逐渐接近,因此在盈利能力方面,精选层部分企业已具备在科创板和创业板上市的资质。此外,精选层公司具有较高的成长性,2018年至2020年精选层平均营收和净利润复合增长率分别达到 9.79%和21.47%,增长势头强劲,精选层已成为培育高盈利企业的沃土。

图6 精选层与科创板、创业板净利润对比(亿元)

数据来源:iFind、零壹智库

从毛利率情况来看,2018年至2020 年精选层挂牌企业平均毛利率分别为37%、38.07%、38.05%,虽不及科创板普遍超过45%的高毛利水平,但相比创业板36.19%、35.94%、34.53%的毛利率均实现赶超,并有进一步扩大之势。

图7 精选层与科创板、创业板销售毛利率对比

数据来源:iFind、零壹智库

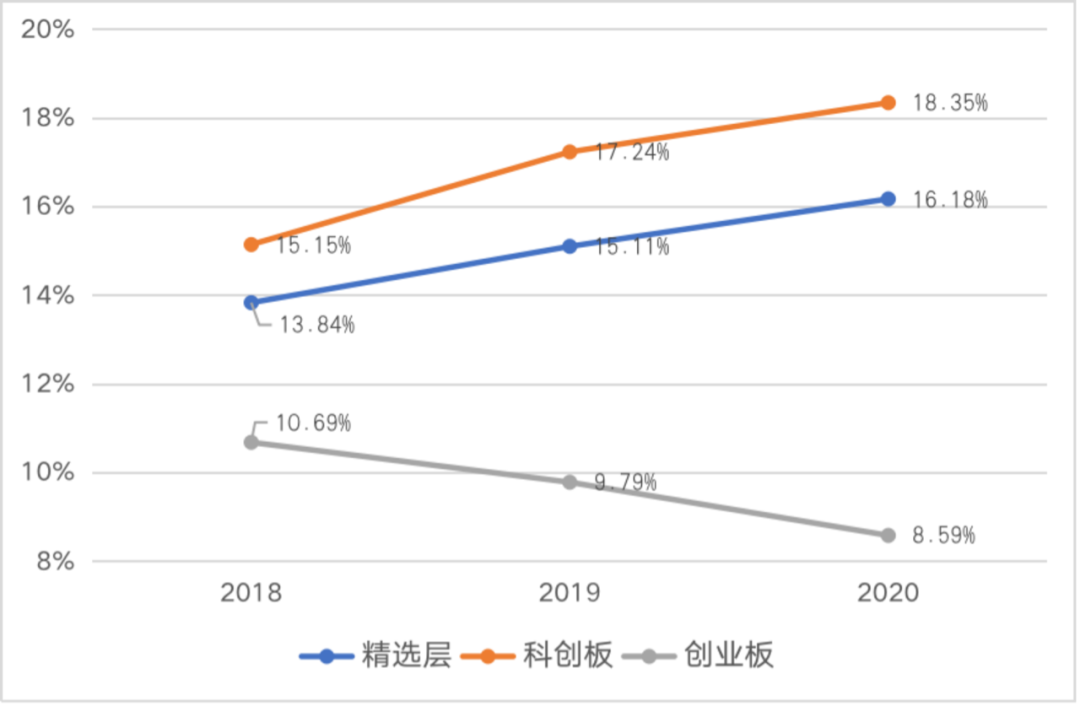

在销售净利率方面,精选层2018年至2020 年平均值分别为13.84%、15.11%、18.35%,精选层企业整体与科创板历年净利率水平稳定在2pct的差距,但远高于创业板水平,在2020年比创业板高出了近8pct。

图8 精选层与科创板、创业板销售净利率对比

数据来源:iFind、零壹智库

精选层在科创板、创业板的体量差距之下,这样的盈利质量表现已足够优异。未来北交所成立,在盈利质量上或将迎来进一步优化。

同时在研发能力上,精选层公司2020年平均研发费用为2744.16万元,远高于同期创新层和基础层1057.37万元、390.55万元的平均研发投入。而在研发支出占总营收的比例方面,精选层也以 6.27%的平均研发支出占比分别领先创新层和基础层1.3pct和0.33pct。但相较于科创板和创业板仍有着不小的差距,主要是因为精选层乃至未来的北交所对挂牌或上市企业并非像科创板或创业板等需要 “科技”属性要求,因此研发能力相对较薄弱。

图9 精选层与科创板、创业板研发费用对比(亿元)

数据来源:iFind、零壹智库

根据国泰君安证券研究院统计,从当前精选层挂牌满一年的32家企业中筛选出满足科创板和创业板的上市标准的公司共28家。再对这28家企业根据创业板和科创板的财务、科技属性等上市要求,最终筛选出28/10家企业可满足创业板/科创板上市条件,按照客观标准均可在创业板/科创板上市,满足条件的企业占比分别达87.5%/31.25%。其中有5家为“专精特新”小巨人,分别为观典防务、富士达(835640.NQ)、泰祥股份、三友科技(834475.NQ)和润农节水(830964.NQ)。

实际能否转板还要考虑公司自身的股权结构、转板意愿等,但依旧能从侧面反映出当前精选层企业资质优异,具有不错的发展潜力。

另外从估值的角度来说,近期精选层概念火爆,很多精选层公司修复到了和科创板、创业板可比公司相当的水平。

图10 截至7月底精选层前五大行业和科创板、创业板PE(TTM)水平对比(倍)

数据来源:国泰君安证券研究、零壹智库

截至7月31日精选层估值距A股同行业仍有一定的差距,精选层前五大行业尤其是相对比科创板估值差异较为明显。但是在转板规则落地和北交所成立双重利好带动之下,精选层的估值迅速得到提升,流动性水平也快速拉升,精选层估值水平已从8月底的25倍到9月底提升至34倍,增幅约36%,截至10月25日其PE(TTM)同样达到了33倍的水平。

图11 截至9月底精选层前五大行业和科创板、创业板PE(TTM)水平对比(倍)

数据来源:iFind、零壹智库

从不同行业的估值具体来看,9月底精选层估值水平出医疗保健外普遍上升,板块间的估值差也开始修复,与科创板、创业板相比,已经达到和其相当的水平。

锦好医疗作为北交所设立之后首个挂牌的精选层新股,首日就取得了43%涨幅的喜人成绩。10月26日,广咨国际(836892.NQ)也发布《股票向不特定合格投资者公开发行并在精选层挂牌提示性公告》,也将于10月28日在精选层挂牌。据中信证券预测,北交所有望在2021年年底开市,届时精选层可能已经扩容至90家左右,这些挂牌公司大部分都会直接于北交所上市。可以预见的是,未来政策将对中小企业持续利好,中小企业融资难问题将会被得到进一步释放,在这样的档口下精选层企业仍会被市场所青睐。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“零壹财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

零壹财经

零壹财经