最及时的信用债违约讯息,最犀利的债务危机剖析

作者:公用评级一部

来源:联合资信(ID:lianheratings)

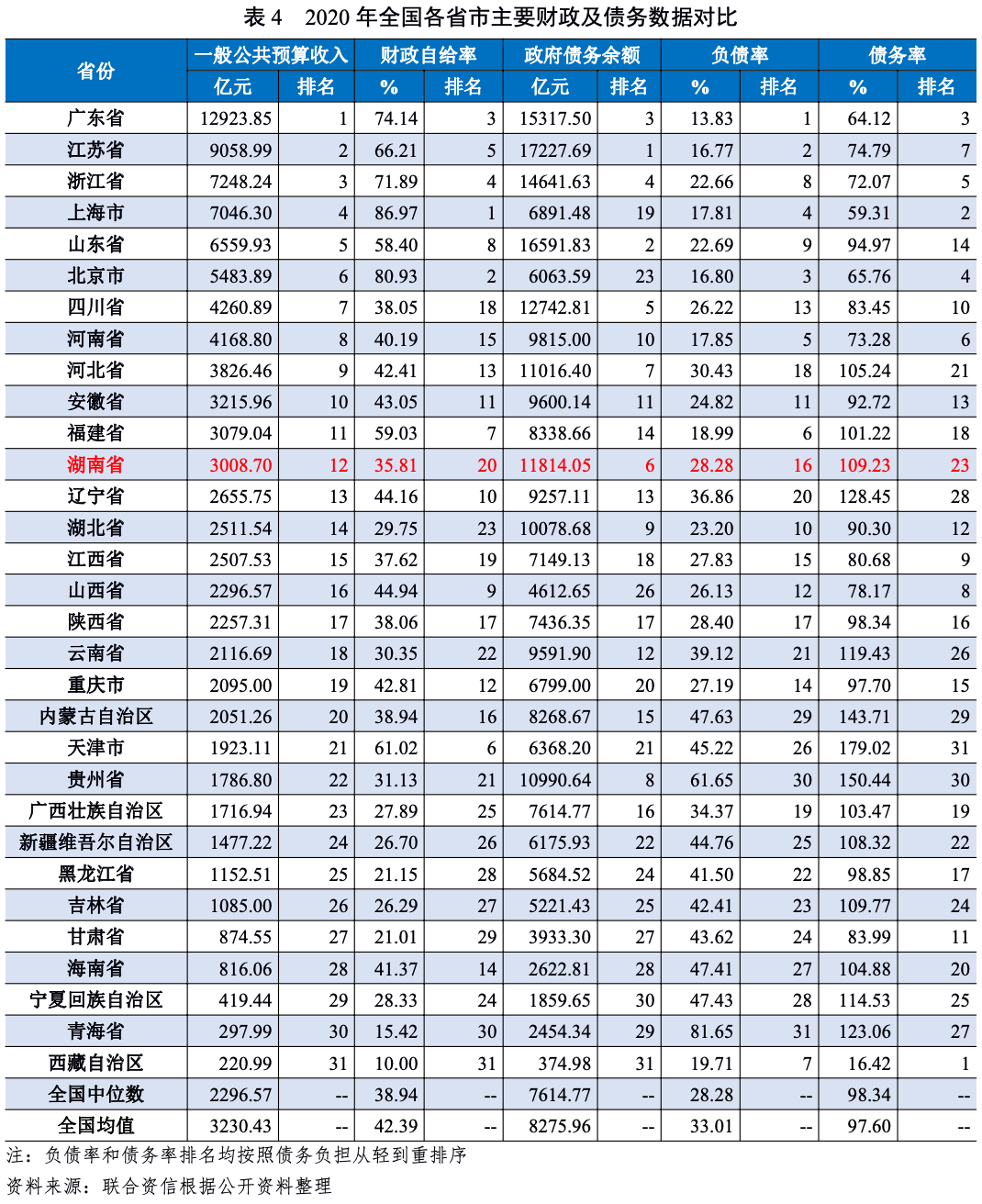

湖南省整体经济实力较强,经济总量位于全国中等偏上水平,人均GDP处于全国中等水平,经济发展态势良好。2021年前三季度,随着“新冠”疫情影响的逐步减弱以及固定资产投资的回暖,湖南省经济水平大幅回升。2020年,湖南省一般公共预算收入规模处于全国各省市自治区中上游水平,财政自给能力偏弱,整体财政实力一般;湖南省负债率及债务率在全国各省(自治区、直辖市)中均处于相对较高水平,债务负担相对较重。

从地级市层面看,长沙市经济及财政实力全省领先,为湖南省唯一GDP规模超万亿的地级市,其余各地级市经济及财政实力相对较弱。湖南省长株潭地区、湘南地区、湘北地区和湘西地区经济及财政实力分化程度较高,长株潭地区明显高于其他地区,湘西地区相对较弱。截至2020年底,湖南省各地级市政府债务规模均较上年底有所增长,各地级市政府债务负担均有所加重;湘潭市、郴州市、株洲市和怀化市政府偿债能力在湖南省内排名相对靠后。分片区看,长株潭地区和湘北地区政府偿债能力强于湘南地区和湘西地区政府。

从企业层面看,湖南省发债城投企业数量多,长株潭地区与湘西地区发债城投企业主体信用水平分化较为明显。2020年,衡阳市发债城投企业债务负担有所加重,其余各地级市发债城投企业债务负担均有所减轻,长沙市、株洲市、岳阳市、衡阳市、怀化市和张家界市发债城投企业债务负担仍相对较重;大部分地级市发债城投企业流动性压力均有所缓和,但湘潭市发债城投企业短期流动性压力在省内各地级市中排名仍靠前,各地级市发债城投企业债务偿还仍主要依赖于外部筹资。具体来看,湘潭市、株洲市和常德市发债城投企业2022年债券集中兑付压力相对较大,而上述地区地方政府财政收入对“发债城投企业全部债务+地方政府债务”覆盖程度相对较低,需关注地方政府债务负担相对较重、偿债能力相对较弱区域内面临集中偿付压力的城投企业的信用风险。

1.湖南省区域特征及经济发展状况

湖南省地处我国东南腹地,地理位置优越,经济总量位于全国中等偏上水平,人均GDP处于全国中等水平。2018-2020年,湖南省经济保持中高速增长,经济发展态势良好。2021年前三季度,随着“新冠”疫情影响的逐步减弱以及固定资产投资的回暖,湖南省经济水平大幅回升。

湖南省东邻江西,南接广东、广西,西连贵州、重庆,北交湖北,位于长江中游、洞庭湖以南,是我国东南腹地。区域三面环山,地形以山地、丘陵为主。区域内资源丰富,水系发达,河网密布,湘江、资水、沅水和澧水等四大水系覆盖全省,其中湘江是长江七大支流之一,全省天然水资源总量为南方九省之冠,省内5公里以上河流总计5341条,淡水面积为1.35万平方公里,拥有全国第二大淡水湖洞庭湖。2020年,湖南省地表水资源量2111.0亿立方米,地下水资源量466.1亿立方米。湖南省建设了较为完善的水陆空综合交通运输体系。陆路方面,截至2020年底,湖南省全省公路通车里程24.11万公里,公路密度为113.85公里/百平方公里,其中高速公路通车里程为6951公里,2020年全省公路完成货运量17.64亿吨;铁路营业里程5630公里,其中高速铁路1996公里,京广线、湘桂线等多条铁路干线贯穿全省,2020年全省铁路完成货运量0.46亿吨;水路方面,截至2020年底,湖南省内河航道11968公里,2020年全省水路完成货运量1.98亿吨;空运方面,湖南省拥有长沙黄花国际机场、张家界荷花国际机场2个国际机场以及常德桃花源机场、永州零陵机场、怀化芷江机场、衡阳南岳机场、邵阳武冈机场和岳阳三荷机场6个国内机场。总体来看,湖南省水陆空交通运输体系较为完善,经济发展环境较好。

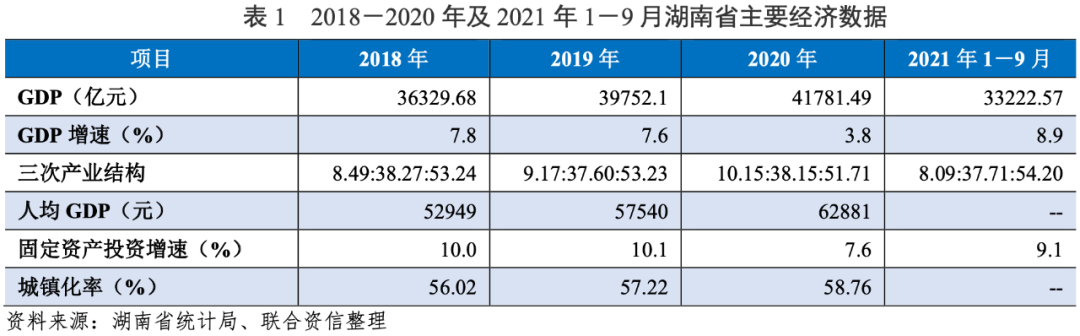

从经济运行方面看,湖南省近三年经济保持中高速增长,总体发展平稳。2018-2020年,湖南省分别实现地区生产总值36329.68亿元、39752.10亿元和41781.49亿元,人均GDP分别为52948.60元、57540.26元和62881.00元,经济总量位于全国中等偏上水平,人均GDP处于全国中等水平;全省GDP增速分别为7.8%、7.6%和3.8%,近三年增速均超过全国增速1个百分点以上;三次产业结构由2018年的8.49:38.27:53.24调整为2020年的10.15:38.15:51.71;全省城镇化率逐步提高,由2018年的56.02%上升至2020年的58.76%。固定资产投资方面,2020年,湖南省全年固定资产投资(不含农户)同比增长7.6%,增速较2019年的10.1%有所下降。其中,工业技改投资和高技术产业投资力度持续加大;而基础设施投资增速有所回升,同比增长4.6%;全年房地产开发投资4880.4亿元,同比增长9.8%。总体看,湖南省经济发展态势良好。

2021年1-9月,随着“新冠”疫情影响的逐步减弱以及固定资产投资的回暖,湖南省地区生产总值同比增长8.9%,GDP增速明显高于2020年前三季度的2.6%。其中,第一产业增加值2686.51亿元,增长9.2%;第二产业增加值12528.28亿元,增长8.2%;第三产业增加值18007.78亿元,增长9.3%。同期,湖南省固定资产投资同比增长9.1%,相较于2020年前三季度的6.5%有所回升。

2.湖南省财政收入及债务情况

近三年,湖南省一般公共预算收入持续增长,全省政府债务规模持续增长。2020年湖南省一般公共预算收入全国排名第十二,一般公共预算收入稳定性较强,但财政自给能力偏弱,整体财政实力一般;湖南省负债率及债务率在全国各省(自治区、直辖市)中均处于相对较高水平,债务负担相对较重。

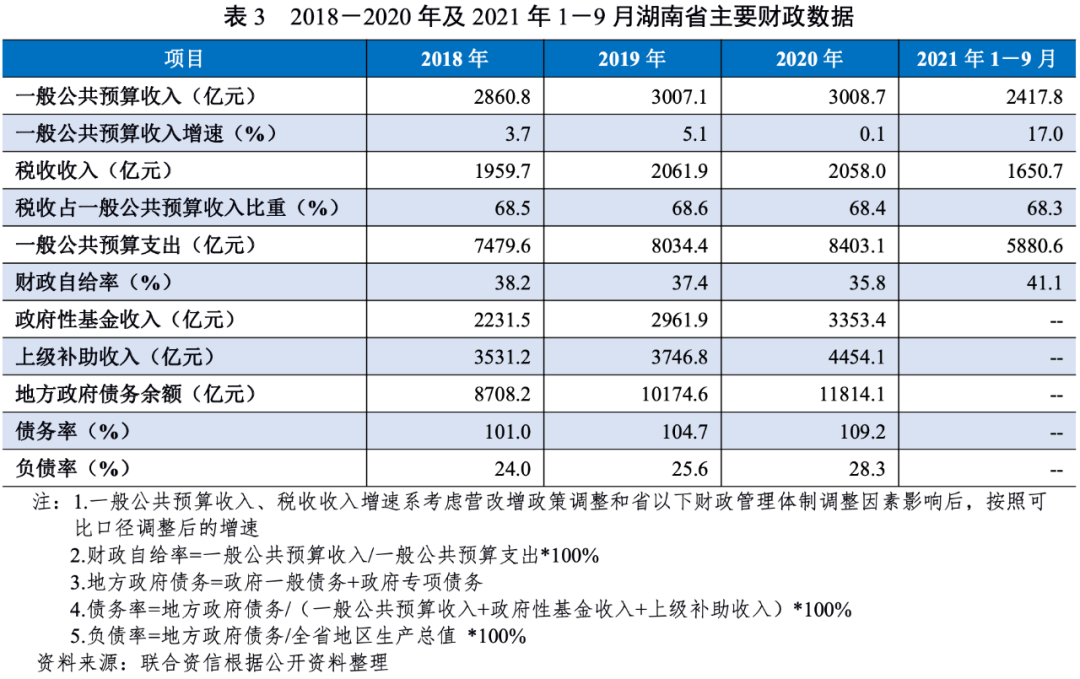

近年来,湖南省地方一般公共预算收入持续增长。2018-2020年湖南省地方一般公共预算收入分别为2860.8亿元、3007.1亿元和3008.7亿元,增速分别为3.7%、5.1%和0.1%,2020年增速有所放缓。全省一般公共预算收入中税收收入占比分别为68.5%和68.6%和68.4%,一般公共预算收入质量尚可;全省一般公共预算支出分别为7479.6亿元、8034.4亿元和8403.1亿元,财政自给率(一般公共预算收入/一般公共预算支出)分别38.2%、37.4%和35.8%,财政自给能力偏弱。基金收入方面,湖南省政府性基金收入持续增长,2018-2020年分别为2231.5亿元、2961.9亿元和3353.4亿元;同期,全省上级补助收入持续增长,分别为3531.2亿元、3746.8亿元和4454.1亿元。2021年1-9月,湖南省一般公共预算收入完成2417.8亿元,同比增长17.0%,其中税收收入1650.7亿元,同比增长17.0%,非税收入767.1亿元,同比增长17.1%,随着“新冠”疫情的影响逐渐减弱,经济逐步修复,湖南省一般公共预算收入较上年同期大幅增长。

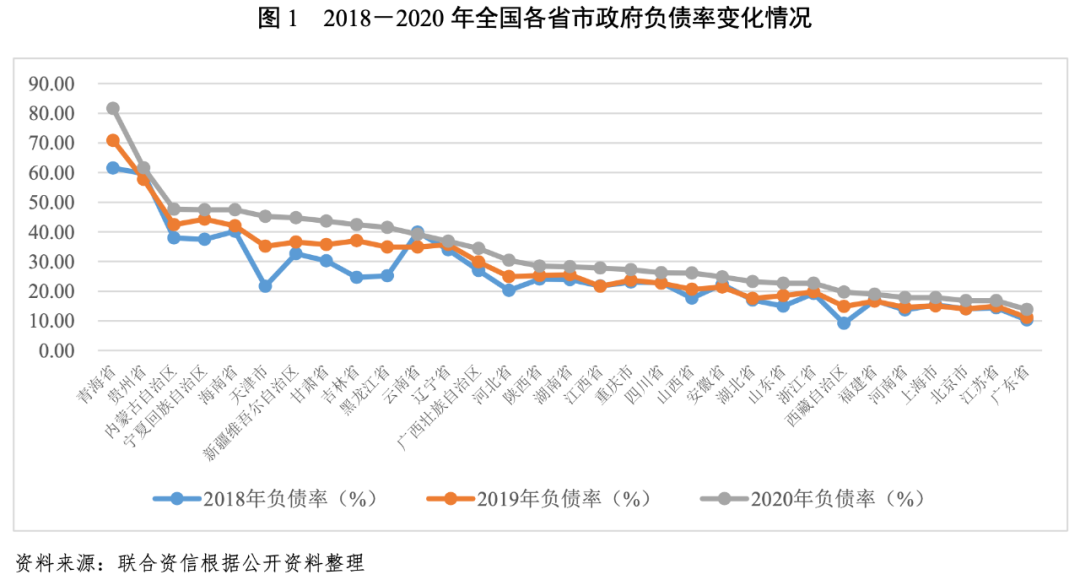

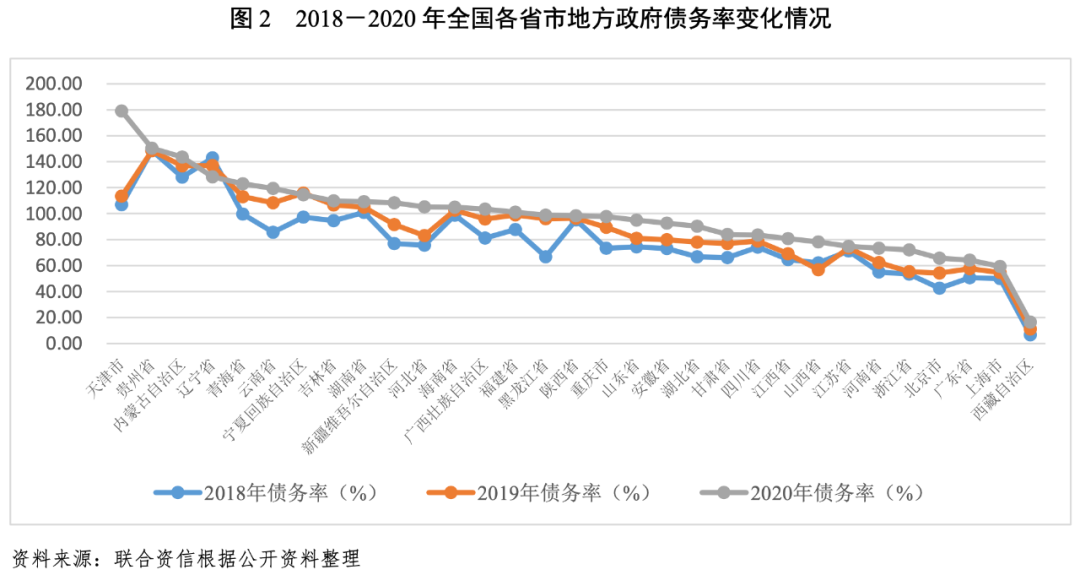

2018-2020年末,湖南省政府债务规模持续增长,分别为8708.2亿元、10174.6亿元和11814.1亿元。截至2020年底,湖南省政府债务规模居全国第六位。2018-2020年,湖南省负债率持续增长,分别为23.97%、25.60%和28.28%;2020年,湖南省负债率在全国各省(自治区、直辖市)中处于相对较高水平,债务负担相对较重。同期,湖南省政府债务率分别为101.0%、104.7%和109.2%,持续增长;2020年,湖南省债务率在全国各省(自治区、直辖市)中处于相对较高水平。

1.湖南省各地级市经济实力及产业特征

湖南省长株潭地区、湘南地区、湘北地区和湘西地区经济实力分化程度较高,长株潭地区经济实力明显高于其他地区,湘西地区经济实力较弱;长沙市作为湖南省省会城市,经济实力及增速均处于全省领先地位,为全省唯一GDP规模超万亿的地级市。

湖南省共辖14个地级市,分别为长沙市、株洲市、湘潭市、衡阳市、邵阳市、岳阳市、常德市、张家界市、益阳市、娄底市、郴州市、永州市、怀化市和湘西土家族苗族自治州(以下简称“湘西州”)。湖南包括长株潭三市为中心的环长株潭城市群和以地理位置划分的长株潭地区(长沙市、株洲市和湘潭市)、湘南地区(包括衡阳市、郴州市和永州市)、湘北地区(岳阳市、常德市和益阳市)以及湘西地区(包括湘西州、怀化市、张家界市、邵阳市和娄底市),简称“一群四区”。

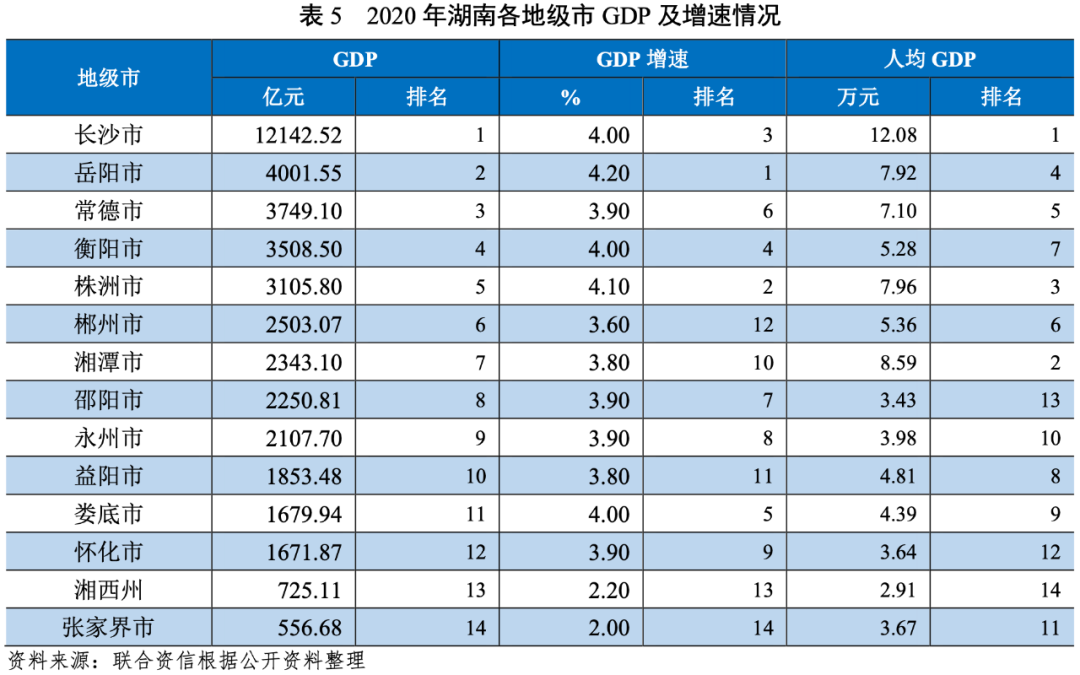

从GDP规模来看,湖南省各地级市经济分化明显,长沙市优势突出。2020年,长沙市作为湖南省唯一GDP规模超万亿的地级市,GDP总量达到12142.52亿元,占全省经济总量的29.06%。剩余城市中,除岳阳市、常德市、衡阳市和株洲市四市GDP超过3000亿元外,其余各市GDP均未达到3000亿元,其中湘西州和张家界市GDP不足1000亿元。分区域来看,长株潭地区三市GDP合计17591.42亿元,为全省最高区域;湘西地区五地级市GDP合计6884.41亿元,为全省最低区域。

从GDP增速来看,2020年,湖南省各地级市GDP增速较为稳定。长沙市、岳阳市、衡阳市、株洲市和娄底市等5个地级市GDP增速在4.00%及以上,湘西州及张家界市GDP增速位于全省最低水平,分别为2.20%和2.00%。

从人均GDP看,长沙市2020年人均GDP超过12万元,远高于其他地级市。分区域来看,长株潭地区人均GDP最高,均在7万元以上;湘西地区人均GDP位于湖南省靠后水平,其中湘西州人均GDP不足3万元。

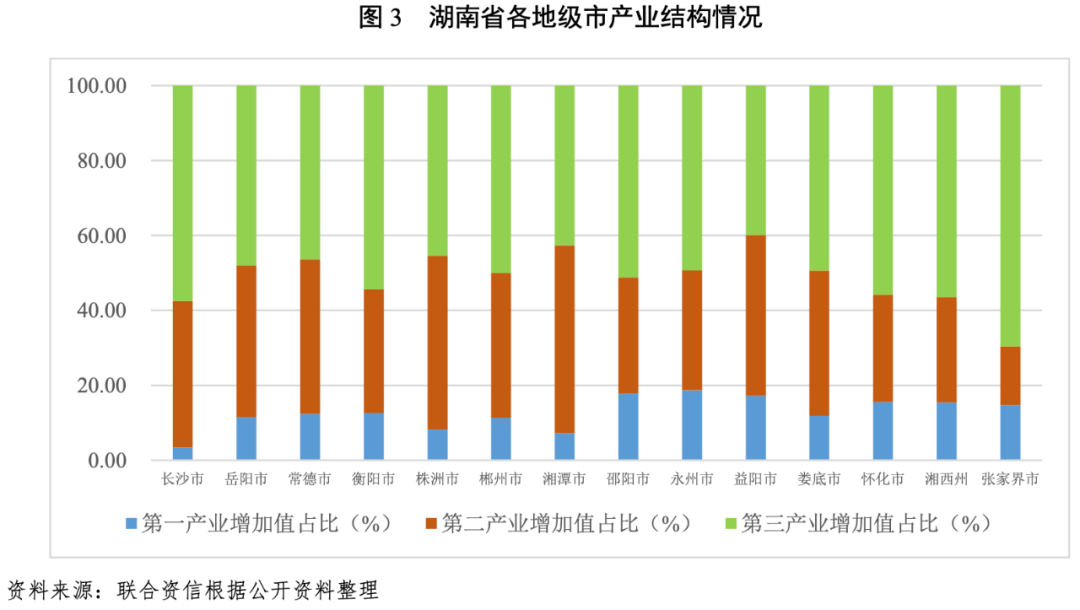

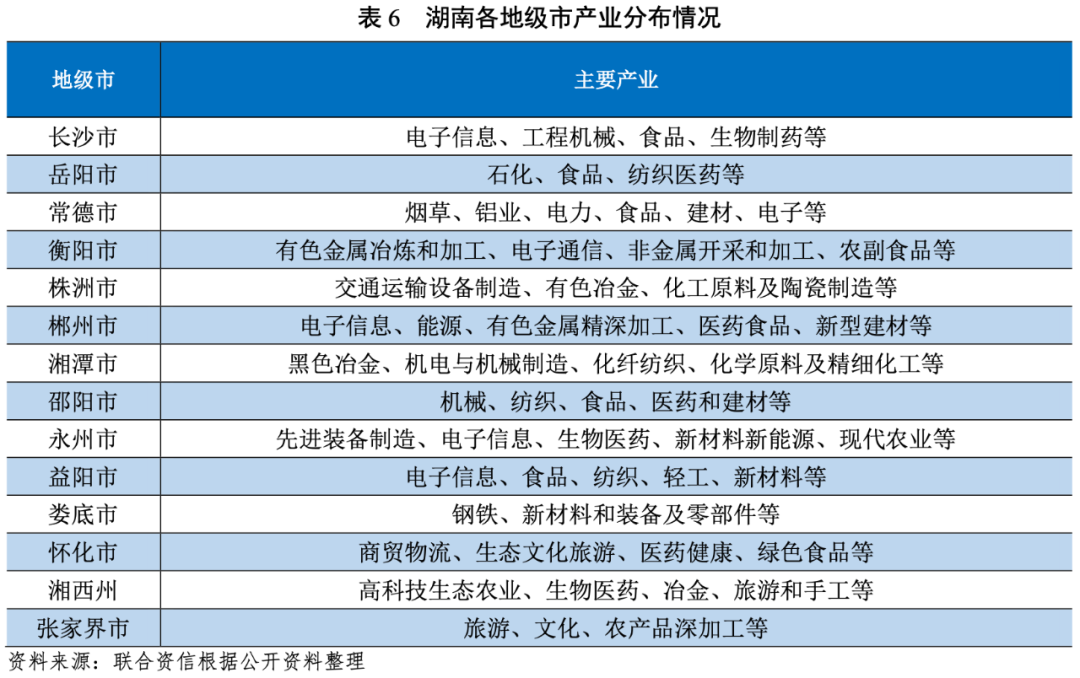

从产业结构看,湘西地区第二产业不发达,第三产业对经济拉动作用大,其中张家界市第三产业增加值占比高达69.57%,居全省首位,旅游业为其支柱产业;长株潭地区仅长沙市第三产业增加值占比排名靠前(第三产业增加值占比57.48%),株洲市和湘潭市第二产业较为发达,第二产业增加值占比分别为50.14%和46.28%,位列全省第一和第二;湘南地区第三产业增加值占比居中,永州市第一产业增加值占比最高,达到18.70%;湘北地区第三产业增加值占比情况靠后,其中益阳市第三产业增加值占比39.94%,居全省末位。湖南省各地级市产业结构及产业分布情况如下所示。

2.湖南省各地级市财政实力及债务情况

湖南省各地区财政实力分化程度较高,长株潭地区财政实力和财政质量均明显高于其他地区,湘西地区财政实力和财政质量最弱;长沙市在一般公共预算收入规模及增长率、政府性基金收入规模、财政自给情况及债务规模等方面均位于全省领先水平。截至2020年底,湖南省各地级市政府债务规模均较上年底有所增长,各地级市政府债务负担均有所加重;湘潭市、郴州市、株洲市和怀化市政府偿债能力在省内排名相对靠后。分片区看,长株潭地区和湘北地区政府偿债能力强于湘南地区和湘西地区政府。

(1)财政收入情况

一般公共预算收入

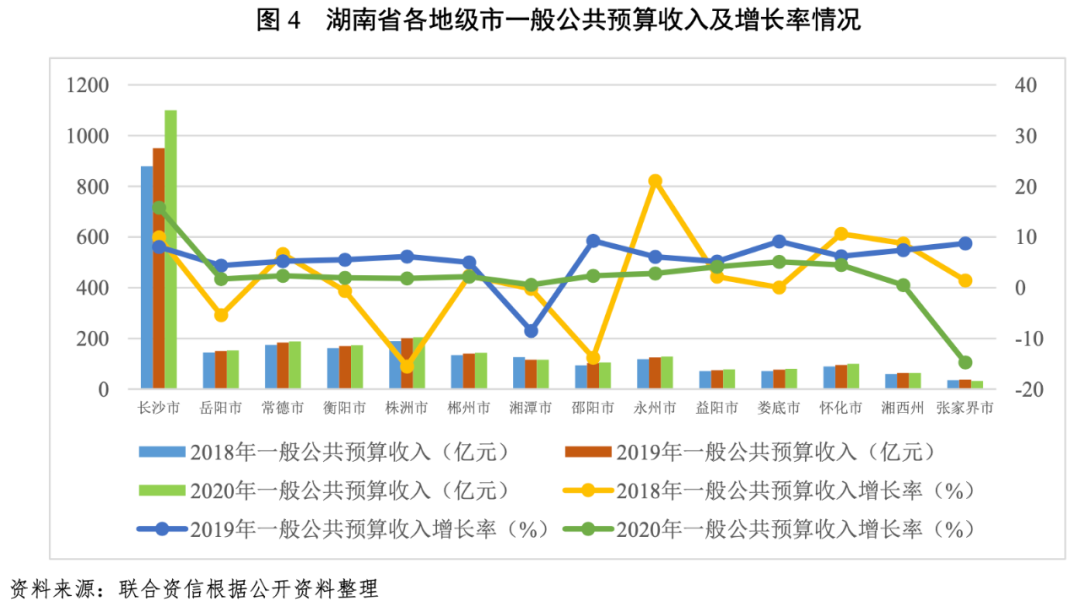

从一般公共预算收入看,湖南省各地级市一般公共预算收入规模差距较大。长沙市一般公共预算收入遥遥领先,2020年达到1100.09亿元,其余各地级市中除株洲市2020年达到204.60亿元外,一般公共预算收入规模相对较小,均未超过200亿元。怀化市、娄底市、益阳市和张家界等地级市一般公共预算收入在100亿元以下。一般公共预算收入增长率方面,长沙市2020年的增长率处于首位,超过15%;除张家界市为负外,其他地级市一般公共预算收入增长率均保持在稳定的水平。

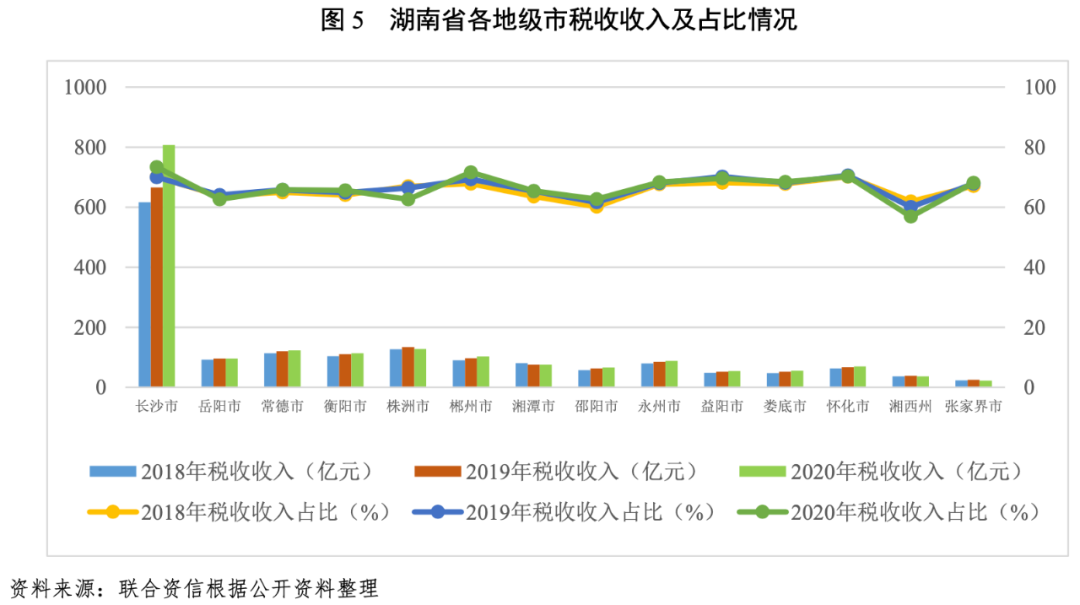

从一般公共预算收入结构来看,2020年除岳阳市、株洲市、益阳市、怀化市和湘西州的税收收入占比较2019年有所下降外,其余地级市税收收入占比均有不同幅度的上升。怀化市、郴州市和长沙市税收收入占比均突破70%,其他地级市(除湘西州外)税收占比均在60%~70%之间。整体上,湖南省各地级市一般公共预算收入的稳定性较强。

政府性基金收入

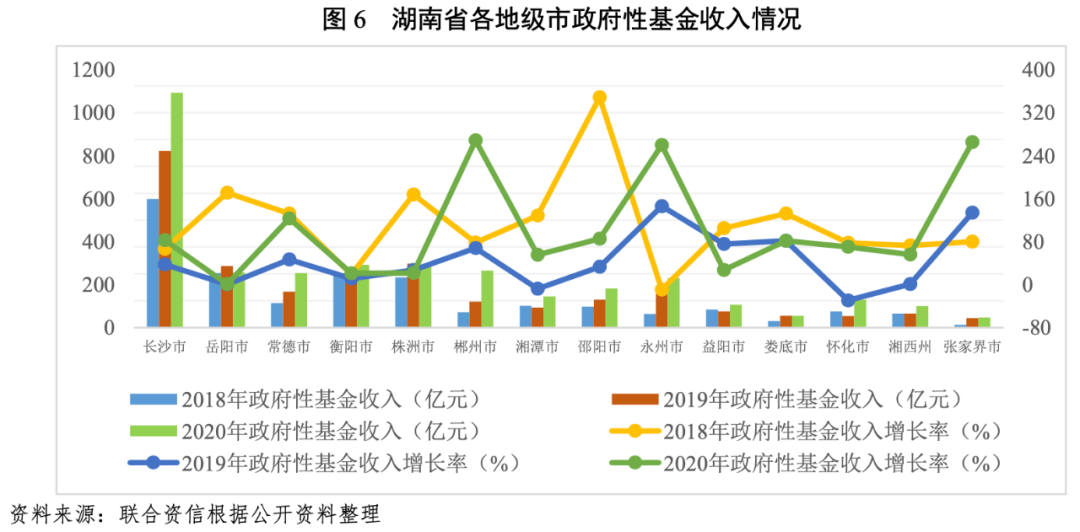

政府性基金收入方面,长沙市的政府性基金收入规模位于全省首位,达到1093.41亿元,占湖南省政府性基金收入的32.24%;岳阳市、常德市、衡阳市、株洲市、郴州市及永州市政府性基金收入规模在200~300亿元之间,邵阳市、怀化市、益阳市和湘西州政府性基金收入规模在100~200亿元之间,其他地级市政府性基金收入规模较小,不足100亿元。2020年,各地级市政府性基金收入均呈现不同程度的增长,其中常德市、郴州市、永州市和张家界市增幅很大,均超过120%。

财政自给率

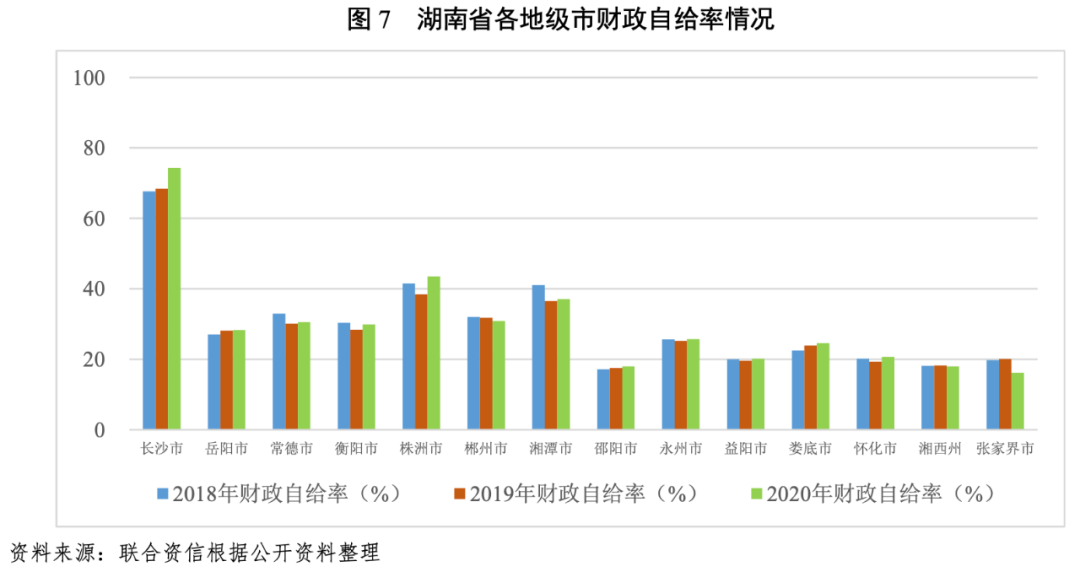

财政自给率方面,2020年除长沙市财政自给率为74.32%外,其他各地级市财政自给率均未超过45%,其中湘西州、邵阳市及张家界市财政自给率最低,均未超过20%。2020年,除郴州市和湘西州财政自给率有所下降外,其他地级市财政自给率均呈现一定的增长。总体看,长沙市财政自给能力较强,其他各地级市财政自给能力弱。

(2)债务情况

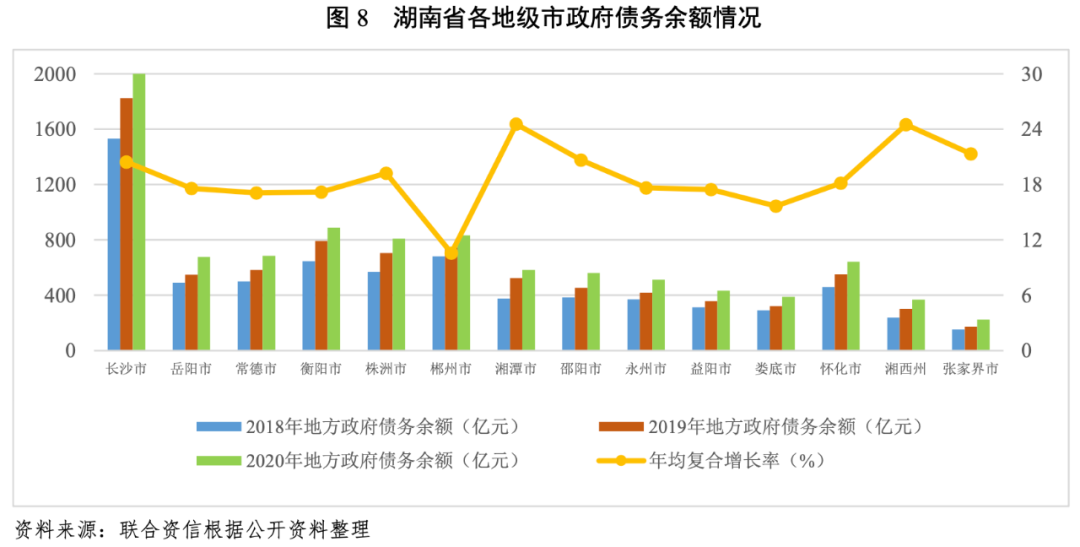

从债务层面看,2018-2020年末,湖南省各地级市政府债务余额持续增长。其中长沙市、湘潭市、邵阳市、湘西州和张家界市政府债务余额增长较为明显,年均复合增长率均超过20%,其他地级市政府债务余额增速在10%~20%之间。截至2020年底,湖南省各地级市政府债务余额均较上年底有所增长且债务规模差异很大,长沙市政府债务余额最大(为2222.48亿元),其次是衡阳市、郴州市和株洲市(均在800亿元以上),张家界政府债务余额最低(为225.15亿元)。

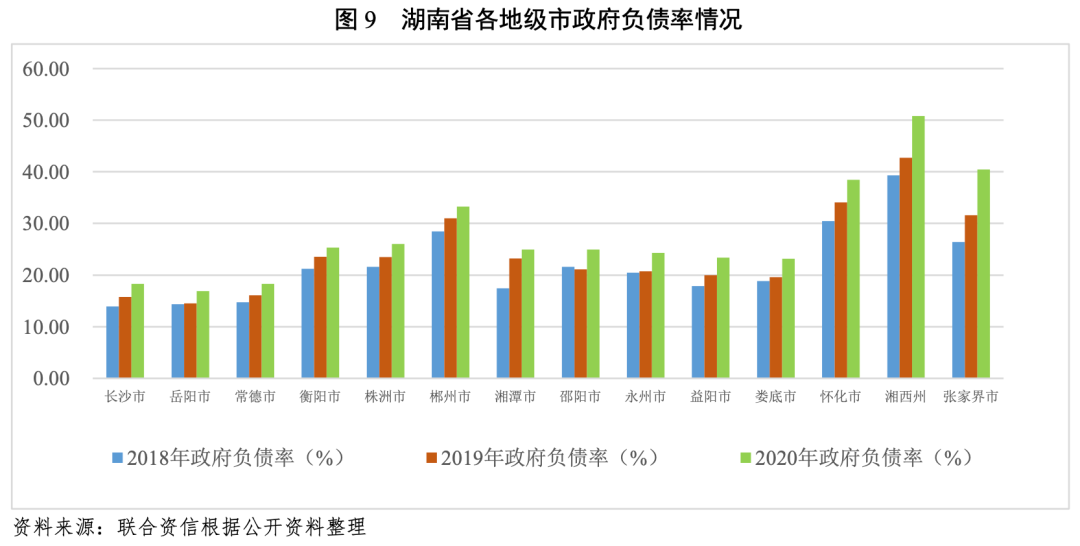

债务负担方面,2020年,湖南省各地级市政府负债率均较上年有所增长,其中张家界市和湘西州政府负债率增长较明显,分别较上年增加8.88个百分点和8.11个百分点。湘西州政府负债率最高(50.85%),其次为张家界市(40.45%)、怀化市(38.47%)和郴州市(33.28%),岳阳市负债率最低(16.91%),其余各地级市负债率在18%~27%之间。综合来看,湖南省湘西州、张家界市、怀化市和郴州市政府债务负担较重,其余各地级市债务负担处于一般或较轻水平。

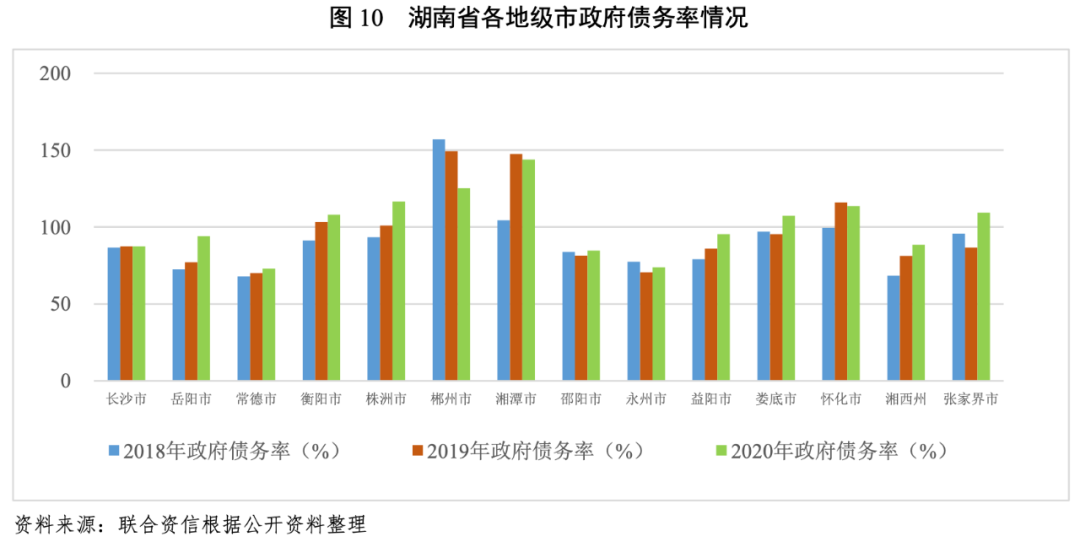

偿债能力方面,2018-2020年,湖南省各地级市政府债务率整体处于波动增长趋势。2020年,除长沙市、郴州市、湘潭市和怀化市外,湖南省各地级市政府债务率均较上年有所增长,其中张家界市政府债务率增长超过20个百分点,岳阳市、株洲市和娄底市政府债务率增长15~20个百分点。湘潭市和郴州市政府债务率最高,均超过125%;其次为衡阳市、株洲市、娄底市、怀化市和张家界市,政府债务率在100%~120%之间;其余地级市政府债务率均在100%以下。整体看,长株潭地区和湘北地区政府偿债能力强于湘南地区和湘西地区政府。

1.湖南省城投企业概况

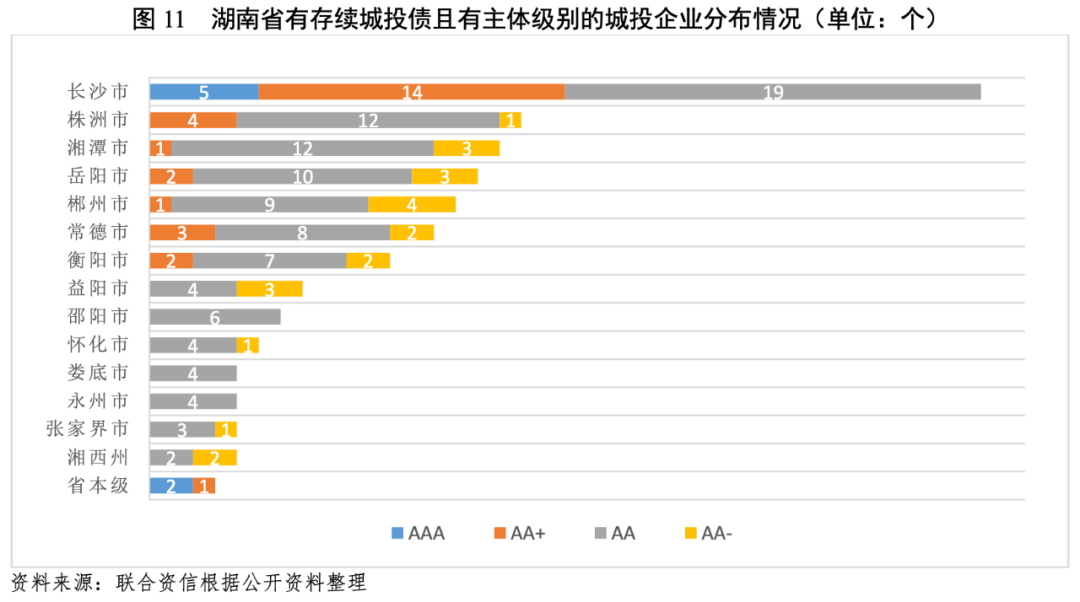

截至2021年9月底,湖南省内有存续债券的城投企业数量多,共161家,其中长沙市发债城投企业数量最多,为38家;其次为株洲市17家;省本级发债城投企业数量最少,为3家。总体看,湖南省发债城投企业主要分布在长株潭地区。

从主体信用级别区域分布看,湖南省城投企业中AAA主体共7家,集中在省本级和长沙市;AA+级城投企业28家,主要分布在长沙市、株洲市和常德市;AA级城投企业104家,占湖南省发债城投企业数量的64.60%。高信用级别城投企业集中在湖南省长株潭地区,湘西地区信用水平普遍偏低。

从级别迁徙来看,2021年1-9月,湖南省城投企业主体信用级别仅1家上调,为湖南金阳新城建设发展集团有限公司;湖南省城投企业主体信用级别无下调现象。

2.湖南省城投企业偿债能力分析

近年来,湘潭市发债城投企业债务收缩明显,企业债务负担有所减轻;娄底市发债城投企业债务扩张有所放缓,债务负担基本保持稳定;其余大部分地级市发债城投企业呈现债务扩张趋势,债务负担有所加重,资金主要流入长沙市高信用级别城投企业。截至2020年底,衡阳市发债城投企业债务负担有所加重,其余各地级市发债城投企业债务负担均有所减轻,长沙市、株洲市、岳阳市、衡阳市、怀化市和张家界市发债城投企业债务负担仍相对较重;大部分地级市发债城投企业流动性压力均有所缓和,但湘潭市发债城投企业短期流动性压力在省内各地级市中排名仍靠前。湖南省各市城投企业未来偿债压力主要集中在2022年至2024年,湘潭市、株洲市、长沙市和常德市发债城投企业2022年债券兑付压力相对较大,各地级市发债城投企业债务偿还仍主要依赖于外部筹资。

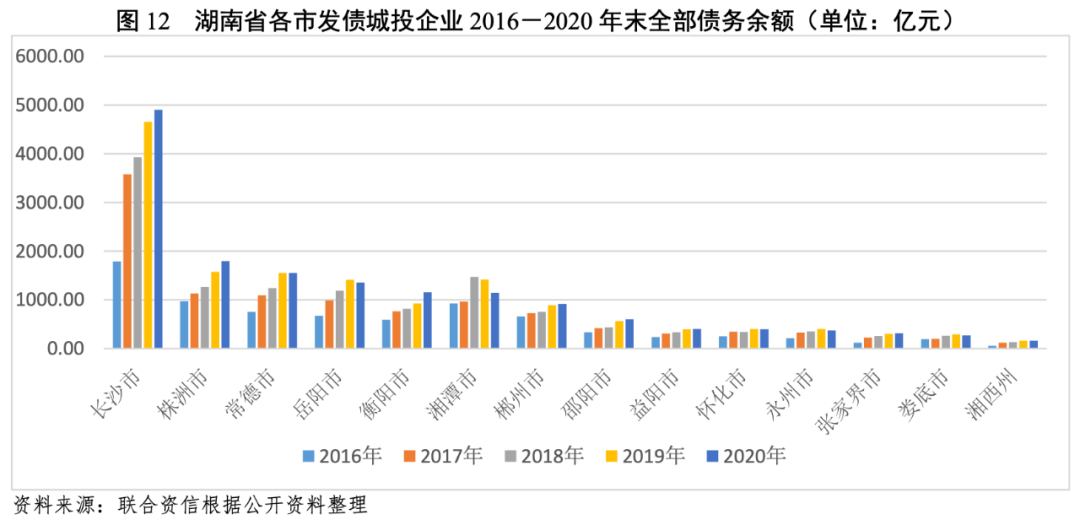

从债务总量看,2016-2020年末,湖南省城投企业有息债务存量规模大,截至2020年底,湖南省城投企业有息债务合计19037.30亿元,长沙市和省本级城投债务合计占湖南省城投债务的44.60%,占比较高。

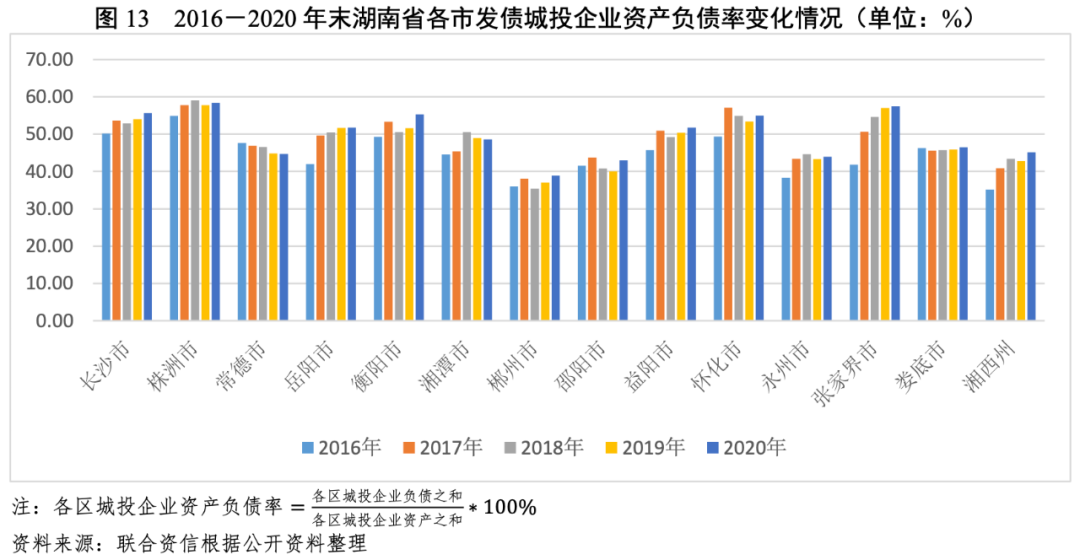

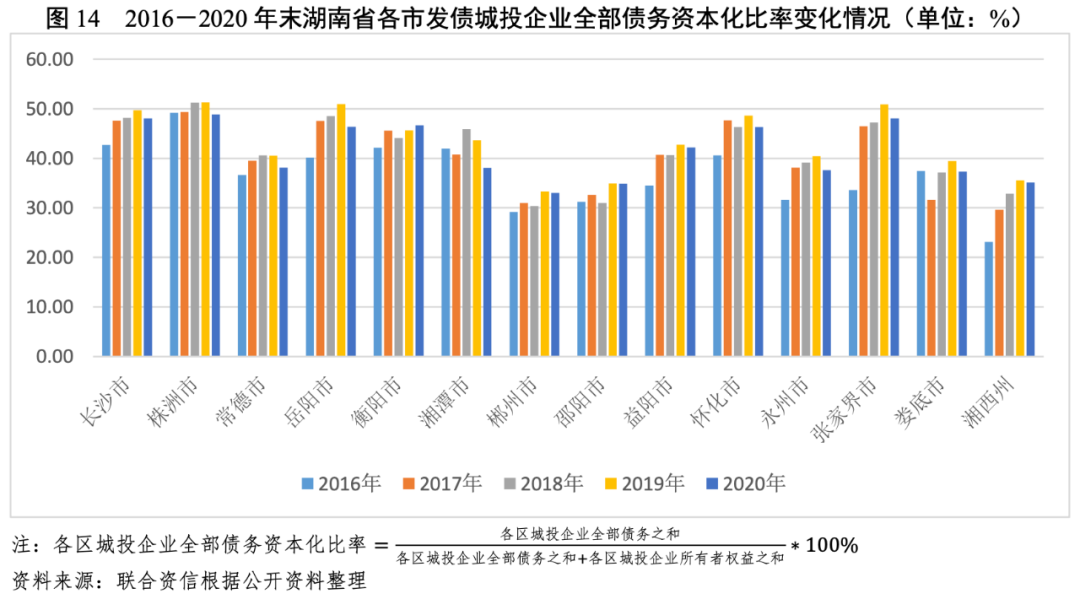

从发债城投企业债务负担来看,2016-2020年末,湖南省大部分地级市发债城投企业资产负债率和全部债务资本化比率均有所上升,债务负担有所加重,而湘潭市发债城投企业全部债务资本化比率有所下降,债务负担有所减轻,娄底市发债城投企业全部债务资本化比率基本保持稳定,债务负担变动较小。截至2020年底,湖南省各地级市(除衡阳市外)发债城投企业全部债务资本化比率均较上年底出现不同程度下降,债务负担有所减轻。具体来看,长沙市、株洲市、岳阳市、衡阳市、怀化市和张家界市发债城投企业资产负债率超过50%、全部债务资本化比率超过45%,债务负担相对较重。

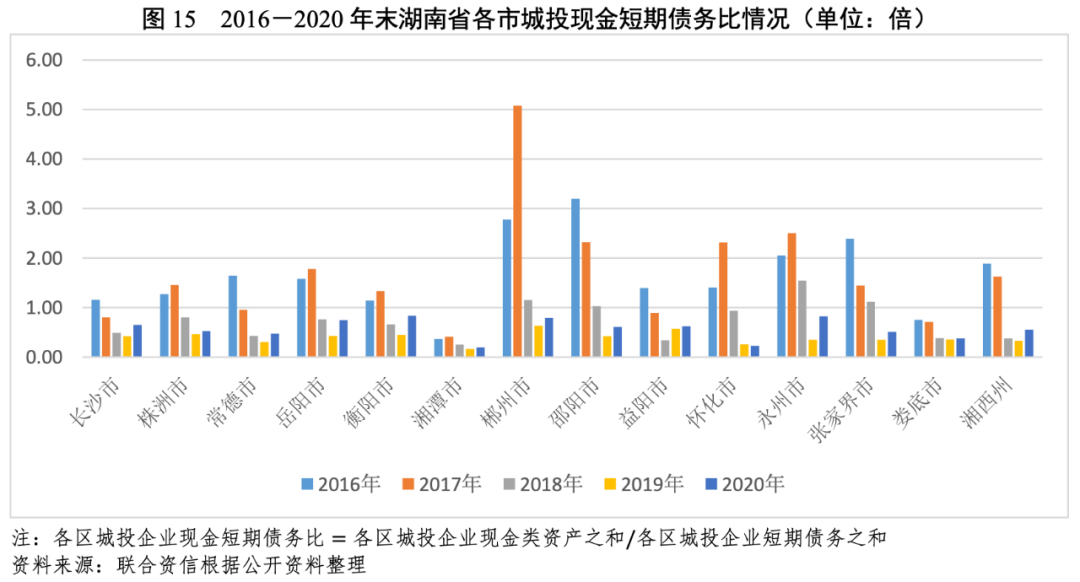

从湖南省各地级市发债城投企业货币资金对短期债务的覆盖情况来看,2016-2020年末,除长沙市外,各地级市发债城投企业货币资金对短期债务的覆盖程度均呈不同程度的下降,反映出湖南省各地级市发债城投企业整体流动性压力较大。截至2020年底,湖南省各地级市(除怀化市外)现金短期债务比均较上年底小幅上升,流动性压力有所缓和,但仍相对较大。具体看,截至2020年底,湘潭市城投企业货币资金/短期债务倍数不足0.20倍,为省内各地级市中最低,湘潭市发债城投企业短期流动性压力在省内各地级市中排名仍靠前。

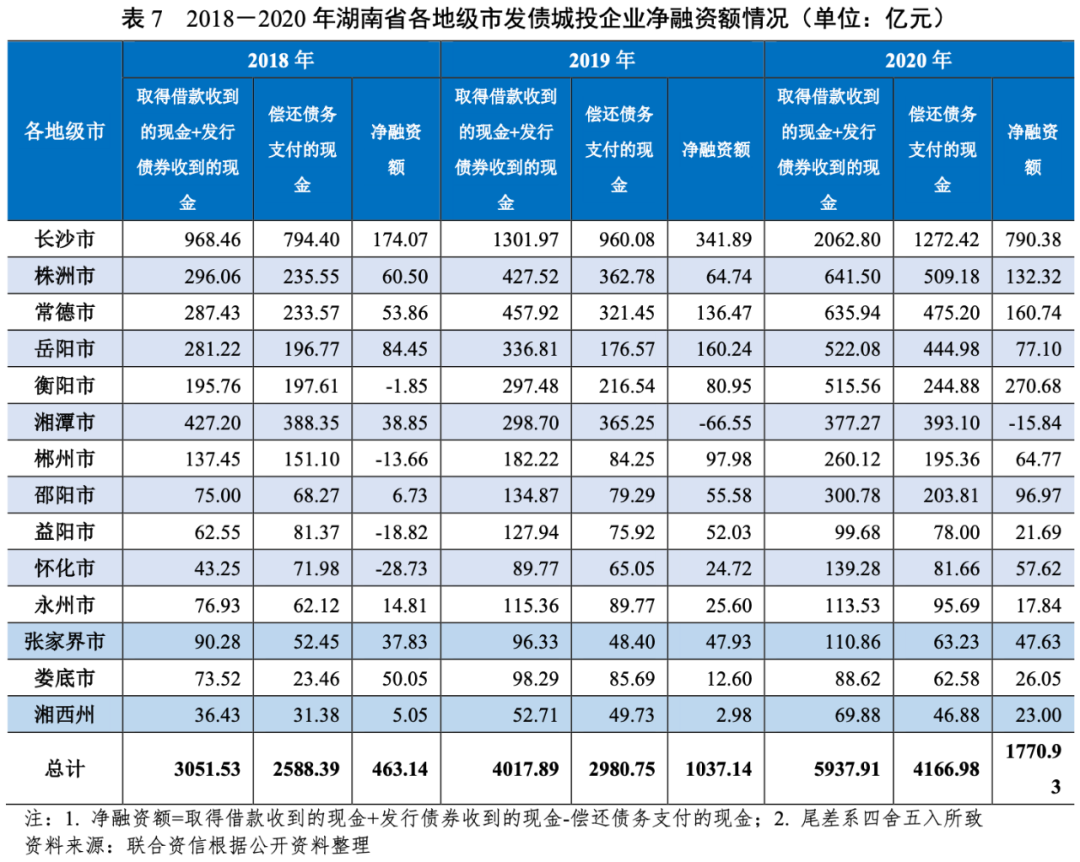

从湖南省各地级市发债城投企业对外融资情况来看,考虑到政府注资、往来拆借等行为可能对城投企业融资活动现金流入及流出产生扰动影响,本报告利用“取得借款收到的现金+发行债券收到的现金”来表示城投企业从金融机构及债券市场进行融资形成的现金流入,利用“偿还债务支付的现金”来表示城投企业偿还刚性债务形成的现金流出,更为直观地体现了城投企业自身融资能力以及金融机构及债券市场对城投企业的认可度。2018-2020年,湖南省发债城投企业“取得借款收到的现金+发行债券收到的现金”呈现持续大幅增长的态势。具体来看,长沙市、株洲市、常德市、衡阳市、邵阳市和怀化市发债城投企业“取得借款收到的现金+发行债券收到的现金”持续增长,净融资持续大幅增长,融资能力强,债务呈现加速扩张趋势。除湘潭市外的其余地级市发债城投企业“取得借款收到的现金+发行债券收到的现金”波动增长,融资能力较强,债务呈现总体呈现扩张趋势。湘潭市发债城投企业“取得借款收到的现金+发行债券收到的现金”波动下降,融资额由净流入转为净流出,债务呈现收缩趋势;娄底市发债城投企业净融资额波动下降,债务扩张有所放缓。长沙市发债城投企业“取得借款收到的现金+发行债券收到的现金”金额及净融资额占湖南省发债城投企业的比重均较高,2020年长沙市发债城投企业“取得借款收到的现金+发行债券收到的现金”占湖南省发债城投企业“取得借款收到的现金+发行债券收到的现金”总额的34.74%,资金主要流向长沙市高信用级别城投企业。2020年,益阳市、永州市和娄底市发债城投企业“取得借款收到的现金+发行债券收到的现金”规模有所下降,其余地级市均不同程度上升;净融资额除岳阳市、郴州市、益阳市和永州市有所下降外其余地级市均不同程度上升。

整体看,2018-2020年,湖南省发债城投企业“取得借款收到的现金+发行债券收到的现金”和融资额净流入规模持续大幅增长,除湘潭市和娄底市外的各地级市发债城投企业呈现债务扩张趋势,资金主要流入长沙市高信用级别城投企业;湘潭市发债城投企业偿债规模持续处于高位,随着“取得借款收到的现金+发行债券收到的现金”的波动下降,融资额由净流入转为净流出,债务呈现收缩趋势。湖南省发债城投企业整体保持较好的融资状况。

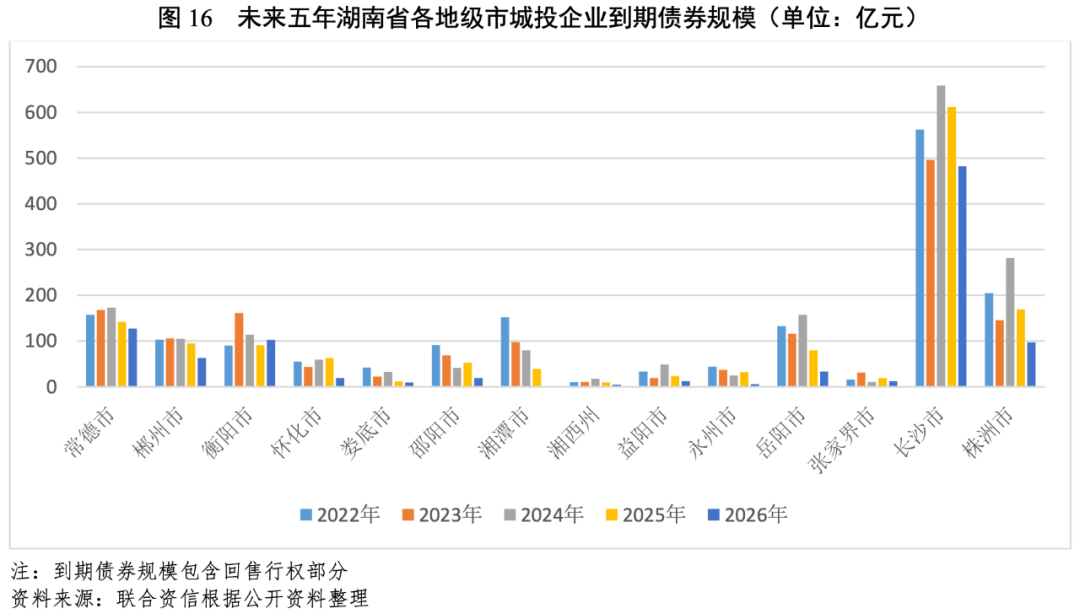

从湖南省各地级市发债城投企业未来五年(2022-2026年)到期债券规模看,长沙市、株洲市和常德市的城投企业未来三年集中到期债券规模大,湘西州、益阳市、张家界市和娄底市城投企业到期债券规模相对较小,各地级市未来五年债券到期规模整体处于波动下降趋势,债务偿还日期主要集中在2022-2024年。

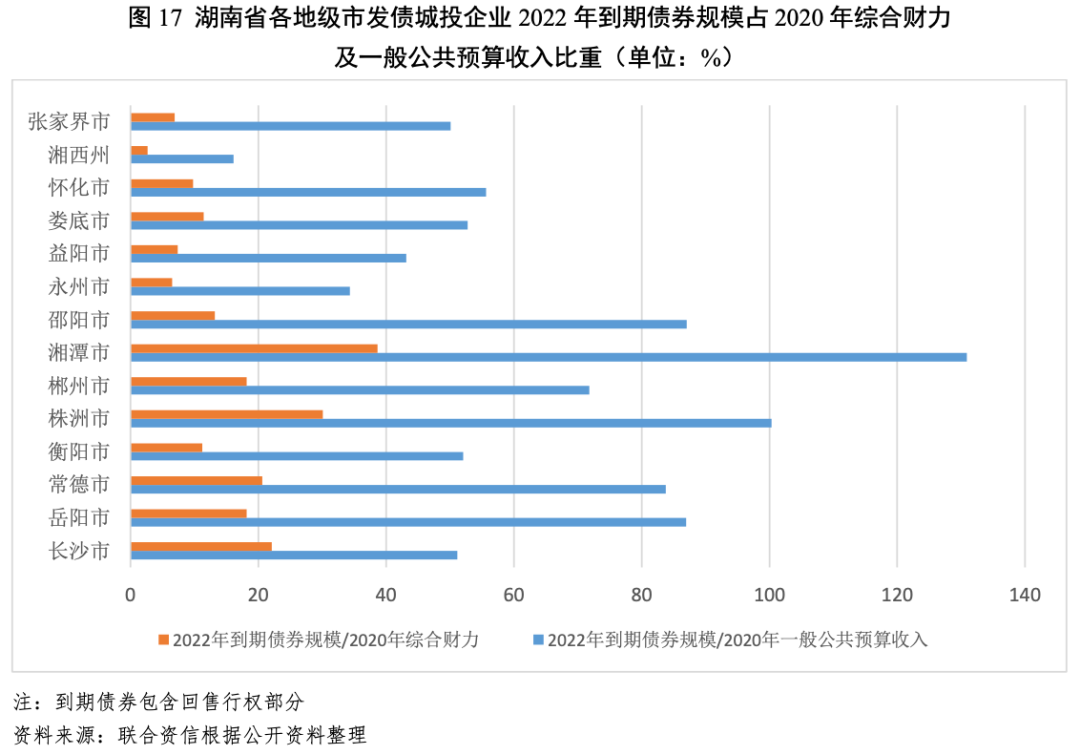

从一般公共预算收入以及综合财力对2022年到期债券的覆盖情况看,各地级市中2022年到期债券规模/2020年综合财力比值较高的为湘潭市、株洲市、长沙市和常德市,分别为38.66%、30.11%、22.09%和20.62%。湘潭市、株洲市、长沙市和常德市2022年城投企业债券兑付压力相对较大。

3.湖南省各区财政收入对发债城投企业债务的支持保障能力

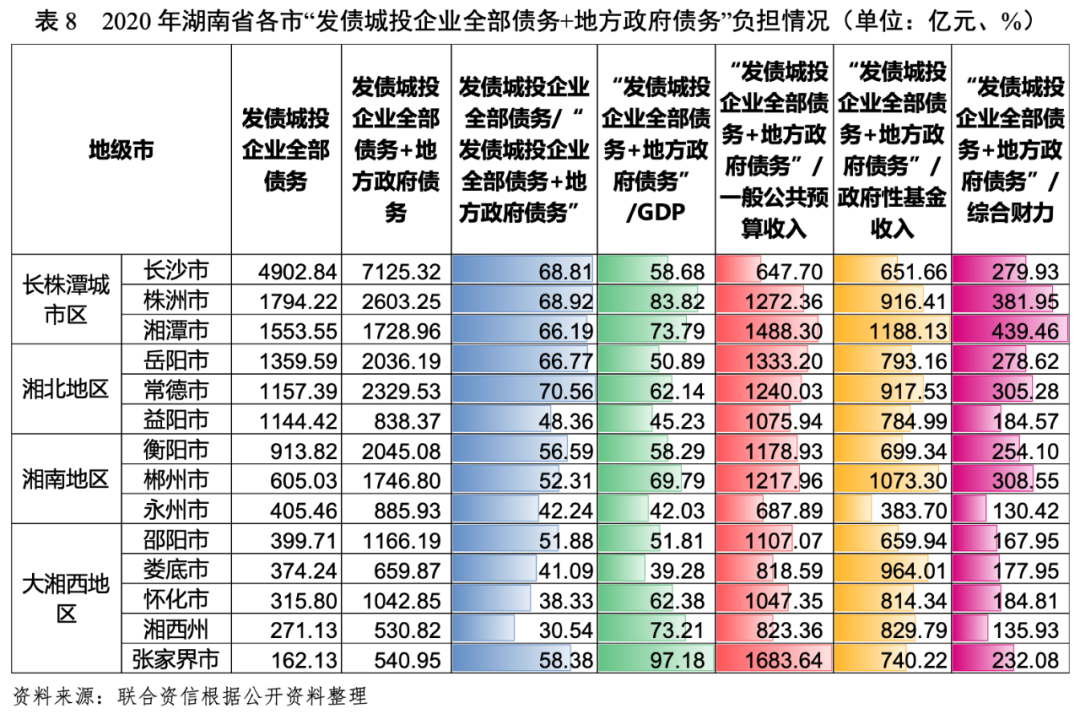

湖南省各市的债务规模差异较大,张家界市、株洲市、湘潭市和湘西州“发债城投企业全部债务+地方政府债务”/GDP的比值相对较高,湘潭市、株洲市、郴州市和常德市地方政府财政收入对“发债城投企业全部债务+地方政府债务”的覆盖程度相对较低,永州市、湘西州和邵阳市地方政府财政收入对“发债城投企业全部债务+地方政府债务”覆盖的程度相对偏高。

城投企业作为地方基础设施尤其是公益性项目的投融资及建设主体,日常经营以及债务偿还对地方政府有很强的依赖,本文通过各区财政收入对“发债城投企业全部债务+地方政府债务”的覆盖程度来反映地方政府对辖区内城投企业全部债务的支持保障能力。

从湖南省各地级市发债城投企业全部债务规模看,2020年底,整体上长株潭地区各地级市城投企业有息债务规模整体高于湘北、湘南和湘西地区,其中长沙市发债城投企业全部债务规模最大,达到4902.84亿元;株洲市及常德市发债城投企业全部债务规模紧随其后,为1794.22亿元和1643.63亿元;湘西地区各地级市发债城投企业除邵阳市外全部债务规模均未超过500亿元,其中湘西州发债城投企业数量少且规模小,发债城投企业全部债务规模仅为162.13亿元。

从“发债城投企业全部债务+地方政府债务”规模看,长株潭地区整体高于湘北、湘南和湘西地区各地级市。截至2020年底,长沙市“发债城投企业全部债务+地方政府债务”规模最大,株洲市位列其后,规模第3~5位由高至低依次为常德市、衡阳市和岳阳市,湘西州规模较小,为530.82亿元。

从发债城投企业全部债务与“发债城投企业全部债务+地方政府债务”的比值看,截至2020年底,长沙市、常德市、株洲市、岳阳市和湘潭市发债城投企业全部债务占地区不完全统计债务(发债城投企业全部债务+地方政府债务)的比重超过60%,其他地级市比重大部分集中在50%以下,整体处于偏高水平。

从各地区债务负担来看,“发债城投企业全部债务+地方政府债务”/GDP较高的地级市分别为张家界市、株洲市、湘潭市和湘西州,截至2020年底,上述地区该比值均超过70%,债务负担较重;娄底市、永州市和益阳市该比值不到50%,债务负担相对较轻。

从各地级市政府财力对“发债城投企业全部债务+地方政府债务”的覆盖程度来看,2020年,地方一般公共预算收入、政府性基金收入和地方综合财力对“发债城投企业全部债务+地方政府债务”覆盖程度相对较低的城市为湘潭市、株洲市、郴州市、常德市和岳阳市,覆盖程度相对较高的为长沙市、永州市、湘西州和邵阳市。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信