观点(www.guandian.cn)向来以提供迅速、准确的房地产资讯与深度内容给房地产行业、金融资本以及专业市场而享誉业内。公众号ID:guandianweixin

作者:唐郡

来源:财经五月花(ID:Caijing-MayFlower)

—摘 要—

借助互联网平台的流量优势,部分中小银行依靠平台存款弥补了流动性缺口,一定程度上替代了同业融资,有的平台存款规模占其各项存款比重达83%,其中,异地存款占绝大部分

自支付宝在12月18日主动下架互联网存款产品后,至少11家互联网金融平台已下架平台上的银行存款产品。

对于产品下架原因,蚂蚁集团回复《财经》记者,根据监管部门对于互联网存款行业的规范要求,目前蚂蚁平台上的互联网存款产品均已下架。据《财经》记者了解,支付宝等平台下架银行存款产品大多是主动为之,但多数平台回复下架原因时都会提到监管规范。

支付宝下架银行存款前三天,央行金融稳定局局长孙天琦与蚂蚁集团董事长井贤栋齐聚2020第四届中国互联网金融论坛。前者在公开讲话中直言,互联网金融平台开展银行存款销售业务,属“无照驾驶”的非法金融活动,也应纳入金融监管范围;后者则表示,蚂蚁集团全体正对照监管部门的要求,照镜子、找不足、做体检,积极配合监管,进一步落实监管要求。

“这主要涉及到监管准入问题,没牌照,就是‘无证驾驶’的非法金融活动,必须先清理干净。”一位接近央行人士对《财经》记者说道。

12月27日,央行副行长潘功胜在介绍金融管理部门对蚂蚁集团约谈情况时,提出了针对金融科技监管政策三大原则,其中一条原则是:坚持所有金融活动必须依法依规纳入监管,坚持金融业务必须持牌经营,坚持对各类违法违规行为“零容忍”。

孙天琦分析,借助互联网平台的流量优势,部分中小银行依靠平台存款弥补了流动性缺口,一定程度上替代了同业融资,有的平台存款规模占其各项存款比重达83%,其中,异地存款占绝大部分。

多位业内人士也向《财经》记者表示,“互联网存款出现的根本原因还是中小银行对存款的渴求”,因此,“银行存款产品下架,最难割舍的是中小银行”。

互联网存款批量下架

“我手里有很多已经绝版的(线上理财)产品,包括互联网存款。”资深金融消费者周敏告诉《财经》记者,她手中持有不少近期被下架的互联网存款产品,“作为客户,我们是非常喜欢这类产品的。”

周敏所说的互联网存款是近两年在支付宝等互联网金融平台上大热的银行定期存款产品。这类产品通常门槛较低、利率较高、随存随取,收益率和流动性都有优势,并且因为是银行存款,受存款保险制度保障,不少产品打出“本息保障”字样,受到投资者的普遍欢迎。

京东金融与重庆富民银行联合推出的“富民宝”被认为是这类产品的鼻祖。根据当时的介绍,富民宝是重庆富民银行面向个人客户推出的一款“新型现金管理类”产品,用户每购入一笔富民宝,对应的底层资产是一笔法定五年期定期存款。在展示页面的显著位置,写着“50元起存”“受存款保险保护”“本金保障”“随时支取”“支取利率4.20%”等字样。

2018年初在京东金融平台上线后,“富民宝”销售火爆,一度被称为“吊打余额宝”的理财产品。“富民宝”之后,蓝海银行的“蓝宝宝”、众邦银行的“众邦宝”等银行存款产品也上线第三方互联网金融平台销售,部分银行存款产品提前支取的利率超过5%。

但这一产品近期在市场上已经难觅踪迹。12月18日,蚂蚁集团旗下支付宝平台忽然宣布下架全部银行存款产品,仅对存量用户可见。对此,蚂蚁集团回复《财经》记者称,根据监管部门对于互联网存款行业的规范要求,目前蚂蚁平台上的互联网存款产品均已下架。

支付宝之后,度小满金融、京东金融、腾讯理财通等科技巨头旗下理财平台纷纷下架银行存款产品,大部分平台仅对存量用户可见。据《财经》记者不完全统计,截至目前,支付宝、腾讯理财通、京东金融、度小满金融、陆金所、天星金融、滴滴、美团、360你财富、携程金融、新浪理财等11家平台已下架银行存款产品。

各家回应说辞也与蚂蚁集团大同小异,均提到监管部门相关规范或表态,表示要主动拥抱监管。一位头部平台人士告诉《财经》记者,该平台下架相关产品是主动为之,主要与央行金融稳定局局长孙天琦此前关于第三方互联网平台存款的表态有关。

12月15日,孙天琦在第四届中国互联网金融论坛上发表题为《第三方互联网平台存款:数字金融和金融监管的一个产品案例(续)》的讲话,直言互联网金融平台开展此类金融业务,属“无照驾驶”的非法金融活动,也应纳入金融监管范围。

同时,蚂蚁集团董事长井贤栋亦在该论坛上发言称:“蚂蚁集团全体正对照监管部门的要求,照镜子、找不足、做体检,积极配合监管,进一步落实监管要求。”这也是蚂蚁集团宣布A+H股上市计划暂缓后首次公开发声。随后,支付宝率先下架了银行存款产品。

值得注意的是,部分互联网金融平台并未完全停止销售银行存款产品,据《财经》记者了解,这些平台的存量用户仍然能够继续买入。

近日,多名投资者向《财经》记者反应,某头部平台上被下架的银行存款产品已经重新上架,包括北京中关村银行、汇和银行、营口沿海银行、辽阳银行等银行定期存款产品在售。一名早已清空该类产品的投资者也表示,当前能够看到产品展示并买入,“刚下架那几天是看不到的”。不过,此前从未购买过银行存款产品的投资者依然无法看到该类产品展示页面。

中小银行最难割舍

互联网存款的主要模式是,银行通过第三方互联网金融平台销售存款产品,产品和服务由银行提供,平台提供存款产品的信息展示和购买接口(债权债务关系为存款人与银行)。

这类产品全部为定期存款,普遍具有存款利率高、购买门槛低、购买流程方便等特征,通常平台会展示银行名称、产品期限、起存金额、存款利率、计息规则等信息,突出50万元内存款保险保障的信息。

互联网存款面世仅2年多,但发展迅速。据悉,当前在11家头部互联网金融平台上销售存款的银行已有50多家,绝大部分为中小银行。孙天琦表示,互联网存款已成为部分中小银行吸收存款、缓解流动性压力的主要手段。“有的中小银行从今年(2020年)4月才开通互联网平台存款业务,短短几个月时间已吸收存款200多亿元,占其各项存款的比例快速攀升至25%。”

多位业内人士对《财经》记者表示,“互联网存款出现的根本原因还是中小银行对存款的渴求。”

“互联网存款的出现与部分中小银行网点少有关,有的银行机构为了扩大规模,在自身存款来源不足的情况下,通过互联网揽存拓展了存款来源渠道,也在一定程度上增加了存款。线上揽存,对于处在经济欠发达地区的中小银行来说,能够在本区域存款总量有限的情况下,吸收到发达地区的资金,弥补存款规模的不足。”某基层监管人士向《财经》记者介绍。

孙天琦亦表示,借助互联网平台的流量优势,部分银行存款规模得以快速增长,有的平台存款规模占其各项存款比重达83%。其中,异地存款占绝大部分。部分中小银行依靠平台存款弥补了流动性缺口,一定程度上替代了同业融资。

正因如此,不少业内人士认为,互联网存款下架,最难割舍的是中小银行。“对于互联网平台来说,存款产品更多是起到一个导流的作用,在盈利方面影响并不大。”麻袋研究院高级研究员苏筱芮说道。以蚂蚁集团为例,招股书显示,互联网存款归属于理财科技平台旗下大理财产品,2020年上半年,其理财科技平台营收占总营收比重仅约15.56%。

“(中小银行)应对之策就是要不断改善自身服务质量,以优质的服务和客户愿意接受的产品来加大吸存力度。同时应充分利用自身网上银行、手机银行及微信银行等,并不断完善相应的功能来满足客户线上存款的需求。只有早做安排、早应对,工作才能变被动为主动,自身业务才不会受到更多的影响。”前述基层监管人士表示。

部分中小银行已在开展自救。资深金融消费者周敏向《财经》记者提供了一张蓝海银行发送给她的短信截图,内容主要为邀请其通过蓝海银行app或微信银行办理相关业务。

此外,据《财经》记者了解,互联网存款产品的出现和快速发展也是多方因素共同推动的结果。

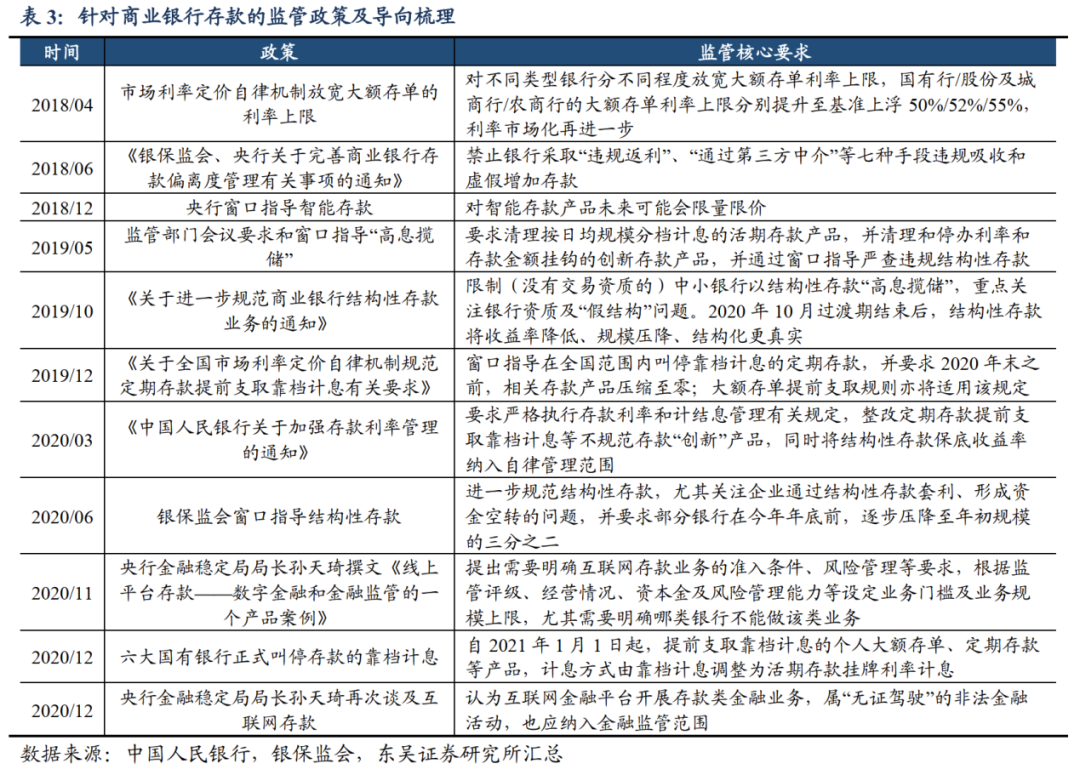

“2018年资管新规启动后,银行理财的收益率走低,而且新的净值型产品‘打破刚兑’,性价比明显降低,在这个背景下,保本保息、合法刚兑的存款有了新卖点。”东吴证券在近期发表的研究报告中如此写道。

另一方面,数字经济时代的到来,也让线上化成为必选项。苏筱芮告诉《财经》记者:“传统的金融机构都在数字化转型,存款、贷款、保险、证券等业务都在往线上搬,它(互联网存款)的出现是数字经济时代的必然现象。”

监管面临挑战

在监管部门看来,互联网存款产品却蕴含巨大风险。

首先,互联网存款产品利率普遍偏高,加之银行需向平台支付一定比例(通常为平台日均存款余额的千分之二至千分之三)的导流费用,导致银行负债端成本上升。

据东吴证券介绍,中国存款定价仍需参考基准利率,央行通过自律机制来管控利率上限。以3年期定期存款为例,当前3年期定期存款基准利率为2.75%,对于小额普通存款,通常上限为基准利率上浮50%,因此3年期普通存款利率可达到4.125%。

孙天琦透露,此前互联网平台上销售的存款产品3年期利率最高为4.125%、5年期4.875%,均已接近或达到全国自律定价机制上限。此外,部分银行通过缩短付息周期或发放加息券、现金奖励等方式变相抬高了互联网平台上的存款利率,直接突破利率定价机制上限。“中小银行高息吸收存款必然追求高收益资产,匹配高风险项目,导致资产端风险增加。”

《财经》记者了解发现,高息揽储并非互联网平台上独有的情况,例如,西南地区某城商行5年期定期存款利率亦高达4.8%。近些年,各大银行在自有渠道推出的结构性存款、智能存款等创新产品均存在一定程度上抬高利率抢夺存款的情况,监管部门也曾多次出手规范存款业务。

其次,相较于线下揽储,通过第三方平台线上揽储还令监管部门不得不面临一些新的课题。

一方面,地方法人银行将偏离其市场定位。“地方性银行通过互联网平台向全国吸储,偏离了立足于当地、服务中小微企业的市场定位,部分银行吸收存款的规模超过其风险管理能力。”前述基层监管人士向《财经》记者表示。

另一方面,互联网平台存款的特性增加了其流动性管理难度。“互联网平台存款具有开放性、利率敏感性高、异地客户为主、客户粘性低、随时支取等特征,存款稳定性远低于线下,增加了中小银行流动性管理的难度。”孙天琦指出,“一旦银行或平台出现负面舆情并在网上传播,极易导致‘存款搬家’,快速消耗掉高风险银行本已脆弱的流动性。随着平台存款快速增长,传统的流动性风险应急处置方式已不足以及时有效应对互联网平台存款的挤兑。”

一位理财大V告诉《财经》记者,此前六大行宣布自2021年1月1日起叫停存款靠档计息时,他们已经建议用户取出对应定期存款产品。

同时,孙天琦提醒,平台存款全额计入个人存款,导致流动性匹配率、优质流动性资产充足率和核心负债比例高估,不能充分揭示银行的流动性状况。

最后,银行通过第三方互联网吸收存款,可能会面临账户管理方面的合规风险、金融消费者个人信息保护风险等。

关键是“无照驾驶”

12月15日的讲话并非孙天琦首次针对互联网存款发声,早在11月的数字金融领域监管科技探索与应用研讨会上,他已经指出了该项业务中存在的一些问题。不同的是,在第二次公开发言中,他将互联网金融平台开展存款产品销售业务定性为“‘无照驾驶’的非法金融活动”,表示应将该类业务纳入金融监管范围。

“从市场准入监管的制度安排来说,吸收存款是必须持牌经营的。所以,如果平台本身吸收存款,属‘无照驾驶’的非法金融活动。但平台以银行的名义吸收存款,还要追溯到银行的违法违规行为。”一位接近央行人士对《财经》记者表示:“银行以合作的名义委托平台吸收存款,相当于银行给平台发了牌照,在角色上把被监管者转身变为监管者,这是角色的错位,客观上为‘无照驾驶’的非法金融活动充当了保护伞。”

在该人士看来,过去监管部门认为它只管“有照驾驶”的违法违规行为,这是一个监管误区,由于这个监管误区,才使“无照驾驶”的非法金融活动得以野蛮生长。“过去强调谁家孩子谁家抱,既然不是我发的牌照,我怎么管?管了也不理你。这是一个很大的漏洞。现在强调的是实质监管,监管一致性,就是有照无照都要管,而且无照的更要严管。”

对此,孙天琦也在发言中强调:“严格规范互联网、APP等数字平台涉及金融产品和服务的各类行为。对从事金融活动的互联网平台,必须持牌经营,不可‘无照驾驶’。”

实际上,互联网存款只是互联网金融平台介入金融业务的冰山一角。2020年初以来,监管部门陆续出台针对互联网贷款、网络小额贷款、互联网保险等业务的监管办法。近日,银保监会下发的《商业银行理财子公司理财产品销售管理暂行办法(征求意见稿)》中明确规定,未经金融监督管理部门许可,任何非金融机构和个人不得直接或变相代理销售理财产品。

对于互联网存款业务未来走向,多位专家表示,具体情况还要看监管的意见。“互联网存款的趋势是不可逆的,未来预计监管可能会出台《商业银行互联网存款管理办法》,仿照‘助贷’的定位,未来对于‘助存’业务予以明确。”苏筱芮向《财经》记者分析道。

据《财经》记者了解,监管部门正在考虑制定互联网平台存款监管政策,平台无照经营存款、区域性银行办理全国性业务以及存款产品能否集中竞价等问题有望迎刃而解。

“总的来说,对金融违法违规活动保持零容忍,即使你是以互联网平台的名义,或者是以创新的名义,都要纳入准入监管,坚持监管的一致性。”前述接近央行人士补充道。

值得注意的是,近日,部分媒体报道称华东某地方银保监局已经出手规范互联网存款,要求辖区内各类型银行机构不得通过第三方互联网平台或与其他第三方中介合作的方式吸收存款,已经开展合作的,即日起下架相关存款产品,终止合作。

对此,浙江银保监局回复《财经》记者称,近日该局下发《关于进一步规范辖内存款市场若干问题的通知》,对辖区内当前较突出的四类存款乱象进行规范,其中强调不得通过第三方中介吸存,以第三方互联网平台作为中介吸存亦属于此列。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“财经五月花”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 互联网平台“割爱”,中小银行“忍痛”

财经五月花

财经五月花