作者:rating狗

摘要

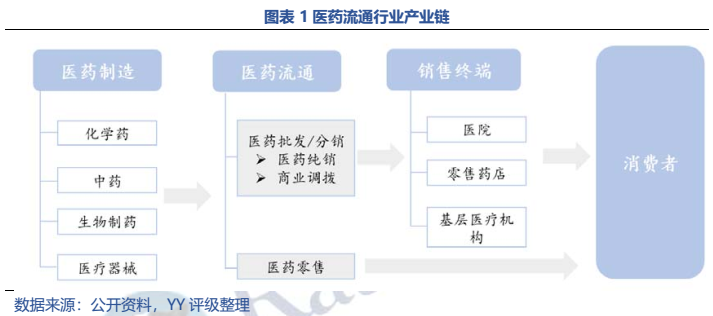

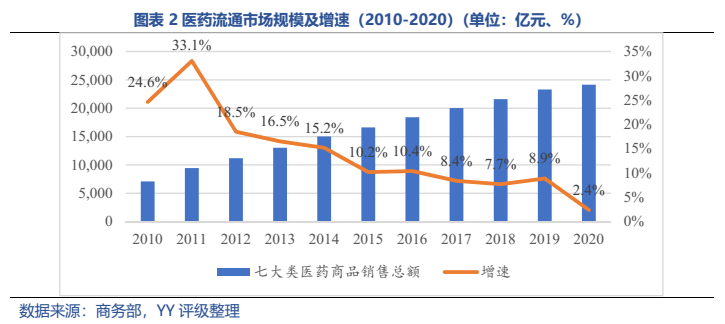

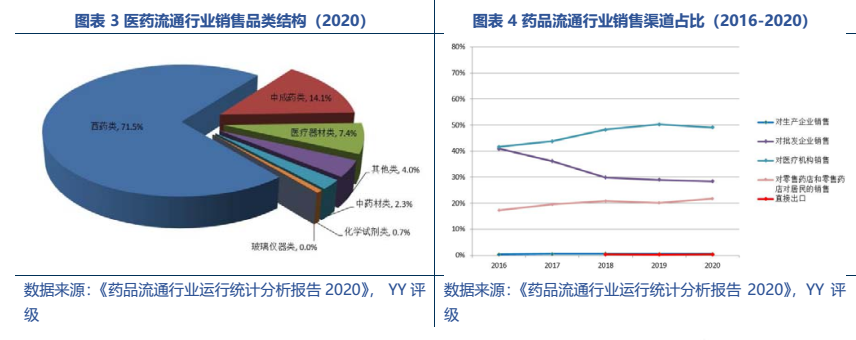

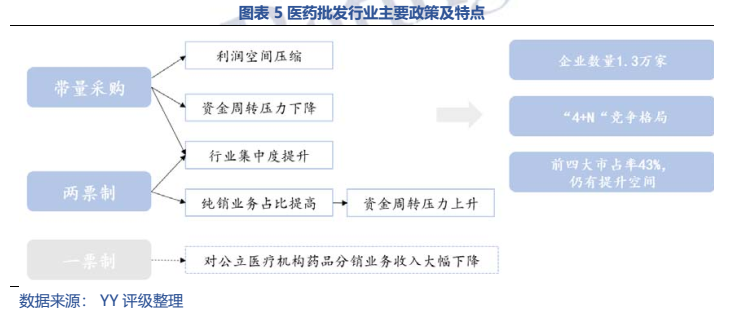

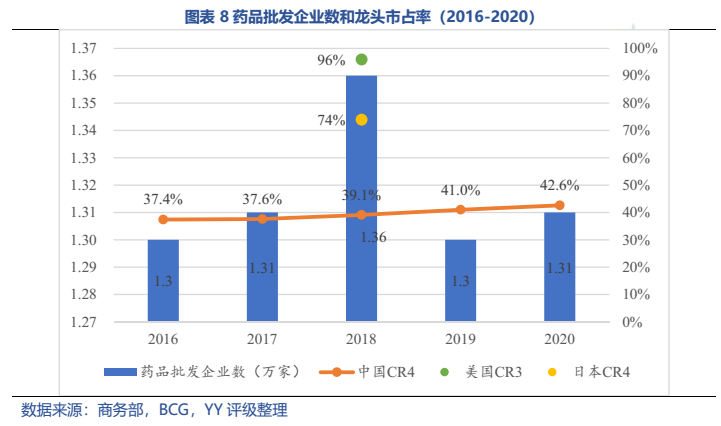

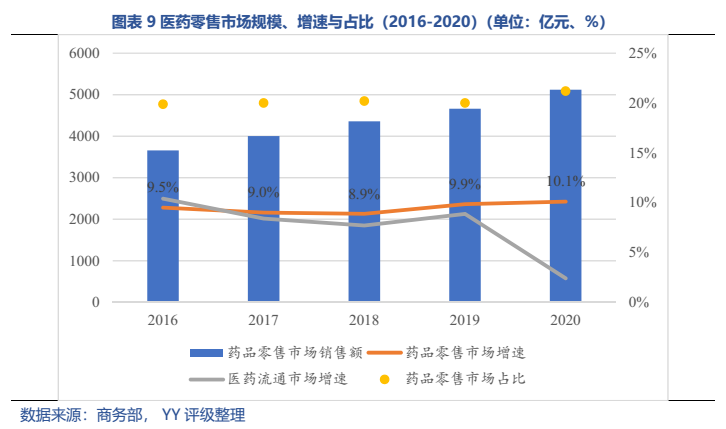

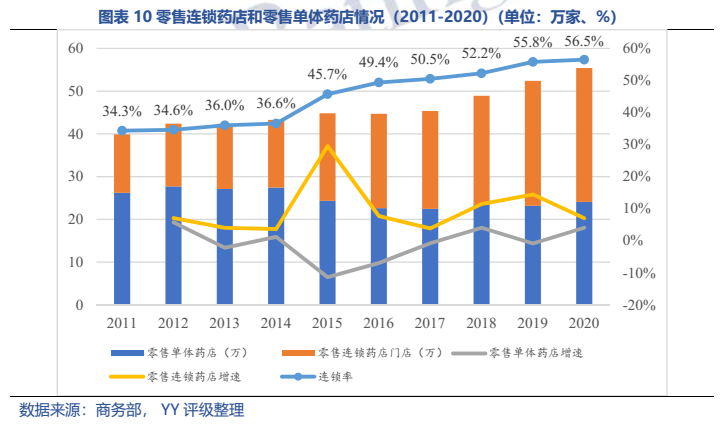

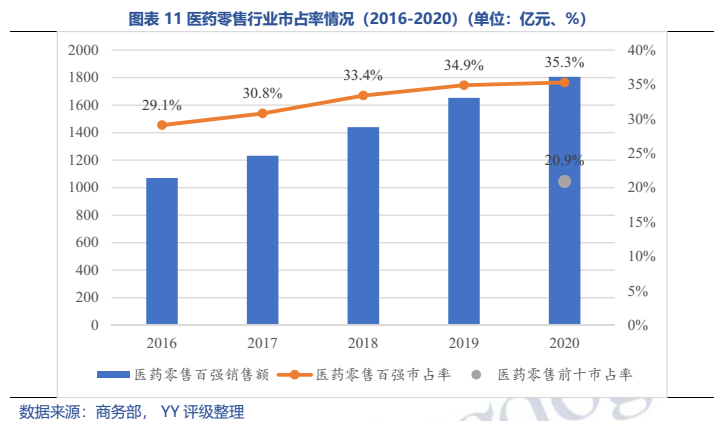

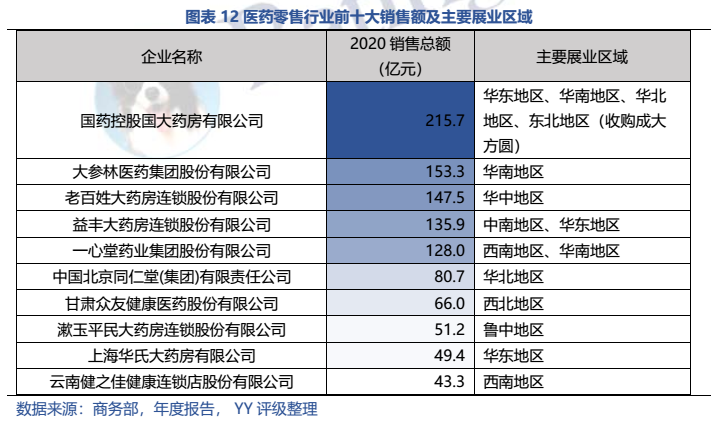

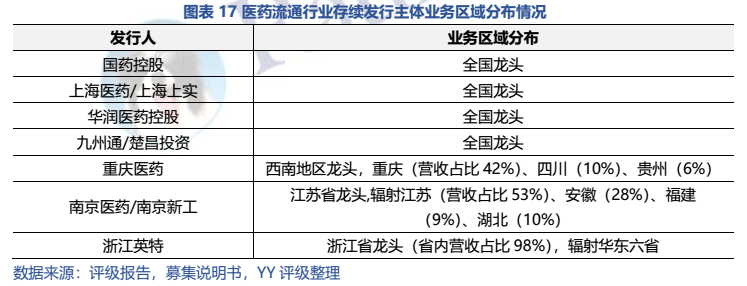

本文从产业链、行业规模及增速、相关政策、竞争格局等角度对医药流通行业基本面进行了梳理,主要观点如下:1)医药流通企业整体议价能力较弱;2)医药批发行业“4+N”竞争格局基本形成,前四大(国药控股、上海医药、华润医药、九州通)市占率43%,仍有提升空间;3)医药零售行业增速高于行业整体,行业地位靠前的企业有国大药房、大参林、老百姓、益丰药房、一心堂、同仁堂等,集中度仍处于较低水平,且连锁药店跨区域扩张难题影响集中度提升。

发债主体层面,本文主要从股东背景、经营层面、财务层面三个角度对医药流通企业进行观察,梳理发现:

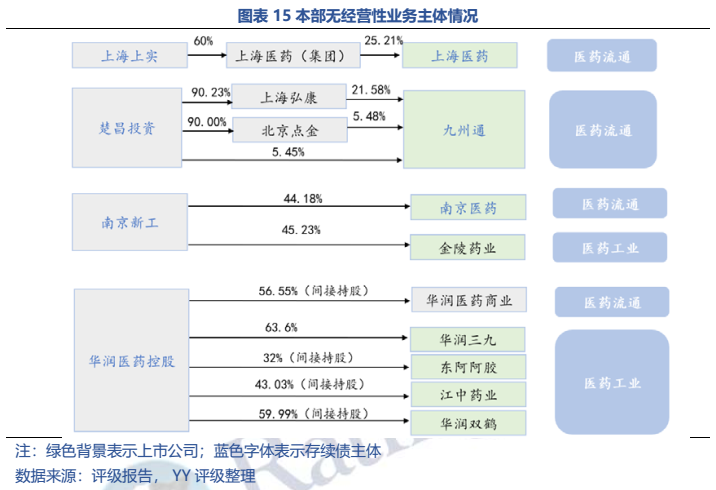

股东背景:医药流通行业发债主体以国企为主。

经营层面:

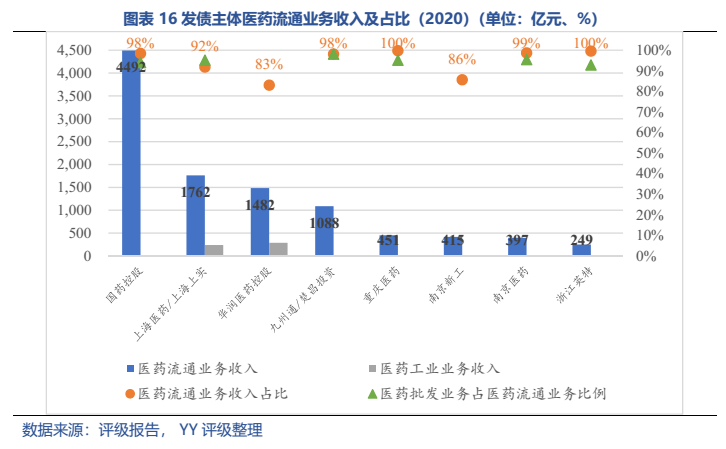

1)业务规模与构成上,业务纯粹,医药流通业务营收占比基本在90%以上,四大龙头国药控股、上海医药(上海上实)、华润医药、九州通(楚昌投资)医药流通业务收入千亿以上;

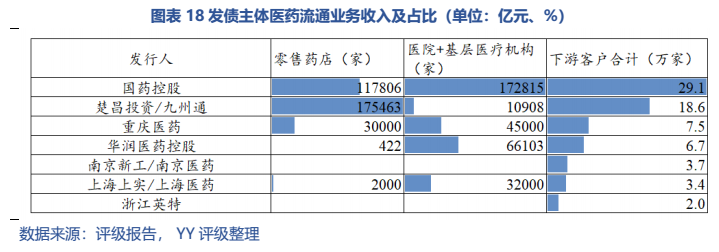

3)下游客户数量上,国药控股和九州通(楚昌投资)分别达29.1万家和18.6万家;结构上,大多主体以医院等医疗机构为主。

财务层面:

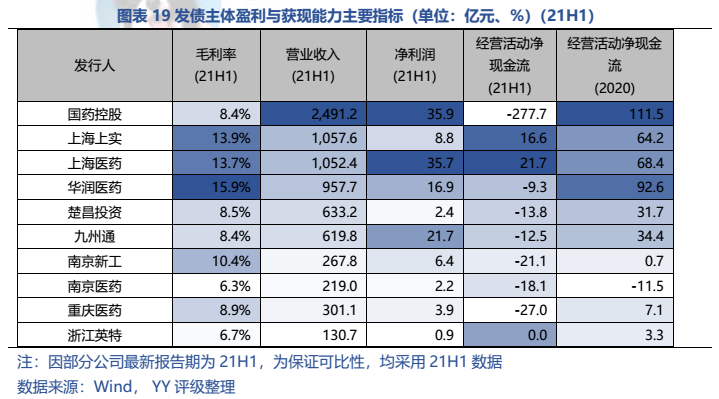

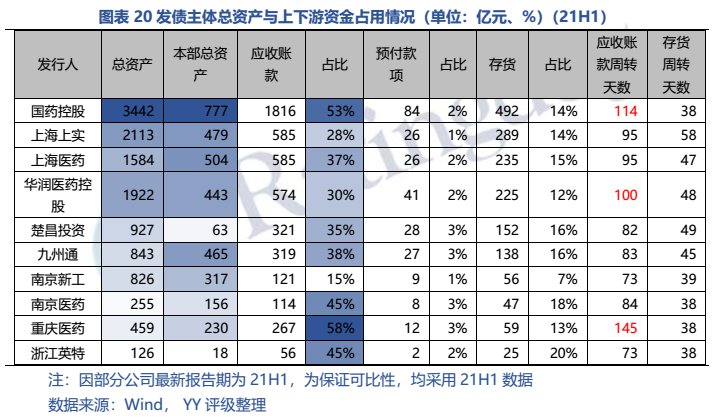

1)毛利率均不高,多数在10%以下;获现能力四大龙头较强,但受回款和保理业务影响有所波动;

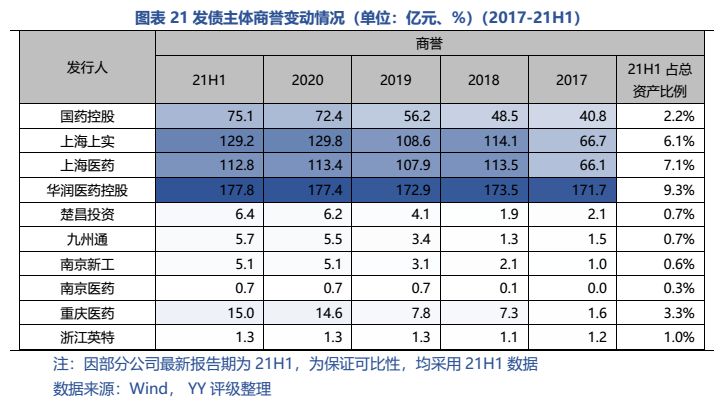

3)华润医药控股、上海医药和上海上实商誉均在百亿以上,或面临一定商誉减值风险。

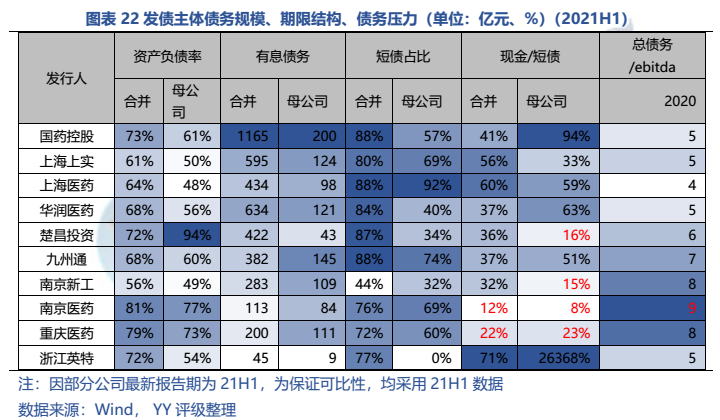

4)南京医药、南京新工本部、楚昌投资本部有一定短债压力,现金/短债在25%以下;长期偿债能力上,九州通、南京医药、南京新工和浙江英特较弱,总债务/ebitda在9倍以上。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“YY评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

YY评级

YY评级