中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:财法知秋

来源:财法知秋(ID:ganbuliangdeCPA)

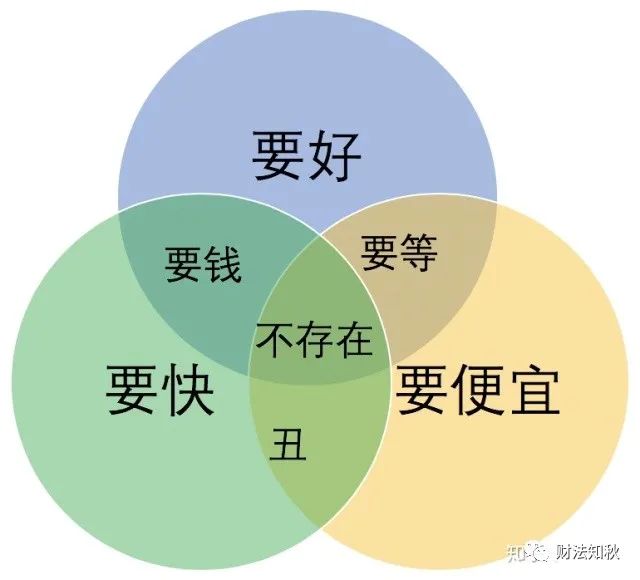

高杠杆、利息低、审批快就一直是如同钱多事少离家近一样的不可能三角,如何选择?站在不同角度如何选择自己的合作伙伴,往往要多方面考量,在此只是根据过往经验对配资进行一个简单拆解,也欢迎对配资业务感兴趣的朋友们多交流指教

一、不良资产投资市场一直有两类机构:

部分大机构资金充足、资金成本低,但针对天马行空、五花八门的不良资产,终端处置去化能力不足;以配资角色参与不良资产生态,是非常好的介入点。

中小机构,依托于自己独特的属地化社会资源,有着很强的处置去化能力,但资金不足;

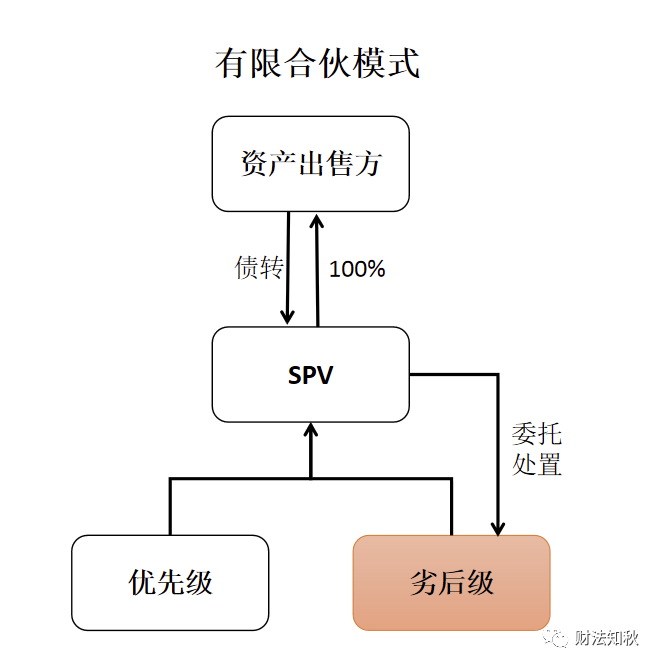

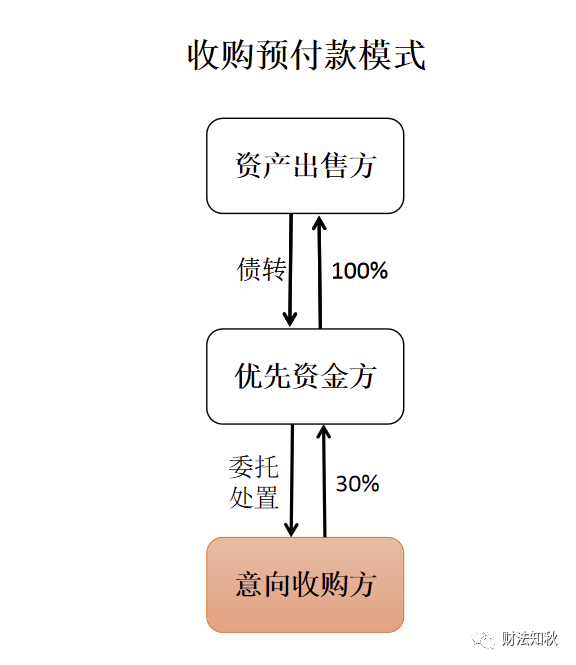

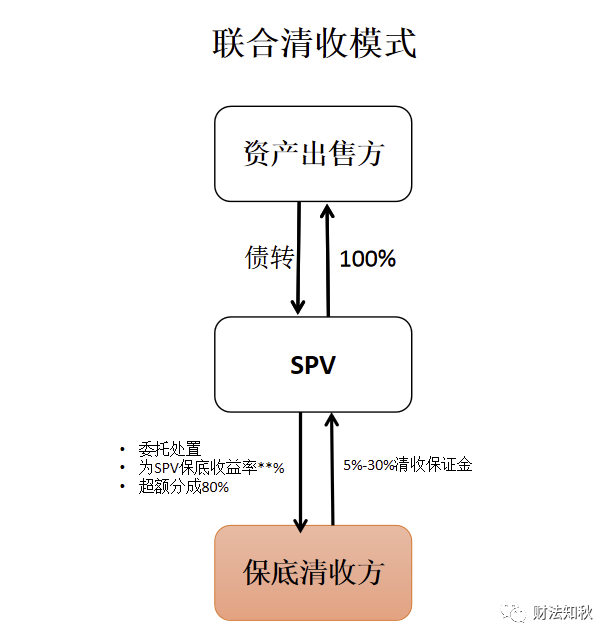

正是源于这种能力和资源错位,产生了资源互补的需求。不良资产配资结构和模式多种多样,核心逻辑就是负责处置的一方,作为劣后级资金方,出现亏损,先亏劣后资金,同理,获利时,优先拿到自己固定的本息后,项目剩余收益都归属劣后。

二、分享几种常见模式:

1、优先劣后共同成立有限合伙SPV,以SPV作为主体去收购债权。

2、劣后以保证金形式付给优先,以优先作为主体去收购债权。

3、保证金低预付比例和低固定利息,和一定比例的超额分成。

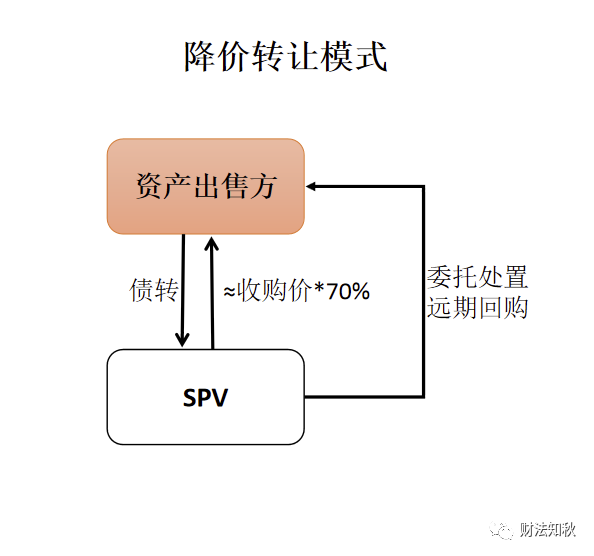

4、降价转让模式,资产已经被劣后买到手,再向优先降价转让,实现融资。

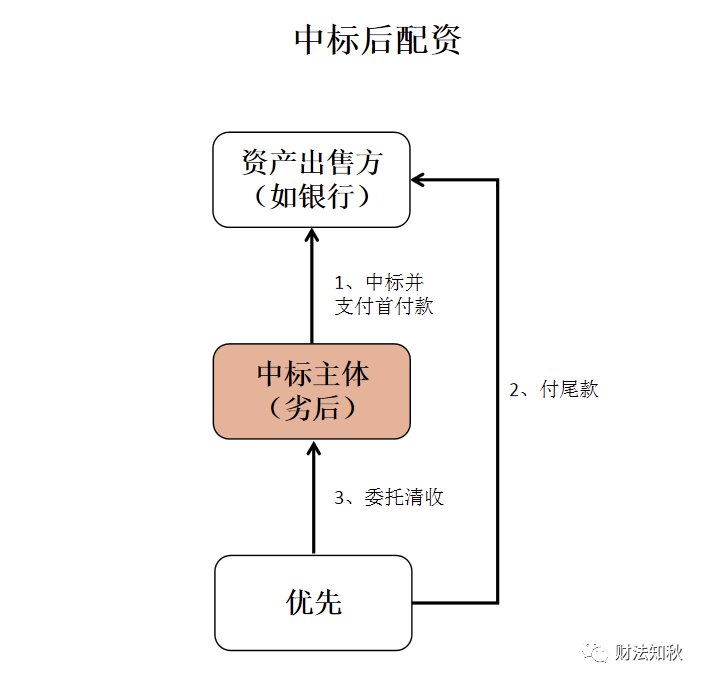

5、这种情况会比较少见,劣后中标后,可能出于处置不及预期,或原谈妥的优先出了问题等原因,导致临时再找其他优先补足尾款,此刻优先的风控条件一般会比较严格。

三、参与主体

通常的优先:AMC持牌机构、地方国企;

高杠杆配资主体:资金不足的劣后,就需要找夹层,此时夹层就处于很关键的角色。

其实市场中优先资金方数量上是充足的,只是资金成本价格的问题,有处置能力的又有一定资金实力的劣后反而是市场稀缺的;

四、配资中的几个核心参数:

杠杆比例,一般常见3/7比较常见,少部分加了夹层可以做到2/8,甚至1/9;

资金成本:杠杆比例在3/7的优先资金方一般只收固定的利息10~12%,随着杠杆比例的增加,利率也会水涨船高,也有部分优先会前端低一点,再分一部分后端超额;

付息时间:季度、半年比较常见;

前期放款审核周期:很多项目由于种种原因,经常会很急,需要比较快的审批周期;

资金使用周期:一般为2年,展期视情况。

融资金额:一般为2000万-2亿之间,其实千万左右的小单市场很多,但能做的较少。

其中还有一个很重要的隐性的参数,就是优先和劣后的默契、信任,投前快速审批,和投后管理中面对各种突发事件时,能否齐心协力,灵活应对,而不是猜忌、内耗。

当然不良资产配资放大了杠杆,放大了盈利的同时,也放大了风险。不管是对优先的风控,还是对劣后的能力,都是一个考验,我们公司也在重点做这类业务,也欢迎对配资业务感兴趣的朋友们多交流指教,实现多方共赢。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“特殊机遇投资之道”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 不良配资哪家强?利息高还审批长?

特殊机遇投资之道

特殊机遇投资之道