最及时的信用债违约讯息,最犀利的债务危机剖析

作者:面包财经

来源:面包财经(ID:mianbaocaijing)

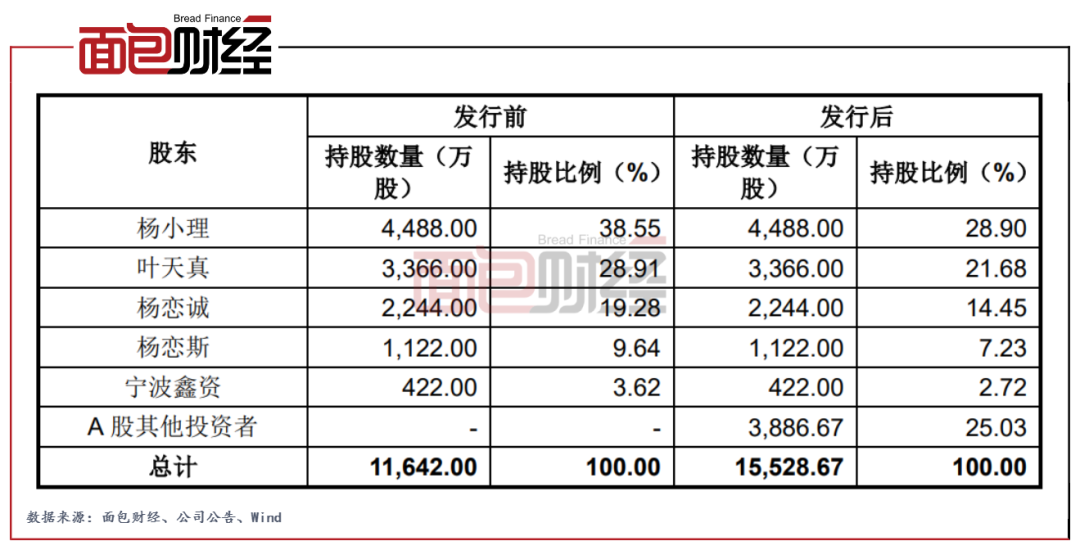

海特克动力股份有限公司(以下简称“海特克动力”或“公司”)IPO申请近日获上交所受理,公司拟公开发行不超过3886.67万股,拟募集19.98亿元主要用于扩产及补充流动资金。

图1:海特克动力公司概况

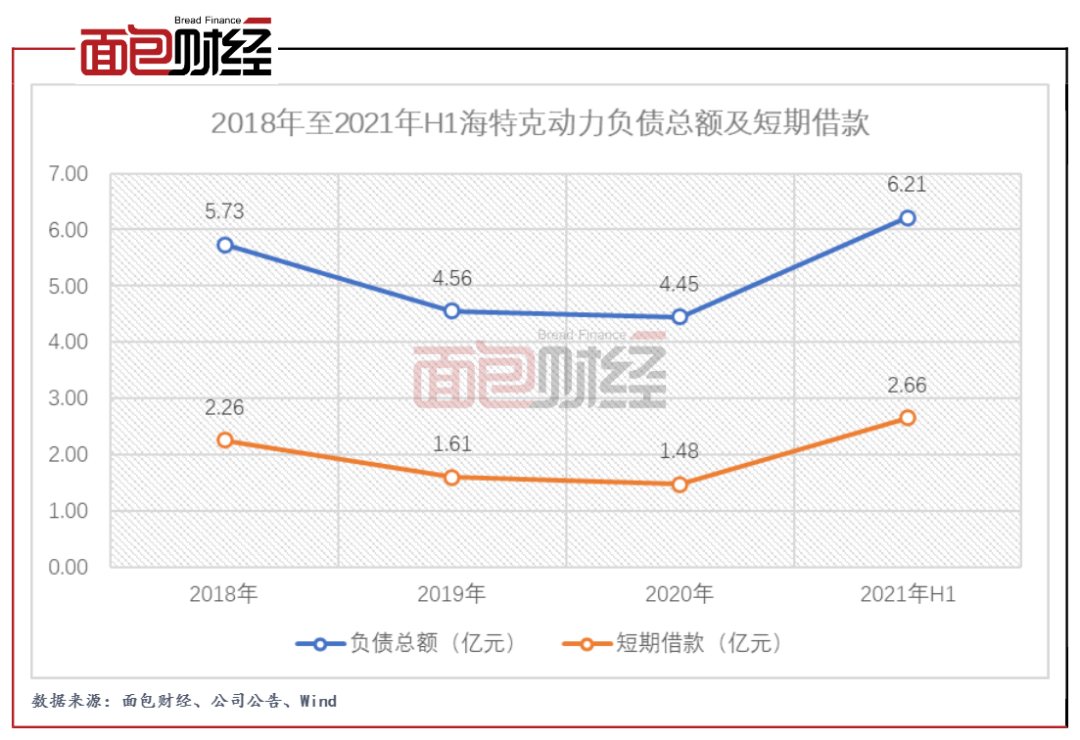

截至2021年上半年末,公司负债总额达6.21亿元,较2020年末增加近40%,其中短期借款增加近80%,公司短期借款及负债总额均为2018年以来新高。

在短期借款剧增的情况下,公司仍在上市前夕突击现金分红3.6亿元,导致公司货币资金“腰斩”。公司现金比率由2020年末的0.51倍下降至2021年上半年末的0.38倍,短期流动性压力加剧。

上半年短期借款增近八成 财务费用率高于可比公司均值

海特克动力主要从事液压系统元件产品的研发、生产和销售,主要产品是应用于行走机械和工业机械的液压泵、液压马达及液压阀等。其中行走机械液压元件主要用于能够自行或借助外力在室外移动的车辆、机具和设备,如工程机械、农业机械等;工业机械液压元件主要用于固定在工业厂房中的机械设备,如注塑机、油压机、机床和材料试验机等。

公司前身为海特克液压,海特克液压于2001年1月从黎明液压分立设立。2017年12月,杨小理、叶天真、杨恋诚、杨恋斯发起设立海特克动力,并在成立后以现金收购海特克液压全部经营性资产,承接海特克液压主营业务及主要人员。

2019年和2020年,海特克动力实现营业收入分别为5.82亿元、7.06亿元,同比分别增长-3.14%、21.19%;实现归母净利润分别为0.99亿元、2.08亿元,同比分别增长-13.84%、109.61%。2021上半年,公司实现营业收入5.39亿元、归母净利润1.8亿元。

从分产品看,2019年至2021年上半年,公司行走机械液压元件产品模块收入分别为3.61亿元、4.27亿元和3.69亿元,在公司营业收入中占比分别为62.45%、61.36%和69.42%,是公司主要产品模块。

值得一提的是,公司财务费用率高于可比公司。对公司IPO申报稿中提到的可比公司财务费用率进行统计,2019年至2021年上半年,可比公司财务费用比率平均值分别为0.16%、0.74%、0.26%,而海特克动力在该期间的财务费用率分别为3.07%、0.98%、0.95%,高于可比公司平均水平。

上市前夕仍突击分红3.6亿元致货币资金“腰斩”

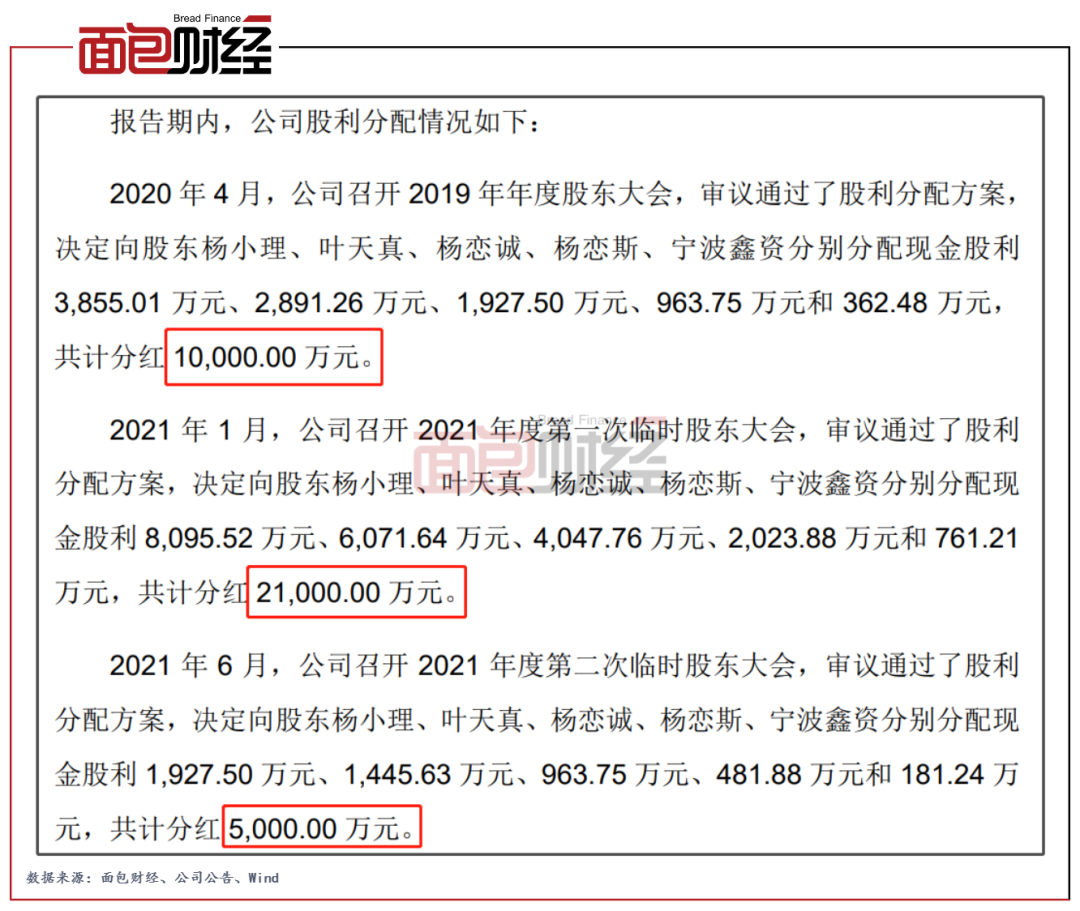

海特克动力在上市前夕突击分红3.6亿元。

2020年4月,公司召开2019年年度股东大会,决定分配现金股利共计1亿元,分红金额超出2019年度公司归母净利润近87万元;2021年1月和6月,公司召开两次临时股东大会,共分配现金股利2.6亿元,分红金额超出公司2021年上半年归母净利润近1.2亿元。按照杨小理、叶天真夫妇及其子女所持股份比例计算,四人通过三次分红获得近3.55亿元。

受集中大额现金分红影响,截至2021年上半年末,公司筹资活动产生的现金净流出7864万元,现金及现金等价物净减少近7436万元。公司货币资金由2020年末的1.34亿元下降至7004万元,几近“腰斩”。

在公司短期借款剧增,现金分红导致货币资金大幅减少的情况下,公司现金比率由2020年末的0.51倍下降至2021年上半年末的0.38倍,短期流动性压力加剧。

不仅仅是海特克动力,拟上市前的高比例分红也成为不少企业的选择。以2021年下半年报送IPO申报稿的企业为例,据不完全统计,有5家企业在2020年的现金分红金额占该年度归母净利润的比例达100%以上。其中江瀚新材在2020年现金分红逾10亿元,占该年度归母净利润的比例达3倍。

现金分红后拟用6亿元募资额补充流动资金 募资合理性存疑

海特克动力此次拟公开发行不超过3886.67万股,拟募集19.98亿元主要用于高端液压泵、阀、马达项目建设,以及液压泵、阀、马达研发中心建设和补充流动资金,其中拟用于补充流动资金的金额为6亿元,占拟募资总额的30%。

高端液压泵、阀、马达建设项目是公司此次募投的主要项目,该项目投资概算为11.59亿元,建设周期为5年。该项目建成投产后,公司预计每年可生产并销售液压元件产品76.28万台。2020年度公司行走及工业机械液压元件产量合计为38.21万台,该项目投产后,公司产能将扩张2倍。

此外,截至公司招股说明书申报稿签署日,公司的控股股东、实际控制人为杨小理、叶天真、杨恋诚及杨恋斯。杨小理与叶天真为夫妻关系,杨恋斯、杨恋诚为上述二人的子女,四人共直接持有公司96.38%的股份,其中叶天真又通过员工持股平台宁波鑫资间接持有公司2.37%股份。其四人通过直接和间接持有公司股份比例达98.77%,股权高度集中。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经