专注企业债务纾困与价值重组的实战笔记・服务银行、AMC、政府平台及民营企业・涅槃贷 3.0 开创践行者・以 “铁算盘、铁账本、铁规章” 重塑信用。

作者:陈文莉

来源:风财讯(ID:fengcaixun)

在与上实城开的“关键决斗期”,上实发展内院起火了。

1月11日晚间,上实发展(600748.SH)预警了一笔应收款坏账,高达26.15亿元可能收不回来。

涉事方为上实发展控股子公司上海上实龙创智慧能源科技股份有限公司(下称“上实龙创”)。

风财讯注意到,这一颗“雷”要回溯到2021年。

2021年,另一家上海国企——上海电气因子公司应收款背后的“隐秘交易”触发重大诉讼。这一连环案牵扯出了十余家上市公司,据证券时报报道,涉案金额达到了900亿。

彼时上海电气融资性贸易事件,牵连了首创集团等多家国资控股企业,也牵扯了上实龙创。

正因此,大概率无法收回的26亿元应收款,触发了上实发展在2022年发布公告。

而这一起事故,可能让上实发展在集团的“同系竞争”中,处于劣势。

01 牵连上海电气案?上实龙创26亿或打水漂

上海两家大国企,先后触发的两个“大雷”,历史惊人相似,且内含牵连。

凤凰网风财讯发现,上实发展2020年年报披露,上实龙创当年陷入了多起合同诉讼案件。

其中,上实龙创与南京酷亨网络科技有限公司(下称“南京酷亨”)签署的三笔合同,涉及预付南京酷亨8837万元。

但因该等供应商涉诉,无法按期履约,上实龙创将该等供应商的款项列至其他应收款。直到2021年半年报,仍未按期履约。

此时,南京酷亨和上实龙创都正“深陷泥潭”。

2021年,上海电气子公司86亿应收款计提损失的惊雷,牵引出了以隋田力等人物为中心的一系列专网通信融资性贸易案件。在该系列案件中,南京酷亨就是其中的参与方之一。

在有关此案的法院文书中,出现了上实龙创的身影。

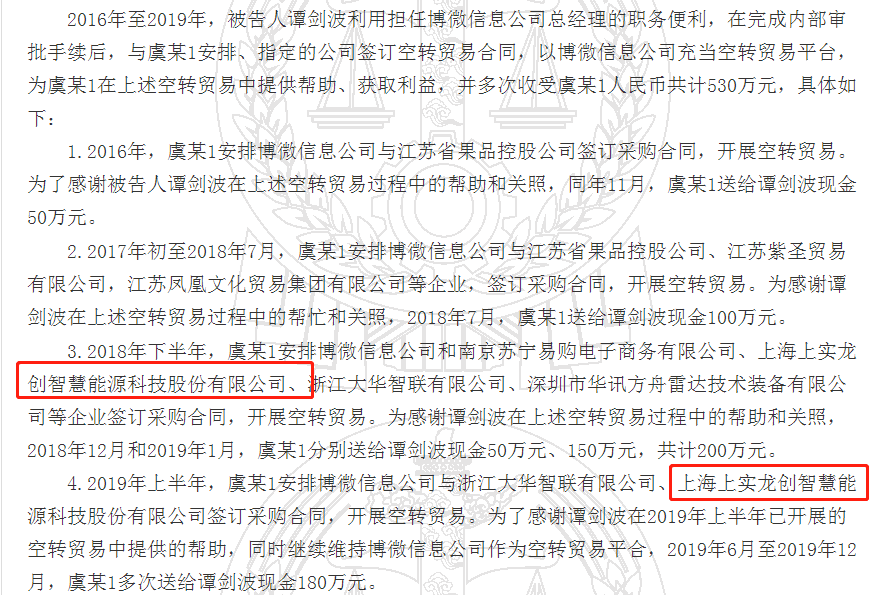

风财讯查看《谭剑波受贿一审刑事判决书》发现:

2016年-2019年,被告人谭剑波为虞某1在空转贸易中提供帮助、获取利益,并多次收受虞某1人民币共计530万元。

虞某1便是南京酷亨的实控人虞洋,由于谭剑波与虞洋的合作,上实龙创发生了多笔“空转贸易”。(注:谭剑波、虞洋均为专网通信系列案件中的关键人物)

(截自:《谭剑波受贿一审刑事判决书》)

一位法律人士告诉风财讯,此类贸易其实就是“名为贸易,实为借贷”。

由于国家对这类空转贸易、融资性贸易是“坚决禁止”的,因而伴随上海电气事件被查,背后系列公司的违规交易,也被牵出水面。

上述法律人士表示,目前“隋田力”案件仍在调查审理中,上实龙创这笔26亿元的应收款大概率要打水漂了。这也触发2022年上实发展发布公告。

02 巨额坏账吞噬利润 内部决斗或落下风

根据上实发展公告,上实龙创未经审计的应收类款项合计约26.15亿元,可能存在不可收回的风险。

因为上实发展直接持有上实龙创69.78%股份。按照现行的会计准则,一旦上述应收全部确认坏账,上实发展2021年或将产生巨额亏损。

数据显示,上实发展2020年全年仅净利润8.18亿元,2021年在巨额坏账影响下,净利润堪忧。

财务数据之外,上实龙创的巨额应收款损失,对于上实发展来说,或许是致命的。

因为在上实集团旗下,一直有两个地产平台——上实发展、上实城开。

二者同业竞争激烈,问题拖了近十年仍未得到解决,几番遭到证交所问询。

此前十年间,二者一直处于同业竞争的内耗之中,均难做大。(延伸阅读:《上实发展:同业瓜分资源 20年难做大》)

在此时机,上实龙创突发的应收款损失,或使得上实发展落了下风。

风财讯注意到,上实发展在2020年年报中明确,上实发展为A股公司,上实城开为港股公司,规则不同,中小股东利益也难以平衡。这是同业竞争始终无法解决的重要原因。

2021年1月,上实发展董事兼总裁唐钧在辞职后,接任了上实城开董事会副主席、执行董事兼总裁,被广泛解读为,“上实集团开始解决地产平台之间的同业竞争”。

但到底对上实发展更有利,还是对上实城开是利好,仍有不少争论。

不过,在这场本来“势均力敌”的同业竞争中,上实龙创的巨额坏账,或将打破这一平衡局面。

上实龙创巨额应收款损失的真相是什么?上实发展与上实城开之间的同业竞争将如何演变?风财讯将持续跟进。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“风财讯”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

风财讯

风财讯