作者:阿邦0504

来源:债市邦(ID:bond_bang)

最近惨烈的股票市场(尤其是港股和中概股),让阿邦回想起了2015年的股灾。当时看着账户上不断缩水的数字,绝望到麻木,每天开盘前心情都异常沉重,收盘时候只要指数不跌,就感觉是赢得了一场大胜,又想清仓,又想再扛一扛,纠结的内心无以言表。

和普通散户一样,股灾时债券从业人员一样损失惨重,幸运的是,后面债券市场的发展,让他们在工作领域迅速挽回了股市上损失,可谓“失之东隅,收之桑榆”。

首先是债券市场迎来牛市,自营投资人员躺赢。

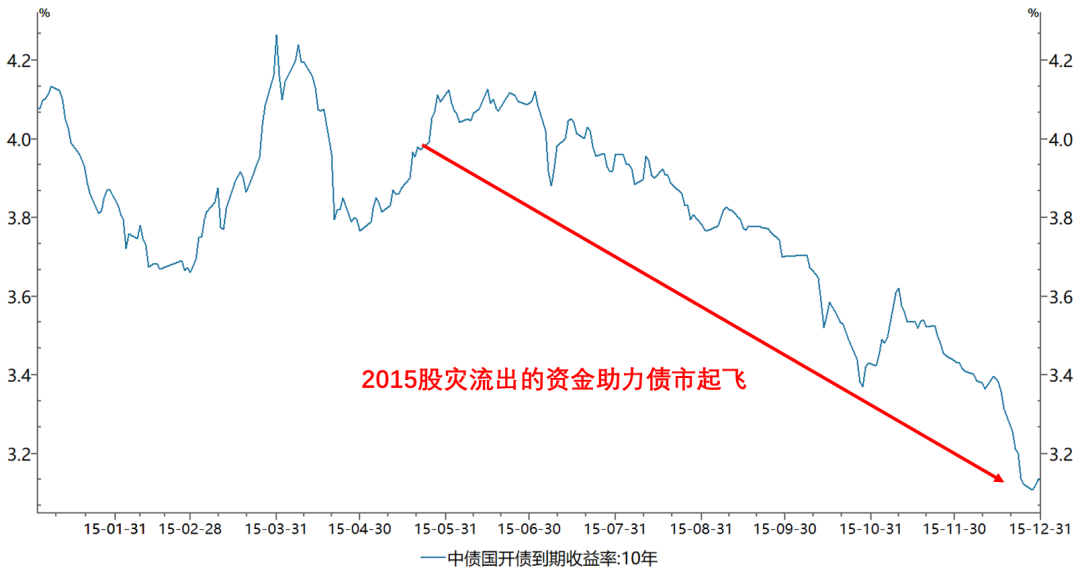

2015股市的大跌使得资金迅速投向固收市场避险,股债跷跷板效应明显。在股市流出资金的带动下,债券市场结束调整,10年期国开债迎来了一波100bp的大牛市。

几乎所有自营机构都轻松超额完成了年初制定的收益率目标,激励机制比较到位的机构,其团队成员都拿到了巨额奖金包。

其次是理财市场大发展,债券资管机构数钱到手软。

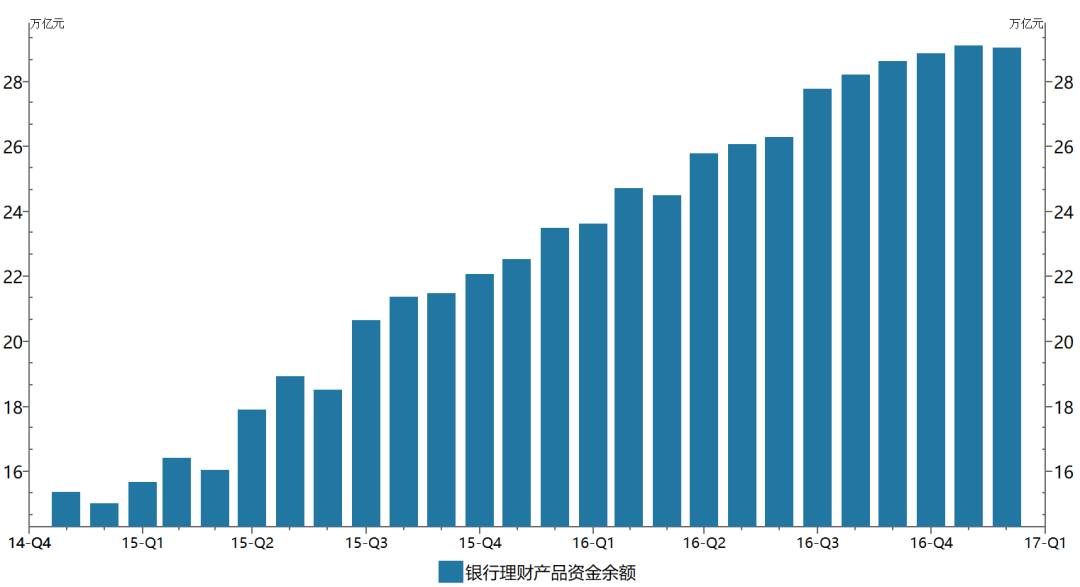

老百姓理财意识的觉醒和刚兑的银行理财产品结合,产生了强大的化学反应,银行理财的增量,相当一部分部分都以“委外”形式流向了各类资管机构。

那时候,券商资管的销售带个PPT去跑跑各地农信社,晚上和银行资管、私银大佬推杯换盏,谈笑风生间就拉来数十亿的资金;投资经理则是在发愁怎么有那么多的新资金流入,都配置不过来了。

市场利率的下行,信用债违约在当时仍是小概率事件,资管机构的投资环境不要太好,地产公司、高收益城投、民营上市公司,均为其管理的各类账户贡献了大量票息。

资管机构给银行等委托方固定收益,而自己拿走了超额管理费的大头。年初报给银行委托方的打包价在5%左右,而年底一算账发现资产组合挣了7.5%,2.5%的超额收益按照行规能拿走80%也就是2%左右。

100亿的管理规模,1年就能拿到2个亿的管理费收入,而一个团队可能也就10来人,高额的人均创收带来丰厚的人均收入。

最后是信用债品种大扩容,让债券投行和销售乘上了财富东风。

企业债的流程简化、交易所公司债的开闸,债券投行业务迅速扩张,中长期公司信用类债券发行规模从2014年的2.8万亿元猛涨到2016年的5.1万亿元。

债券发行规模在快速增长,而承销费率还保持在高位,一个优质企业的承销费allin收到2%并非难事儿,一个10亿元的项目做下来收个3 4000万元的承销费也很常见。证券投行1年做个2 3单业务就足够养活整个团队了。

协会品种,则是为券商的销售交易部门带来了丰厚的分销费收入,商业银行负责承销发行的几个同事,难以应付海量的债券发行,因而高度依赖于券商公司去服务终端投资人。在高额承销费率的加持下,银行金主爸爸大笔一挥,0.1%的分销费就给出去了。

于是乎,销售交易部门刚入职的小朋友,每天聊聊QQ录录系统,晚上和甲方小伙伴组局吃吃火锅唱个K,1年也能创造大几百万的分销费收入。dh、yc、swhy等几个头部分销券商,那几年的分销费收入均在亿元以上,好的年景甚至到过4亿元的水平。

总而言之,行业大发展的β,让从业人员受益匪浅,得以迅速从股灾中回血。

最最lucky的,是在收入暴涨的同时,北上深一线城市房价却还在起飞的前夜,许多固收圈夫妻1年的奖金收入,就足以支付西城海淀学区房的首付。上车之后马上又迎来楼市的大涨,double kill!

不过天道好轮回,85后的债券人在2015年股灾那年积蓄少、损失小。这一轮大跌则是带着“深筹”进场的,多数没躲过去。

但是这几年入行的95后债券人,还能复制他们前辈走过的路线吗?

很难,放眼望去,行业已是一片红海。

红橙黄绿限制承做难、承销费率屡创新低、资管业务持续收缩、信用投资处处藏雷、超额收益再难获取、销售交易人满为患。

看着入行早的前辈在哀叹投资损失,小朋友们确是在羡慕你们还有可以肆意挥霍的本金。

行业和时代是最大的β,一代人有一代人的烦恼。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市邦”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 这代债券人还有那么幸运吗?

债市邦

债市邦