君合律师事务所于1989年创立于北京,是中国最早的合伙制律师事务所之一。发展至今,君合已在海内外拥有十三个办公室和一支由240多位合伙人和顾问、640多位受雇律师和法律翻译组成的逾880人的专业团队,是国际公认的、最优秀的中国大型综合律师事务所之一。

作者:感恩赞赏你

来源:小债看市(ID:little-bond)

山东地炼企业“互保圈”风险持续发酵,由于被担保人借款逾期发生连带责任,亚通石化已经两次被列为失信被执行人。

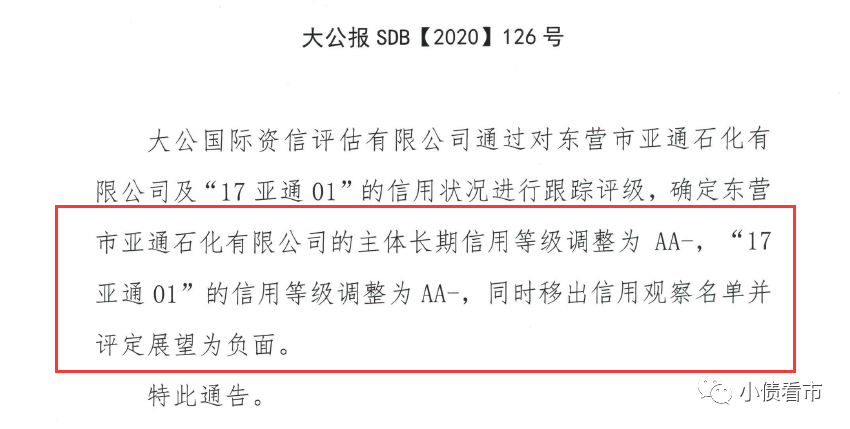

降级

6月30日,大公国际公告称,确定东营市亚通石化有限公司(以下简称“亚通石化”)的主体和“17亚通01”的信用等级调整为AA-,同时移出信用观察名单并评定展望为负面。

下调评级公告

大公国际认为,亚通石化盈利能力明显下滑,有息负债继续增加,短期偿债压力集中度很高,对外担保仍存较大或有风险,且其被列为失信被执行人,存在较大代偿风险。

今年以来,亚通石化因被担保人陆宇塑胶借款逾期发生连带责任,已经先后两次被列为失信被执行人。

《小债看市》统计,亚通石化目前仅存续“17亚通01”一只债券,该券发行于2017年12月,当前余额为0.8亿元,期限为5年期,将于2021年12月19日面临回售。

流动性危机爆发

据官网介绍,亚通石化成立于2002年,是集仓储、物流、深加工、国际贸易于一体的大型综合性石化企业。

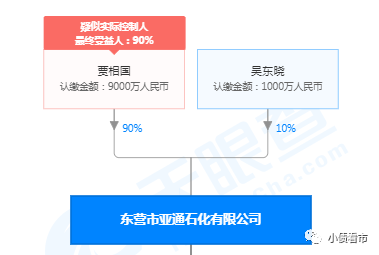

从股权结构上看,亚通石化的控股股东为自然人贾相国,持股比例为90%,他也是公司实控人。

股权结构图

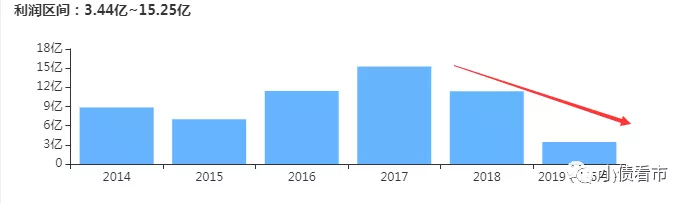

2018年以来,亚通石化盈利能力持续下滑,2019年由于其产品结构变动,新增产品毛利较低,当年净利润和毛利率出现断崖式下滑。

2019年,亚通石化实现营业收入227.51亿元,同比下滑4.69%;实现净利润2.06亿元,同比下滑81.93%。

盈利能力

值得注意的是,盈利能力下滑的同时,2019年亚通石化的经营性现金流由正转负,大幅流出10.07亿元,对债务和利息的保障能力恶化。

截至最新报告期,亚通石化的总资产为166.71亿元,总负债84.07亿元,净资产82.64亿元,资产负债率50.43%。

虽然,亚通石化的财务杠杆水平看似不高,但其短期偿债风险不可忽视。

《小债看市》注意到,亚通石化债务结构极不合理,其流动负债占总债务比高达98.5%,短期偿债风险激增。

截至2019年年末,亚通石化流动负债有82.85亿元,主要为短期借款34.36亿元,应付票据及应付账款41.43亿元,其一年内的短期负债有40.15亿元。

然而,相较于短期负债规模,亚通石化的现金流已经枯竭。

截至2019年年末,亚通石化账上货币资金仅有11.34亿元,不仅较2018年大幅下降59%,而且其中11.22亿元均为保证金等受限资金不可动用。

值得注意的是,亚通石化的受限资金规模一直较高,其货币资金常年无法覆盖短债并且持续下降,经营性现金流对债务和利息的保障也十分有限,因此其多年来主要依赖于外部融资偿债。

在外部融资方面,亚通石化的融资渠道较单一,基本上只能通过发债和借款融资,但2018年以来其再无新债发行,并且银行授信余额也大幅下降,可见其外部融资遇阻。

截至2019年年末,亚通石化的银行授信总额为68.6亿元,未使用授信额度为7.18亿元,说明其财务弹性不佳,备用资金较少。

在负债方面,亚通石化还有非流动负债1.22亿元,主要为长期借款和应付债券,其整体有息负债有81.17亿元,带息负债比高达97%。

高企的有息负债,促使亚通石化近年来的财务费用迅猛增长,2019年该项指标为2.46亿元比净利润还高,对利润形成巨大侵蚀。

近年来,亚通石化的预付款项、应收账款以及存货规模庞大且增速较快,2019年这三个指标分别为46.03亿元,17亿元以及40.29亿元,其中应收账款集中度及关联方占比较高,高企的上述三项数据对资金形成较大占用,对资产流动性产生不利影响。

另外,2018年以来东营地炼企业“互保圈”风险值得关注,金茂、大海和东辰集团已相继走向破产重整。

截至2019年年末,亚通石化对外担保余额为45.67亿元,担保比率快速上升,且被担保企业区域和行业集中度较高,部分被担保企业已多次被列入失信被执行人,存在较大代偿风险。

对外担保情况

总得来看,2019年亚通石化已出现经营恶化、有息负债高企、现金流枯竭等问题,且对外担保规模较大存在一定代偿风险,如不能化解眼前的流动性危机,债务危机一触即发。

地炼行业与担保圈

1998年,中国石油石化行业宏观调整,结构性调整后加工能力在100万吨/年以上的炼厂大多划归两大国有石油公司,而100万吨/年以下的小炼油企业选择保留了82家,成为“地炼”。

而山东成为了中国地炼最为集中的省份,因为其拥有胜利油田,又毗邻中原油田,具有发展石化产业得天独厚的条件。

因此,上世纪八九十年代在山东东营、滨州、淄博、菏泽等地陆续涌现出一批小炼油企业,其总能力占全省地方炼化产业的93.6%。

然而,炼油是一个利润不高的产业,企业通过加工原油、销售成品油获利,一般其利润不会超过20%。

近年来,地炼企业受到财税政策和国际油价等影响,很多企业都陷入严重亏损中。

2018年初,国税总局下发《关于成品油消费税征收管理有关问题的公告》堵住了原料环节的避税漏洞;随后全国增值税改革,又在一定程度堵住了出厂环节逃税漏洞。

2018年10月,国际油价突然暴跌,多面夹击下地炼企业希望通过原油期货或其他期货的操作获得额外的利润。

然而,2018年下半年就有消息称,部分山东地炼企业因为期货操作失误等原因而无力偿债接近破产。

而且,这些地炼企业大都进行了担保圈,通过担保圈进行债券或银行贷款,再将资金投入期货市场操作。一旦有一个或部分企业发生债务危机,当地就容易发生连环性债务事件。

值得注意的是,东营多家规模以上企业发生债务违约,对当地信用环境造成负面影响,信用政策收缩导致辖区内个体企业流动性风险随之上升。

不过,在山东省政府和相关部门的努力下,一系列熔断担保圈的措施随之出台,民企间互联互保代偿风险得到部分化解。

目前,山东地炼企业经营模式仍是以炼油为主,但也有一些企业开始把大宗化工品作为主业。2019年亚通石化产品结构大调整,也是为了努力向产业链下游延伸,但转型后业绩一败涂地。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市