投资是一场旅行,平淡且漫长。微信号: zealsaint111

作者:云蒙

来源:云蒙投资(ID:Yun-Meng111)

银行这个行业,归根结底还是看资产的配置,看负债的成本。

资产结构决定了一家银行卖出资金这个产品的收益率,需要银行家把握时代发展脉搏,平衡收益与风险,资产结构会受到经济发展和监管政策的巨大影响,同时资产的配置银行之间也容易相互借鉴学习,短期内立竿见影,毕竟资产配置是利润前置风险在后,这一切都决定资产结构很难形成护城河。

负债成本决定了一家银行进货资金这个材料的成本率,做任何生意大家都清楚,成本越低竞争力越强,有更多的回旋余地。所有的银行都在想方设法把成本降下来,无论多么高超的银行家,一年两年甚至三年五载都难以见到成效,存款占比多负债成本低说明这家银行一定有独特之处,有别人难以逾越的条件或者说护城河,招商银行十年磨一剑已经形成了高品质服务的代名词,四大行加上邮储庞大的全覆盖网点形成了便捷服务的代名词,如果互联网金融肆意发展,那么高品质和便捷都会受到极大的冲击,金融领域确实面临重大洗牌。由于国家对互联网金融的全方位严格监管,现在连存款都不允许互联网销售,高品质服务和全覆盖便捷服务在未来很长一段时间都会占有优势,也就是说未来他们的负债成本依然会很低,其他银行很难追平,几乎无法超越。

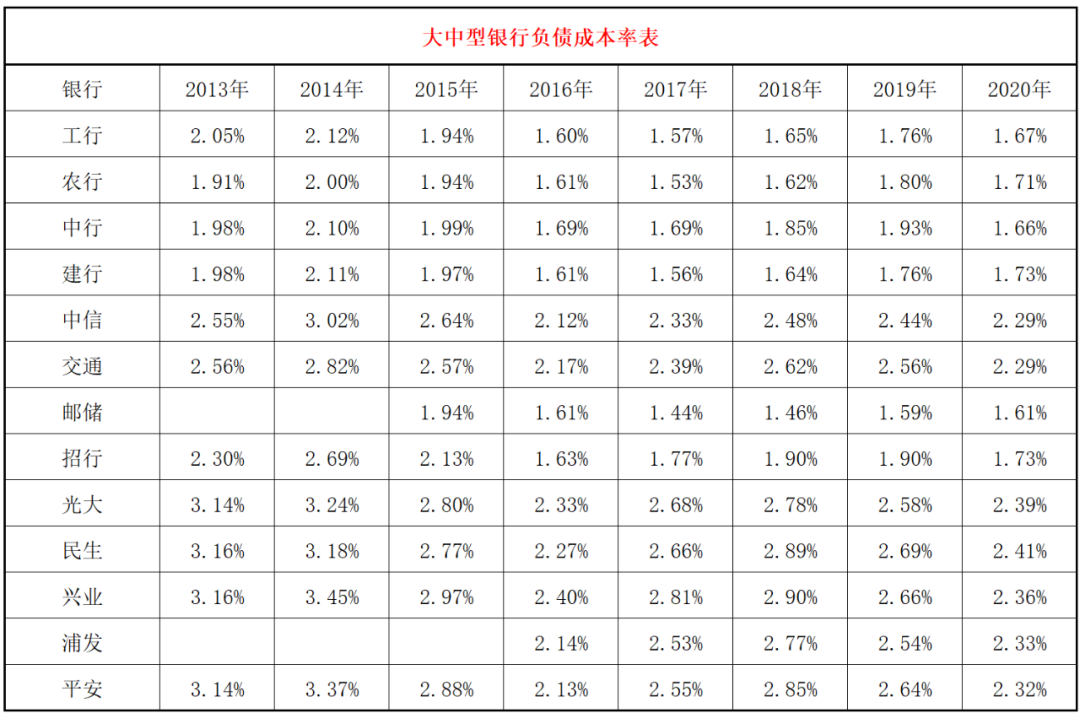

为此,我们继续统计了13家大中型银行过去八年存款与负债的比值,同业负债与负债的比值,活期存款与存款的比值,存款的总成本率,负债的总成本率五个指标,从这些角度看各家银行的负债结构和成本。

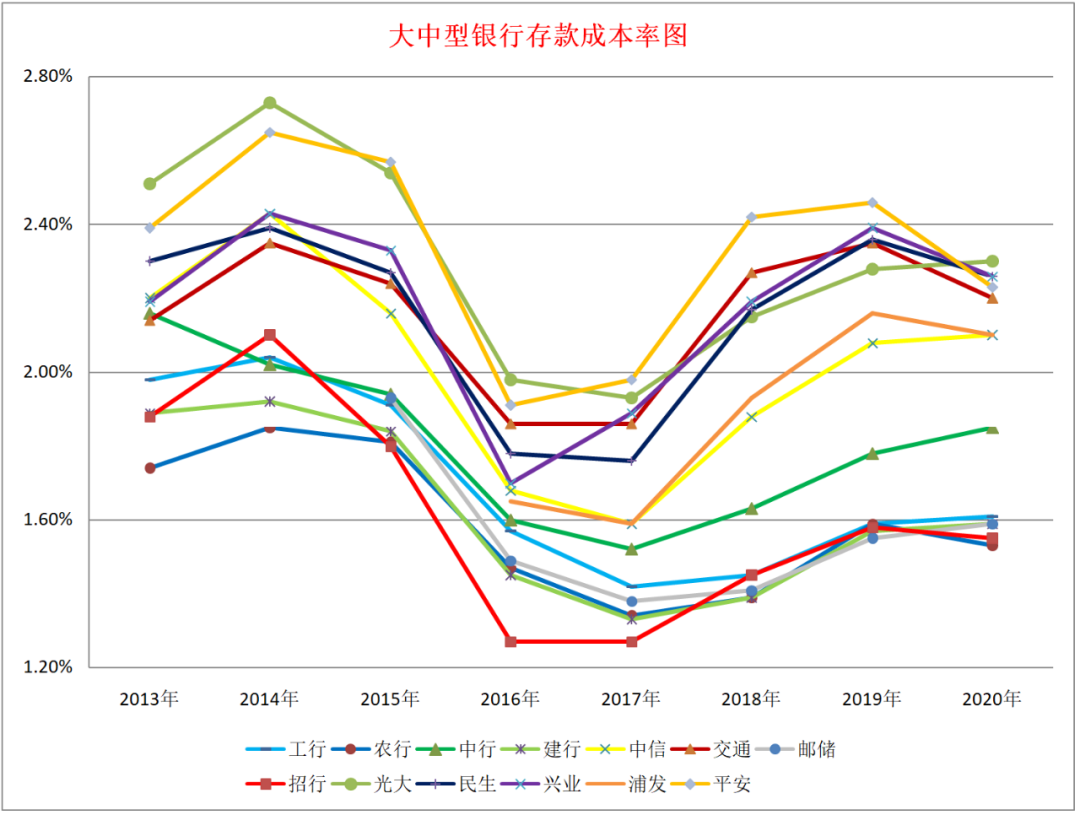

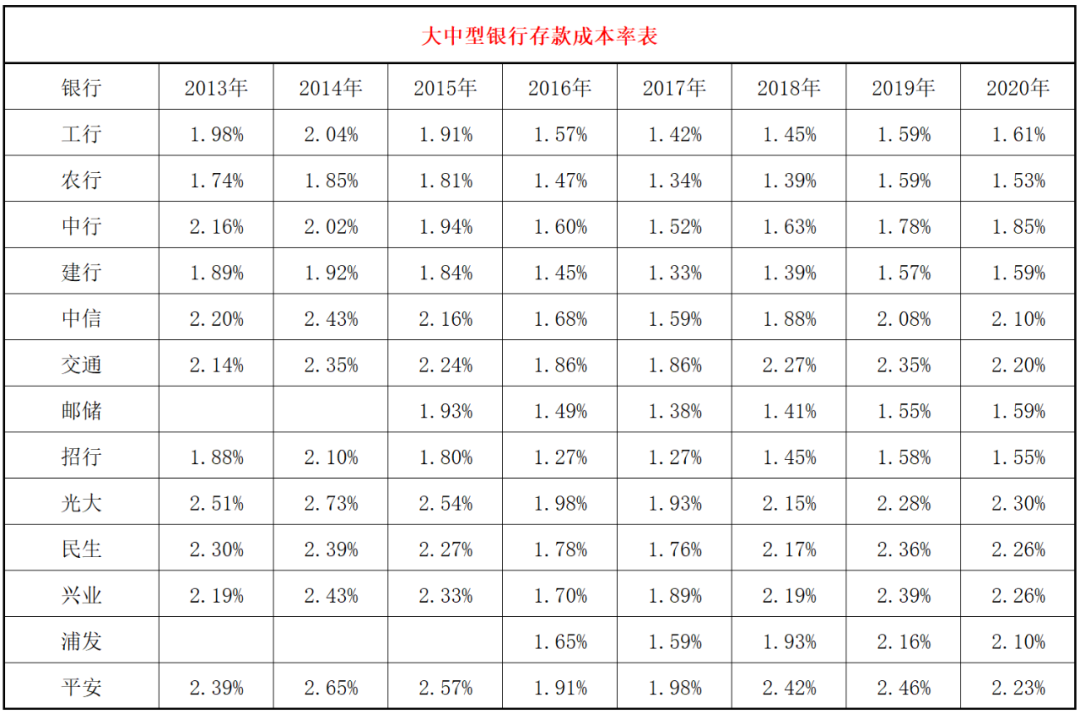

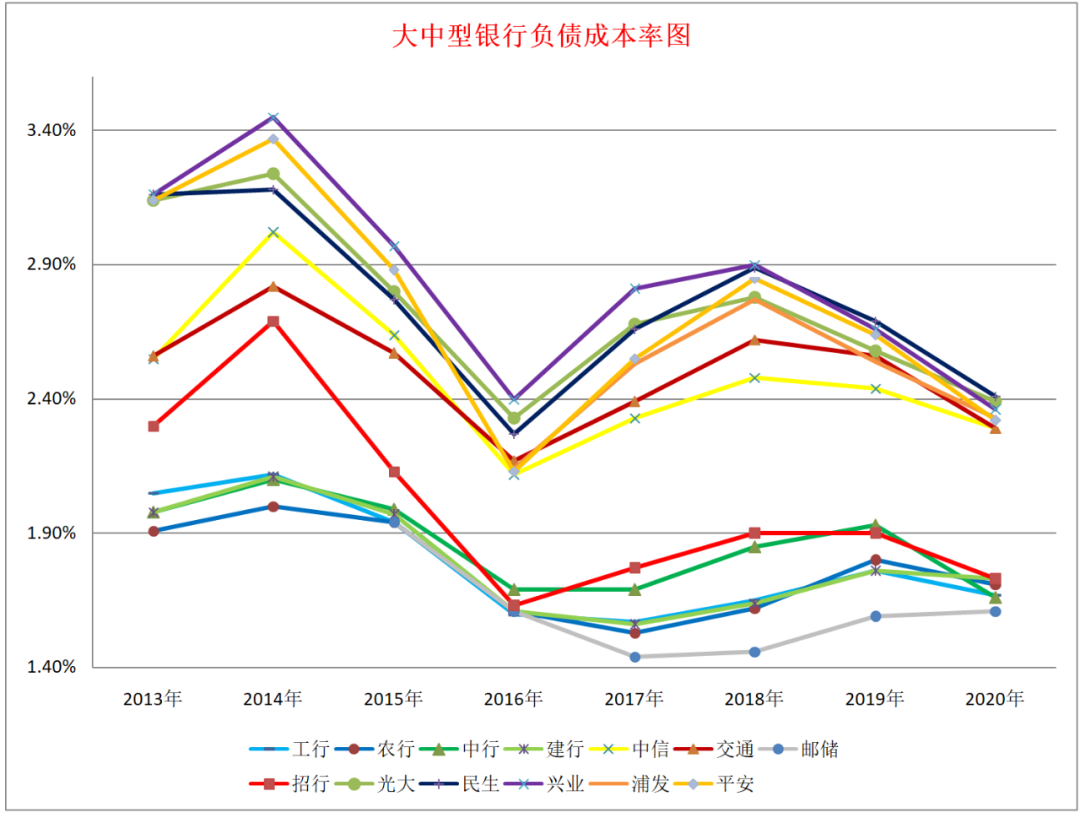

1、总体规律。四大行和邮储银行凭借全覆盖的网点,存款与负债的比值明显高于其他银行,负债占比要比其他银行小得多,其总的存款成本和负债成本相对来说都很低。招商银行最大的特点是活期存款占比遥遥领先,说明了超强的客户粘性,这确实是一条护城河。从数据上看,各银行在负债成本上步调基本一致,银行的成本受经济发展和宏观调控的影响,存款成本2013-2014年上升,2015-2017年下降,2018-2019年上升,2020年下降,预计2021年会保持稳定并略有下降。在负债成本方面,国有大行和招商银行受政策影响要小一些,股份制银行受政策影响要大得多。

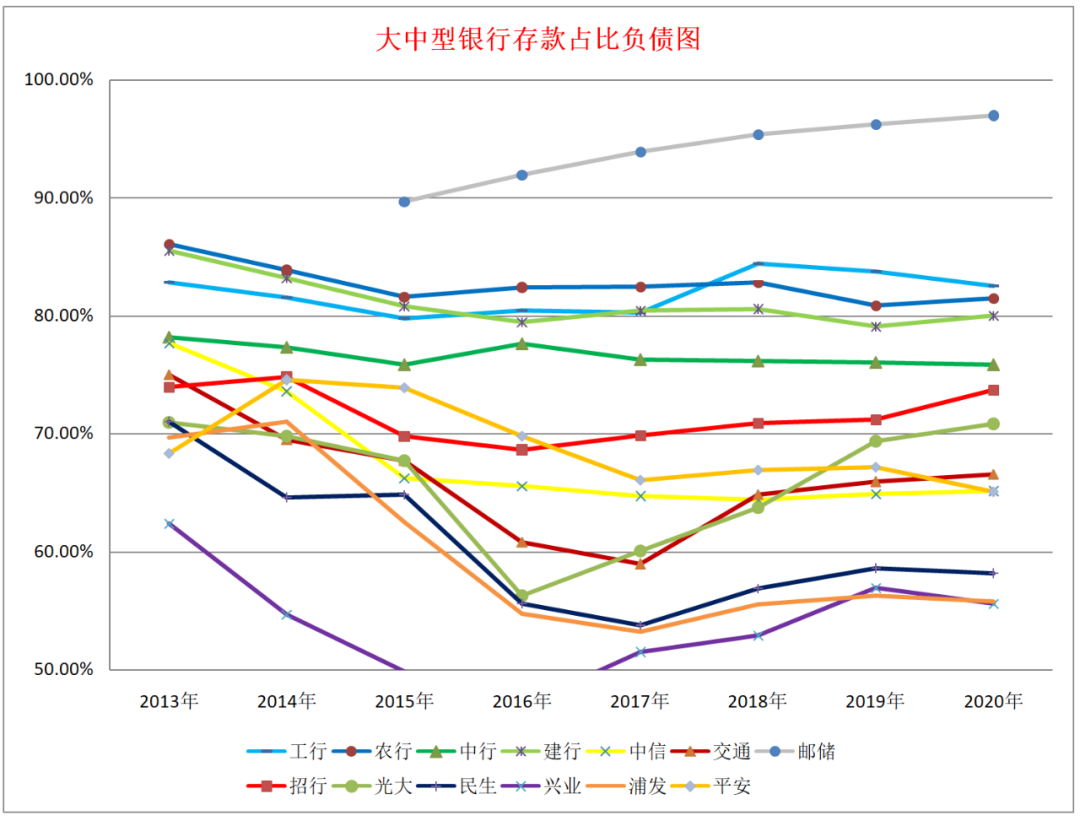

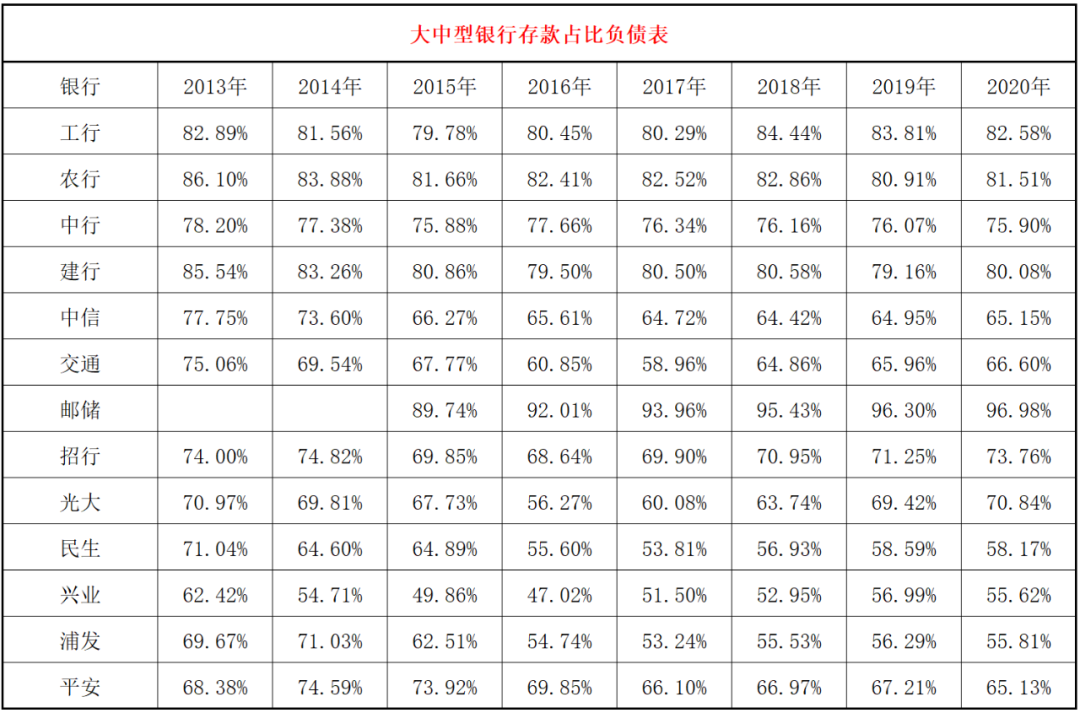

2、存款与负债的比值情况。历年存款与负债的总平均比维持在70%左右,四大行维持在80%左右,邮储银行在90%以上,招商银行在70-75%之间。民生银行和浦发银行这两年这几年在资产端出了问题,在负债端也出了问题,存款占比从70%降到55%左右,和同业之王兴业银行一个层次,也是仅有的三家存款占比低于60%的银行,曾经的小微之王民生银行和对公之王浦发银行这几年经营上确实有些问题,因为各方面的数据都说他们有些问题,兴业银行确实不容易,受监管影响硬生生拉存款。

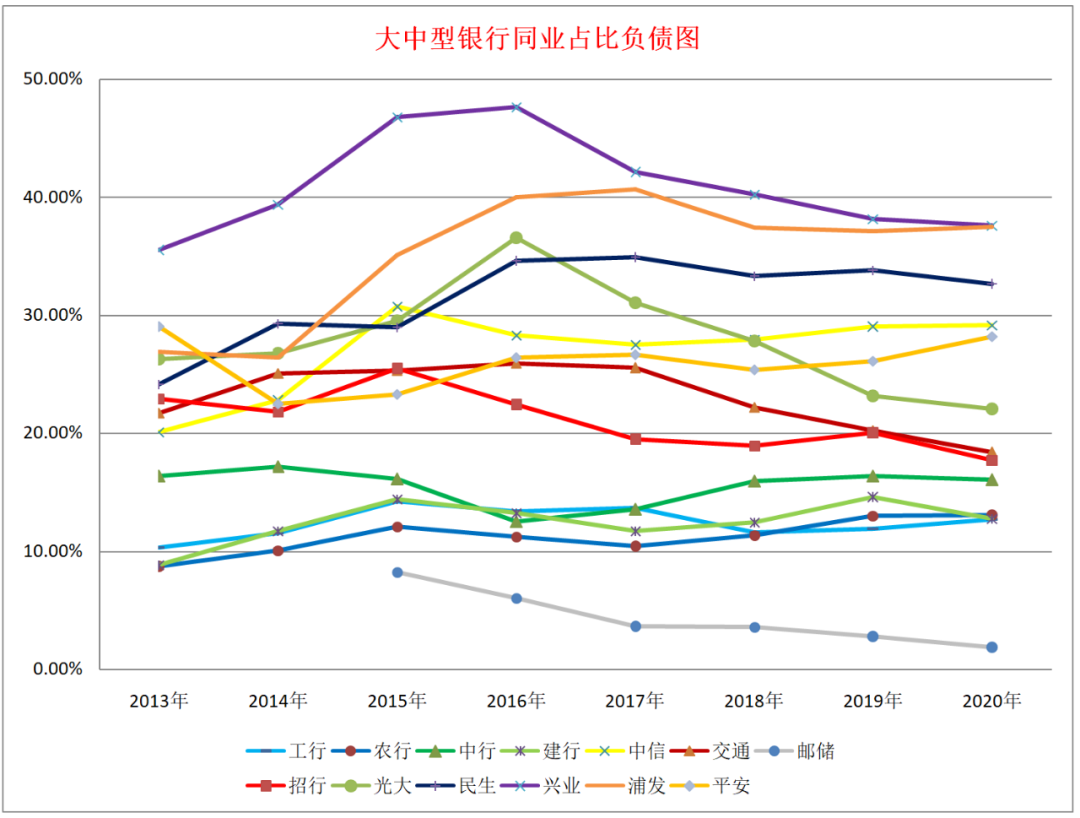

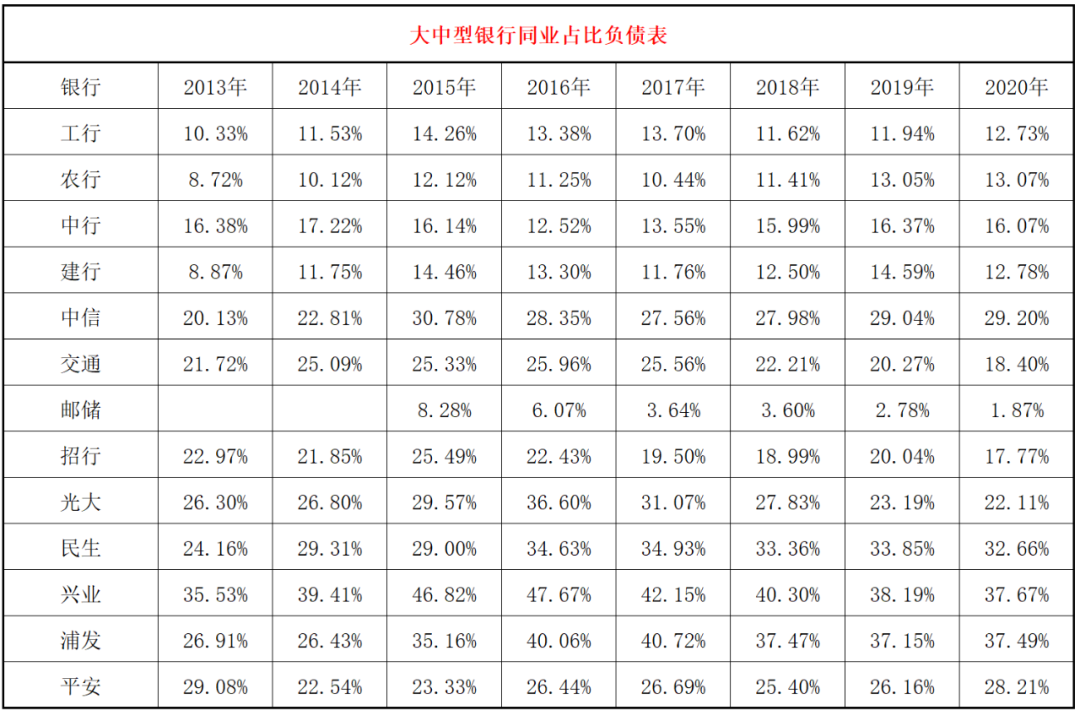

3、同业与负债的比值情况。我们这里统计的同业负债包括同业存放、拆入资金、卖出回购金融资产款和已发行债务证券。邮储依然几乎没有同业负债,四大行占比在10%左右,招商银行、交通银行和光大银行同业负债在20%左右,平安银行、中信银行和民生银行在30%左右,兴业银行和浦发银行同业负债占比接近总负债的四成。2021年国家政策大概率会偏紧,一个是货币紧,一个是监管紧,这两个都会影响同业负债成本上行,预计今年同业负债占比高的银行会受影响。

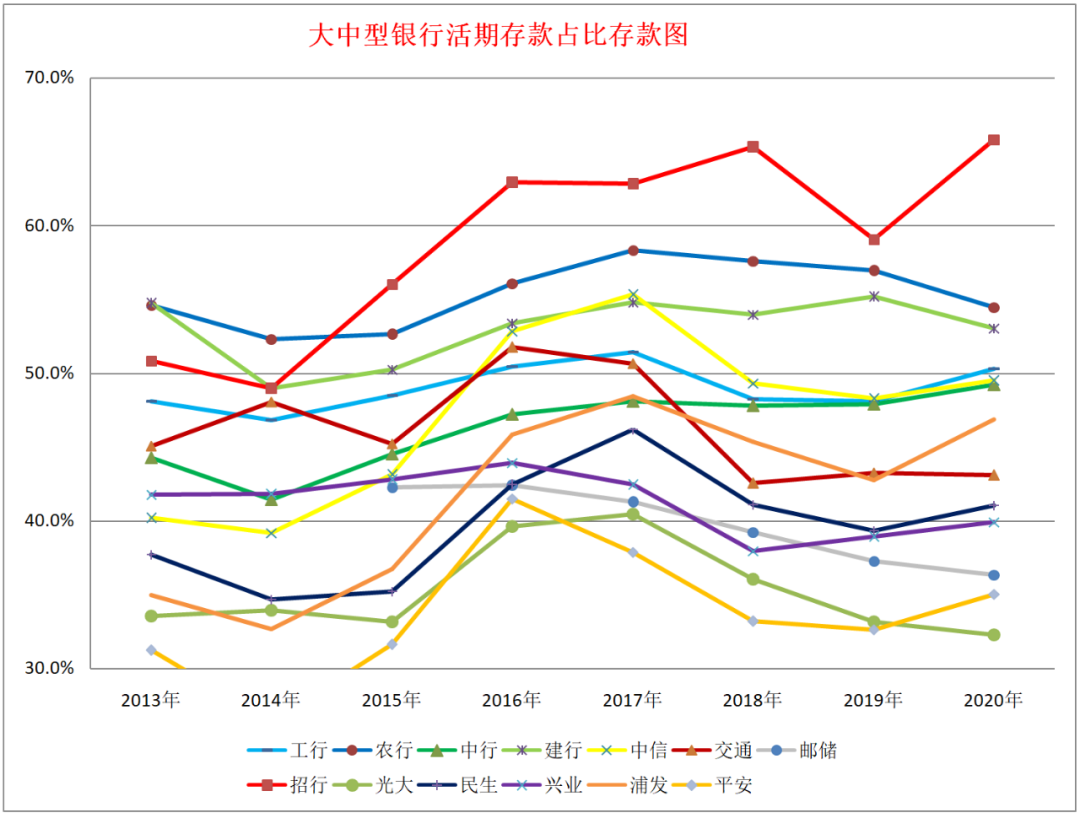

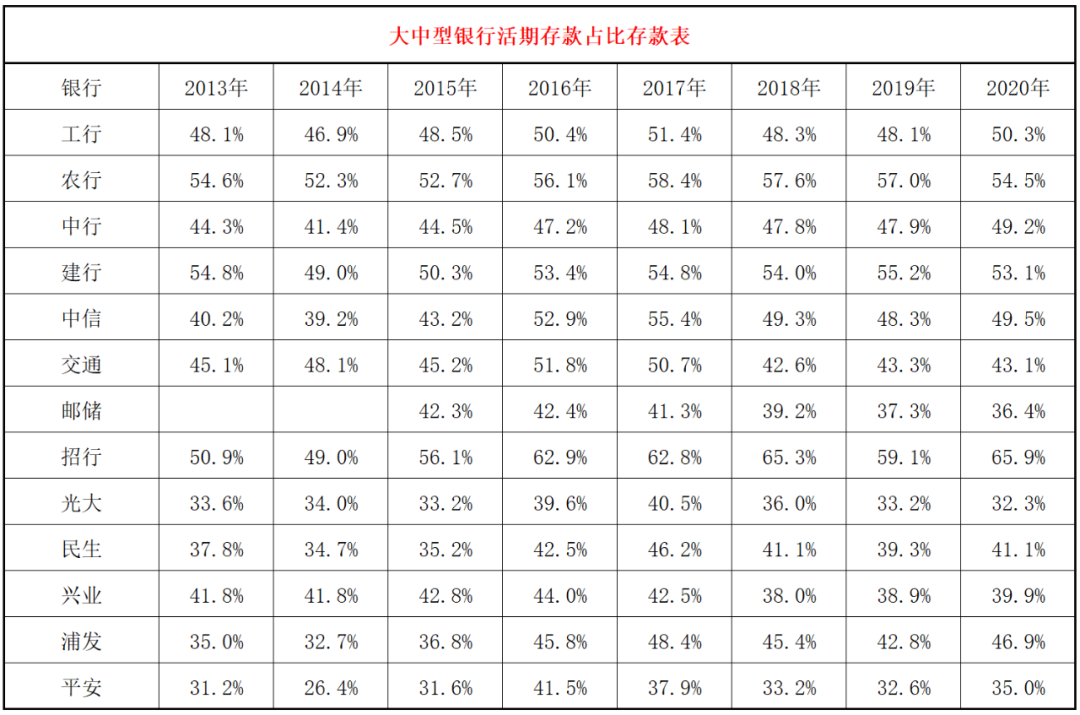

4、活期存款与存款比值情况。这是一个非常重要的数据,不仅仅说明一家银行的存款成本低,更重要的是说明这家银行的客户粘性大。前段时间还有朋友留言说定期存款占比高的银行更好,说是巴老爷子说的,说定期存款占比高才说明客户粘性大,我想这位朋友应该忽视了中美的文化和客户差异。招商银行在这一点上表现的依然非常优异,活期存款占比达到65.9%,也是唯一的一家超过60%的银行。其次是农业银行占比54.5%,建设银行占比53.1%。最差的是光大银行、平安银行和邮储银行,占比只有35%左右,三分之二的存款是定期存款走的还是高吸揽储的路。这里面要说明的是,拉存款尤其是活期存款一定会牺牲一些成本,有网点成本,有服务成本等等,邮储银行以57.88%的成本收入比遥遥领先,招商银行33%的成本收入比位居第二,其他银行都在25-30%之间,邮储银行各方面数据靓丽,是因为市场化程度晚一些低一些,同时还有一个永远的痛,给邮政集团巨量的手续费,这一点将长期拖累邮储银行,而且未来大概率会更严重。

5、存款总成本率情况。活期存款利率一般都非常低,目前各家银行成本差别不是很大,但定期存款却有很大的差别,比如2020年农业银行公司和个人定期存款利率分别为2.52%和2.77%,招商银行是2.86%和2.92%,兴业银行是3.10%和3.77%,活期的占比,定期利率基本上决定了存款总成本率。存款总成本率最低的是农业银行1.53%,其次为招商银行1.55%,再次就是建设银行和邮储银行的1.59%。存款总成本率最高的是光大银行2.30%,兴业银行和民生银行并列2.26%。从过去八年的平均历史数据看,最低的是农业银行1.59%,招商银行1.61%,建设银行1.62%。过去八年存款成本平均最高的是平安银行2.33%,光大银行2.30%和兴业银行2.17%。

6、负债总成本情况。这是本文最后的落脚地,总的负债成本低才是真正的原料便宜,负债总成本低的银行,可以在相对保守的资产配置下依然获得较高的净息差,依然可以保持较高的净利息收益率。从2020年的数据看,邮储银行1.61%、中国银行1.66%、工商银行1.67%、农业银行1.71%、建设银行和招商银行并列为1.73%。负债总成本最高的是民生银行2.41%、光大银行2.39%、兴业银行2.36%、浦发银行2.33%和平安银行2.32%。过去八年平均数据看,成本最低的是农业银行1.77%、建设银行和工商银行1.80%、中国银行1.86%、招商银行2.01%;成本最高的是兴业银行2.84%、民生银行2.75%、平安银行和光大银行2.74%(平均八年邮储银行和浦发银行数据不全未列入)。可以看出,四大行、邮储银行和招商银行负债总成本要比其他股份制银行低60-70个基点。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“云蒙投资”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 从存款和负债成本角度看银行

云蒙投资

云蒙投资