地产人必关注的老字号

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

房企对境外市场投资放缓,活动从收购向处置转变,很大一部分原因出于境外市场投资环境的影响。

1月7日,资本市场消息称,中国奥园正在进行处置的境外资产中,已有4-5宗项目在洽谈买家,交易金额预计为人民币30亿元左右。事实上,为应对当前疲软市场下的流动性危机,近期房企资产处置动作频繁,其中不乏对境外资产的处置。这是否释放房企逐步撤退境外市场的信号?

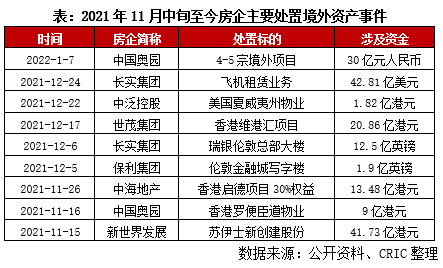

01 房企境外资产处置集中度提升 涉及资金数额庞大

近两月以来,房企境外资产处置集中度提升;据不完全统计,2020年11月中旬至今,房企处置事件近10起,涉及资金折合人民币约496.5亿元。可以见得,房企处置境外资产涉及金额体量较为庞大,其中长实集团两笔单项资产处置涉及金额均超人民币百亿元。

值得注意的是,部分房企短期内多次处置境外资产。例如,中国奥园在2022年1月处置境外资产之前,于上年11月以9亿港元出售香港罗便臣道若干物业;长实集团于2021年12月先后以12.5亿英镑出售了瑞银伦敦总部大楼,以42.81亿美元出售了飞机租赁业务。

从房企处置境外资产的物业类型来看,除了住宅、商业、办公等地产项目,还将触角延伸至物业、租赁等;从处置对象所处地来看,房企处置英、美两地资产的涉及数量较多、金额较高,主要由于过去这两地资产受国内青睐程度较高,资产投资比重较大。

近期房企境外资产处置频率的提高,其背后的动机几何,是否意味着房企正逐步撤退境外市场?

02 境外房地产环境不确定性增强

当前,房企对境外市场投资放缓,活动从收购向处置转变,很大一部分原因出于境外市场投资环境的影响。

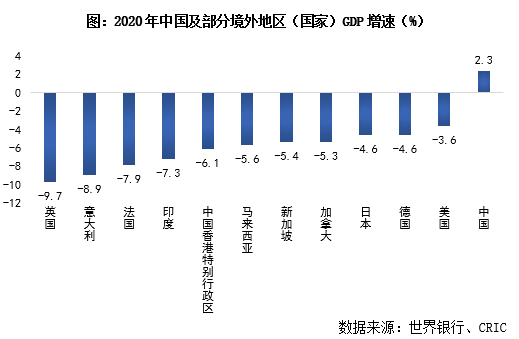

一方面,2020年突如其来的新冠疫情,放缓了境外市场经济增速;同时疫情的反复、变异、难控,加剧了境外市场的不确定性。根据联合国发布的《2021年世界经济形势与展望》报告,2020年受疫情冲击,全球经济萎缩4.3%。根据世界银行统计数据,2020年GDP总量靠前的部分经济体中,仅中国大陆GDP呈正增长,大部分境外地区及国家GDP增速由正转负。

另一方面,近年来我国对外直接投资的限制政策力度加强。2017年8月,国家发展改革委、商务部、人民银行、外交部联合发布《关于进一步引导和规范境外投资方向指导意见的通知》,引导和规范境外投资方向,其中将房地产、酒店、影城、娱乐业、体育俱乐部等境外投资列为限制类。2018年3月,国家发改委在《境外投资敏感行业目录》中,进一步阐明目的,主要出于这些领域的境外投资出现的非理性倾向予以加强管制。

在此背景下,房企境外投资力度放缓,撤资、资产处置等现象涌现,主要出于针对外部环境的风险控制、理性回归考量。

03 房企出于战略布局 资金压力、资产配置的综合考量

房企境外撤资,除了基于外部环境因素,更多是在当前行业、经济环境下自身战略布局、现金流压力、资产配置等方面的综合考虑。

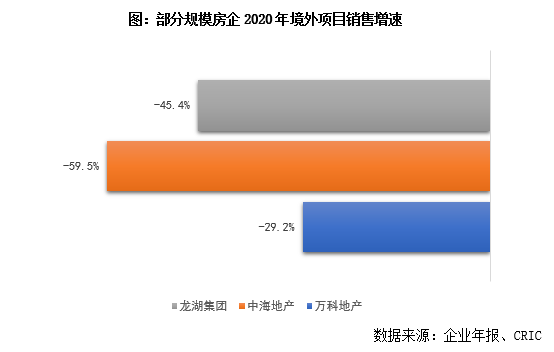

其一,2020年受疫情影响,房企境外项目的销售业绩呈显著下滑。其中,中海地产境外项目销售金额由2019年的111.89亿元降至45.3亿元,同比下降59.5%;万科境外项目销售金额同比下降29.2%,境外项目销售金额占比由2019年的0.14%降至0.08%;此外,绿地2020年海外项目因疫情影响,销售周期和开发周期进一步拉长,导致成本增加及折现时间加长,共计提跌价减值损失9.91亿元。

房企在当前时间节点处置境外资产,一方面是针对境外市场下行下的战略性收缩;另一方面,抓住资产收割窗口期,获得一波资本利得。近期进行境外资产处置的房企中,大部分获利,其中长实集团于2021年12月处置的瑞银伦敦总部大楼,持有3年得利2.5亿英镑。

其二,2022年-2023年房企迎来境外债到期高峰,集中偿付压力凸显。根据克而瑞监测数据统计,71家样本房企2022和2023年到期的境外债规模分别达1145.8亿元和1184.7亿元,为2017-2026十年间峰值。

同时,“三条红线”融资监管持续,房企一方面面临境外债偿付压力,另一方面融资规模受限,借新还旧操作空间有限,“双面夹击”下现金流动性压力攀升。在此背景下,房企处置部分境外资产得以缓解流动性压力,以及境外债兑付压力。

其三,部分房企在控制自身流动性风险的同时,或旨在资产配置优化,无论从降低项目风险角度,还是从提升项目投资回报率的角度。

当前疫情在国际范围内控制形势依旧不容乐观,相比而言中国境内情况相对可控,地产相关投资在这方面的风险相对较低;同时,2021年下半年以来在政策、信贷收紧下土地成交“缩水”严重,而年末融资、供地等方面释放一定利好信号,2022年或有望迎来土拍窗口期。叠加风险与机遇因素,房企借此契机处置境外资产,为境内投资蓄能。

总体而言,当前房企提升对境外资产的处置频率,是出于短期内对境外项目风险及自身流动性风险的控制;同时在当前局势下,也是对境外投资的趋于理性,以及回归聚焦境内的战略倾向。

长期来看,全球化资产配置在风险分散、市场拓展、产业协同等方面的利好依旧存在。未来,房企撤退境外市场潮是否持续,还需紧密跟进境内外经济及市场环境动态,以及房企自身能否恢复到平稳健康发展状态。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究