中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:金融二叉树

每当一个ABS产品发生风险事件时,小编都不禁在想:

触发第三方增信的ABS算违约吗?

A档兑付,B档违约算违约吗?

触发违约事件算违约吗?

次级违约算违约吗?

如果小伙伴有相同的疑惑就跟小编一起来看看什么是ABS违约,以及那些违约的ABS怎么样了。

ABS因为产品结构较信用债等产品复杂,所以风险事件的触发、违约类型也比较复杂,可能有小伙伴有疑问,不能按时按金额兑付不就是实质违约了吗,还区分啥类型?emm。。。。。。这套逻辑对信用债来说完全够了,但是对ABS来说,就没那么简单了,为什么这么说呢?首先ABS的核心是基础资产,产品的兑付依赖于现金流而非纯信用,其次ABS产品的交易结构复杂,通常存在内、外部增信,故而风险事件的触发和违约类型也就比较复杂。

01先从增信措施说起:

ABS产品常见的增信措施包括,现金流超额覆盖、优先/次级分层、流动性差额支付承诺、担保等。

一般情况下,若基础资产产生的现金流不足以覆盖优先级资产支持证券的本息时,则差额支付承诺人将提供差额补足以保证优先级资产支持证券本息的兑付;若差额支付承诺人未履行差额补足义务,则由担保人保证优先级资产支持证券本息的兑付,如果担保人未履行不足义务,则次级资产支持证券将最先承受损失,为优先级资产支持证券提供信用支持。(小编这里举得简单的情况,有些ABS增信措施会更复杂,例如加入抵质押物、保证金设置、股权质押、优先收购权等。)

当现金流恶化时,到期现金流不足以支付优先级本息时,触发增信措施,这时候通常不认为发生违约,而是触发风险事件,当所有增信措施不足以覆盖优先级本息时,我们认为ABS产品发生实质违约。

对于作为增信措施的次级虽然有损失的可能,但小编认为不存在违约风险。首先,首先无论是原始权益人自留还是在市场销售,次级作为一种增信措施,在合同中并没有约定要支付本金和固定利息,而违约是指是指合同当事人完全没有履行合同或者履行合同义务不符合约定的行为。将它理解为权益层就更好接受了,不存在传统意义的违约风险。

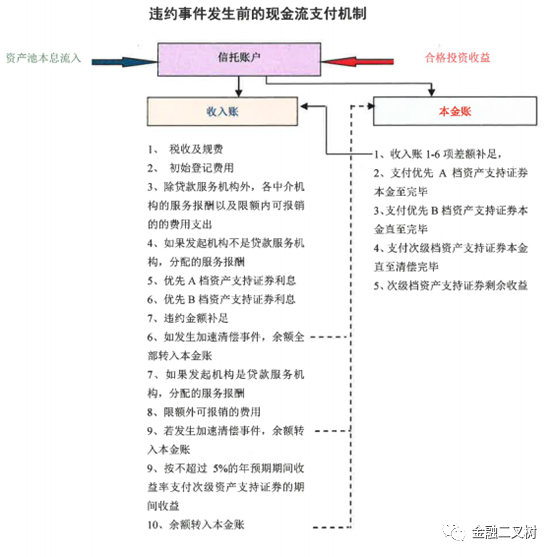

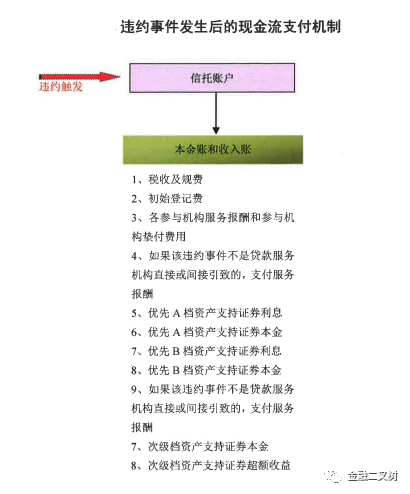

以下面的下现金流偿付机制例子来看:

上图所示产品有A、B档两个层级及次级,当出现违约事件后,偿付顺序是优先A档本金、利息 优先B档本金、利息 次级本金及超额收益。当优先A档本息正常兑付时,而B档本息无法正常兑付时,优先B档发生实质违约,而当次级本金损失,而优先A、B档正常兑付本息时,小编认为没有发生实质违约,风险事件会影响现金流分配但不一定导致违约。

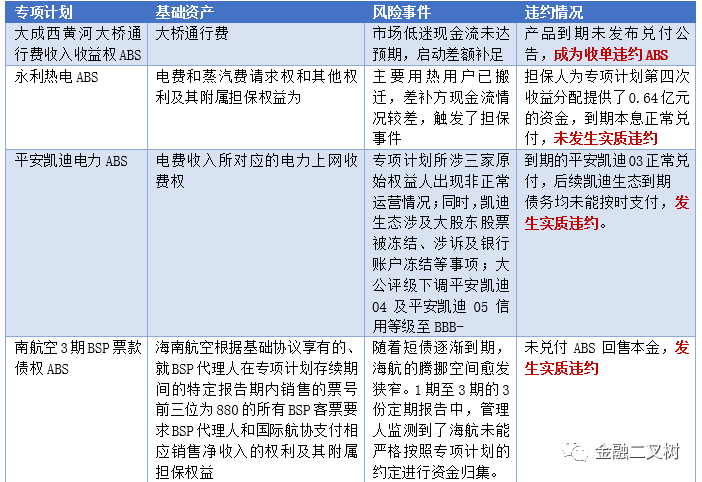

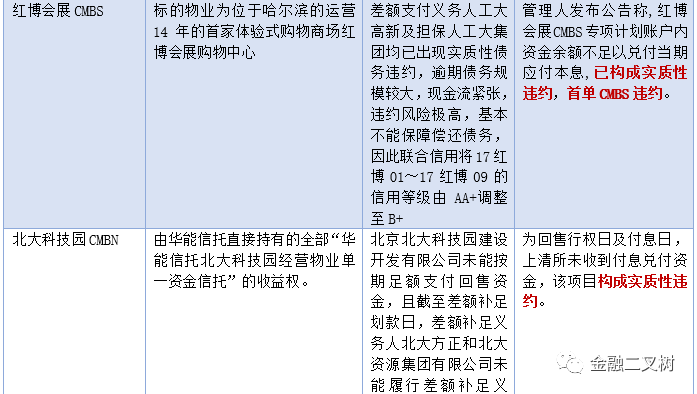

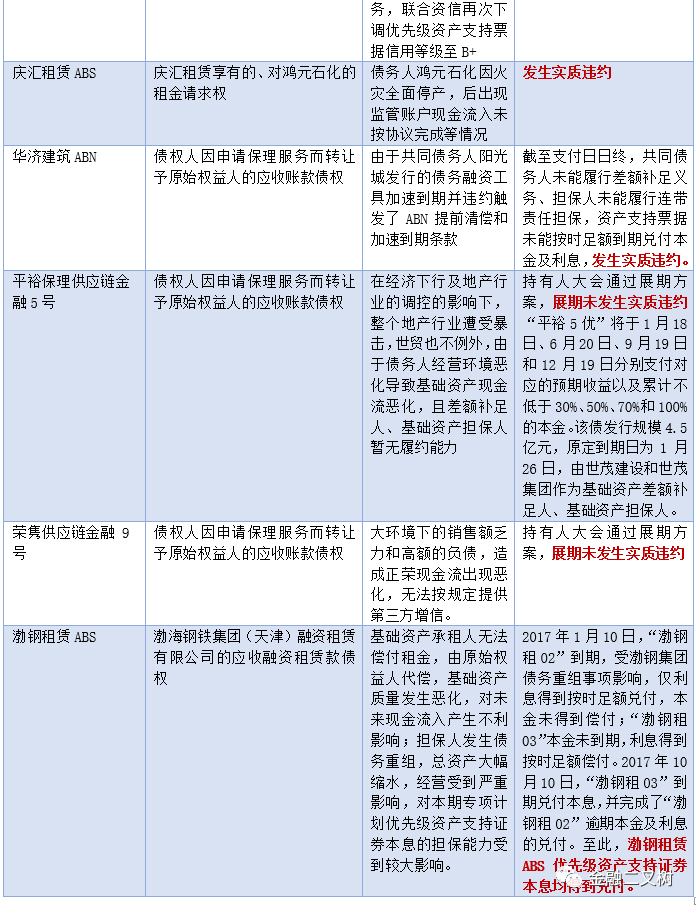

02一些触发风险事件的ABS

03违约事件小结:

1

当差额补足人和担保人是原始权益人的关联方时,当原始权益人出现经营风险,现金流恶化时,会出现连锁反应,直接影响增信的效果。

相关规定:《基础设施收费类资产证券化挂牌条件确认指南》第十五条,增信机构为原始权益人及其关联方或现金流提供方的,管理人应当结合风险相关性情况,详细核查并披露前述情况对增信效果的影响,并充分揭示风险。

2

资金混同,监管账户未能监管到位会直接影响现金流收集,例如鹤岗热力煤电ABS中,原始权益人部分基础资产现金流未划转至监管账户,部分监管账户资金未全额划转至托管账户,专项计划原始权益人和监管银行未能按照约定履行职责。

相关规定:《基础设施收费类资产证券化挂牌条件确认指南》第十三条,资产服务机构应当设置专项监管账户,基础资产或底层资产现金流应当由资产服务机构从专项监管账户全部划付至专项计划账户。专项监管账户资金应当与资产服务机构的自有资金进行有效隔离,禁止资金混同或挪用。

《应收账款资产证券化挂牌条件确认指南》第十二条 基础资产的现金流回款路径应当清晰明确,管理人应当在专项计划文件中明确专项计划账户设置、现金流自产生至当期分配给投资者期间在各账户间划转时间节点安排等。基础资产现金流应当由债务人直接回款至专项计划账户,难以直接回款至专项计划账户的,应当直接回款至专项监管账户。专项监管账户资金应当与原始权益人的自有资金进行有效隔离,禁止资金混同或挪用。特殊情形下,基础资产现金流难以直接回款至专项计划账户或专项监管账户的,管理人应当充分披露基础资产现金流未能直接回款至专项计划账户或专项监管账户的原因和必要性,揭示资金混同或挪用等风险以及相应的风险缓释措施。

3

在ABS整个流程中尽职调查不见贯穿始终,而且十分重要,尽职调查不充分会直接影响到对原始权益人的判断,不仅无法充分揭示风险、安排风险缓释措施,严重的直接影响产品兑付。

例如庆汇租赁ABS的“萝卜章”事件,管理人恒泰证券曾就中石油兰州分公司与鸿元石化的业务合作及相关合同的真实性和有效性向中石油兰州分公司进行询证。中石油兰州分公司回复称,鸿元石化与中石油兰州分公司之间不存在任何法律关系或者关联关系,也不存在任何业务往来,涉及中石油兰州分公司的相关合同等文件上所加盖的印章及负责人签字系伪造。

辽宁证监局就曾作出《关于对恒泰证券股份有限公司采取出具警示函措施的决定》,认定:恒泰证券作为庆汇租赁一期资产支持专项计划的管理人,未对专项计划基础资产进行全面的尽职调查,即存在部分尽职调查过程未严格执行程序,部分访谈未制作访谈记录,尽职调查底稿访谈记录不完整,部分访谈仅有录音、未经被访谈人签字等问题。

相关规定:《证券公司及基金公司子公司资产证券化业务尽职调查工作指引》第二条规定,尽职调查是指证券公司及基金管理公司子公司 (以下简称管理人)勤勉尽责地通过查阅、访谈、列席会议、实地调查等方法对业务参与人以及拟证券化的基础资产进行调查,并有充分理由确信相关发行文件及信息披露真实、准确、完整的过程。

4

基础资产不能过度集中,否则更容易受到政策、环境等影响因素。

例如永利热电ABS和天裕燃气ABS一个没有提前关注原始权益人下游客户的行业集中风险,导致当区域内的政策环境发生变化时,专项计划现金流大幅下降;一个因上游供应商受环保行业政策影响减停产,对原始权益人提供原材料的能力大幅下降,导致专项计划现金流大幅下降,并影响了相关主体的持续运营能力。

相关规定:《应收账款资产证券化挂牌条件确认指南》第五条规定,相互之间不存在关联关系的债务人且单个债务人入池资产金额占比不超过50%。

符合以下条件之一的,可免于上述关于债务人分散度的要求:

(一)基础资产涉及核心企业供应链应付款等情况的,资产池包括至少 10 个相互之间不存在关联关系的债权人且债务人资信状况良好;

(二)原始权益人资信状况良好,且专项计划设置担保、差额支付等有效增信措施。

符合条件并免于债务人分散度要求的,管理人应当在计划说明书中披露基础资产池集中度较高的原因及合理性,充分揭示风险,设置相应的风险缓释措施。

《基础设施收费类资产证券化挂牌条件确认指南》第七条规定,基础资产及底层资产的现金流来源应当具备一定的分散度。管理人应当结合基础资产或底层资产涉及的地区概况、区域经济、行业政策、供需变化等因素,对专项计划的集中度风险进行分析。管理人应当说明基础资产或底层资产现金流来源的集中度情况,集中度较高的应当进行风险提示,并披露重要现金流提供方的经营情况及财务状况。

3

收费权类ABS及CMBS内部分级增信的效果要合理评估。因为未来现金流的不确定性更高,而不像债权类ABS此消彼长的关系,尤其是对于仅有5%左右的比例,次级的左右微乎其微。

关于自留的规定:《应收账款资产支持证券挂牌条件确认指南》第十六条 原始权益人及其关联方应当保留一定比例的基础资产信用风险,具体比例按照以下第(一)款或第(二)款要求进行:

(一)持有最低档次资产支持证券,且持有比例不得低于所有档次资产支持证券发行规模的5%,持有期限不低于资产支持证券存续期限;(二)若持有除最低档次之外的资产支持证券,各档次证券均应当持有,且应当以占各档次证券发行规模的相同比例持有,总持有比例不得低于所有档次资产支持证券发行规模的5%,持有期限不低于各档次资产支持证券存续期限。

原始权益人及其关联方按照上述要求进行风险自留后,除非根据生效判决或裁定,不得将其持有的资产支持证券进行转让或者以任何形式变相转让。

符合以下两种条件之一的,原始权益人可免于上述风险自留要求:

(一)基础资产涉及核心企业供应链应付款等情况的,基础资产池包含的债权人分散且债务人资信状况良好;

(二)原始权益人资信状况良好,且专项计划设置担保、差额支付等有效增信措施。

符合条件并免于上述风险自留要求的,管理人应当在计划说明书中充分披露原始权益人未进行风险自留的原因及合理性,并揭示相关风险。

《基础设施收费类资产证券化挂牌条件确认指南》第十九条规定,原始权益人及其关联方应当保留一定比例的基础资产信用风险,持有最低档次资产支持证券,且持有比例不得低于所有档次资产支持证券发行规模的5%,持有期限不低于资产支持证券存续期限。

原始权益人及其关联方按照上述要求进行风险自留后,除非根据生效判决或裁定,不得将其持有的资产支持证券进行转让或者以任何形式的变相转让。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“金融二叉树”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 聊聊ABS违约那些事

金融二叉树

金融二叉树