特邀中外监管层、金融行业高层、经济学家、民营金融领军人物独家供稿。立足中国金融行业,创造财经新视界。

作者| 小债看市

来源| 小债看市(ID:little-bond)

去年下半年以来,祥生控股集团信用资质逐步恶化,再融资风险加大,其股价甚至一日腰斩,如今公开债务违约,这家千亿浙系房企深陷危机。

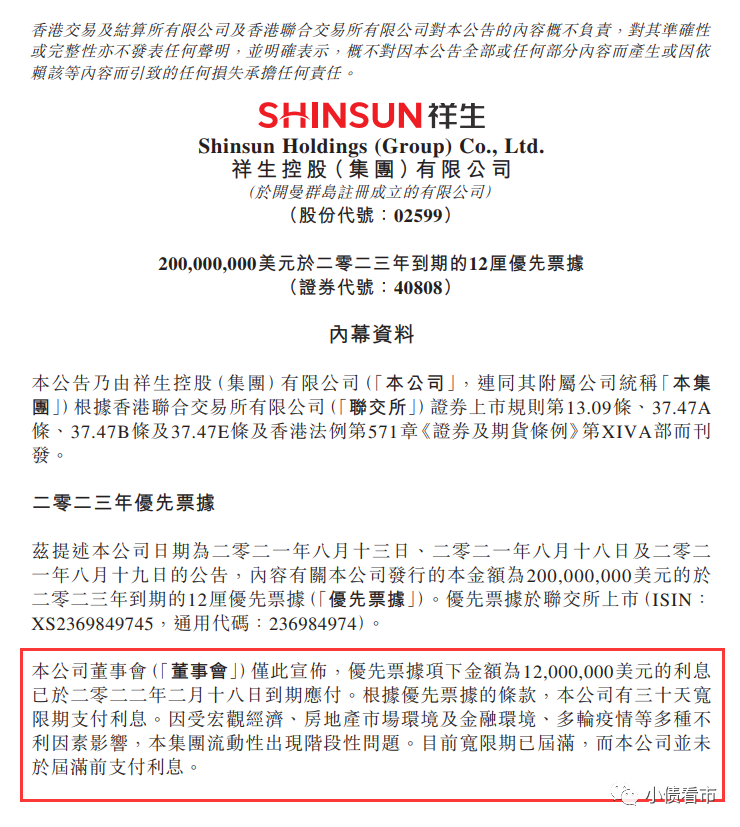

3月21日,祥生控股(02599.HK)公告称,公司未能按期支付2亿美元债1200万美元利息。

美元债付息违约公告

公告显示,祥生控股集团2亿美元优先票据项下1200万美元的利息已于2022年2月18日到期应付。

因受宏观经济、房地产市场环境及金融环境、多轮疫情等多种不利因素影响,祥生控股集团流动性出现阶段性问题,在30天宽限期届满时仍未支付利息。

据悉,目前祥生控股集团正对流动性、业务整体经营和经营环境进行评估,已委聘盛德国际律师事务所作为法律顾问,以就有关事项提供意见。

据公开资料,祥生控股集团上述美元债发行于2021年8月,当前余额2亿美元,票息12%,将于2023年8月18日到期,每半年付息一次。

《小债看市》统计,目前祥生控股集团共存续4只美元债,存续规模6.21亿美元,其中将有3只美元债于一年内到期,其面临集中兑付压力较大。

存续美元债

今年1月18日,祥生控股集团完成了对其2022年1月23日到期3亿美元债券的要约交换,虽然延长了债务期限,但其流动性仍然紧张,再融资风险较高。

不久,惠誉和穆迪将祥生控股集团主体和相关债项信用等级下调,并将其所有评级展望由下调观察调整为“负面”。

去年下半年以来,祥生控股集团信用资质逐步恶化,再融资风险加大,其股价甚至一日腰斩,如今公开债务违约,这家千亿浙系房企深陷危机。

02 1500亿负债压顶

据官网介绍,祥生控股集团拥有地产开发一级资质,依托于祥生集团的雄厚背景,正在逐渐形成全国化的战略布局。

2020年,祥生控股集团在香港联合交易所主板上市,成为最后一个上市的TOP30千亿房企。

祥生控股集团官网

近年来,虽然通过杠杆撬动规模,祥生控股集团完成从百亿到千亿的跨越,但其根基不稳,更是在去年面临销售下滑、盈利欠佳等问题。

2021年全年,祥生控股集团实现权益销售额803.4亿元,同比微升2.78%。

其中,去年第三季度祥生控股集团权益合同销售额环比下降60%至146亿元,9月份销售额更是降至34亿元。

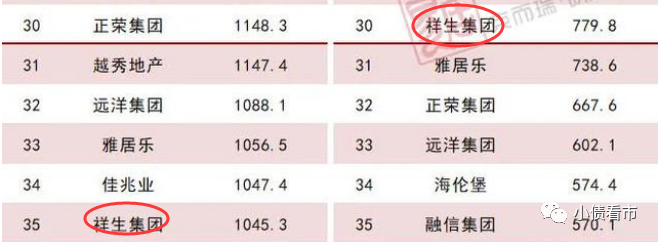

据克而瑞数据,2021年祥生控股集团以1045.3亿操盘金额位居房企第35名;以779.8万平方米操盘面积排第30位,属于中型房企。

克而瑞数据

2022年前两个月,祥生控股集团归属集团合约销售总额约为63.53亿元;合约建筑面积约为46.6万平方米。

值得注意的是,销售下滑主要与祥生控股集团土地储备分布在长三角地区的低线城市有关。

截至2021年中期,祥生控股集团总土地储备2295万平方米,较2020年末有所下降,仅支持2-3年的去化需求。

并且,祥生控股集团大多数土储位于长三角三四线,甚至五线城市,一二线城市的土地储备占比仅3成左右。

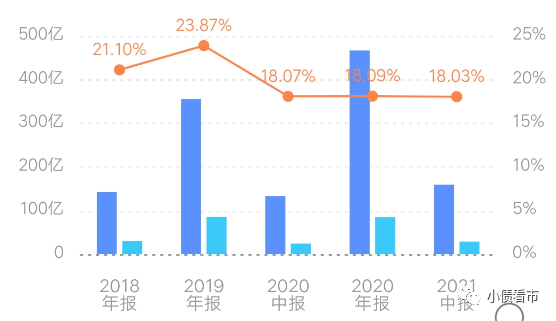

从业绩上看,2021年上半年祥生控股集团实现营收159.85亿元,实现归母净利润5.32亿元,毛利率和净利率分别为18%和6.1%,远低于上市房企平均水平。

毛利率水平

截至2021年二季末,祥生控股集团总资产为1726.56亿元,总负债1530.93亿元,净资产195.64亿元,资产负债率88.67%。

在“三道红线”方面,截至2021年6月底,祥生控股集团剔除预售账款后的资产负债率79.4%,净负债率96.6%,现金短债比1.2,踩中一道红线归为“黄档”。

值得注意的是,2017年-2019年间,由于激进扩张及高杠杆影响,祥生控股集团净负债率一度高达1380%、740%和360%。

《小债看市》分析债务结构发现,祥生控股集团主要以流动负债为主,占总债务的84%。

截至同报告期,祥生控股集团流动负债有1287.64亿元,其中一年内到期的短期债务合计221.62亿元。

相较于短债规模,祥生控股集团流动性尚可,其账上现金及现金等价物有273.19亿元,刚好可以覆盖短债,短期偿债压力可控。

除此之外,祥生控股集团还有243.29亿非流动负债,主要为长期借贷,其长期有息负债合计240.5亿元。

整体来看,祥生控股集团刚性债务有462.12亿元,主要以长期有息负债为主,带息债务比为30%。

有息负债高企,2020年和2021年上半年祥生控股集团融资成本分别为11.13亿和4.63亿元,尤其2020年融资成本高达9.1%,对利润空间形成严重侵蚀。

在同等级上市房企中,祥生几乎是融资成本最高,净利润率最低的存在。

从融资渠道看,祥生控股集团除了依赖于借贷、债券以及股权融资等方式外,还需应对非标融资的还款压力。

截至2021年6月30日,祥生控股集团信托和其他融资分别为159亿元和75亿元,约占债务的50%,而银行贷款和资本市场债务则分别占38%和11%,

然而,祥生控股集团对信托款的再融资能力已显著恶化。2021年第三季度其已偿还30-40亿元信托贷款和银行贷款,融资渠道正在逐步收窄。

另外,大量的少数股东权益限制了祥生控股集团的财务透明度,如果其加大对合资项目的参与,可能会降低从项目公司筹集资金的自主权。

资金压力下,今年初祥生控股集团短期内出售了旗下两家全资子公司股权回笼资金,近日其再拟2.72亿出售台州塘里村BT项目公司58.5%股权。

总得来看,祥生控股集团销售下滑,盈利能力持续恶化;债务负担较重,再融资压力较大;信托和其他融资占比较高,融资成本高企。

03 “黑马”房企

祥生是一家老牌浙系房企,与中梁、德信和佳源并称“浙系房企四小龙”。

上世纪90年代,担任诸暨金鸡坞村村支书的陈国祥,意外承担村子的拆迁改造工作,由此看到了房地产行业中存在的巨大机遇。

1995年,陈国祥创办了祥生地产,人生迎来逆袭。四年后,祥生地产在浙江省绍兴市开发了第一个住宅项目--诸暨祥生滨江花苑。

祥生控股集团董事长陈国祥

随后,祥生地产逐渐走出诸暨,2007年开发了首个上海住宅项目--上海祥生福田雅园,从此走出长三角。

在很长一段时间内,祥生地产坚持以浙江省为大本营深入渗透泛长三角区域。

近年来,凭借高周转策略有关,祥生在短时间内实现销售猛增。

2015年,祥生销售额首次突破百亿大关,2018年突破千亿达到1070.6亿元,复合增长率超过100%。

这期间,祥生采取“1+1+X”扩张策略,将项目扩展至泛长三角区域以外的其他具高增长潜力的城市。

2020年11月,在递表168天后,祥生控股集团在港交所挂牌上市,成为2020年最大的IPO内房股。

然而,登陆资本市场后,关于祥生内部大裁员、组织框架调整、多位高管离职等消息不断。

在业绩飞涨的背后,祥生负债率高、融资成本高、毛利率低以及收益率低等弊端显现,随着房地产行业步入寒冬,公司债务危机一触即发。(作者微信:littlebond1)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市