作者:rating狗

来源:YY评级(ID:YYRating)

5月31日首批公募REITs刚刚开始发售,就有部分产品在晚间宣布提前结束募集,而招商蛇口REIT就是一只“一日售罄”的爆火产品,他的真实资质到底怎么样?在探究其架构、资质、收益率等细节后,我们发现火爆的背后,并没有想象中的亮眼,或许更多的意义在于起到一个平平无奇优等生的标杆作用。

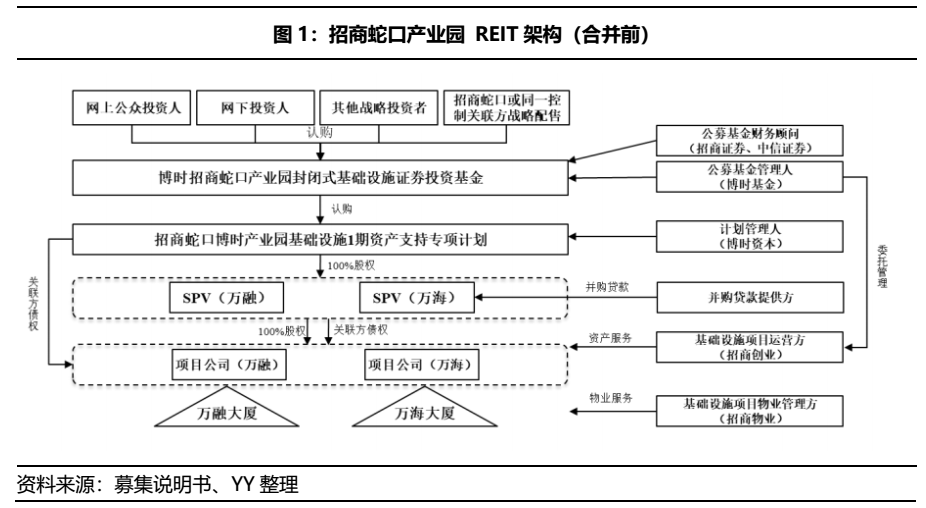

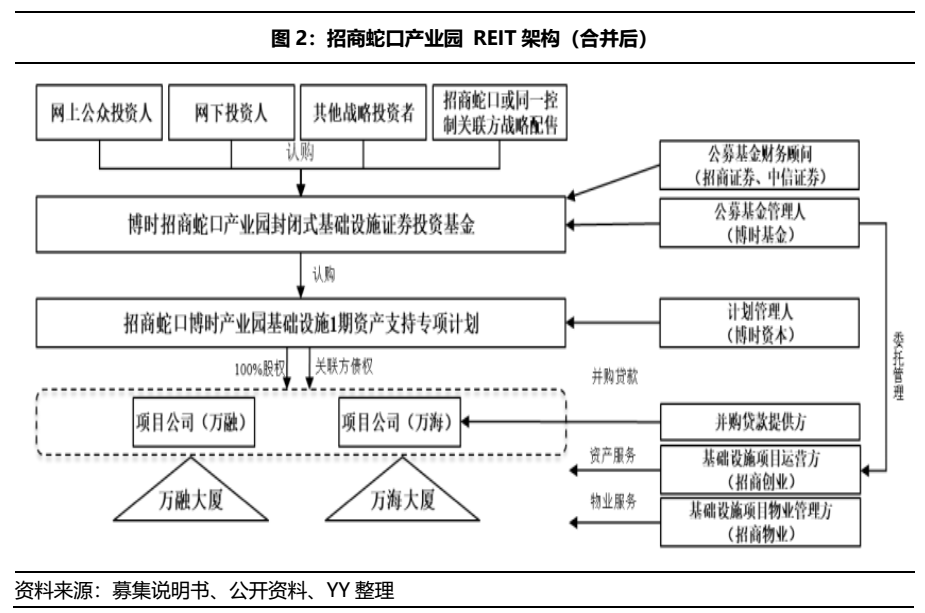

1. 产品结构

招商蛇口产业园REIT采用 “封闭式公募基金—资产支持专项计划—项目公司—项目”的结构,在底层搭建上,先设立SPV公司对项目公司进行股权受让和债权搭建,之后再用项目公司进行反向吸收合并。

第一阶段:专项计划收购SPV公司的股权,并引入招商银行3亿元并购贷款向SPV公司发放贷款,以收购项目公司的股权;而债权方面的搭建,调整项目公司投资性房地产由成本法改为以公允价值入账,公允价值与账面价值之间的差额形成对股东的应付股利,确认为专项计划对项目公司的债权。该种操作的优势在于操作步骤简单,无需构造单独借款,但是应付股利部分需要缴纳所得税,且只适用于投资性房地产科目项下的不动产项目,对于常以固定资产、无形资产等科目入账的基础设施项目无法操作,局限性很大。

第二阶段:反向吸收合并。公募REITs发行后一定时间将进入交易流程,即项目公司反吸收合并其股东SPV公司,SPV公司主体资格消灭,项目公司主体继续存续,项目公司的全部股权由资产支持专项计划直接持有,债务由投资人通过REITs基金和专项计划间接持有的债务+外部机构的并购贷款二者构成。至此,从REITs公募基金到资产支持专项计划,再到项目公司将完成股权(债权)穿透。

2. 底层资产及现金流来源

2.1 底层资产情况

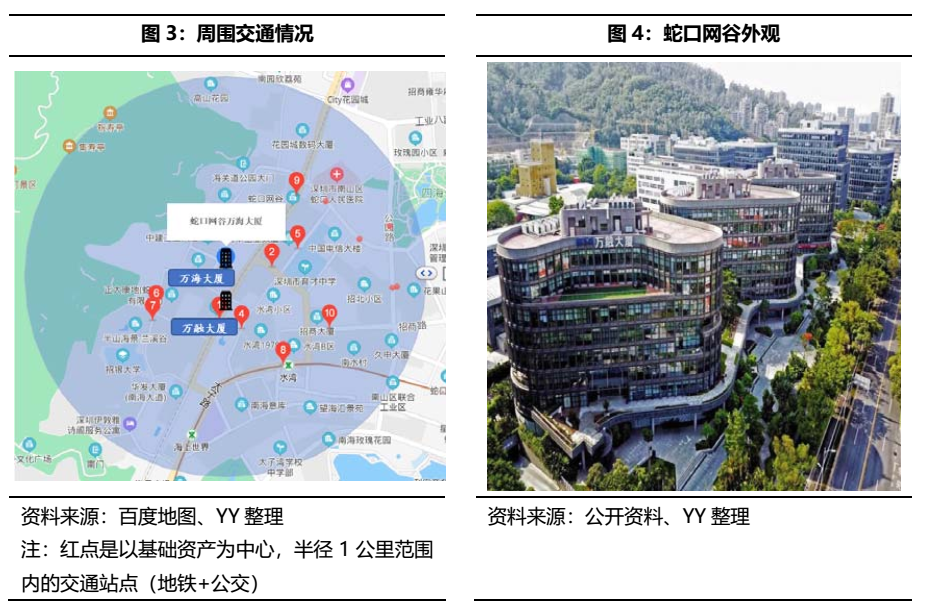

招商蛇口产业园REIT的底层资产为位于蛇口网谷产业园中的万融大厦和万海大厦两处园区物业,蛇口网谷产业园位于蛇口工业区(蛇口工业区是前海蛇口自贸片区三个功能区的其中之一,重点发展网络信息、科技服务、文化创意等服务)。直观来看,蛇口网谷产业园周围范围内包含多个公共交通站点,交通便利,配套齐全,且作为低密度的写字楼,依山傍海,办公环境优越,较为适合追求品质型办公租户。

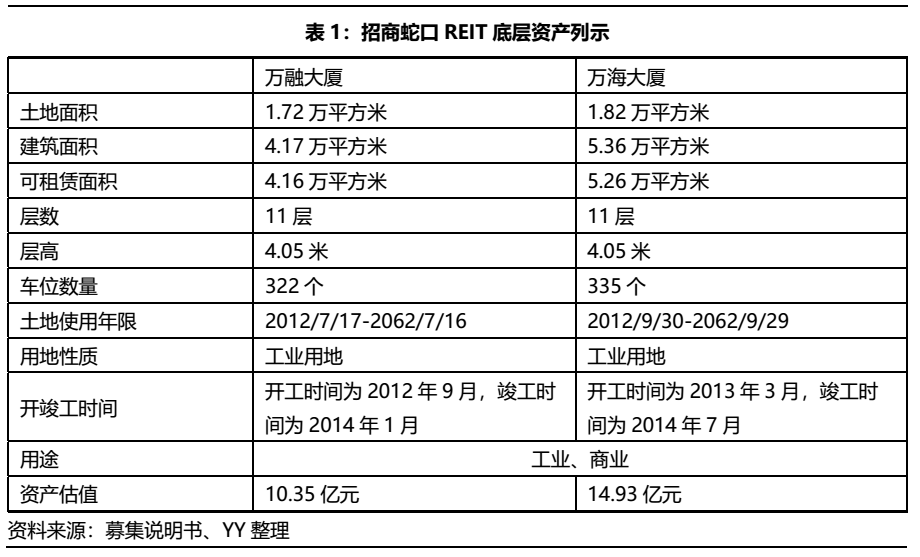

万融大厦、万海大厦均为工业用地,于2014年竣工,使用年限至2062年。可租赁面积分别为4.16万平方米及5.26万平方米,资产估值分别为10.35亿元、14.93亿元(依旧采用收益法对资产组估值)。其实两栋大楼本质就是写字楼,但因为工业用地的属性,就可以披着产业园的外衣,装进公募REITs的底层资产中。

2.2 现金流来源

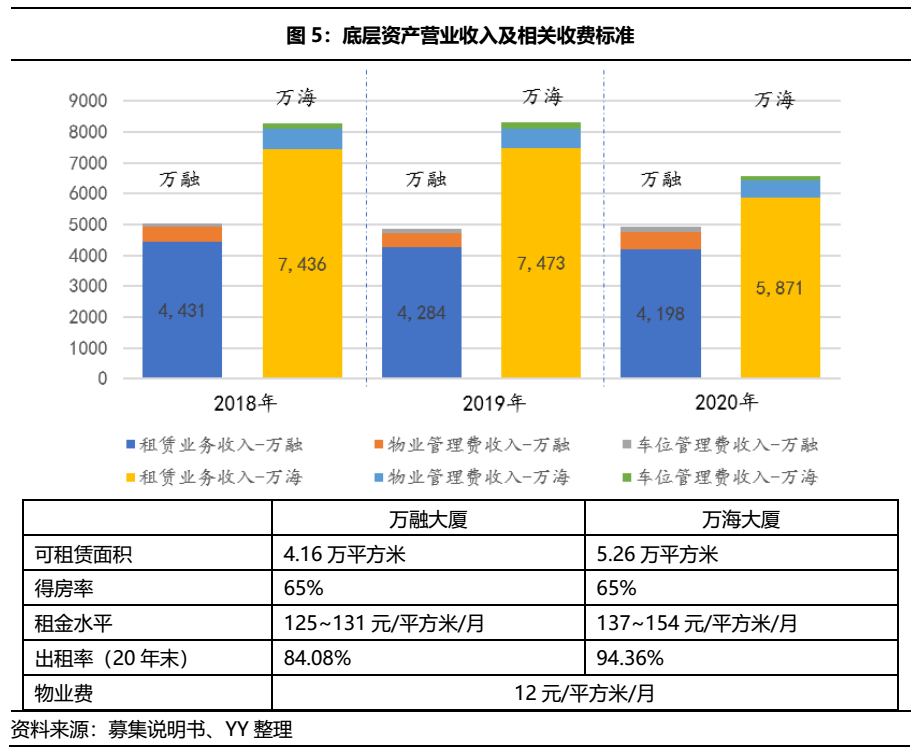

两栋大厦在2018-2020年营业总收入分别为1.33亿元、1.31亿元、1.15亿元(2020年万融、万海大厦分别减免了784万元、1,083万元租金),若不考虑疫情影响,整体来看营业收入平稳,并没有增长趋势。分个体来看,万海大厦的可租赁面积、平均租金、出租率都高于万融大厦,整体现金流来源优于万融大厦。

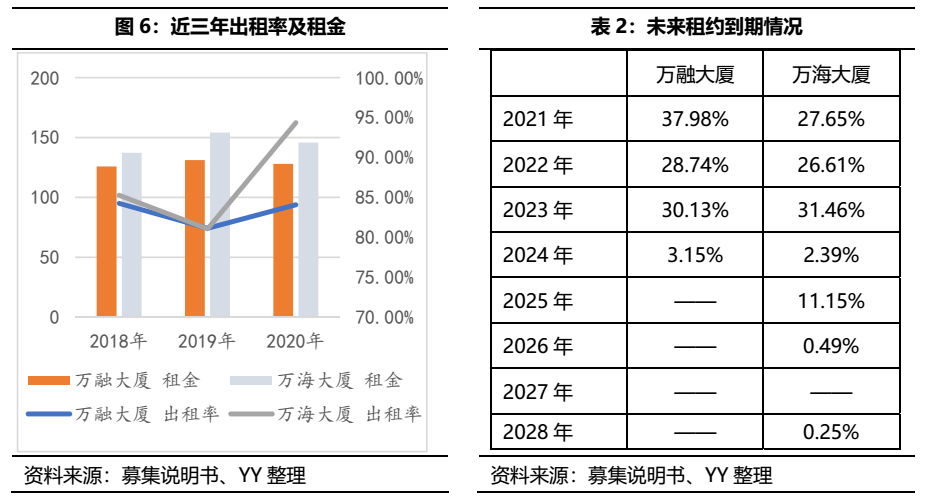

2.3 现金流稳定性

出租率是产业园租金收入的重要衡量指标,出租率越高,租赁收入越高,同时空置机会成本越低,意味着项目当期分红越高。万融、万海大厦的出租率在2019年均有小幅下降(2019年为集中到期年),但2020年疫情期间出台租金优惠方案后,有一定反弹,不考虑疫情因素,大楼租金的年增长率约为5%。且租户租期以1-3年为主,因此租约到期情况较为均匀,保证了现金流的稳定。

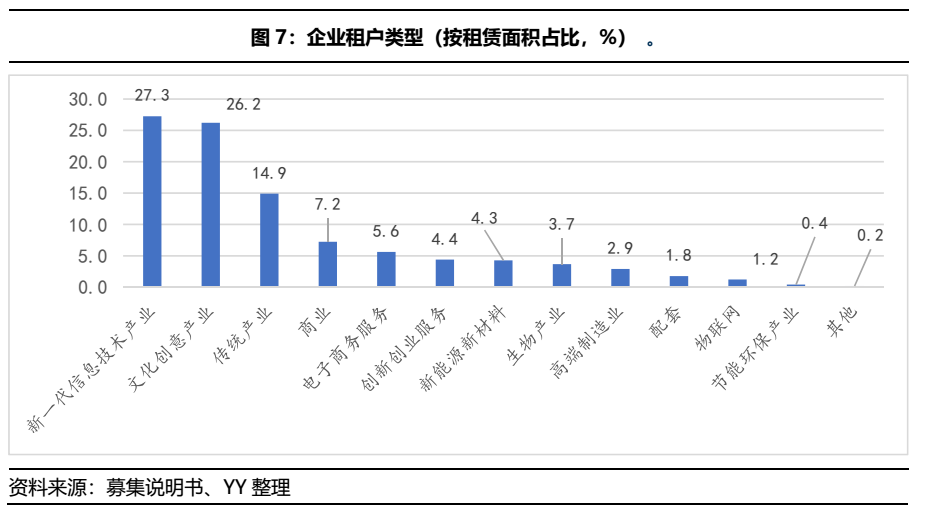

蛇口网谷产业园内已引进苹果华南总部、IBM、史泰博等企业,能吸引更多上下游企业落户产业园。截至2020年末,万融、万海大厦的企业租户共175个,以信息技术、文化创意、传统和商业企业为主,租赁面积占比达75.6%,具有较强的产业集聚性。另外,万融、万海大厦的关联方租户(均为招商局控股旗下企业)租金占比为12.3%、17%,也能保证一定的客户粘性。

对比蛇口产园周围的租赁竞品:以距离蛇口网谷近800米的海翔广场(开发商为世纪海翔),是于 2015年竣工的甲级写字楼,得房率为70%,租赁面积以400平方米以下小户型为主,租金为120元/平米/月,层高为3.5米,出租率保持在80%~90%,硬件方面和底层资产的两座大厦差异不大,主要是在入住企业类型方面存在不同,以科技、TMT行业公司为主。

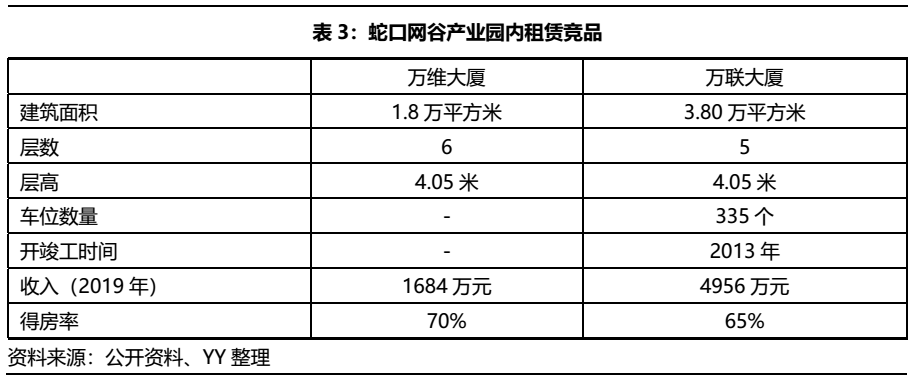

在2020年底招商蛇口透露要加入首批REITs的发行时,传闻的是“四万”大厦全部加入本次底层项目中,到最后仅有万融、万海大厦加入,那剩余“两万”(万维、万联大厦)到底怎么样?万维、万联大厦的建筑面积虽然和万融、万海有一定差距,但租金、物业、层高这些硬件条件差异不大,得房率略高于万融、万海大厦,从出租质量来看,苹果(中国)公司总部、美国国际外语学校等入驻了万维大厦,且根据公开招商平台显示,两栋楼暂无房源出租,客户粘性更足。对比来看,作为底层资产的万融、万海大厦只能算是招商蛇口底下众多优等生中的平凡者。

3. 投资端:预期收益及流动性

3.1 投资者预期收益

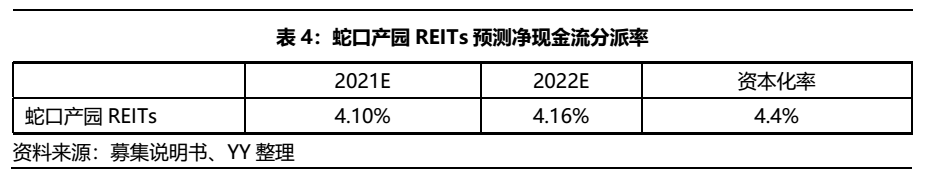

本次蛇口产园REIT2021年预测净现金流分配率为4.1%,首年资本化率为4.4%(资产运营收入与价值之间的比例)。产业园REITs底层资产属于不动产,其收益除租金收入等固定收益类的现金分派外,可能获得底层资产价值上升带来的增值收益。因此产权类REITs的股性特征更明显,相较经营权类REITs性质更接近股权。

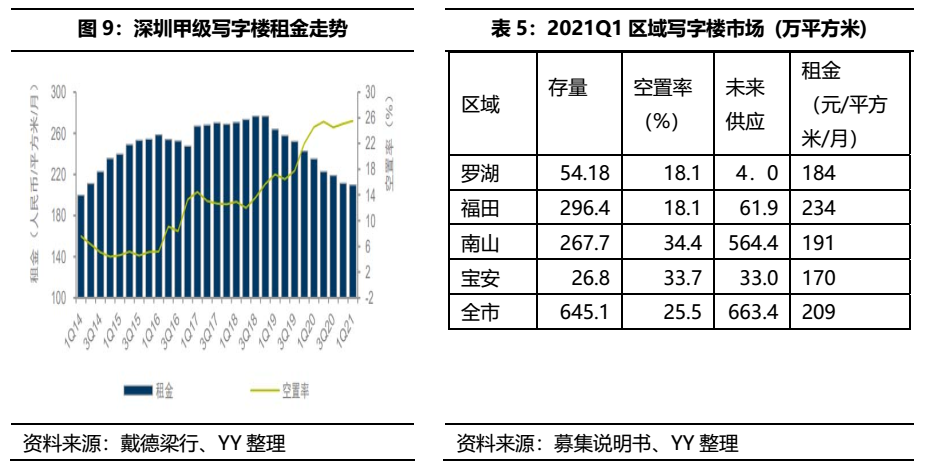

首先租金方面,自19年来深圳的甲级写字楼租金增势不在,且2020年因疫情影响,租金减少更为明显,因此在诸多评估报告中推测的未来可以保持5%的租金增长率,就事实来看,保持存疑态度。

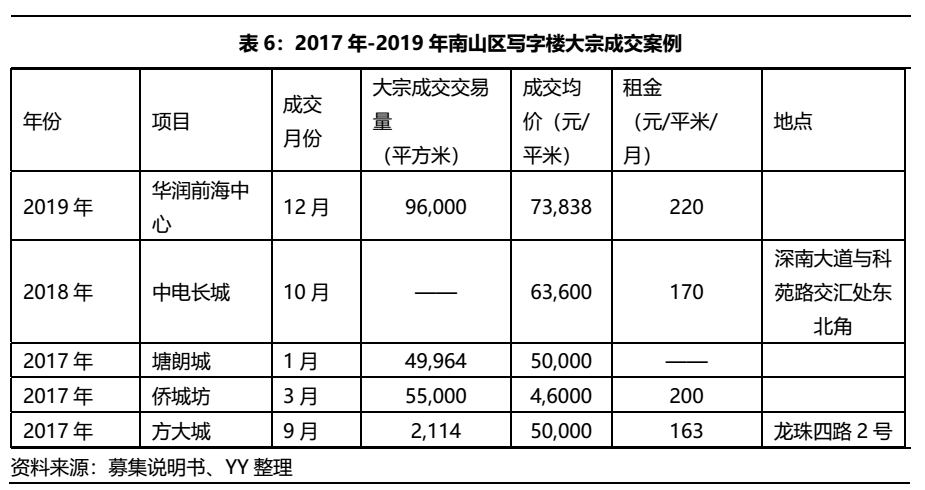

租金的下降,追根溯源,还是供需的问题。首先就区域环境来看:2021年一季度深圳市新增甲级写字楼供应集中于南山区,但在供应放量的背景下,其空置率仍提升至34.42%,且为深圳市最高,而租金则下降1.1%至191.53元/平方米/月。因此在这种大环境下,关于底层资产价值是否能持续增值,也是持保留态度。通过具体数据,从近几年南山区大宗成交数据来看,发现2019年、2020年南山区不同租金区间的写字楼成交均价有不同幅度的上涨。而现在蛇口产园REIT底层资产的估值,万融大厦和万海大厦总建筑面积为9.53万方,其总估值为25.28亿元,折合每平米2.65万元。因此谨慎判断,这两栋大厦有增值空间,但存在可预见的上限。

3.2 定价与投资者结构

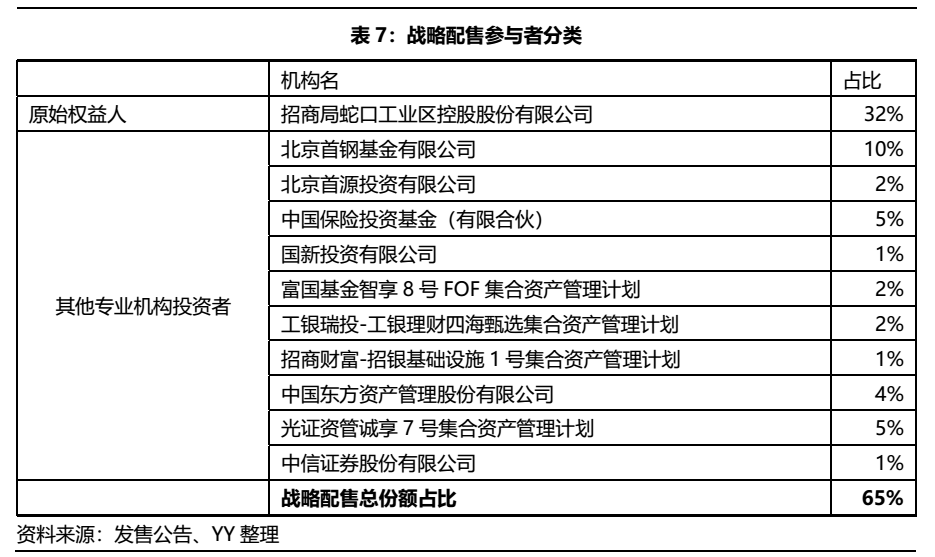

从招商蛇口REIT战略配售参与情况来看,原始权益人配售占比达32%,其他专业机构投资者占比为33%,其中券商占比为10%、保险占比5%、银行理财达3%,也有部分私募基金、产业公司参与,结构多元化。另外也有合格境外机构投资者,如鼎晖投资咨询新加坡有限公司-南晖基金参与到蛇口产园的网下报价。

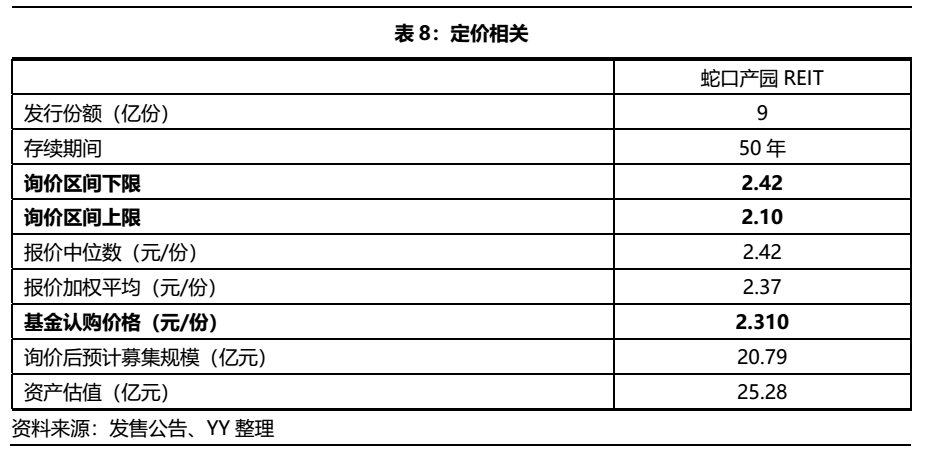

最后蛇口产园REIT的发行价为2.310元/份,均低于报价的中位数和加权平均数,询价后的预计募集规模均小于原资产估值。

4. 产业园REITs怎么看?

首先要关注产业园REITs底层架构的搭建,以及底层资产质量。蛇口产园REIT在ABS持有项目公司过程中,采用了设立SPV并反向吸收合并的方式,。通过对比产业园附近以及产业园内的租赁竞品,万融、万海大厦的竞争力稍显一般,并没有特别的优势。

关于收益性,REITs投资人则更看重产业园这类底层资产的现金分红水平否稳定并兼顾成长性,主要关注产业园所在的区域、租金、出租率及租户质量,这些是运营现金流及资产是否具备增值条件的保证。从大环境来讲,深圳写字楼目前是供过于求,处于谨慎判断,增值存在可预见的上限。

最后是流动性,投资者结构较为多元化,券商、保险及银行理财等参与度较高。另外,REITs对于原始权益人和战略配售方都设了不同时间的限售期,且从产业园REITs收益更偏股性的属性来看,投资者更看重其长期的成长性。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“YY评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

YY评级

YY评级