作者:阿邦0504

来源:债市邦

又是债市血流成河的一天。

之前大家都在想隔壁股市的AI泡沫啥时候破,没想到小丑竟是我们自己。

在昨天的大跌基础上继续补刀,30年期国债期货暴跌1.04%,考虑到冲TL的兄弟们大多都开个10倍左右的杠杆,这相当于是炒股的满仓跌停了。

交易盘最爱的二永债持续大幅上行,农行二永债崩了5bp。

但也有些许慰藉,盘后现券的收益率先上后下,跌幅持续收窄,10年期债重新回到1.85的位置,30年期国债从一度上行4bp回落到2bp以内。明天可以期待TL的高开了。

今天和昨天不一样的是,原来躺平看戏的券种也开始疼了。

配置盘主导的10年期国债、国网、汇金这类高等级中票,今天收益率也显著上行,虽然跌得没有超长债那么惨,但对于年末盯着考核和净值的兄弟来说,已经足够肉疼。

隔壁的股市呢?

早盘一度跟着跳水,全市场下跌个股一度超过四千只,但随后慢慢又给你拉起来了。恒生科技也是一样,吓唬一下,没真翻车。

这一轮股债双弱,表面上看像是风险偏好整体降温,但细细拆开看,真正出事的,还是长久期利率债这条战线。

为什么偏偏是超长债扛不住了?

大概有三条主线。

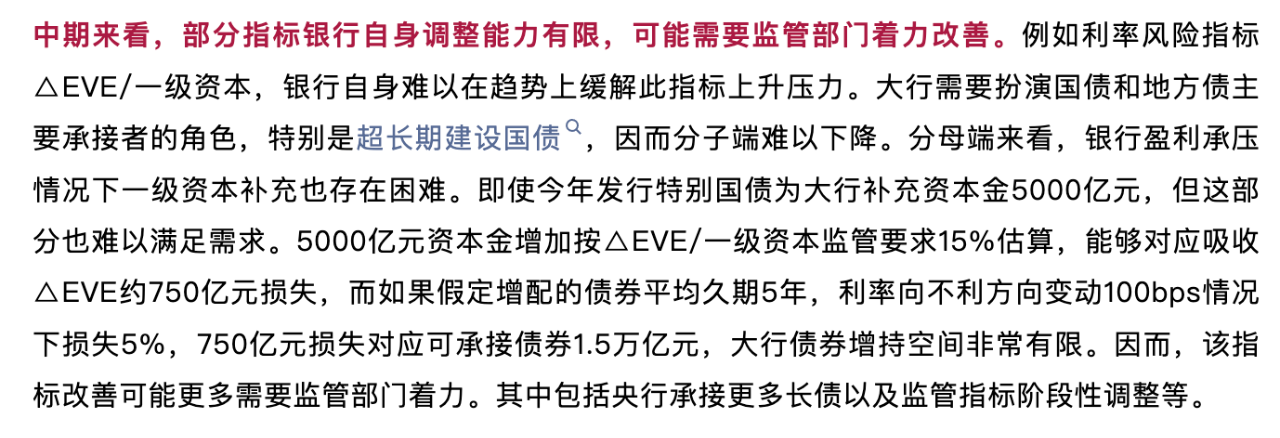

第一条,银行的监管指标真有压力。

大家最近经常听到的HRS这些久期、利率风险监管指标,说白了就是监管在盯着你整个资产组合的久期和对利率的敏感度。

很多银行在前面这一轮长债牛市里,账面浮盈已经很好看了,但△EVE接近15%的监管红线。

在这种背景下银行最简单的办法就是:优先处置久期最长、浮盈最多的券,暂停买入超长债,既兑现利润,又缓解指标压力。

看到的,就是银行盘在最远端那一截突然做起了减肥。

第二条,公募和券商的交易盘在被动减仓。

一方面,费率改革压着,公募年末的日子本来就不太好过,净值回撤一点点,机构和渠道就会用脚投票。赎回一来,基金经理只能卖券。卖哪里?当然是头寸最活跃、最容易出得去的超长债。

另一方面,券商自营今年普遍是“久期下调、波段为主”的思路,十一月这一波长端先跌了一脚,很多机构已经把杠杆减下去了。现在再来一轮急跌,多少有点被反身性按在地上摩擦的味道。

第三条,保险资金的方向在悄悄转向。

9、10月份保险保费收入增速转负,新增负债没那么猛了,资产端却持续往权益那边挪,债券投资占比持续减低。

对于高度依赖险资的超长债来说,最核心的那批天然买家的胃口,阶段性确实小了。

结果就是,你现在看到的是一个典型的供需错配局面:

一年里超长债发行五万多亿,供给端火力全开;非银久期普遍降到中短端,保险往股市挪一截,银行又被监管指标“卡脖子”,于是最远端这颗钉子,率先被市场锤弯了。

接下来怎么办,是不是该趁机去抄这波“长端崩盘”的底?

要回答这个问题,得先把两个可能的逻辑剥开。

一种是“纯交易盘多杀多”的逻辑。

如果这一轮主要是公募赎回、券商减仓、银行兑现浮盈叠加在一起,基本面没有发生新的恶化,那等到抛压出得差不多,仓位拆完,超长债的利率抬到一个够有诚意的位置,自然会有人回来接。

这时候就是典型的“杀过头+情绪修复”行情,反弹往往不小。

另一种是“有些人提前知道点什么”的逻辑。

例如,中央经济工作会议如果有超预期的财政扩张、特别国债再加码、长久期发债节奏进一步前置,那今天这波砸盘,可能就是少数资金提前在为明年的供给高峰让路。

如果是后一种,长端利率的抬升就不只是“技术性”修正,后面还有空间,这时候冲进去捡便宜,很可能是火中取栗。

老实讲,现在我们很难百分百判断是哪一种。政策还没落地,信息本来就是不对称的。

与其去赌“我比别人知道得多”,不如冷静一点,看数据、看价差本身给出的信息。

再来看看后面相对有一些把握的投机机会。

今天30年期挖出了一个肉眼可见的大缺口,午盘后稍微挣扎,之后就一路往下砸,最后收在112.45,几乎是贴着全天低点收。

这个缺口本身也埋下了一个交易性机会。

从历史数据看,国债期货的向下跳空缺口,100%都会修复。

等到情绪修复、政策预期明朗之后,将对这个缺口整个回补。

大概率只亏时间,不亏钱。

后面具体怎么干?

我给三类兄弟各说一句。

第一类,是今年已经赚了不小一笔、仓位又比较重的长端多头。

很现实一句话,现在已经不是纠结1个bp2个bp的问题,而是要想好,你是要守住今年已有的战果,还是要继续赌一把“政策大礼包”。

如果前者占上风,那就老老实实把久期往回收一点,长端留个底仓,短端和现金拉高比例,先把安全垫锁住,再谈后面有没有“惊喜”。

第二类,是盯着三十年期货图,准备抄底做反弹的交易盘。

从交易的角度看,这个缺口是个机会,但绝对不是闭眼all in的那种。更合理的做法,接受还有3 5个bp波动的可能,用小仓位分批试探,严格带好止损,把自己当成“来回做T的渣男”,有反弹就落袋为安,不去幻想一把抄到整轮大底。

第三类,是以银行、保险为主的配置盘。

对你们来说,今天最重要的,不是去琢磨这一脚跌是不是跌过头,而是别在这个位置被动砍久期砍到地板上。

监管指标是死的,资产配置是活的。只要整体组合久期控制住了,没有必要在情绪最差的时候,把手里最好的资产统统卖成现金。

反过来看,随着30年和10年国债之间的利差已经被推到接近一个标准差的上沿,曲线的凸性开始显出价值,哑铃型组合的收益率,相对于同久期的子弹型,反而在抬头。

我的态度还是差不多。

短期,尊重这波杀跌的力量,把它当成一场典型的年末情绪的共振,不要急着当英雄。

中期,盯紧三十年期货这次跳空留下的缺口,那很可能会在未来一两周甚至一两个月内,变成一次难得的技术性回补机会。

长期,在一个宽财政+宽货币的大框架下,利率债的逻辑没有被推翻,只是从躺赚的单边牛市,变成了低利率加高波动的磨人阶段。

在这个阶段,多想想怎么活着,少想想怎么一把暴富。

市场总是这样,真正的底,总在一堆骂声和叹气中,悄悄磨出来的。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市邦”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 债市大跌后生存法则

债市邦

债市邦