克而瑞研究中心是易居企业集团专业研究部门。十余年来,我们专注于房地产行业和企业课题的深入探究,日度、周度、月度等多重常规研究成果定期发布,每年上百篇重磅专题推出,已连续十年发布中国房地产企业销售排行榜,备受业界关注。

作者:杆姐

民营房企仍在艰难求生。

失约的多米诺骨牌被推倒另一面,是监管对部分已发布年报的房企进行一次次“灵魂拷问”。最近一次被点名的是“河北王”荣盛。

据公开披露,2022年5月25日,深交所再次下发了“关于对荣盛房地产发展股份有限公司 2021 年年报的问询函”,一共八问、问问扎心。

荣盛在京津冀地区应该算有名,典型的区域房企。今天杠杆地产借着深交所的问询函,来看看这位典型的区域大佬近况,希望一切尽快向好。

01 消失的净利润

数据显示,荣盛发展2021年度营收472.44 亿元,其中房地产开发收入400.56 亿元,占营收入比重 84.79%,毛利率17.86%,同比下降10.70个百分点。

这其中,荣盛发展母公司2021年营收7.50亿元占合并报表层面营收比重1.59%,母公司 2021年度收入金额及占合并报表层面营业收入比重同比分别下降 92.15%、11.77 个百分点。

另外值得注意的是荣盛集团2021年净利润断崖式下跌,这点深交所也质疑了。

数据来源|企业预警通(特此感谢)

对此荣盛发展的解释是:

因重新评估持有房地产项目的预期销售价格后,补充计提存货跌价准备,最终经审计,净利润较1月29日披露的业绩预告金额大幅下滑。

杠杆地产简单理解就是房价降得有点超预期所以计提了跌价。

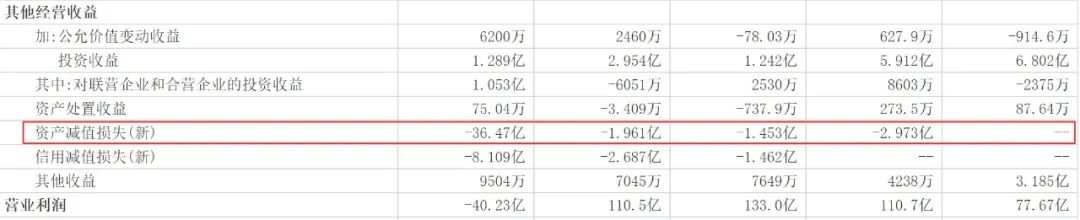

如下图东方财富统计的数据,2021年荣盛发展资产减值损失-36.47亿元,比往年要高数十倍。

数据来源|东方财富(特此感谢)

实际上这并非荣盛发展今年首次收到深交所关注函,2022年4月19日,深交所就已经注意到荣盛。彼时是关于其“归属于上市公司股东的净利润由盈利1亿元-1.5亿元下调为,亏损45亿元-60亿元”等展开问询。

分析说明导致2021年存货跌价准备计提金额同比大幅增加的具体原因及合理性等;

具体说明市场形势等变化对各地主要项目的影响方式及程度等;

是否存在其他应披露未披露的重大风险事项。

02 2022年:价格、销量双降

比如位于河北省的某洋房项目,2021年热销时的售价为每平米6500元,2022年1月周边竞品价格还达到每平米6900元。

但2022年1季度,荣盛发展对该项目进行价格促销,平均价格仅为4450元/平米,较此前的6500元/平米,下跌超过30%。

另一位于西南的别墅、住宅项目情况差不多,2021年热销时每平米均价13000元,该项目 2022年1季度销售极少,价格不具有参考意义,未售产品则采用11000元/平米的价格进行跌价准备测算,相比热销时的均价也下降了超过15%。

还有一个西南地区别墅和商业项目也夸张,从2021年热销时16250元/平米的均价,降到了2022年2月后10900元/平米的均价,降幅达33%……

更严峻的是,尽管价格有所降低,但销售似乎也并未提振

数据来源|中指院(特此感谢)

中指院数据显示,2022年前4月,荣盛发展销售额190.9亿元,销售面积181.5万平米,2021年同期这两个数据分别为347.9亿元、290.2万平米。杠杆地产算了下,2022年前4季度的每平米价格有所降低,从2021年同期的11988元每平米,下降到2022年前4月的10518元每平米,平均降幅约12.3%。

03 债务压力不减

“双降”的另一面,荣盛发展的债务压力不减,这方面深交所也问询了。

深交所要求其结合各项债务到期及逾期情况、可自由支配货币资金、预计经营现金流情况、资产变现能力、投融资安排等,分析说明是否存在流动性风险,债务偿付是否存在重大不确定性,可能对公司正常生产经营活动及持续经营能力产生的影响。

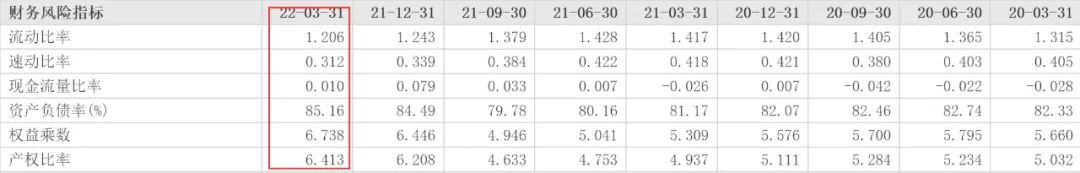

数据来源|东方财富(特此感谢)

目前荣盛发展尚未回复相关问询。杠杆地产通过公开数据看到:

流动比率、速动比率、现金流量比率,比2021年末降低。

截至2022年1季末,荣盛发展货币资金160.5亿元,比2021年末减少了大概36.5亿元,企业预警通显示,其短期债务305.29亿元、长期债务252.51亿元。

如此来看,河北王的情况似乎不容乐观,但愿6月份会有一份乐观的答案。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“杠杆地产”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 监管再次盯上“河北王”荣盛

杠杆地产

杠杆地产