一位债市从业人员的市场观察,仅为个人总结,不代表所在机构任何意见。微信号: bond_bang

作者:闫威

来源:时贰闫(ID:yantwelfth)

2019年3月12日,上交所向各保荐机构发布了《关于组织科创板股票发行上市审核系统集中测试演练的通知》,将于3月13日进行科创板上市审核系统的演练,意味着科创板落地速度再次提速,同时通知中指出3月18日起科创板上市审核系统将正式进入生产状态,也就说,从2019年3月18日起,科创板电子申报系统将正式受理项目申报!以三个月审核期限为基准,首批审核通过的科创板上市公司将于6月公布。

科创板从概念的提出,到最终的落地仅用时不到一年,这一速度,可谓惊人。而它的横空出世,将带给资管市场怎样的影响呢?

科创板的突破

科创板,全称是科技创新板,顾名思义,其所针对的是科技创新类企业。

首先,根据《上海证券交易所关于科创板上市推荐指引》的规定,保荐机构应当基于科创板定位,推荐企业在科创板发行上市。保荐机构在把握科创板定位时,应当遵循四类原则:一是坚持面向世界科技前沿、面向经济主战场、面向国家重大需求;二是尊重科技创新规律和企业发展规律;三是处理好科技创新企业当前现实和科创板建设目标的关系;四是处理好优先推荐科创板重点支持的企业与兼顾科创板包容的企业之间的关系。

同时保荐机构在推荐企业时,应该优先推荐以下三类企业:一是符合国家战略、突破关键核心技术、市场认可度高的科技创新企业;二是属于新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业的科技创新企业;三是互联网、大数据、云计算、人工智能和制造业深度融合的科技创新企业。并要求保荐机构,在推荐前要对企业实际情况进行审核,看其是否符合科创板的要求,做好前期核查论证工作,做出专业判断,并出具专项意见。也就意味着,保荐机构在推荐申请科创板企业时,将承担更大的责任,正也是监管机构防范申请企业潜在风险的重要手段。

其次,本次科创板的落地,实现了四大突破,分别是:1.允许尚未盈利的公司上市;2.允许不同投票权架构的公司上市;3.允许红筹和VIE架构企业上市;4.采用注册制而非审核制。这其中试点注册制,对于科创板发展影响巨大。不同于核准制既要审查材料,又要审核价值,注册制只需要审查材料即可。因此,注册制相比于核准制,可以大大提高证监会的审查速度,如当前规定的审查时限是在3个月以内,相比于主板上市的几年排队期,科创板审查速度堪比光速。同时,试点注册制大幅度降低上市成本,激发科创类企业上市热情,提高科创板的流动性。

最后,试点注册制也是将上市门槛进一步放低,让一些过往挡在上市门外的优质企业能够进入。但门槛的降低,并不等于将科创板变成鱼龙混杂的大染缸,监管层为保障科创板内企业的质量,在《上海证券交易所科创板股票上市规则》制定了细致且详密的要求,如:企业科创能力评判标准、尚未盈利企业信息披露要求、发行条件中明确限制性条件(重大公共安全违法记录、控股股东、实际控制人及其控制的其他企业间不存在对发行人构成重大不利影响的同业竞争、控股股东、实际控制人位于国际避税区且持股层次复杂)、市值确定、研发投入标准(最近三年累计研发投入占最近三年累计营业收入的比例不低于15%)、员工持股、研发支出变化及涉密信息披露等等。

科创板的优势

想象空间巨大,未来市场体量值得期待。科创板就如同一张洁白的画卷,等待着管理者、挂牌企业、投资者涂画色彩。如果把挂牌企业比作鱼的话,投资者手中的资金就是水,科创板这个市场能够有多大的体量,既要看市场中积累多少的水,又要看市场中有多少条大鱼,两者缺一不可。因此,在挂牌企业方面,科创板要吸引更多优质的独角兽企业进入,同时增加市场的开放性。在投资者资金方面,个人投资者50万资产门槛和2年证券交易经验,同时公募基金、银行理财子公司、私募基金未来均可投资于科创板,保障科创板拥有充足的资金来源,促进交易的活跃度

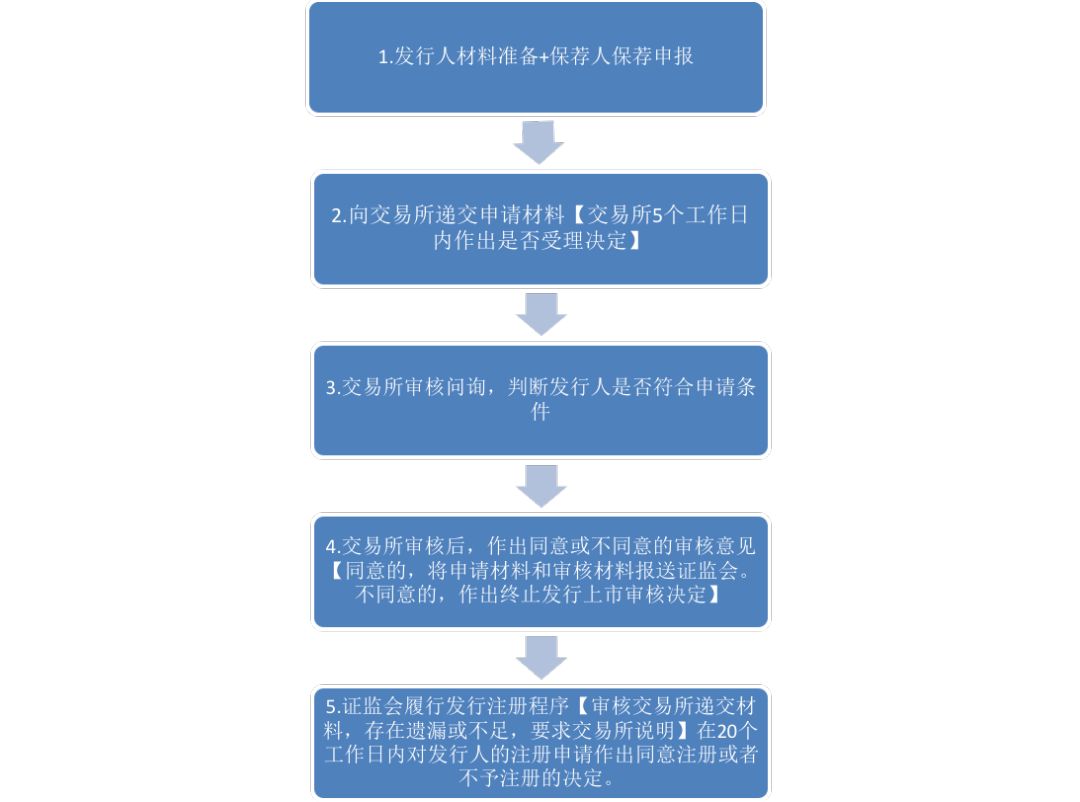

审核效率高,市场管理更为亲民。根据《注册管理办法》中对科创板股票发行上市审核流程做出制度安排,实现受理和审核全流程电子化,全流程重要节点均对社会公开,提高核效率,减轻企业负担。展示出科创板不同于主板、中小企业板的特征,即更多的从申报企业角度考虑,努力降低申报企业负担,并且是由监管层主动来提升自身审核效率。

多方面监管保障体系,防范潜在风险。虽然在门槛条件上,科创板相对较低,但其在监管保障机制,着力打造更为安全的市场交易环境,防范未来潜在风险。比如:科创板将建立全流程监管体系,对违法违规行为负有责任的发行人及其控股股东、实际控制人、保荐人、证券服务机构以及相关责任人员加大追责力度。再比如:科创板将推行史上最严退市制度,根据科创板特点,优化完善财务类、交易类、规范类等退市标准,取消暂停上市、恢复上市和重新上市环节。

科创板对资管市场的影响

对证券市场的影响:A股对应科创板概念股可能会迎来一波上涨,同时对于券商股也是利好消息。这里引用湘财证券的分析,其科创板带来的证券市场投资机会来自三方面,一方面其可对A股整体走势产生推动作用。另一方面,会带来科创板上市企业所开创的增量市场投资机会。最后一方面是电子、计算机、通信、传媒、生物医药、国防军工等高新技术行业中符合相关要求的独角兽公司或境外上市的红筹企业投资机会值得关注。

科创板的出现,既是对现有证券市场的巨大补充,又是对其他板块的巨大助力,就如同在平静的水面中,丢入一颗石子,掀起阵阵涟漪。

对其他金融机构的影响:科创板落地,将带给各大证券公司大量保荐业务,对于证券公司来说,是巨大的利好。不仅仅提升了自身的业务规模,还将在证券市场中提高自家公司的市值。但科创板对其他金融机构的影响,不仅仅限于证券公司,还包括公募基金、信托、银行理财子公司、私募基金等等。根据《科创板首次公开发行股票注册管理办法(试行)》第50条“首次公开发行股票,应当向经中国证券业协会注册的证券公司、基金管理公司、信托公司、财务公司、保险公司、合格境外机构投资者和私募基金管理人等专业机构投资者(以下统称网下投资者)询价确定股票发行价格。”即未来基金管理公司、信托公司、财务公司、保险公司、合格境外机构投资者和私募基金管理人、银行理财子公司等等都将成为科创板市场中参与者。

这些金融机构是否会针对科创板设计投资产品?未来科创板企业股票是否会成为市场中投资热点?以及不同金融机构的科创板相关产品之间会有哪些竞争和不同?这些问题都将在未来逐一给出答案。从目前的趋势来看,不管是信托、银行理财子公司还是公募、私募基金都在密切关注科创板动向,这一领域也是未来各大金融机构的重点布局方向。

对私募股权类基金的影响:这里为何将私募股权类基金单独列一档呢?是因为科创板的出现,对于私募股权类基金是重大利好,对于股权类投资的未来发展有着不可忽视的推动作用,具体表现如下:

首先,本次科创板针对的企业主要为科技创新类企业,重点支持三类企业,一是符合国家战略、突破关键核心技术、市场认可度高的科技创新企业;二是属于新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业的科技创新企业;三是互联网、大数据、云计算、人工智能和制造业深度融合的科技创新企业。而这些类别企业,也是股权类基金所投资的范围。

其次,股权类基金常见退出方式有三,分别是IPO上市退出、并购退出和清算退出,其中IPO上市退出被视为股权类基金最佳的退出方式,但过往由于A股主板上市条件较高,同时排队期较长,造成了股权类基金想要IPO退出的难度。而科创板的出现,股权类基金所投资的科创类企业可以选择在科创板上市,在科创板上市既可以顺利符合上市标准,又可以降低上市成本,缩减上市时间,可谓是两全其美。也就意味着,未来股权类基金所投资企业通过科创板上市实现退出的案例将会激增,股权类基金的退出路径将更为顺畅。

最后,科创板的出现,也在一定程度上解决了股权类基金过往的最大不足,即投资退出时间过长。不管是VC投资的5—8年,还是PE投资的3—5年,对于投资者来说,这一投资期限都较为漫长。而如果股权类基金所投资企业可实现在科创板上市退出,将极大缩短这一投资期限。以目前上海证券交易所发布的《上海证券交易所科创板企业上市推荐指引》及《上海证券交易所科创板股票发行上市审核问答》为依据,其中明确审核期限在3个月,大大提升审核效率。同时未实现盈利企业也可申请发行上市,这点对于股权类基金投资项目也是巨大帮助,有助于帮助处于成长期的科创类企业实现上市,大大缩短过往的上市时间。

【时贰闫附图】科创板上市审核及注册流程图

总 结

科创板的落地,能够引发多大的风暴。一方面要看政策的扶持力度,能否给科创板足够的政策耐心,能否不遗余力的支持科创板创新发展。对于一个新的市场,不能急功近利,需要一个逐步适应、逐步发展的过程。如果只是三把火的政策做法,最终科创板只会变成下一个创业板、中小企业板。另一方面,也需要市场对其的接受程度,只把鱼儿引来,却没有足够的水源,只会导致市场活力不断下降,最终走向萎缩。科创板,需要思考的是,如何把资金引进来?如何让资金留下来?而不是让这个市场变成豪赌的游戏,变成过山车的走势。

对于科创板的未来,笔者保持着乐观的态度,希望这一次执行力度如此之大的科创板,能够给每一个参与者满意的答案。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“时贰闫”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

时贰闫

时贰闫