最及时的信用债违约讯息,最犀利的债务危机剖析

作者:面包财经

来源:面包财经(ID:mianbaocaijing)

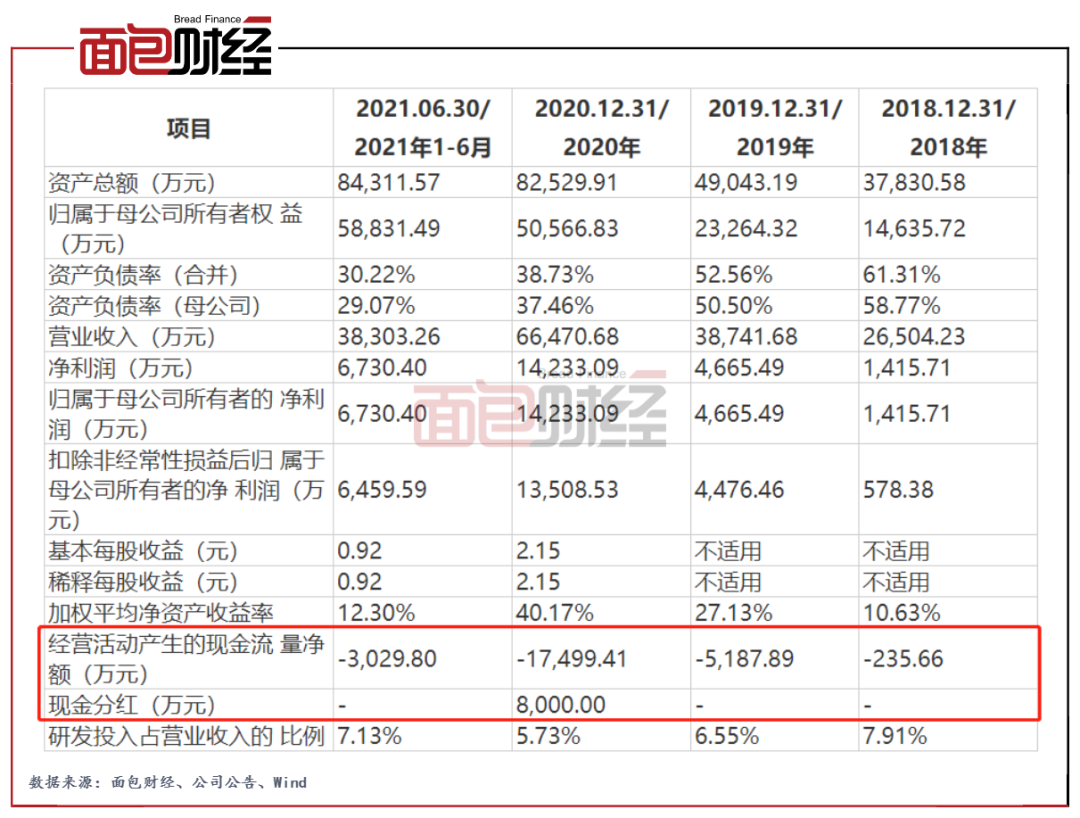

德科立近日向上交所递交IPO申报稿,公司拟公开发行不超过2432万股股票,占发行后公司总股本的比例不低于25%,拟募集10.3亿元主要用于扩产及补充流动资金。

图1:德科立基础信息看板

近年来公司经营活动产生的现金流量一直为净流出状态。其中2020年公司经营活动产生现金净流出1.75亿元,但该年度公司仍高比例现金分红8000万元,未分配利润由正转负。

中兴通讯是公司第一大客户,2019年和2020年公司向中兴通讯销售占比均超过50%,公司对中兴通讯存在一定的依赖度。

申请上市前大额分红 导致未分配利润由正转负

德科立主营业务涵盖光收发模块、光放大器、光传输子系统的研发、生产和销售,产品主要应用于通信干线传输、5G前传、5G中回传、数据链路采集、数据中心互联、特高压通信保护等领域。

德科立近年来经营活动产生的现金流量一直为净流出状态。2019年至2021年上半年,公司经营活动产生的现金流量净额分别为-0.52亿元、-1.75亿元、-0.3亿元。

图2:2018年至2021H1德科立归母净利润与经营活动现金流量净额

公司经营活动产生的现金流量净流出与应收账款和存货的增加有关。2020年公司应收账款为1.34亿元,较上年末增加逾80%,2021年上半年末进一步增至2.25亿元;存货账面价值为3.03亿元,较上年末增加逾110%。

虽然2020年公司经营活动现金净流出1.75亿元,但是该年度公司仍现金分红8000万元,占该年度公司归母净利润的56%。公司未分配利润也由2019年末的9351.87万元下降至2020年末的-932.75万元。

图3:报告期内德科立经营活动现金流量及现金分红情况

不仅仅是德科立,拟上市前的高比例分红也成为大多数企业的选择。以2021年下半年报送IPO申报稿的企业为例,据不完全统计,有5家企业在2020年的现金分红金额占该年度归母净利润的比例达100%以上。其中江瀚新材在2020年现金分红逾10亿元,占该年度归母净利润的比例达3倍。

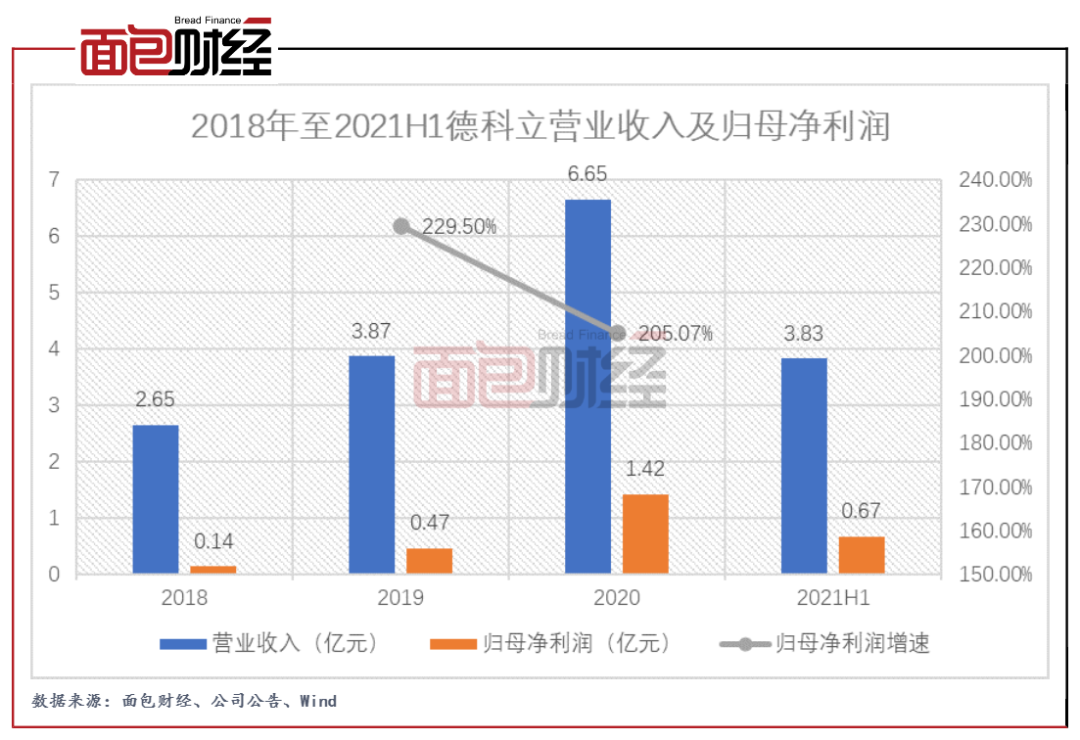

归母净利润增速较快 上半年光收发模块毛利率下滑

2019年和2020年德科立实现营业收入分别为3.87亿元、6.65亿元,同比分别增长46.17%、71.57%;实现归母净利润分别为0.47亿元、1.42亿元,同比均增长2倍以上。2021上半年,公司实现营业收入3.83亿元;实现归母净利润6730.4万元。

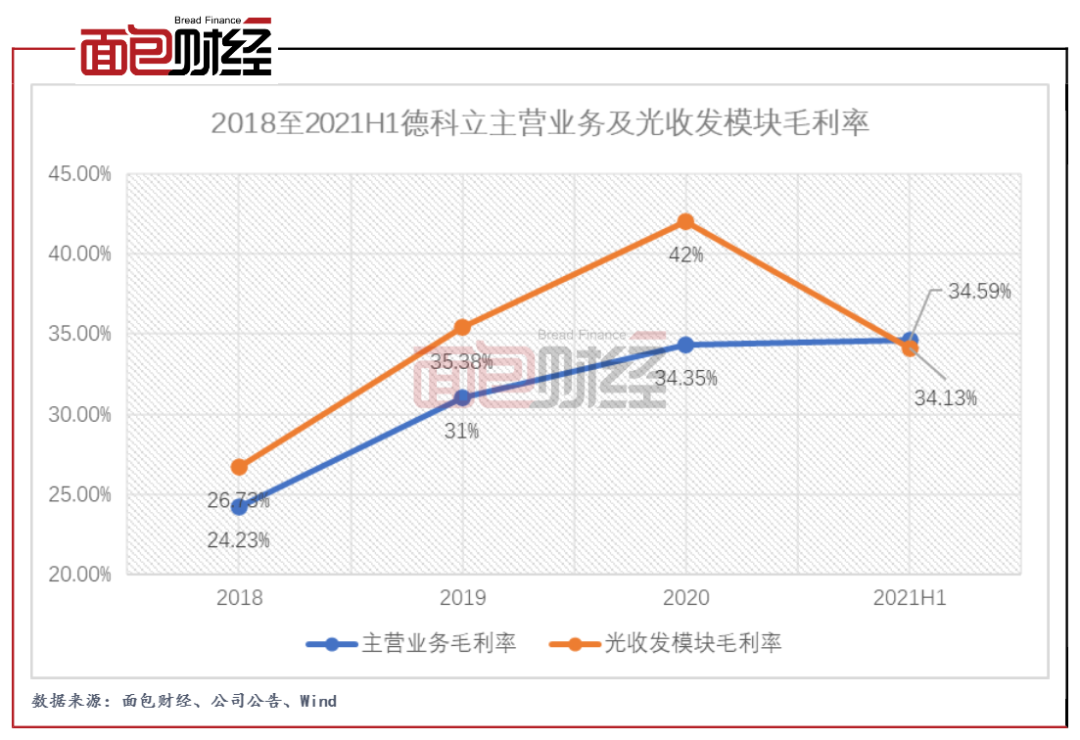

2018年至2020年,德科立主营业务毛利率分别为24.23%、31.00%、34.35%,呈现上升趋势。

公司光收发模块产品毛利率的上涨是公司主营业务毛利率上升的重要因素。2018年至2020年,公司光收发模块产品收入在主营业务收入中占比由25.52%上升至46.68%,并且该模块产品平均销售单价由50.48元/支上涨至239.61元/支,毛利率由26.73%上涨至42%。在主营业务毛利率上升趋势下,公司2019年和2020年归母净利润增速远超营收增速。

图6:2018至2021H1德科立主营业务及光收发模块毛利率

客户集中度较高 向中兴通讯的销售占比超50%

德科立核心产品主要应用于光通信领域,下游应用行业相对集中。2019年至2021年上半年,公司向前五大客户销售金额分别为2.72亿元、4.74亿元和2.44亿元,占同期公司营业收入的比例分别为70.17%、71.34%和63.65%,客户集中度较高。

中兴通讯是公司第一大客户,2019年至2021年上半年,公司向中兴通讯销售金额分别为2.15亿元、3.65亿元和1.66亿元,占同期公司营业收入的比例分别为55.59%、54.94%和43.22%,其中2019年和2020年向中兴通讯销售占比均超过50%。公司对中兴通讯存在一定的依赖度,若未来与中兴通讯采购关系发生负面变化,将对公司业绩产生较大影响。

值得一提的是,中兴通讯曾在1999年参与设立德科立前身中兴光电子。1999年12月,中兴通讯与吴培春、魏玉签署《无锡市中兴光电子技术有限公司章程》,同意共同出资设立中兴光电子,注册资本为800万元,其中中兴通讯出资520万元(现金392万元、技术128万元)。

光收发模块产量下降 大幅扩张的产能是否能消化?

德科立拟首次公开发行不超过2432万股普通股股票,占发行后总股本的比例不低于25%,拟募集10.3亿元主要用于高速率光模块产品线扩产及升级建设项目、光传输子系统平台化研发项目以及补充流动资金,其中拟于流动资金的金额为2.5亿元,占拟募集资金总额的24%。

高速率光模块产品线扩产及升级建设项目拟投入募集资金6亿元,是此次募投的主要项目。该目建成后,可形成新增高速率光收发模块年产110万支的生产能力,较2020年公司光收发模块产量增长逾75%,建设周期为2年。

从公司目前光收发模块产量数据来看,2020年光收发模块产量约为146万支,较上年产量下滑13.5万支;2021年上半年光收发模块产量约48万支,仅为2020年全年产量的三分之一。在公司光收发模块产量下降的趋势下,大规模的扩张产能未来能否得到有效消化,值得关注。(YZF)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经