特邀中外监管层、金融行业高层、经济学家、民营金融领军人物独家供稿。立足中国金融行业,创造财经新视界。

作者:西政财富

来源:西政财富(ID:xizhengcaifu)

笔者按:

受招拍挂拿地难的影响,近两个月以来很多房企都转向了城市更新的拿地市场,由此催生了大量的城市更新前融需求。在最近操作城市更新项目前融的过程中,“本土化”的问题引起了很多机构的重视,一方面是更新项目需依赖于本土企业或当地势力才能确保推进,也即更新项目背后要么有他们一起参与,要么有他们可分享的权益;另一方面是我们在做配资方面遇到的问题,国央企和外资目前都倾向于配资方中有本土或国央企/实力开发商做城市更新的企业一起参与,确保项目有人接盘或有人兜底。以下根据我们近期在深圳、东莞操作项目的经验做相关整理和说明。

一、城市更新项目中的“本土化”现象

因城市更新项目涉及到拆迁、报批等高度依赖本土资源的问题,因此操作城市更新项目(尤其是负责前期工作)的大部分都是本土企业,其中涉及到与村集体或村股份公司等主体合作的项目又跟当地的一些家族、本土企业、本土的一些派系或势力等息息相关,而来自这些对象的支持往往才是推动更新项目的关键所在。

在大湾区的典型城市中,深圳城市更新的市场化程度稍高,大开发商一般是从当地企业手上收购更新项目,交易安排方面主要是让转让方包干解决拆迁问题;广州的更新项目体量都很大,项目主要是把控在当地国企或当地的实力型房企手上,因此没有太大的讨论意义;东莞则是“本土化”特征特别明显的区域典型,以下我们详细做下介绍。

1.由于东莞当地的开发商及本土企业、地方性家族等掌握着大量的城市更新资源,随着大型开发商的涌入,目前东莞当地的开发商或机构在二级开发层面已逐渐退居二线,但新涌入的品牌开发商获取的城市更新项目基本都跟本土的企业、家族、势力等有各种合作关系,各个项目背后也往往存在着本土开发商或各类业主方的权益。

2.东莞当地的一些开发商由于拥有丰厚的当地资源,不少当地开发商除了做一些存量的开发业务外,目前更热衷于利用地方资源优势拓展城市更新项目,并通过项目孵化后赚取转让溢价或未来共同开发的收益,亦或是提前收购更新范围内物业获得高额拆赔对价(比如做钉子户)等赚取收益,同时也催生了相应的更新项目前融需求。

3.近两年东莞楼市非常火热,各路资金机构及开发商对东莞的城市更新都非常看好,由此导致一些拥有自改项目或其他相对成熟的城市更新项目的本土企业对开发和融资层面引入第三方合作的期望值明显提高。比如一些实力较弱的本土企业在自身没有开发能力的情况下,仗着项目已相对成熟,在挑选合作方或合作方案时,既不想引入品牌或实力开发商合作,也不想给资金机构分享项目未来开发的一定浮动收益,而只想通过引入固定计息的低成本资金进行债权融资合作,甚至期望融资成本在年化12%以下,这样的诉求往往让我们前融机构无所是从。

4.东莞的资金圈子本身比较抱团,秉持着扶持地方经济的理念,当地银行或资金往往倾向于优先扶持东莞本土开发商的城市更新项目,特别是当地的银行对于优质主体或者优质项目一般都是在相对前期的阶段就能介入。

5.由于东莞通过单一主体挂牌招商落地的项目将逐渐增多,未来将有大量项目走到补缴地价阶段,其中不乏大量本土开发商或实业方的项目(该类主体往往没有足够的能力补缴地价或融资路径相对匮乏但项目却相对优质),对此,东莞当地的一些实力家族及机构亦盯着即将到来的土地款融资需求等业务机会,并在积极组建资金或投资平台参与这一阶段的融资业务,其原因也主要是基于自身的开发能力以及对东莞市场的熟知,比如即使是在项目投资失败的情况下也能自己接盘并盘活项目。

二、城市更新项目前融配资中的本土企业/机构介入优势

在我们目前的城市更新项目前融的配资业务中,国企资金和外资占据了很大一部分,但这类机构对融资主体的征信评级以及项目后端的接盘方都特别关注。为解决这个问题,我们目前在配资端更多的是引进当地可以操作更新项目的企业或机构进行适当配资,以有效解决后端的接盘问题。

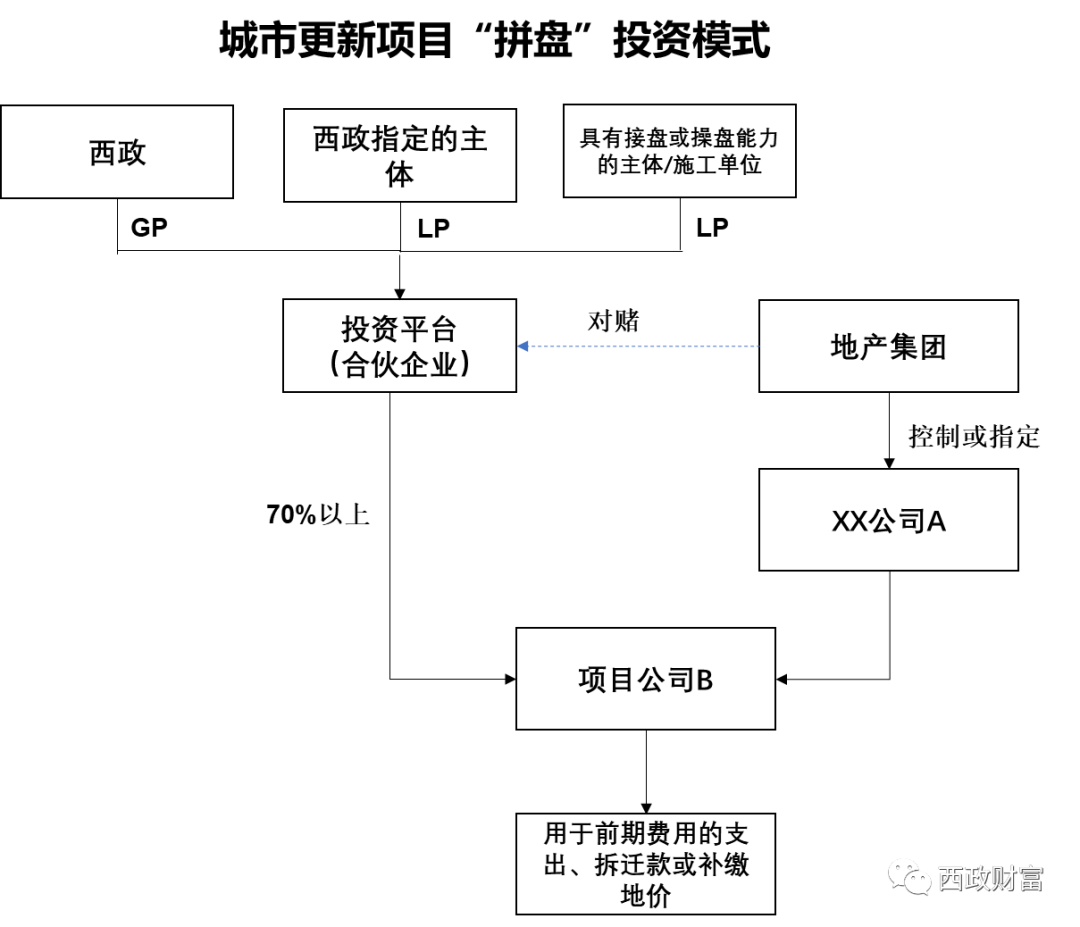

需要注意的是,在具体的配资操作中,国企、外资资金都偏好纯财务投资,另外还可能涉及到不同的投资收益要求,因此在产品层面需要考虑到很多协调和平衡的问题。当然,对于单纯的财务投资人来说,考虑到投资风险及退出的问题,如果有具备操盘或接盘能力的机构共同参与投资则更为理想。为便于说明,我们就近期与国企金控平台、外资机构以及具有一定实力的本土企业共同搭建投资平台以投资城市更新项目的架构进行简单介绍和说明。基本交易架构及交易流程如下:

1.西政作为GP与西政指定的主体(国企金控平台、外资机构、资产管理公司等)以及具备接盘或操盘能力的主体/施工单位共同成立投资平台(备注:若与国央企类融资主体合作,则该国央企需为该城市更新项目未来的操盘主体,并约定对赌退出条件;若与民企类融资主体合作,该民企则需提供相应的集团担保,并约定对赌退出条件)。

2.投资平台(合伙企业)通过股权投资方式取得项目公司B不低于70%以上的股权,视项目情况及交易对手综合实力,资金可用于前期费用、拆迁款的支出或地价的补缴等。

3.对项目推进时间、节点事项的完成、拆迁完成率等进行对赌,并设置相应的退出条件。

4.需特别说明的是,若介入较为早期阶段的项目(比如东莞中标前期服务商阶段或深圳立项阶段),则操盘主体需为强主体,或提供其他足值的抵押等担保。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“西政财富”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 城市更新项目融资中的“本土化”问题

西政财富

西政财富