作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

导 读

此次融创收购彰泰,是行业龙头房企与区域龙头房企强强联合的一次新尝试。

从旭辉到融创,“广西一哥”彰泰的去向一直备受行业关注,最终于4月16日落定,融创中国以99.1亿元接手彰泰80%股权,同时融创服务也发布公告拟8亿元收购彰泰服务80%股权。此次高达百亿的收并购交易也预示,融创与彰泰将从产品到服务进行深度的融合,最强“本土基因”的注入,也为融创在广西市场的发展打开新局面。

品牌房企竞相进驻

彰泰“本土基因”有助于提升融创的影响力

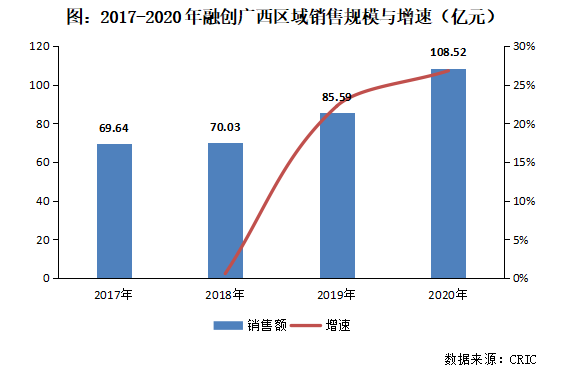

近年来,随着广西房地产市场打开,各大品牌房企竞相入驻,截至目前TOP20中仅有个别房企未有项目布局。从克而瑞排行榜来看,2020年碧桂园、龙光、阳光城、万科、恒大、融创、金科等外来品牌房企占据广西市场第一阵营,竞争激烈。融创自2016年首进广西,也有意加速市场扩张,规模增速不断提升,2020年广西区域销售额突破百亿,达到108.5亿元,位列房企第8位。

但尽管如此,由于受到区域地缘性强、市场竞争不断加剧等因素影响,融创在广西的品牌沉淀仍然有限。本次通过收购彰泰,注入“本土基因”,对于融创在广西的规模扩张、提升市场占有率、强化品牌认知度都将起到积极的作用。

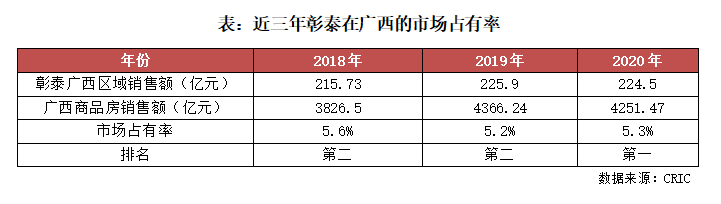

彰泰作为广西规模最大的本土房企,2018-2020年连续三年销售额均超过200亿元,其中2020年在广西区域的全口径销售额达到224.5亿元、权益销售金额达到161.4亿元,均位列第一。根据广西2020年商品房销售额4251.5亿元计算,市场占有率约为5%,超过碧桂园位居首位。今年一季度,彰泰继续以47.44亿元领跑,增长预期向好。

而随着彰泰并入融创,一方面将为融创带来超过200亿的销售贡献,根据推算2021年或达到260亿,迅速扩大销售规模与市场占有率,与其他房企品牌拉开差距,建立绝对优势。

另一方面,由于广西市场地缘性强,彰泰的市场沉淀和品牌认可度显然优于外来房企,尤其在发家地桂林,彰泰的影响力更加突出。未来,“彰泰融创”品牌将产生叠加效应,提升融创在广西的影响力,继续强化深耕能力。

彰泰具备丰富的项目储备

增强融创市场竞争优势

房企在区域竞争最终都将落到土地储备上,广西土地市场热度高居不下,尤其是核心区域优质地块竞争激烈。例如,今年3月底招商蛇口在南宁邕宁区拿下的一块综合用地,成交楼面价8196元/平方米,溢价率达到36.6%;还有建发以成交楼面价9400元/平方米获取的位于南宁综保区的住宅地块,溢价率高至135%。而广西购房者对于价格敏感度普遍偏高,高价项目未来在接受度上也面临困境。

从年报披露来看,融创在广西的土地储备量和占比都不高,截至2020年末,融创在广西的土地储备主要位于南宁和桂林,总计达到371.66万平方米,占总土储1.4%,权益土地储备为280.64万平方米,这对于企业在区域发展有一定的局限性。

相较之下,彰泰具备本土深耕优势,积累了丰富的区域土地储备,拿地方式也更加灵活,在一定程度能控制成本。目前,彰泰布局覆盖广西11个重点城市,以南宁、桂林、柳州、北海为核心城市向周边辐射,截止2020年底,累计开发项目106个,累计开发面积超2000万平方米,融创收购彰泰也是看重了彰泰的储备价值与本土市场经验。

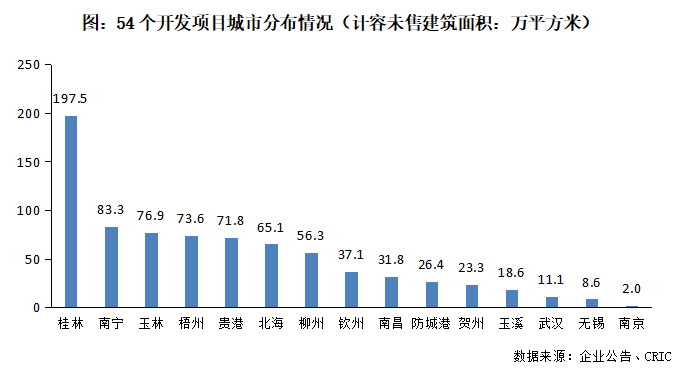

从公告披露信息可知,此次收购涉及目标项目共57个,包含54个开发项目及3个代建项目,总计容未售建筑面积为825.17万平方米。其中,54个开发项目计容共计未售建筑面积783.33万平方米,90.8%位于广西各城市核心区域,主要分布在桂林、南宁、玉林等城市,且以住宅为主,流动性强。这些优质资产的注入,大大增强了融创在广西的竞争力和可持续发展能力。

融创收并购经验丰富

未来整合效应可期

当前行业增速放缓、市场去化整体承压,叠加“三条红线”、“贷款集中度”等各项政策持续调控,各企业在战略安排上也愈发谨慎,尤其是大宗交易风险较高,对于房企资金能力、资源整合能力都提出更高的挑战。融创收购彰泰主要面临三大问题:一是融创的现金流动性,二是彰泰的财务安全性,三是资源整合。

从资金面来看,截至2020年末,融创账面现金达1326.5亿元,现金短债比为1.45,流动性充裕。

从收购对象来看,彰泰“三道红线”全数达标,剔除预收款项后的资产负债率为62%、净负债率为15.7%、现金短债比为2.4,具备较高的财务安全性。

而在资源整合问题上,融创作为“并购王”,拥有丰富的经验和成功案例,且在资源整合上已经形成一套成熟的操作流程和体系。并且融创在广西发展已超过五年,对于市场也有一定了解,这也为资源整合提供思路,有助于效率的提升和效益的实现。整体来说,收购风险得到有效控制,未来整合效应可期。

总结:此次融创收购彰泰,打造广西“彰泰融创”品牌,是行业龙头房企与区域龙头房企强强联合的一次新尝试,对于融创在广西的业绩规模、市场占有率、品牌影响力等方面都将产生叠加效应,与其他房企品牌拉开显著差距,重塑市场格局。尤其是彰泰在广西的储备积累和市场经验,大大增强融创的市场竞争力和深耕能力。同时,融创丰富的收并购经验,也为“彰泰融创”品牌发展效率与效益实现提供保障,未来发展整合效应向好。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究