最及时的信用债违约讯息,最犀利的债务危机剖析

作者:公用评级二部

来源:联合资信(ID:lianheratings)

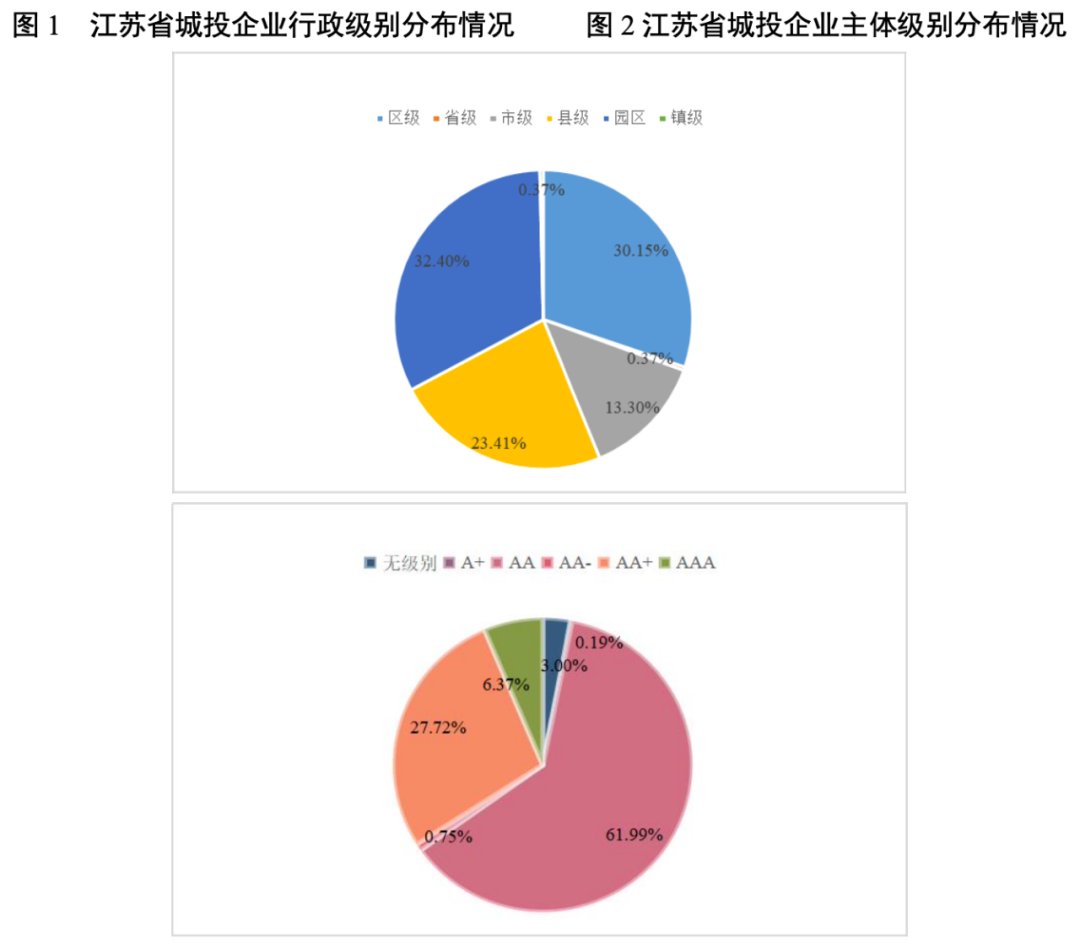

江苏省作为国内城投债存量规模最大的省份,发债城投企业数量众多,以区县及园区级AA企业为主,发债城投企业在信用水平上整体呈现“南高北低”的格局。

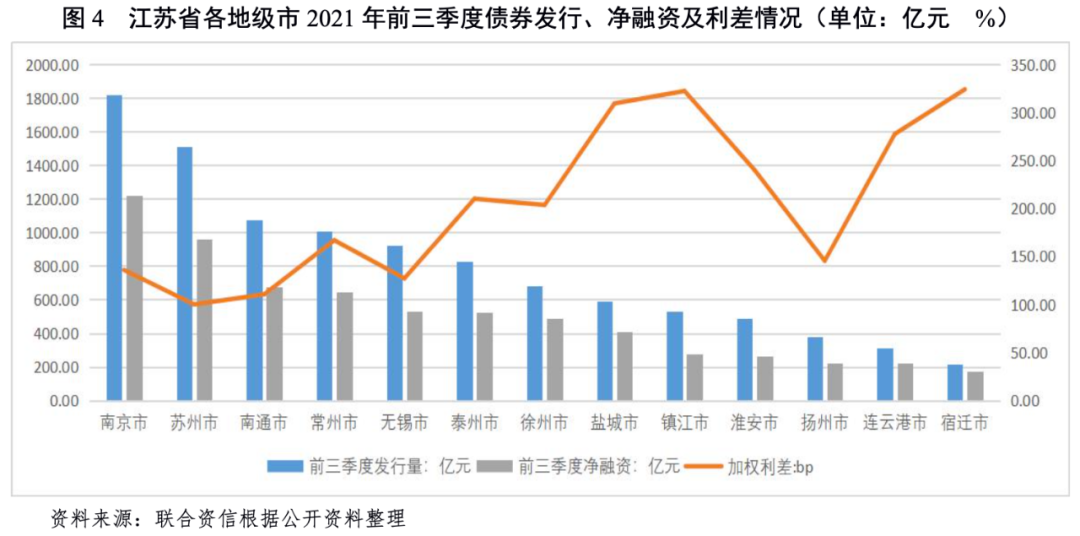

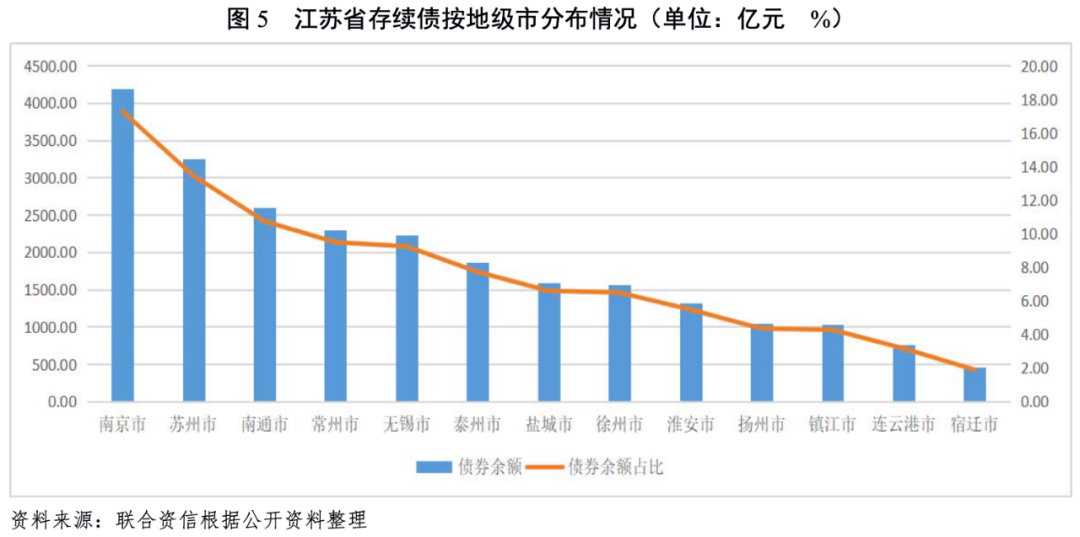

江苏省城投债发行及存续规模大,主要集中于苏南地区,南京市新发及存续规模最大,宿迁市最小。苏南地区城投债发行成本优势明显,宿迁市、镇江市和盐城市发债成本省内相对较高;苏南地区存续城投债信用等级整体高于苏中及苏北地区,徐州、扬州及宿迁市存续债以AA级为主;苏南地区低行政层级的城投企业存续债规模高于苏中及苏北地区,其中南京市、苏州市和无锡市以园区级发债城投企业为主,下沉程度较高。

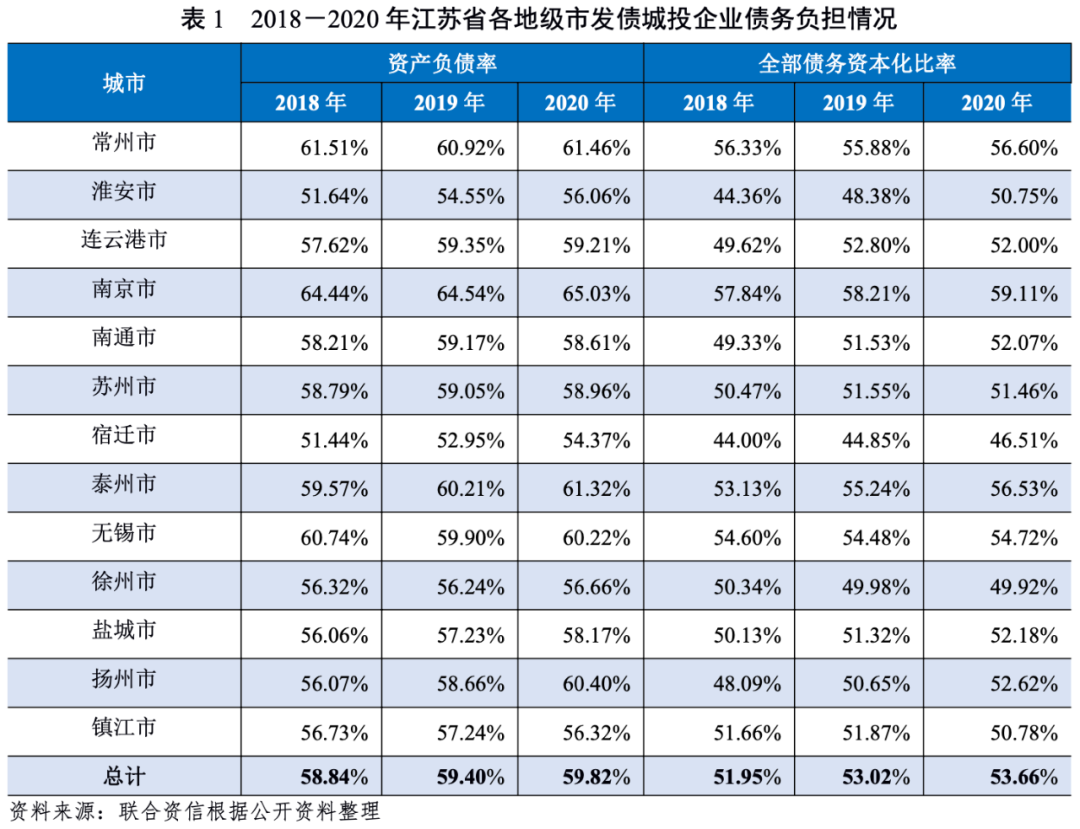

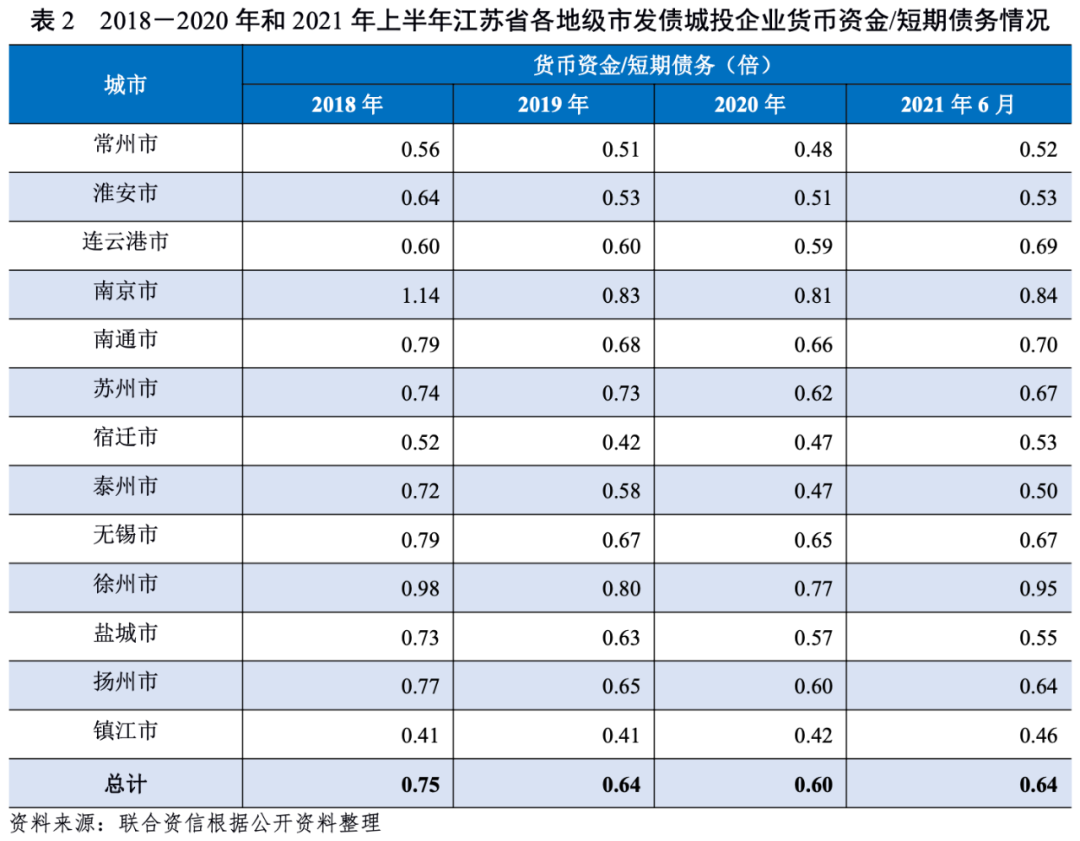

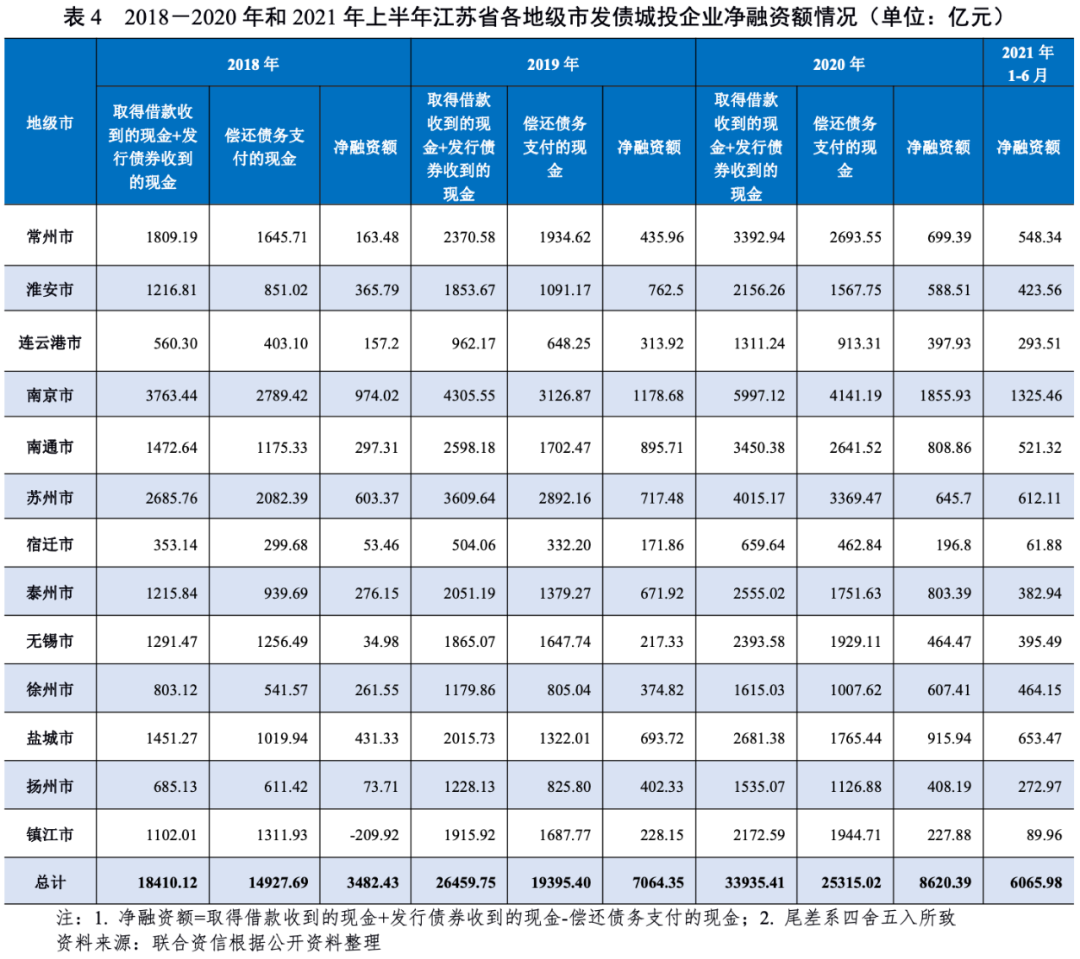

2020年,江苏省发债城投企业债务负担有所加重,常州市、南京市、泰州市城投企业债务负担较重;短期偿债能力指标有所弱化,镇江市城投企业短期偿债能力相对较弱,常州市和泰州市区县级城投企业短期偿债压力较大。江苏省城投企业整体融资环境良好,城投企业净融资持续增长,2020年增速同比下滑,淮安市城投企业净融资同比降幅较大;2021年上半年,江苏省城投企业债券净融资情况整体较好,宿迁市和镇江市净融资额偏低,进度偏慢。

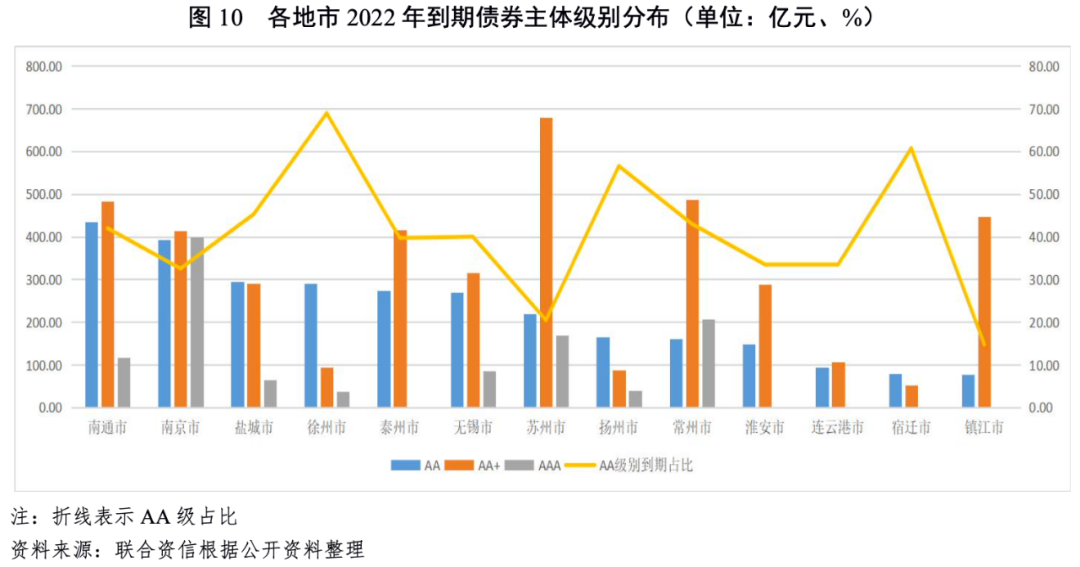

江苏省未来三年内债券到期分布较均匀,其中2022年到期债券对应的城投企业行政级别以区县及园区级为主,主体级别以AA+为主;南京市、南通市及苏州市债券到期规模较大,宿迁市、徐州市和扬州市AA级城投企业存续债到期规模占其债券总额比重较高。镇江市、淮安市和泰州市城投企业2022年到期债券的偿还能力偏弱,地方政府财力对“发债城投企业全部债务+地方政府债务”覆盖程度相对较低。

需关注的城投区域风险包括:区域存续债集中兑付压力较大、区域城投净融资规模下降、地方财政对区域债务覆盖程度较低。

江苏省作为国内城投债存量规模最大的省份,发债城投企业数量最多,苏南与苏北地区发债城投企业主体信用水平分化较为明显。

截至2021年9月30日,江苏省内有存续债的城投企业共534家,其中省级城投企业2家,地级市级城投企业71家、区级城投企业161家、县(及县级市)级城投企业125家,园区城投企业173家,镇级城投企业2家。从各地级市发债城投企业数量看,苏州市发债城投企业数量最多,为73家;其次为南京市67家;宿迁市发债城投企业数量最少,仅为17家。总体看,江苏省区县级城投发债主体数量较多,发债城投企业主要分布在苏南地区。

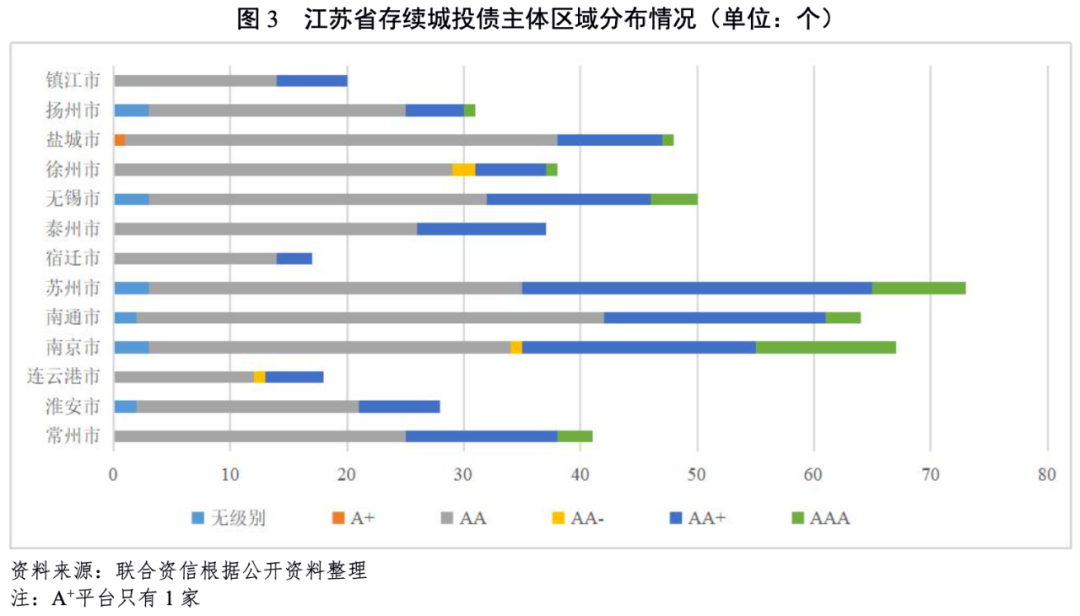

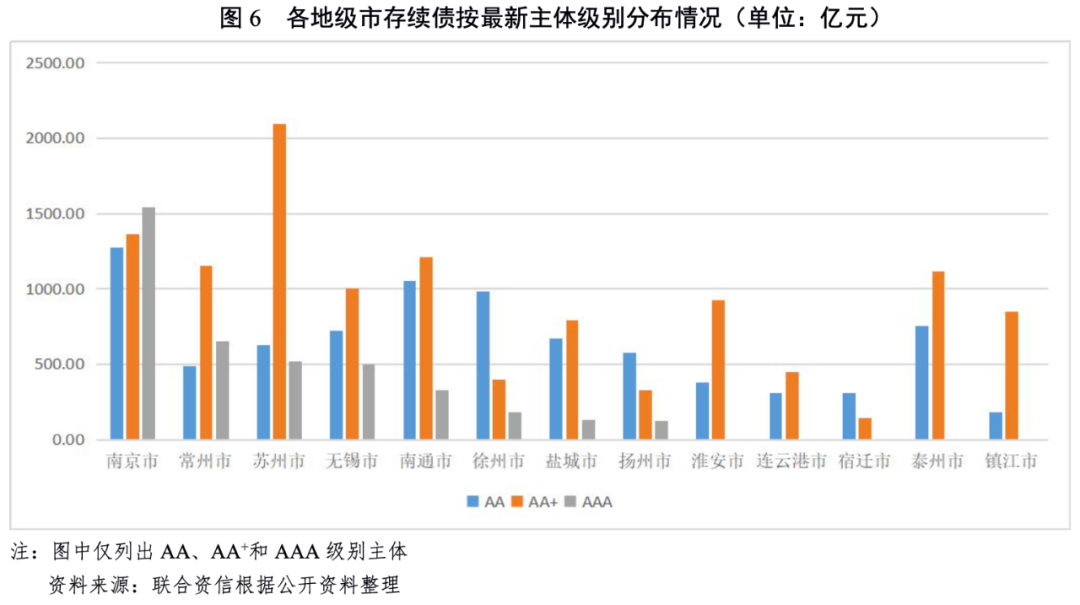

从主体信用级别区域分布看,江苏省城投企业中AAA主体共34家,集中在南京市、苏州市和无锡市;AA+级城投企业148家,主要分布在苏州市、南京市和南通市;AA级城投企业331家,占江苏省发债城投企业(存在主体信用级别)数量的62.03%。高信用级别城投企业集中在苏南地区,苏南地区与苏北地区信用水平分化较为明显,整体呈现“南高北低”格局。

从级别迁徙来看,2021年1-11月,江苏省城投企业主体信用级别变动以上调为主,主体信用级别上调城投企业合计3家,苏州市、泰州市和镇江市各1家,无主体信用级别下调的情况。

江苏省城投债发行及存续规模大,主要集中于苏南地区,南京市新发及存续规模最大,宿迁市最小;存续债券信用等级整体以高等级为主,苏南地区存续城投债信用等级整体高于苏中及苏北地区,徐州、扬州及宿迁市存续债以AA级为主;存续债券行政层级以较低的区县及园区级为主,苏南地区存续城投债行政层级下沉程度整体大于苏中及苏北地区。苏南地区城投债发行成本优势明显好于苏北地区,宿迁市、镇江市和盐城市发债成本省内相对较高。2021年前三季度,江苏省各地市债券净融资规模均为正,宿迁市、连云港市和扬州市债券净流入规模偏低。

从债券发行来看,2021年前三季度江苏省合计发行城投债规模10355.57亿元,居全国首位。省内看,南京、苏州发行规模均超过1500亿元,南京市发行规模最大,超过1800亿元,其次为南通、常州市,超过1000亿元;宿迁、连云港、淮安及扬州发行规模较小,均低于500亿元,宿迁新发规模最小;其他地级市发行规模位于500~1000亿元之间,省内债券新发整体集中于苏南地区。

发行利差方面,2021年前三季度,江苏省城投债发行利差加权均值为160.48bp,苏北地区各地市加权利差均高于全省均值,其中宿迁市、镇江市和盐城市加权利差均超过300bp,宿迁市最高;苏州市、南通市、无锡市、南京市和扬州市加权利差均小于150bp,低于全省均值。苏南地区城投债发行成本优势明显好于苏北地区。

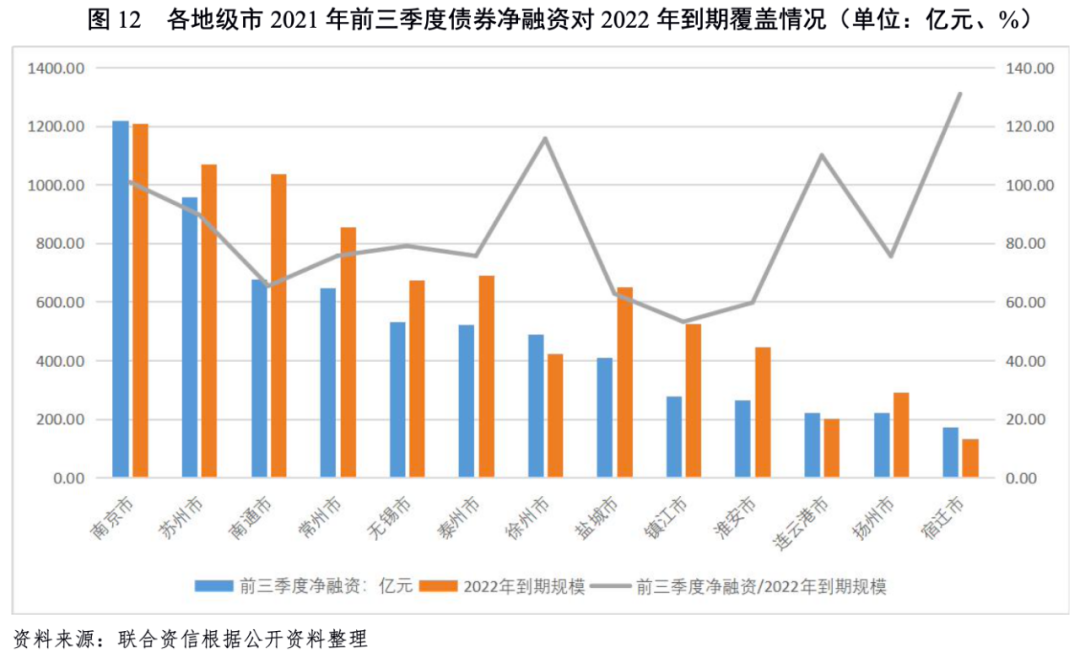

从城投企业债券净融资看,2021年前三季度江苏省债券净融入规模6615.98亿元,居全国首位。同期,江苏省各地市债券融资均表现为净融入,其中南京市、苏州市和南通市债券净流入规模位居前三,分别为1220.5亿元、959.16亿元和678.23亿元,宿迁市、连云港市和扬州市债券净流入规模偏低,分别为172.60亿元、220.67亿元和220.35亿元。

截至2021年9月底,江苏省存续城投债24236.40亿元,居全国首位。从地级市分布看,苏南地区存续城投债合计占全省的53.67%,其中南京市存续城投债规模最大,超过4000亿元,其次为苏州市,超过3000亿元;苏北地区的宿迁市和连云港市存续债规模低于1000亿元,合计占全省5%,宿迁市存续规模最小,低于500亿元;其余地市城投债存续规模分布于1000~3000亿元。

按最新主体级别划分,截至2021年9月底,江苏省AAA、AA+、AA主体存续债占比分别为16.50%、49.0%和34.50%。分地级市来看,宿迁市、徐州市、扬州市存续城投债以AA级主体为主,在其存续债中占比分别为68.08%、62.62%和56.04%,其余地级市存续城投债均以AA+及AAA级为主,其中南京市、常州市和无锡市最新主体级别为AAA的主体存续债规模占比较高,分别为36.84%、28.45%和22.51%;镇江市和淮安市最新主体级别为AA+的主体存续债规模占比较高,分别为82.52%和70.86%。江苏省存续城投债信用等级整体以高等级为主,苏南地区存续城投债信用等级整体高于苏中及苏北地区。

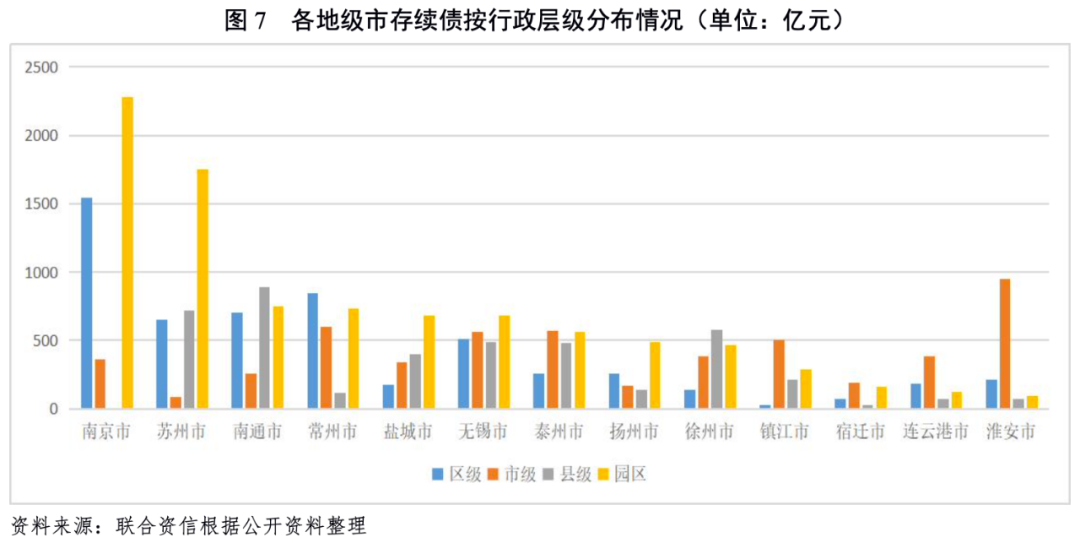

按城投企业行政层级划分,2021年9月底,江苏省存续债中市级、区级、县级和园区级城投企业存续债占比分别为23.00%、22.13%、17.31%和37.36%,层级以较低的区县及园区级为主。分地级市来看,淮安市、连云港市、镇江市和宿迁市存续债以市级为主,占比分别为71.84%、49.89%、48.92%和42.12%;常州市以区级为主,占比为36.84%;南通市、徐州市和泰州市以县级为主,占比分别为34.25%、36.83%和25.64%;南京市、扬州市、苏州市、盐城市、无锡市以园区级为主,占比分别为54.44%、46.50%、53.89%、42.89%、30.39%。苏南地区存续城投债行政层级下沉程度整体大于苏中及苏北地区。

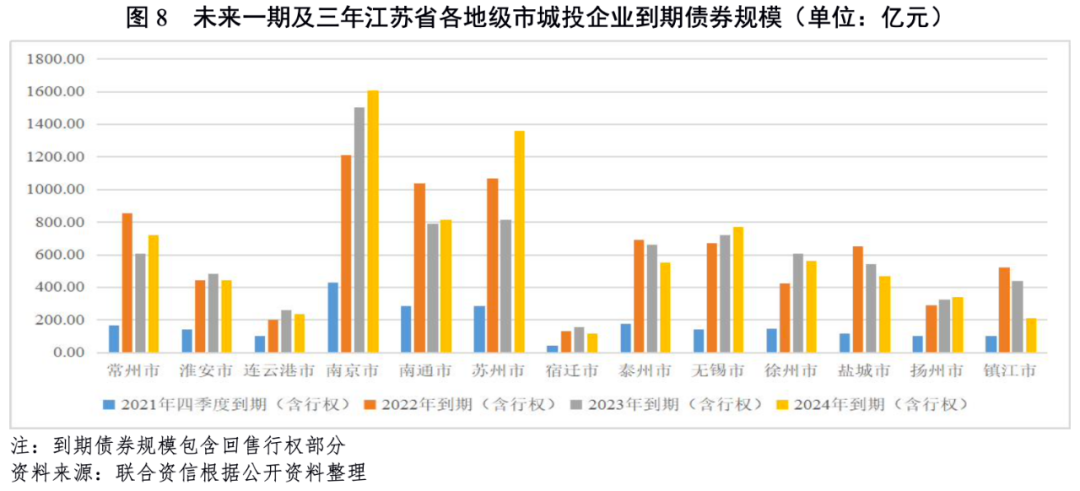

江苏省未来三年内债券到期分布较均匀,2022年到期债券城投企业以区县及园区级为主,主体级别以高等级为主;其中南京市、南通市及苏州市债券到期规模较大,镇江、宿迁、连云港及淮安市到期城投债券行政层级以市级为主,宿迁市、徐州市和扬州市低级别城投企业存续债到期规模占其债券总额比重较高。

从债券到期情况看,2022-2024年,江苏省城投企业存续债到期规模分别为8201.97亿元、7923.70亿元、和8217.49亿元,到期分布较均匀。分区域看,南京市、无锡市和苏州市的城投企业到期债券集中于2024年,其余地市集中于2022年和2023年。2022年,存续债到期规模较高的地级市为南京市、南通市和苏州市,分别为1209.71亿元、1036.73亿元和1069.10亿元,宿迁市和连云港市到期规模相对较小,分别为131.77亿元和200.60亿元。

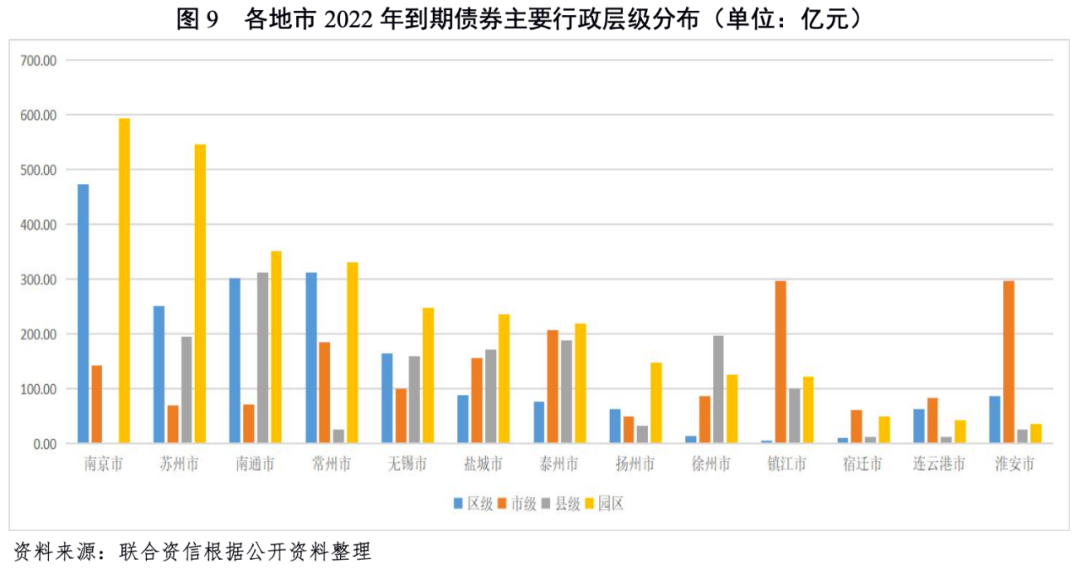

从2022年到期城投债行政层级看,江苏省2022年存续债到期城投企业行政层级以较低的区县及园区为主;从各地市看,除镇江、宿迁、连云港及淮安市到期城投债券行政层级以市级为主外,其余地市均以区县及园区级为主,其中徐州市以县级平台为主;常州市、连云港市、南京市区级城投债到期占比超过30%;南京市、苏州市、无锡市、盐城市、扬州市以园区平台为主,其中南京市、苏州市和扬州市园区级平台存续债到期规模占比分别为49.10%、51.04%和50.53%;淮安市和镇江市市级平台存续债到期规模占比分别为66.54%和56.55%。

从2022年到期城投债级别看,江苏省2022年存续债到期城投企业主体级别以高等级为主。从各地市看,苏州、常州、镇江、淮安及泰州市AA+级城投企业到期债券规模占比突出;南京市和南通市AA级城投企业到期债券规模较大,分别为393.37亿元和435.27亿元,占各自2022年债券到期债券总规模的比重分别为32.52%和41.98%;宿迁市、徐州市和扬州市AA级城投企业到期债券规模分别占当地到期总规模的60.69%、68.90%和56.53%,低级别平台到期债券规模占比较高;南京市AAA级城投企业债券到期规模398.28亿元,占其2022年债券到期总额33.03%。

2020年,江苏省发债城投企业债务负担有所加重,常州市、南京市、泰州市城投企业债务负担较重;各地级市的发债城投企业短期偿债能力指标有所弱化,其中镇江市城投企业短期偿债能力相对较弱,常州市和泰州市区县级城投企业短期偿债压力较大。江苏省城投企业整体融资环境良好,各地级市发债城投企业债务偿还仍主要依赖于外部筹资,淮安市城投企业净融资同比降幅较大;泰州市、盐城市、镇江市和淮安市2022年到期债券偿还能力偏弱。

从发债城投企业债务负担来看,2018-2020年,江苏省发债城投企业资产负债率和全部债务资本化比率整体呈持续上升态势。从各地级市变动幅度来看,2020年常州市、无锡市、镇江市城投企业资产负债率较2018年有所下降,徐州市和镇江市城投企业全部债务资本化率较2018年有所下降,淮安市和扬州市城投企业资产负债率及全部债务资本化率均增幅较大;其他地市发债城投企业资产负债率及全部债务资本化率平稳上升。从各地级市具体数值来看,截至2020年底,常州市、南京市、泰州市、无锡市、扬州市资产负债率在60%以上,常州市、南京市、泰州市全部债务资本化率在55%以上。

从江苏省各地级市发债城投企业货币资金对短期债务的覆盖情况来看,2018-2020年,江苏省发债城投企业货币资金对短期债务的覆盖程度整体呈下降趋势。从各地级市看,除镇江市外,其他地级市发债城投企业货币资金对短期债务的覆盖程度均呈不同程度的下降,反映出江苏省各地级市发债城投企业整体流动性逐步趋紧。具体看,2020年,常州、宿迁、泰州及镇江市发债城投企业货币资金/短期债务倍数在0.50倍以下,镇江市最低,为0.42倍,短期偿债能力相对较弱。2021年6月底,江苏省货币资金/短期债务较2020年底有所改善,其中连云港市和徐州市改善明显,而盐城市进一步下降。

从区县级发债城投企业债务负担来看,截至2020年底,南京市下属区县级发债城投企业全部债务资本化比率最高,为59.82%;常州市、泰州市、无锡市、苏州市及南通市下属区县发债城投企业全部债务资本化比率在50.26%~51.34%之间,高于总体的49.26%,其余地区下属区县发债城投全部债务资本化比率低于整体水平,在42.61%~48.95%之间,连云港市和镇江市下属区县发债城投企业全部债务资本化比率较低,分别为41.49%和40.88%。

从区县级发债城投企业货币资金对短期债务的覆盖方面,截至2020年底,南京市、无锡市和南通市区县级发债城投企业货币资金/短期债务倍数高于整体水平,无锡市最高,为0.80倍,短期偿债能力较强;其余地市区县级城投企业货币资金/短期债务倍数低于或等于总体水平,泰州、苏州、连云港、盐城、徐州、镇江、淮安和宿迁市区县级发债城投企业货币资金/短期债务倍数在0.50~0.64倍之间;常州市区县级发债城投企业货币资金/短期债务倍数最低,为0.49倍,短期偿债能力相对较弱。2021年6月底,江苏省区县级发债城投企业货币资金/短期债务倍数较2020年底整体有所上升,无锡市及盐城市略有下降。

从江苏省各地级市发债城投企业对外融资情况来看,考虑到政府注资、往来拆借等行为可能对城投企业融资活动现金流入及流出产生扰动影响,本报告利用“取得借款收到的现金+发行债券收到的现金”来表示城投企业从金融机构及债券市场进行融资形成的现金流入,利用“偿还债务支付的现金”来表示城投企业偿还刚性债务形成的现金流出,更为直观地体现了城投企业自身融资能力以及金融机构及债券市场对城投企业的认可度。2018-2020年,江苏省发债城投企业“取得借款收到的现金+发行债券收到的现金”呈持续增长的态势,年均复合增长35.77%,2020年增速同比有所下滑;各地级市发债城投企业“取得借款收到的现金+发行债券收到的现金”均呈现持续增长的态势,其中南通及连云港市增速较快,复合增长率超过50%,南京市及苏州市增速相对较低,分别为26.23%和22.27%,低于全省整体水平;苏南地区增速整体低于苏中及苏北地区;南京和苏州发债城投企业“取得借款收到的现金+发行债券收到的现金”规模较大,2020年合计占全省的29.50%。2018-2020年,江苏省发债城投企业“偿还债务支付的现金”持续增长,年均复合增长率为30.22%,低于“取得借款收到的现金+发行债券收到的现金”增速,2020年增速同比略有上升;具体来看,各地级市城投企业“偿还债务支付的现金”均呈现持续增长的态势,连云港及南通增速较快,分别为50.52%和49.92%,南京、镇江市增速较低,分别为21.84%和21.75%;淮安市、苏州市“偿还债务支付的现金”增速高于“取得借款收到的现金+发行债券收到的现金”增速。2018-2020年,江苏省发债城投企业“偿还债务支付的现金”占“取得借款收到的现金+发行债券收到的现金”的比重呈下降趋势,2020年为74.60%,融资现金流入仍以偿还债务为主要目的;其中2020年苏州、无锡、镇江“偿还债务支付的现金”占“取得借款收到的现金+发行债券收到的现金”的比重超过80%,镇江最高,为89.51%,债务偿还对外部融资依赖大。

2018-2020年,江苏省发债城投企业净融资额年均复合增长57.33%;无锡、扬州及常州市复合增速较高,分别为264.39%、135.32%和106.84%,镇江由2018年的净流出转为净流入;苏州市最低,仅为3.45%;2020年江苏省净融资额增速同比大幅放缓,其中淮安、南通、苏州及镇江市净融资额同比下滑,淮安市降幅达22.82%,主要因当年债务偿还规模增幅较大。总体来看,除2018年镇江市发债城投企业的净融资额呈净流出以外,2018-2020年,江苏省各地级市发债城投企业对外债务融资均呈持续净流入状态,外部融资环境良好。

2021年1-6月,江苏省净融资情况较好,全省总计净融资额6065.98亿元,相当于2020年70.37%。分地级市来看,宿迁市和镇江市净融资额偏低,分别相当于2020年净融资额31.44%和39.48%;常州市、苏州市、无锡市和徐州市净融资情况较好,分别相当于2020年净融资额78.40%、94.80%、85.15%和76.42%。

从2021年前三季度债券净融资对2022年到期债券覆盖程度来看,江苏省2022年按行权统计到期债券规模合计8201.97亿元,2021年前三季度发行规模为其80.66%,覆盖情况较好。同期,各地市中覆盖程度位居前三的为宿迁市、徐州市和连云港市,分别为130.99%、115.69%和110.00%;镇江市、淮安市和盐城市覆盖程度较低,分别为53.15%、59.72和62.77%。

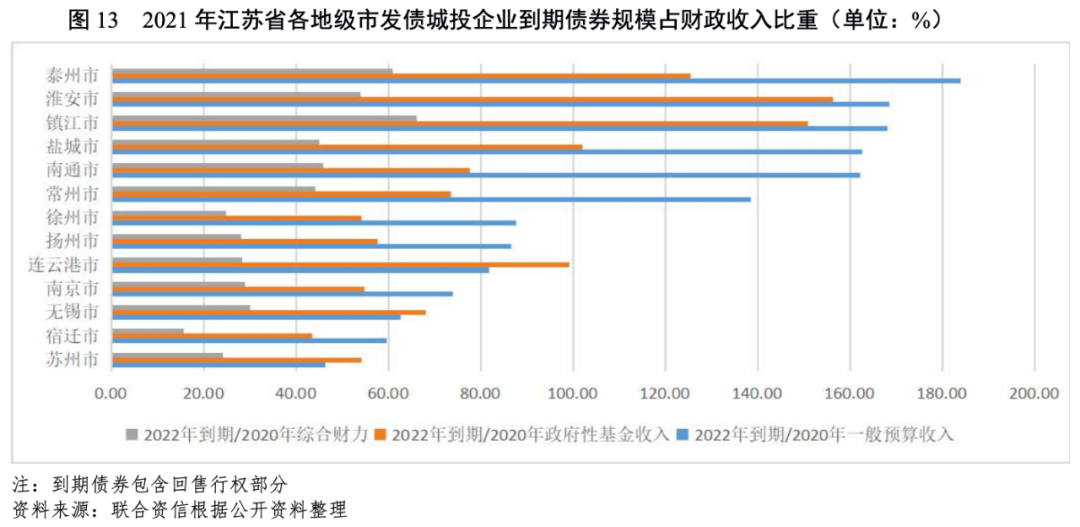

我们以城投企业2022年到期债券规模占一般公共预算收入或政府性基金收入的比重来衡量一般公共预算收入或政府性基金收入对到期债券的覆盖情况,偿债能力偏弱的城市为泰州市、淮安市和镇江市;以城投企业2022年到期债券占2020年地方政府综合财力的比重来近似衡量2022年城投债券的到期偿还能力,泰州市、镇江市和淮安市城投企业2022年到期债券占地方政府综合财力的占比分别为60.86%、66.17%和53.92%。总体看,泰州市、镇江市和淮安市城投企业2022年到期债券的偿还能力偏弱。

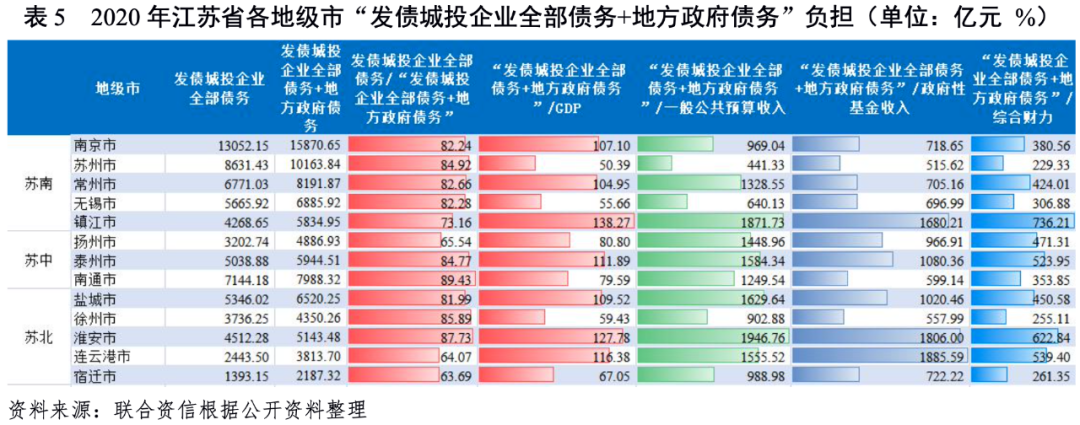

江苏省各地级市的债务规模差异较大,镇江市、淮安市、连云港市和泰州市“发债城投企业全部债务+地方政府债务”/GDP的比值较高,镇江市、淮安市、连云港市、盐城市和泰州市政府财力对“发债城投企业全部债务+地方政府债务”覆盖程度相对较低。

城投企业作为地方基础设施尤其是公益性项目的投融资及建设主体,日常经营以及债务偿还对地方政府有很强的依赖,本文通过各地级市政府财力对“发债城投企业全部债务+地方政府债务”的覆盖程度来反映地方政府对辖区内城投企业全部债务的支持保障能力。

从江苏省各地级市发债城投企业全部债务规模看,整体上,苏南地区各地级市城投企业有息债务规模高于苏中和苏北地区,其中南京市发债城投企业全部债务规模最大,截至2020年底达13052.15亿元;苏州市发债城投企业全部债务规模紧随其后,为8631.43亿元;苏北地区除盐城市外,其余地级市发债城投企业全部债务规模均未超过5000亿元,截至2020年底,盐城市发债城投企业全部债务规模为5346.02亿元,宿迁市发债城投企业数量少且规模小,发债城投企业全部债务规模为1393.15亿元。

从“发债城投企业全部债务+地方政府债务”规模看,苏南地区整体高于苏中和苏北地区各地级市。截至2020年底,南京市“发债城投企业全部债务+地方政府债务”规模最大,苏州市位列其后,规模第3~5位由高至低依次为南通市、常州市和无锡市,宿迁市“发债城投企业全部债务+地方政府债务”规模最小,为2187.32亿元。

从发债城投企业全部债务与“发债城投企业全部债务+地方政府债务”的比值看,截至2020年底,除连云港市、扬州市和宿迁市外,其他地级市发债城投企业全部债务占“发债城投企业全部债务+地方政府债务”的比重均超过70%,整体处于较高水平。

从各地区债务负担来看,“发债城投企业全部债务+地方政府债务”/GDP较高的地级市分别为镇江市、淮安市、连云港市、泰州市、盐城市、南京市和常州市,截至2020年底,上述地区该比值均超过100%,债务负担较重;苏州市、无锡市和徐州市该比值均低于60.00%,债务负担相对较轻。

从各地级市政府财力对“发债城投企业全部债务+地方政府债务”的覆盖程度来看,截至2020年底,地方一般公共预算收入、政府性基金收入和地方综合财力对“发债城投企业全部债务+地方政府债务”覆盖程度相对较低的城市为镇江市、淮安市、连云港市、盐城市和泰州市,覆盖程度较高的为苏州市、无锡市、宿迁市和徐州市。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信