作者:阿邦0504

来源:债市邦

人类的悲欢并不相通,股债冰火两重天再次上演。

上证指数站稳了4000点,一口气冲到了4083.67点,创下了逾10年来的新高。全市场成交额轰出了2.83万亿的天量,逾4100只个股上涨。

然而,对于债券市场的兄弟们来说,外面的锣鼓喧天,只显得自己屋里格外冷清,甚至有点寒风刺骨。

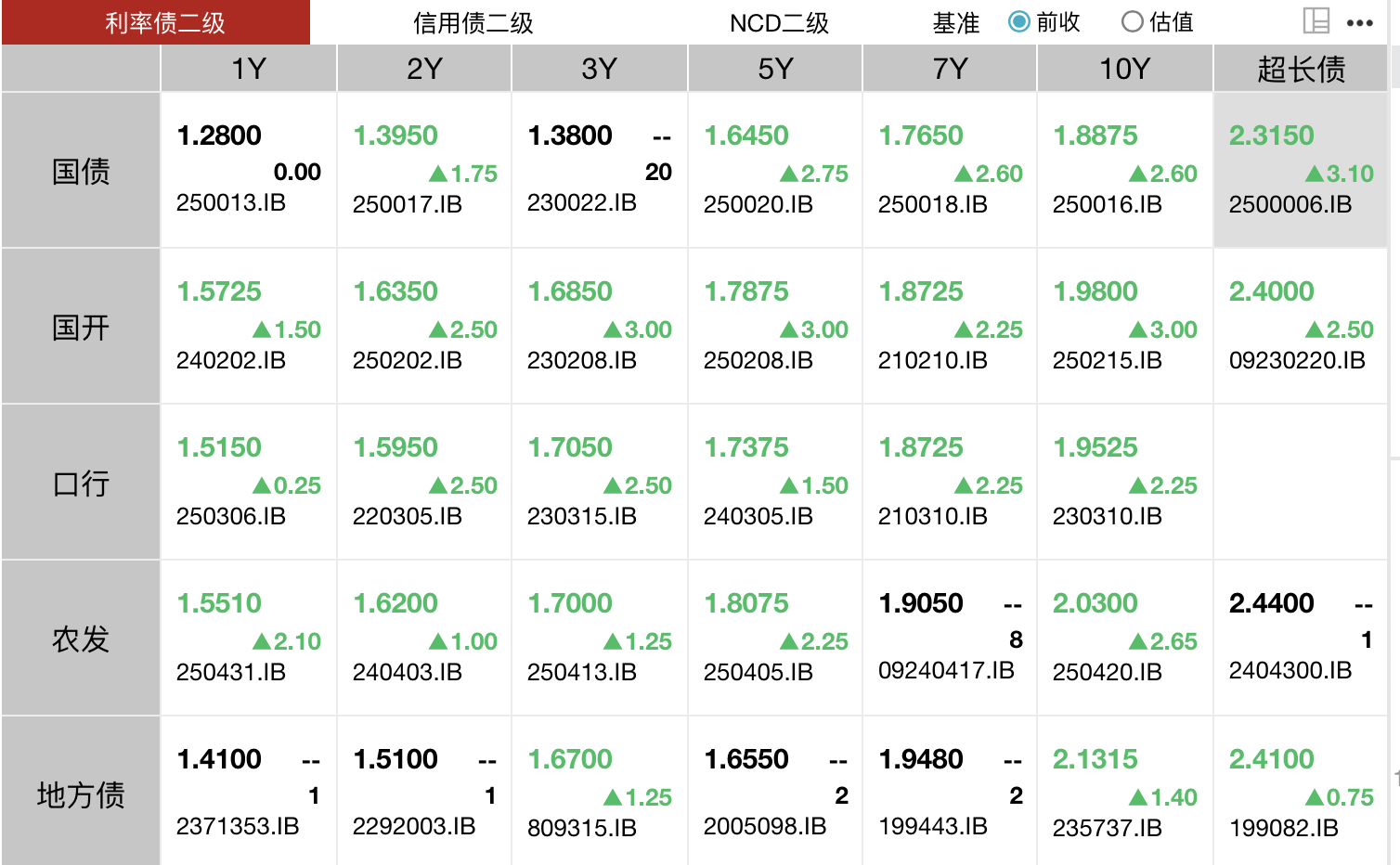

10年期国债收益率继续上行2.6bp,1.9%的重要关口随时可破,30年期国债国债一举突破2.3%的重要心理价位,打开了后续上行的想象空间。

期货收盘更是全线尽墨。30年期主力合约全天承压,盘中一度大跌0.5%,最终收跌0.31%报110.930元,创下2024年10月以来的新低。

信用债市场也是一片狼藉,涨跌互现中透着焦虑,高收益品种波动剧烈,除了极个别地产债还在博弈,大部分都在寒风中瑟瑟发抖。

如果说昨天是被“非银Double Kill”的情绪冲击,那今天我们遭遇的就是全市场的“抽血效应”。我们不得不面对一个残酷的现实:债市里的钱,正在排队去隔壁炒股。

一、2.8万亿成交额,钱从哪来的?

今天最让债市交易员心惊肉跳的数字,不是国债收益率上了多少bp,而是A股那2.83万亿的成交额。

这意味着市场上的活钱,都在疯狂涌向权益资产,而且去向非常明确,逻辑非常硬。

首先是题材股的极致诱惑。

当债市只能提供2%不到的票息时,股市在讲什么故事?

脑机接口方面,马斯克要在2026年启动大规模生产,电极丝直穿硬脑膜的技术突破,直接把三博脑科、伟思医疗等近20股推上了涨停板;商业航天方面,国家级“一张网”常态化运行的消息,让航天环宇、中国卫星等10余股封板。就连紫金矿业市值都突破了1万亿。

这种题材多点开花的赚钱效应,对活跃资金的虹吸是致命的。

其次是更深层的资产再配置。

过去几年,债市连续走出大牛市,是因为经济预期弱,资金没处去,只能堆在债市里吃票息。

现在不一样了,PMI重回50.1,政策强刺激,A股“长牛”预期强烈,连之前看空中国的高盛都预期26年大A能继续涨个20%。

传统的债市金主——保险机构发现权益资产的弹性远大于债券时,他们对于配债的迫切性自然就下降了。对于银行理财和混合型基金来说,当股市能提供10%+的预期回报时,债券那点收益瞬间就不香了。于是我们看到,理财赎回的压力开始隐现,资金正在从固收池子里撤退,转战权益。

二、财爸与央妈的混合双打

如果只是股市抽血,债市咬咬牙也就挺过去了。但偏偏这个时候,供给端的压力和央妈的态度也发生了微妙的变化。

一是政府债券提前发力。

年初本来是配置盘的建仓期,但今年的地方债发行节奏明显前置。山东省昨天的一声炮响,拉开了2026年一季度超2万亿地方债发行的序幕。

国盛固收的数据显示,1月计划发行规模就超过8000亿,远超去年同期。1月14日还要新发一支30年国债。这么多长久期的供给砸下来,接盘的银行和保险资金本来就被股市分流了一部分,现在更是捉襟见肘。

二是央妈态度的边际收敛。

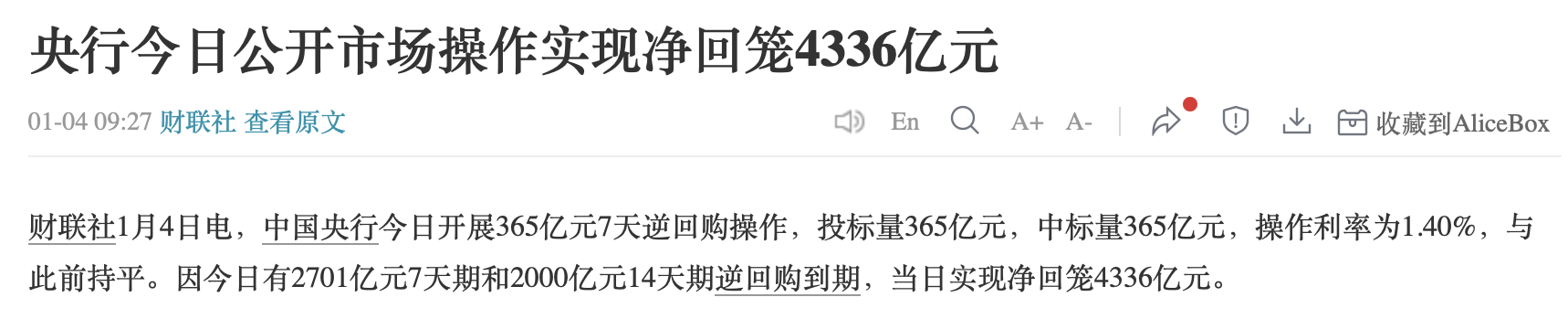

今天央行虽然开展了162亿逆回购,但到期量高达3125亿,单日净回笼了2963亿。这已经是连续大额净回笼了。

虽然机构普遍认为央行不具备大幅收紧的条件,1月资金面大概率平稳,但这个信号很明确:在股市如此火热、经济数据企稳的当下,不要指望央妈再像去年那样大水漫灌了。

资金面的“低波”常态,可能正在面临挑战。

三、看不见的“资金黑洞”:打新冻结与信贷冲量

如果说股市上涨只是分流了“活水”,那么资金面结构性的摩擦,则是直接在银行负债端插了一根吸管。

一是北交所打新的“冻结效应”。 随着股市行情火热,大家忽略了一个技术性细节——北交所打新的资金占用。现在的规则下,T日申购需要全额冻结资金。

近期投资者打新热情高涨,这种T-1日到T+1日的资金骤然冻结,会阶段性推高隔夜资金利率。我们在交易台感受到的资金“莫名摩擦感”,很大程度上就是这部分钱被临时“锁死”了。

二是信贷开门红的“虹吸效应”。 1月向来是信贷投放的大月,但今年可能尤其猛。国盛固收测算,过去几年1月信贷占全年的比例不断攀升,2026年春节较晚,1月信贷占比可能会冲到30%甚至更高。

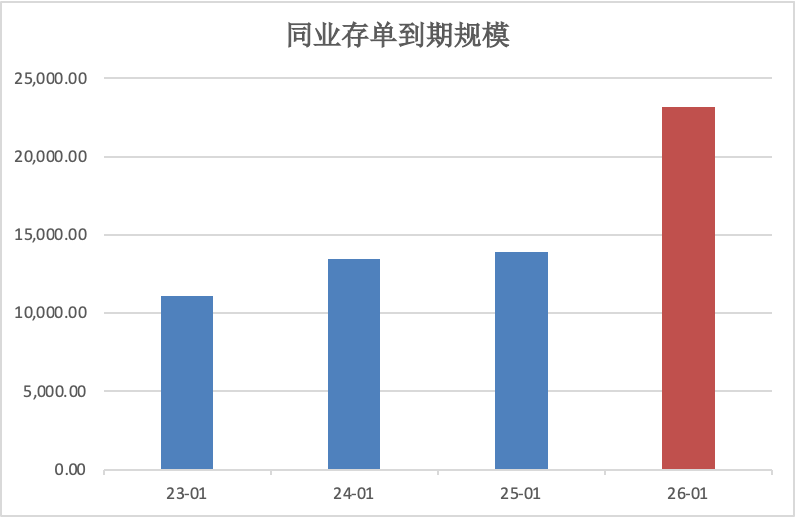

这意味着银行手里的大部分超储都要优先满足信贷投放,叠加1月份高达2.3万亿的同业存单到期压力,银行负债端的缺口是实打实的。银行自己都缺长钱,哪还有余粮来二级市场接盘债券?

结语:与其抱怨,不如适应

这两天的市场教育了我们一个道理:在绝对的风险偏好逆转面前,所有的技术面分析都显得苍白。

A股4000点,不仅是一个指数点位,更是一个“信心分水岭”。它标志着资金的风险偏好已经从“避险”彻底转向了“逐利”。

对于债市的朋友们来说,虽然短期很痛,但也没必要过度悲观。毕竟经济复苏的根基还需要验证,央行为了配合财政发力,也不会让资金面崩掉。只要央行买债规模跟上,供给压力终会被消化。

但在当下,我们必须承认:那个资金淤积在债市、闭着眼买都能赚钱的“资产荒”时代,可能暂时结束了。接下来,我们要习惯在A股的喧嚣声中,去赚那份更辛苦、更精细的钱。

毕竟,潮水退去的时候,我们得保证自己还穿着裤子。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市邦”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

债市邦

债市邦