中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:二排

本基金初始投资的基础设施项目为沪苏浙高速公路(即G50沪渝高速江苏段)及其附属设施。沪苏浙高速公路于2008年1月12日通车试运营,核定收费年限25年。剩余年限:约10.5年。

根据北方亚事资产评估事务所(特殊普通合伙)于2022年4月26日出具的《资产评估报告》,以2021年12月31日为评估基准日,采用收益法,沪苏浙高速公路收费经营权及相关资产组评估价值为295,110.00万元,较评估基准日资产账面增值76,504.83万元,增值率35.00%。

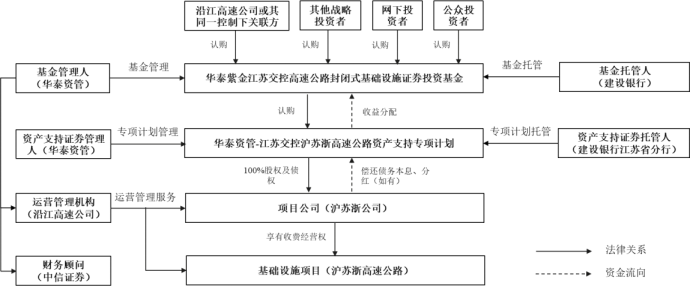

本产品股债结构搭建采用项目公司减资的模式。

沪苏浙公司股东沿江高速公司同意沪苏浙公司减资37.60亿元,并向苏州市吴江区市场监管局递交正式的减资申请相关文件,完成37.60亿元减资。沪苏浙公司将账上留存的部分现金向股东沿江高速公司进行减资款的支付,剩余未支付的减资款形成沪苏浙公司对其股东的应付款项,即构建减资款债权。沿江高速公司与沪苏浙公司就减资款债权签署《债权债务确认协议》。

已发行公募REITs中,“浙商沪杭甬REITs”同样采用该种方式。该方式无需设立SPV且无需进行吸收合并程序,操作相对简便,在项目公司具备足够注册资本和实收资本,并满足减资条件的前提下,亦具有相当的优势。

四、对外借款及基础设施基金成立后保留对外借款的情况。

经核查,项目公司不存在对外借款,不存在逾期未偿还债项。基础设施基金成立后,项目公司也不保留对外借款。

通常情况下,只要外部借款利率低于项目IRR,基金投资人的内部收益率就能得到提升。就高速公路项目而言,对外借款的贷款利率通常在5年期以上LPR基础上大幅下调,且远低于项目全周期IRR,因此该安排一定程度上可提升基金投资人内部收益率。在已发行的四个高速公路REITs项目中,除“平安广州交投广河高速公路REIT”外,其余三个全周期IRR为6%、6.80%和6.89%;除“浙商证券沪杭甬高速REIT”外,其余三个项目均由外部贷款安排,借款利率为五年期以上LPR基础上下浮24BP、65BP和122BP。

五、国有产权转让

就转让行为,江苏省国资委已于2021年11月25日出具了《关于江苏交通控股有限公司下辖沪苏浙高速公路项目申报基础设施REITs试点有关产权转让事项的复函》(苏国资函〔2021〕100号),支持沪苏浙高速公路项目申报基础设施REITs试点,所涉及的产权转让事项可通过相关方直接签署转让协议方式实施。

在已发行的四个高速公路REITs中,“华夏中国交建REITs”和“浙商沪杭甬REITs”同样采用了协议转让方式。而“平安广州广河REITs”和“华夏越秀高速REITs”中,广州市国资委认为:基础设施REITs是通过证券交易所公开发行的金融产品,执行中国证监会公布的《基础设施基金指引》等证券监管制度,遵循等价有偿和公开公平公正的原则公开规范发行,无需另行履行国有资产进场交易程序。

专项计划及本基金以契约型的形式存在,其并非企业所得税纳税主体,其从项目公司取得的利息收入或投资收益及分红无需缴纳企业所得税。

根据《财政部国家税务总局关于企业关联方利息支出税前扣除标准有关税收政策问题的通知》(财税[2008]121号)规定,项目公司向专项计划支付的利息支出在满足以下条件:(1)接受关联方的债权性投资与权益性投资的比例不超过2:1;(2)准予扣除的利息支出不超过按照金融企业同期同类贷款利率计算的数额的部分;(3)该利息支出与项目公司取得收入有关且合理的,则该利息支出可以税前扣除。本基金假设项目公司的股东借款利息以9%为限对应纳税所得额抵扣,同时假设设定股东借款利率最高不超过中国人民银行授权银行间同业拆借中心发布的五年期贷款市场报价利率(LPR)的4倍。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“ABS视界”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 江苏交控高速REIT:核心条款解析

ABS视界

ABS视界