观点(www.guandian.cn)向来以提供迅速、准确的房地产资讯与深度内容给房地产行业、金融资本以及专业市场而享誉业内。公众号ID:guandianweixin

作者:结构评级一部 台绍弘 张钰

来源:联合资信

摘要

2025年消费贷ABS增速显著,保持供给主力地位。发起机构头部效应依旧明显,种类更加多元丰富。未来,随着债市低利率环境的持续叠加监管政策,或将对消费贷ABS提出新的要求。

一、消费贷ABS市场发行情况

(一)消费贷ABS占据核心地位

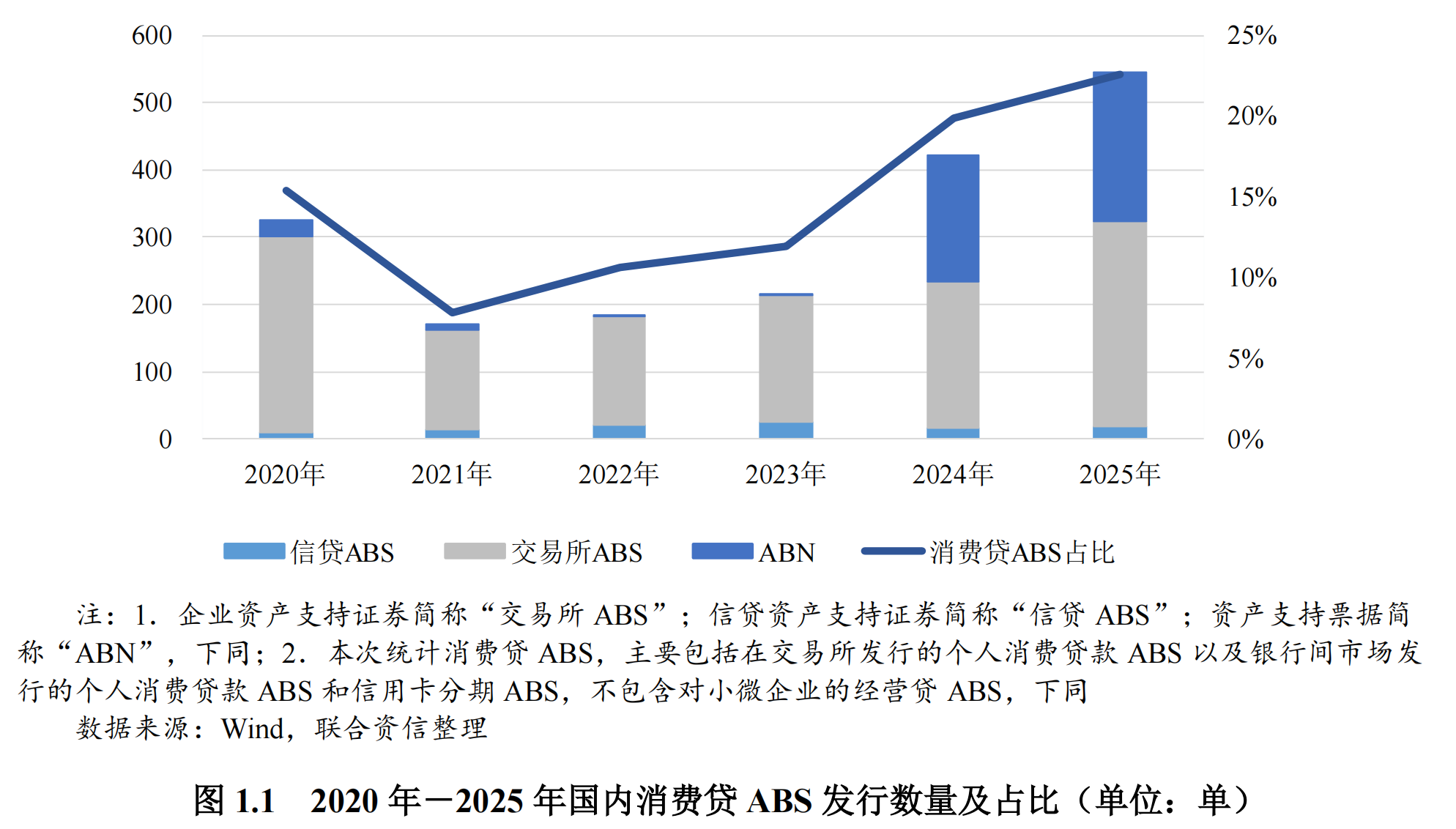

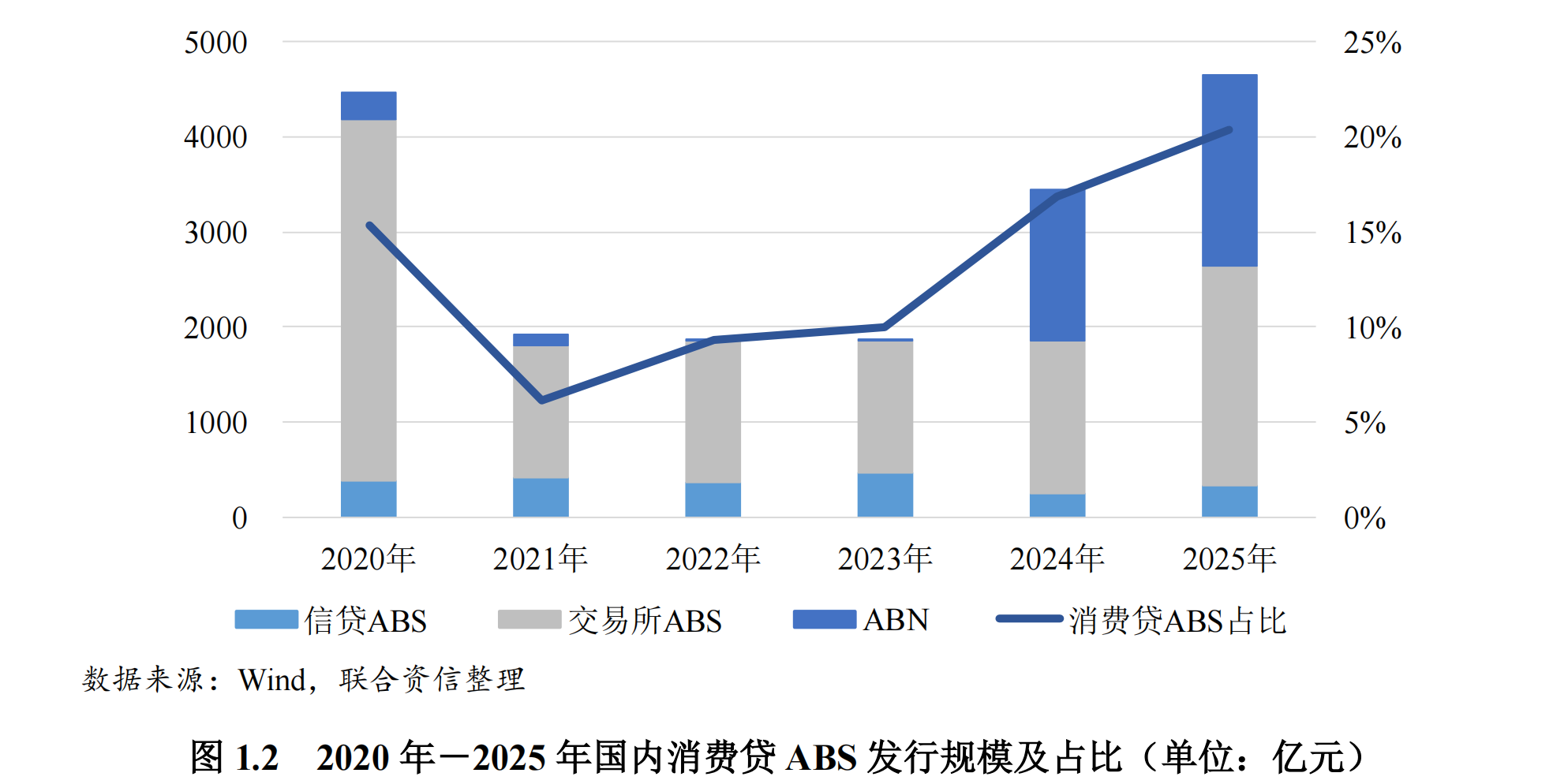

2025年,消费贷ABS发展趋势较好,增速显著。2025年,银行间债券市场和交易所市场共发行545单消费贷ABS,同比上升29.45%;发行规模合计4650.84亿元,同比上升35.05%。在国内ABS市场发行规模同比增长11.83%的背景下,消费贷ABS占ABS市场总发行规模的比重仍进一步上升,较去年同比增长3.51个百分点至20.42%,消费贷ABS仍保持ABS市场供给的绝对主力地位。

(二)交易所与ABN市场双核驱动,规模增长迅速

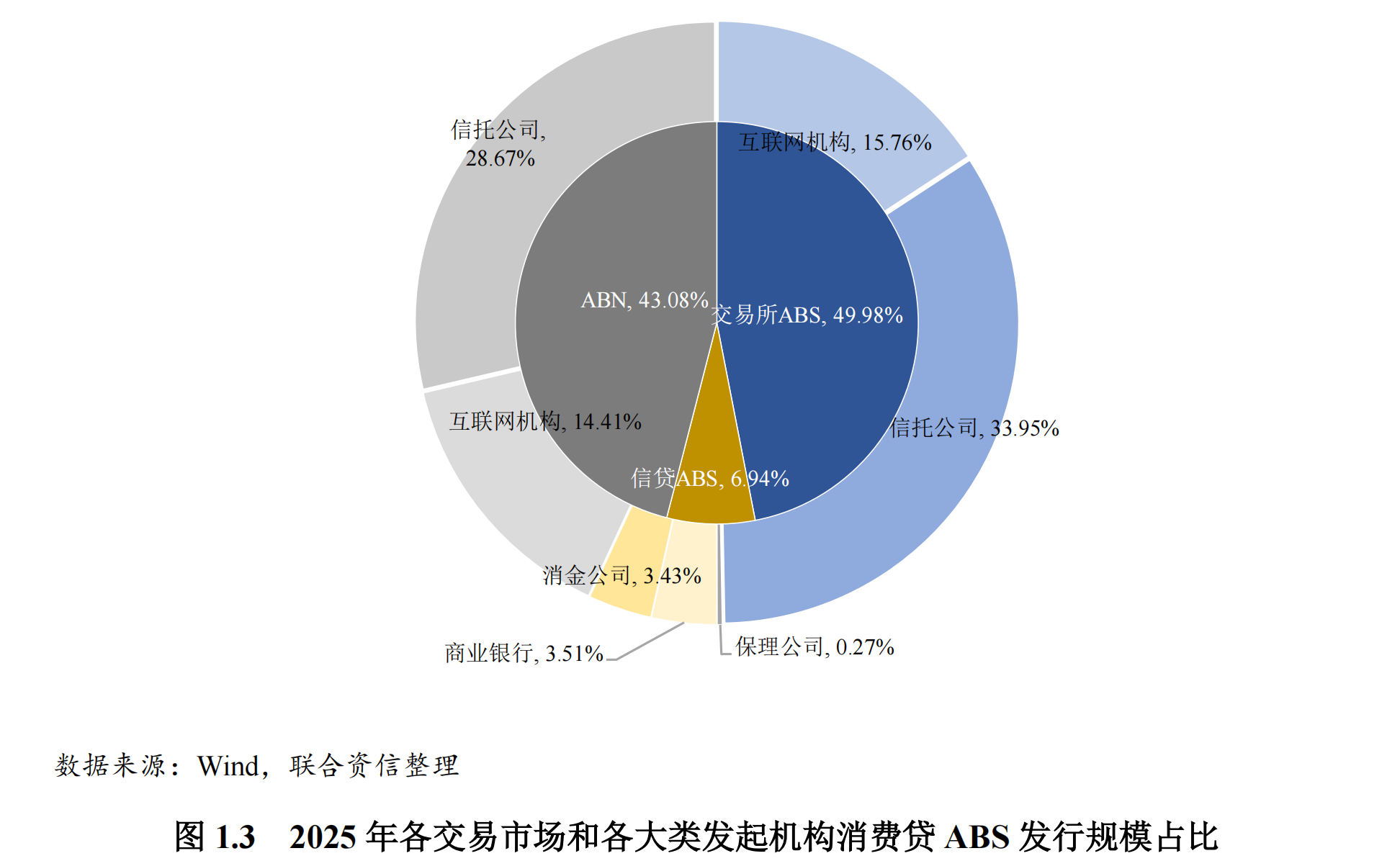

从发行场所来看,交易所市场表现亮眼,仍为消费贷ABS发行场所中发行最活跃的市场。2025年,交易所市场共发行306单消费贷ABS,发行规模合计2324.60亿元,同比上涨43.79%,其占消费贷ABS总发行规模比重同比上涨3.04个百分点至49.98%。

消费贷ABN市场延续了2024年的增长态势,规模增速同样明显,2025年全年共发行221单消费贷ABN,发行规模合计2003.47亿元,同比上涨26.48%,发行规模占全市场总量的43.08%,与交易所市场并驾齐驱,为第二大消费贷ABS发行市场。

信贷ABS市场整体较为平稳。2025年,信贷ABS市场共发行18单消费贷ABS,发行规模合计322.77亿元,其中商业银行与消金公司发行规模基本持平。整体来看,信贷ABS市场2025年较2024年发行规模变动不大,其发行规模占消费贷ABS总发行规模的比重较2024年仅下降0.12个百分点至6.94%。

中保登也是消费贷ABS发行的重要补充,资产供应方以互联网机构为主。2025年,中保登新增登记注册资产支持计划96个,登记注册规模为3625.14亿元,同比下降13.00%,据不完全统计,消费贷类项目占比达65%以上。

(三)发起机构更加丰富,头部效应依旧明显

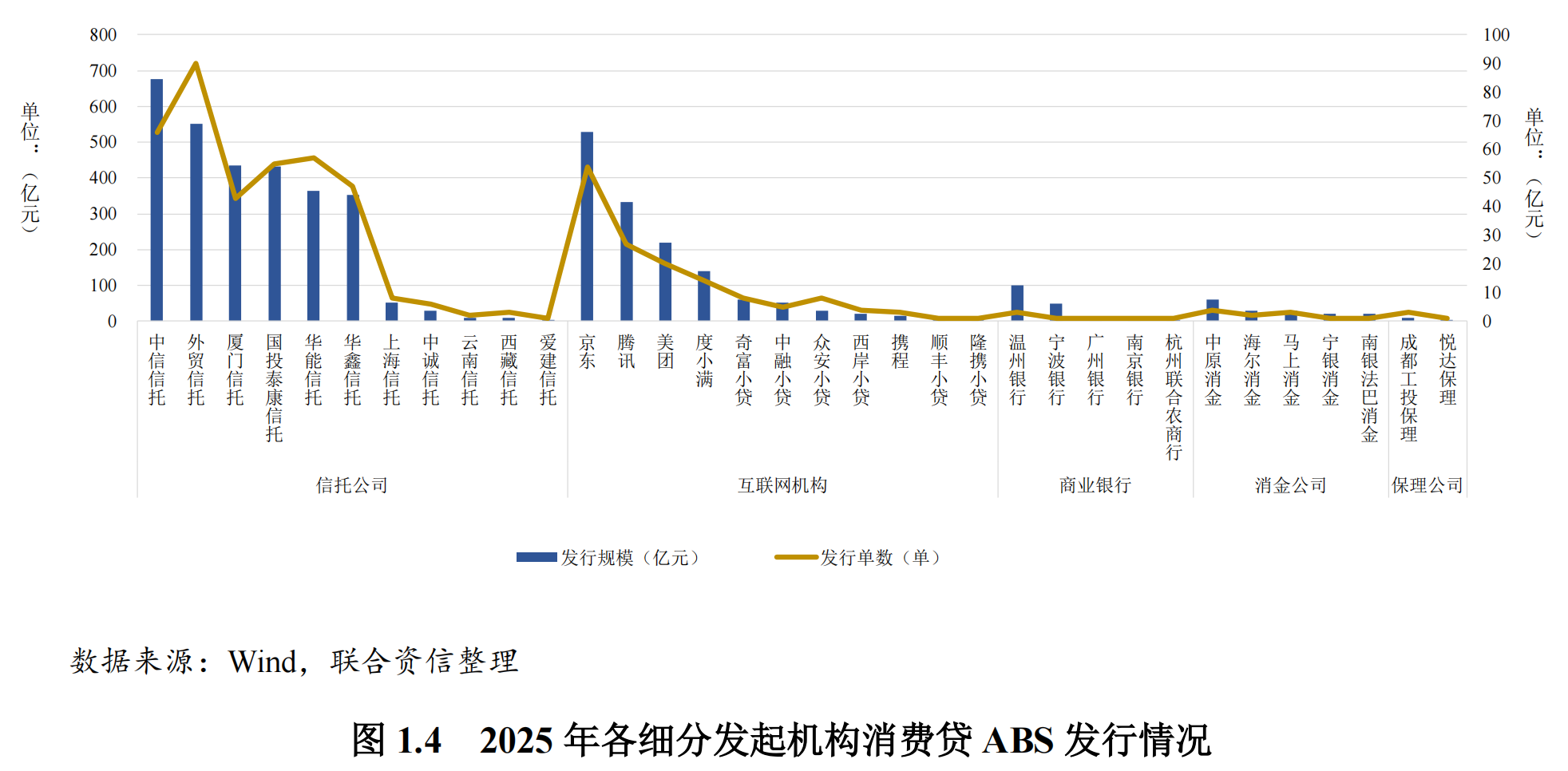

2025年,信托公司和互联网机构仍是消费贷ABS的发行主力,发行规模合计占消费贷ABS发行总规模的92.79%,发行单数占消费贷ABS发行总单数的95.96%。随着监管准入放开,互联网系小贷公司种类进一步丰富,新增如中融小贷、众安小贷、西岸小贷和隆携小贷等小贷公司作为发起机构,消费贷ABS的发起机构较2024年更加丰富。

各发起机构内部头部效应依旧明显。信托公司作为第一大发行主体,2025年共发行378单消费贷ABS,发行规模达2912.21亿元,占消费贷ABS总发行规模的62.62%。发行规模占比前三大信托公司发行规模占信托公司发行总量的56.98%,其中中信信托2025年发行量增速明显,共发行66单消费贷ABS项目,发行规模达675.00亿元,占信托公司发行总量的23.18%。互联网机构中,京东依然是占比最大的发起机构,发行规模和发行单数分别为527.95亿元和54单,其发行规模占互联网机构发行规模的37.62%。

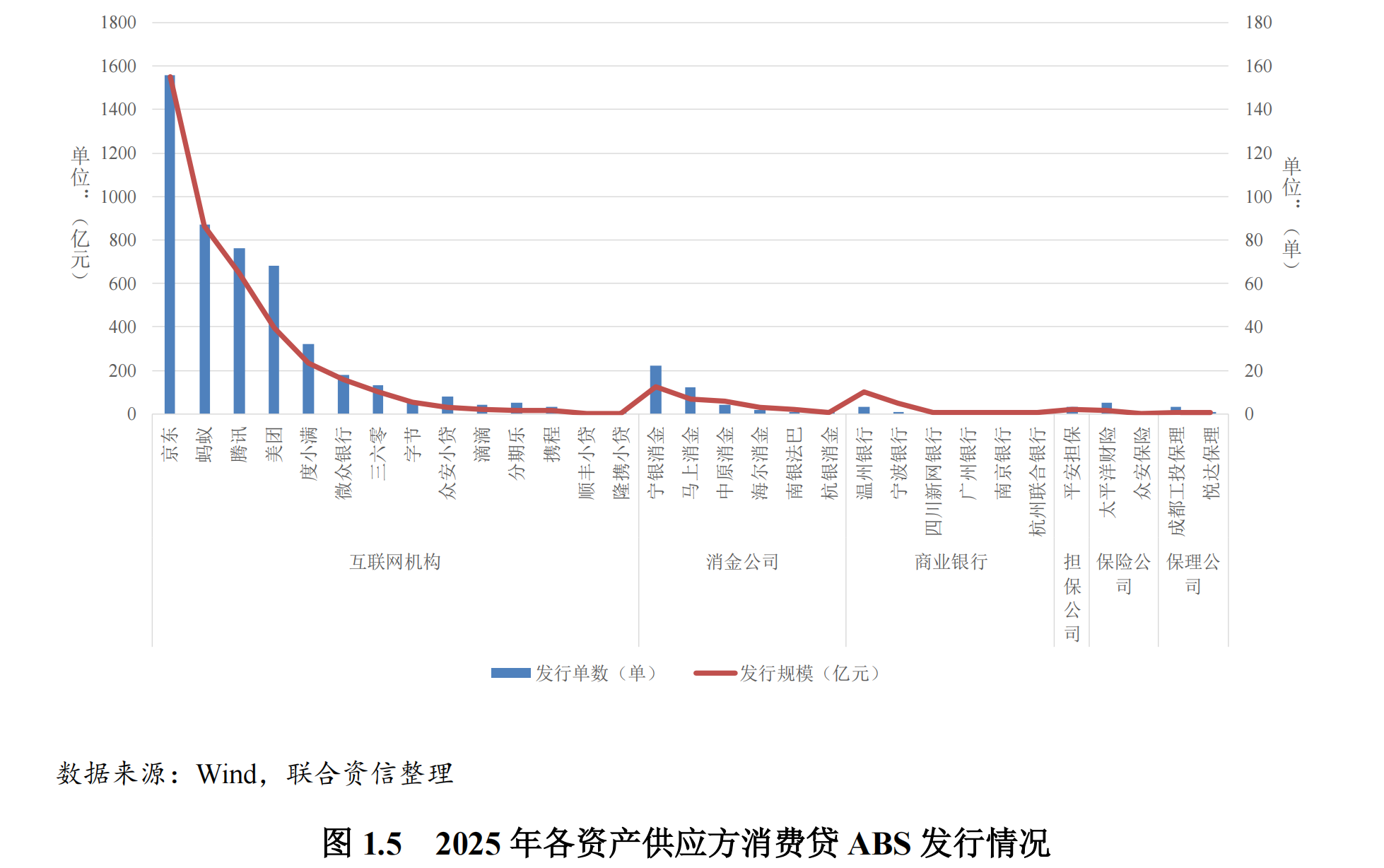

(四)互联网机构仍是消费贷ABS最主要资产供应方

从底层资产供应方维度来看,2025年,互联网机构仍是消费贷ABS最主要的底层资产供应方,全年共有480单消费贷ABS项目由互联网机构作为资产供应方,发行单数同比上升29.73%,其发行规模为4120.24亿元,同比2024年上涨36.09%,其占消费贷ABS市场总发行规模的88.59%。并且,互联网机构头部效应明显,前三大资产供应方为京东、蚂蚁和腾讯,分别占总消费贷ABS发行规模的33.36%、18.53%和13.93%。

消金公司作为第二大底层资产供应方,2025年共发行43单消费贷ABS,发行规模合计304.52亿元,发行规模同比下降15.00%,占消费贷ABS市场总发行规模的6.55%。商业银行消费贷ABS市场占有率大幅度上涨,发行规模为171.15亿元,同比上涨559.53%,其中共6家商业银行在2025年发行9单消费贷ABS,发行单数同比上涨200.00%,占消费贷ABS市场总规模的比重较2024年上涨2.93个百分点至3.68%。但保险公司市场占有率对比2024年有所下降,共2家保险公司在2025年发行6单消费贷ABS,发行规模为20.29亿元,占消费贷ABS市场总规模的0.44%。

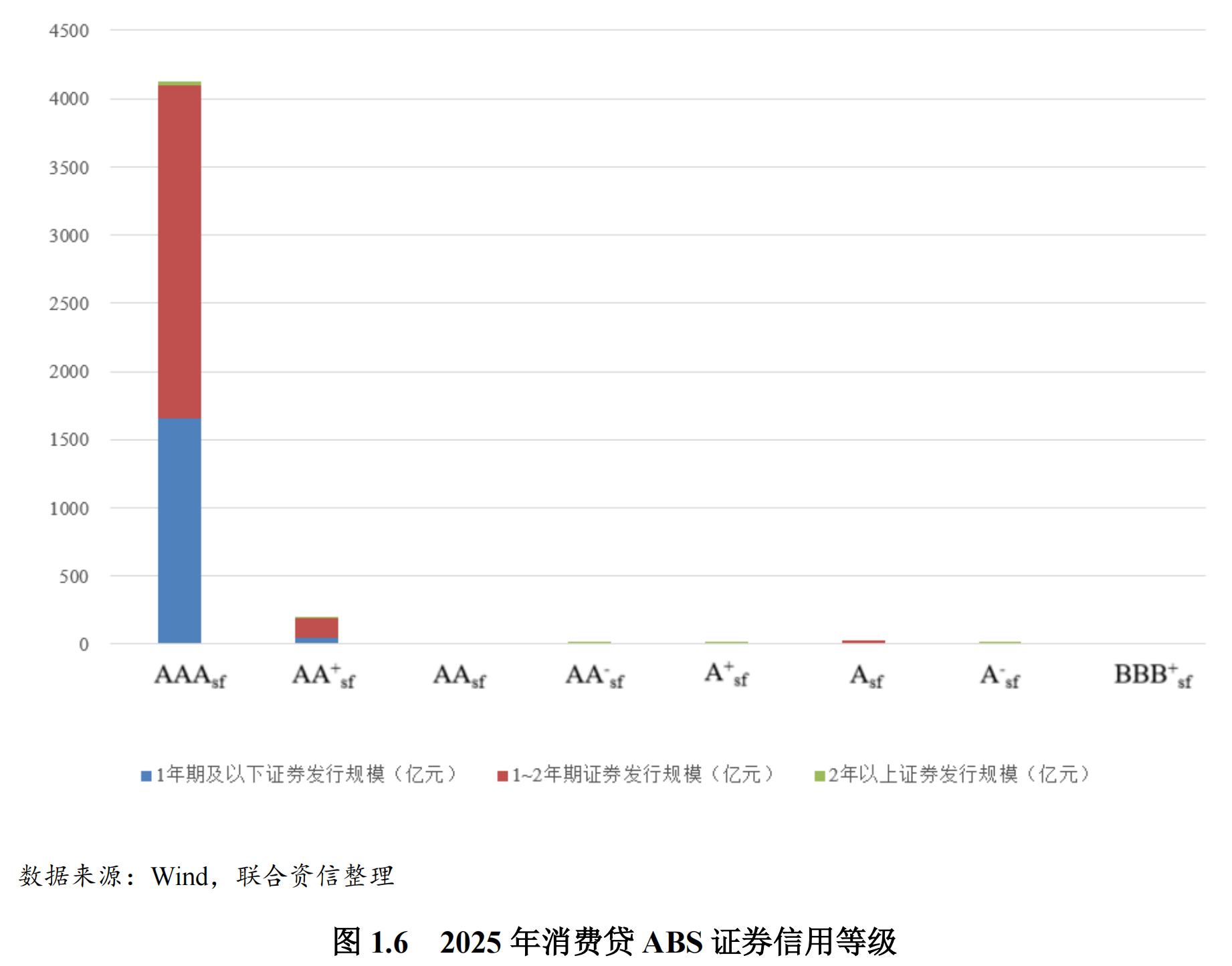

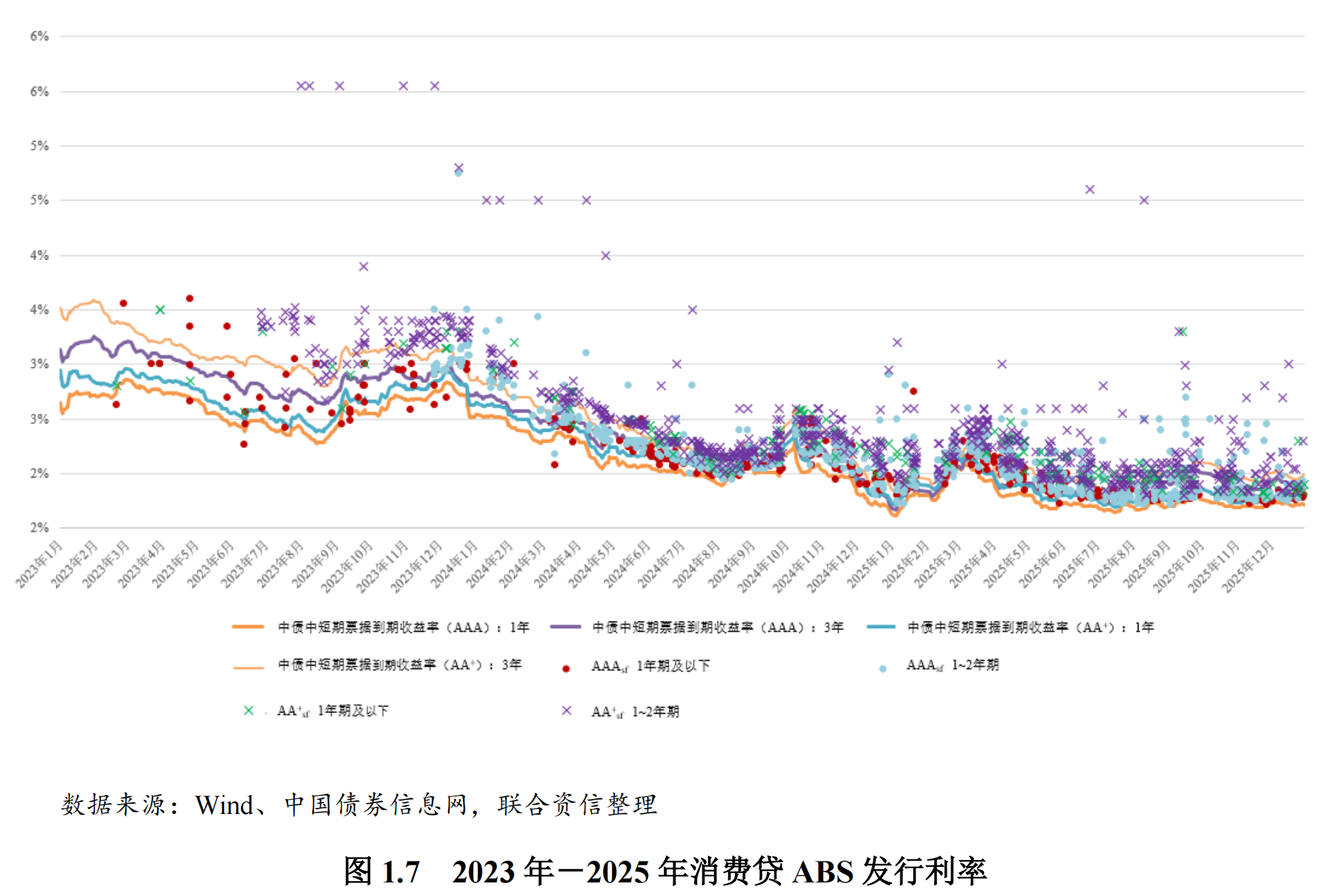

(五)证券级别仍以AAAsf为主,全年发行成本略有下行,趋于低位稳定

2025年发行的消费贷ABS中,证券级别集中分布于AAAsf和AA+sf,两个级别证券的发行规模分别占2025年消费贷ABS总发行规模的88.50%和4.62%;同时,证券预期期限也集中分布于2年期及以下。对于AAAsf级别证券,1年期及以下平均发行利率为1.89%,较去年下降27bps;1~2年期平均发行利率为1.97%,较去年下降31bps;对于AA+sf级别证券,1年期及以下平均发行利率为2.04%,较去年下降32bps;1~2年期平均发行利率为2.15%,较去年下降27bps。

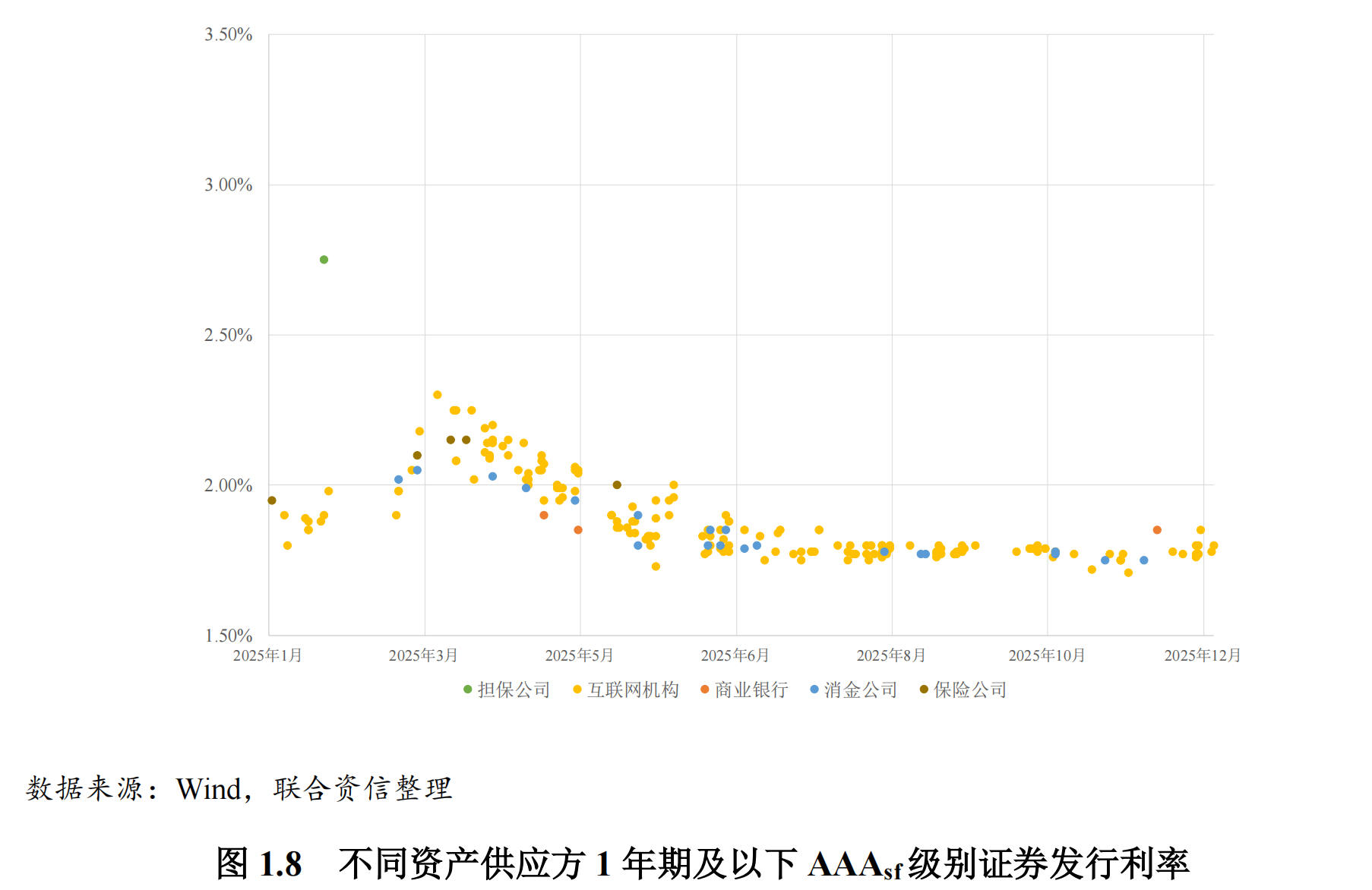

整体看,2025年市场利率经历了2024年震荡走低后,保持低位平稳状态,发行利率逐步趋于稳定。2025年1-3月,或受春节前后资金面紧张因素影响,消费贷ABS发行成本有所上升,后继续回落至年初水平,全年度发行成本基本稳定。

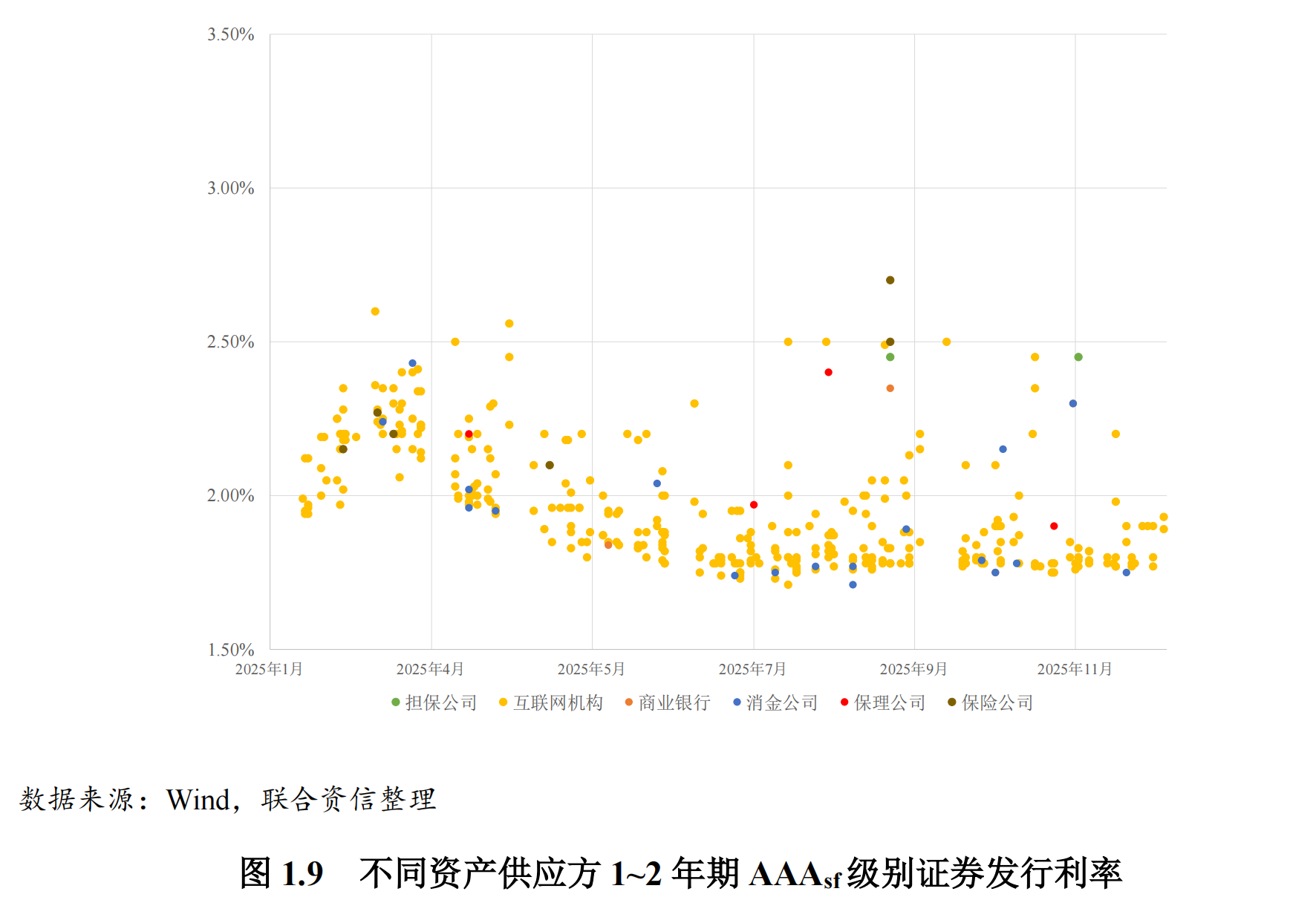

由于2025年发行的消费贷ABS以AAAsf级别证券为主,我们此处以AAAsf级别证券为例分析各机构发行利率差异。2025年,AAAsf级别消费贷ABS证券发行利率分布于[1.70%,2.80%]。从资产供应方来看,互联网机构、消金公司和商业银行1年期以内AAAsf级别证券发行利率差异不大,分别为1.88%、1.85%和1.87%,而保险公司和担保公司发行利率普遍较高,分别为2.07%以及2.75%;1-2年期AAAsf级别证券发行利率呈相似特征,互联网机构、消金公司和商业银行平均发行利率分别为1.96%、2.00%以及1.93%,低于保理公司、保险公司以及担保公司的2.12%、2.29%以及2.45%的发行利率。整体来看,在相同市场利率背景下,由于资金成本、发行场所差异等因素,不同类别资产供应方发行成本存在一定的差异。

(六)入池资产小额分散、收益率高、剩余期限较短;各资产供应方资产特征差异明显

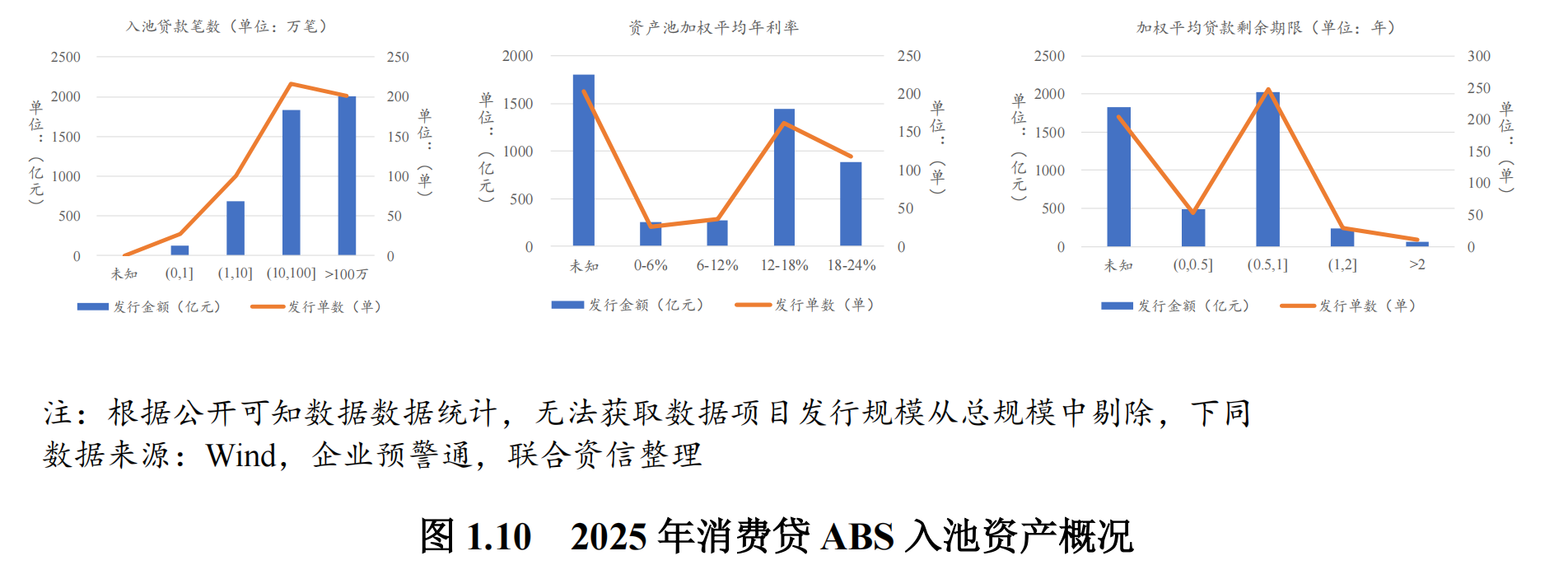

从入池资产特征来看,消费贷ABS资产一般呈现小额分散、收益率高、剩余期限较短等特点。根据公开获取的数据,2025年发行的消费贷ABS,资产池贷款笔数在10万笔以上的发行规模占比达82.54%;资产池加权平均年利率在12.00%以上的发行规模占比达49.92%;封包后的资产池加权平均贷款剩余期限分布在1年以下的发行规模占比达54.03%。

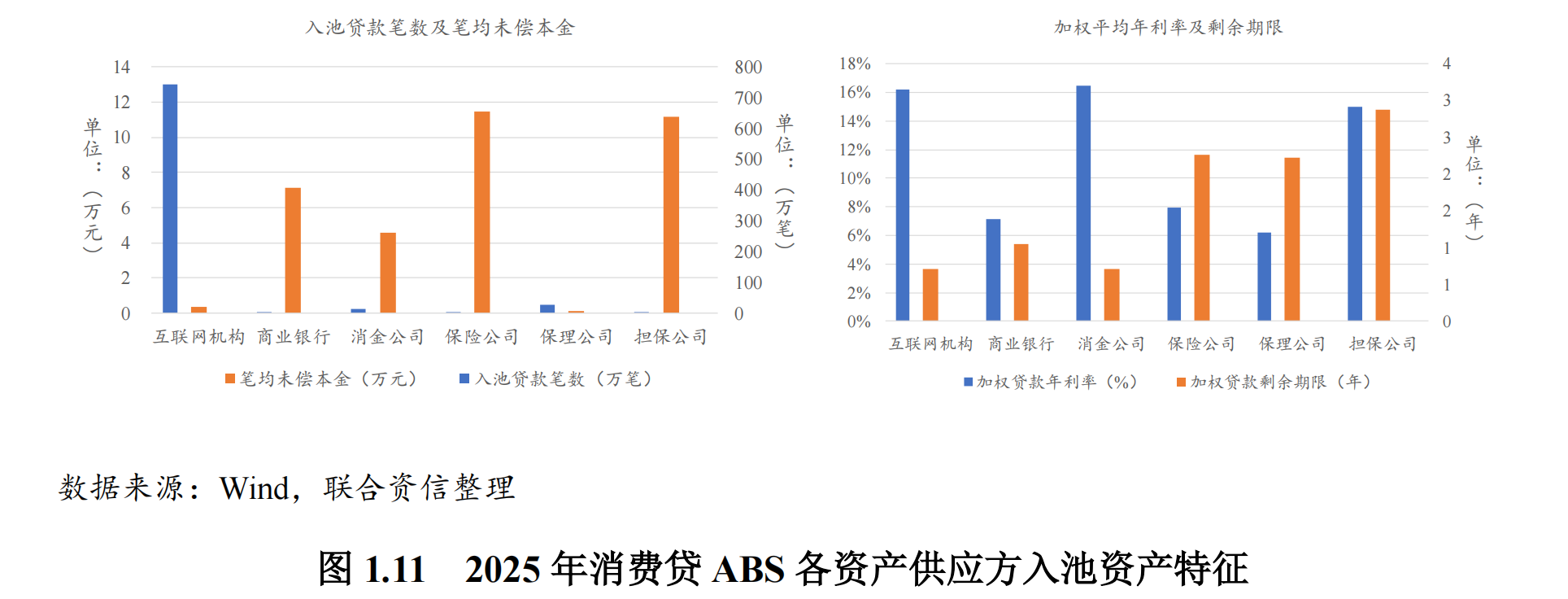

对于不同的资产供应方,入池资产特征也有显著差异。根据公开数据统计,从入池贷款笔数和笔均未偿本金上来看,互联网机构发行的消费贷ABS相比其他机构入池资产分散度更高,其中有消费场景的资产极其分散,平均入池贷款笔数可高达1590.44万笔,笔均未偿本金仅为0.02万元;而无消费场景的资产分散度稍逊,平均入池贷款笔数为20.19万笔,笔均未偿本金为0.62万元。同样的,2025年互联网机构和消金公司发行的消费贷ABS资产池加权平均利率仍相对较高,分别为16.22%和16.49%,与2024年基本持平。从入池资产剩余期限上来看,互联网机构和消金公司2025年发行的消费贷ABS资产池加权平均剩余期限最短,均在1年以下;商业银行入池资产加权平均剩余期限在1年左右;而保险公司、保理公司和担保公司入池资产加权平均剩余期限明显更长,在2年以上。

(七)交易结构依然以设置循环购买机制为主,分层以设置多档夹层为主

由于消费贷ABS底层资产借款人可随借随还,贷款期限短,且早偿情况普遍,现金流回款具有较高的不确定性,为解决证券期限和基础资产还款期限的不匹配问题,交易结构上一般设置循环购买机制。2025年,共发行494单设置循环购买结构的消费贷ABS,发行规模达4248.91亿元,占发行总规模的91.36%;51单以非循环模式发行,发行规模达401.93亿元,占发行总规模的8.64%。

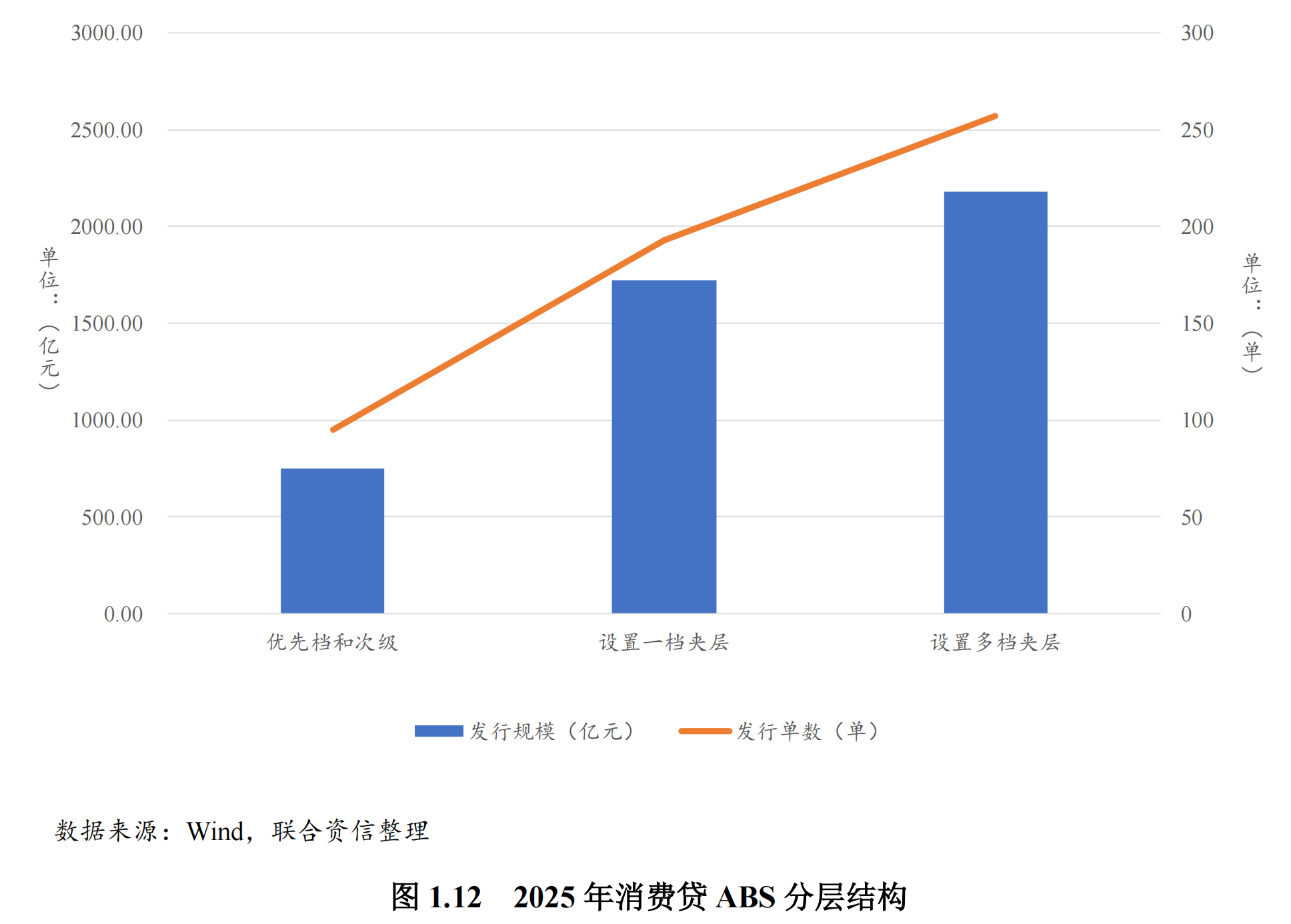

分层结构方面,2025年发行的消费贷ABS从2024年的一档夹层为主转变为多档夹层为主,设置多档夹层的消费贷ABS发行规模达2182.90亿元,占总消费贷ABS发行规模的46.94%,已超过设置一档夹层的1721.43亿元的发行规模。2025年发行的消费贷ABS中,夹层级信用等级分布在BBB+sf级至AA+sf级之间,其中以AA+sf级为主,占夹层级发行规模的76.98%。

二、消费贷ABS存续期表现情况

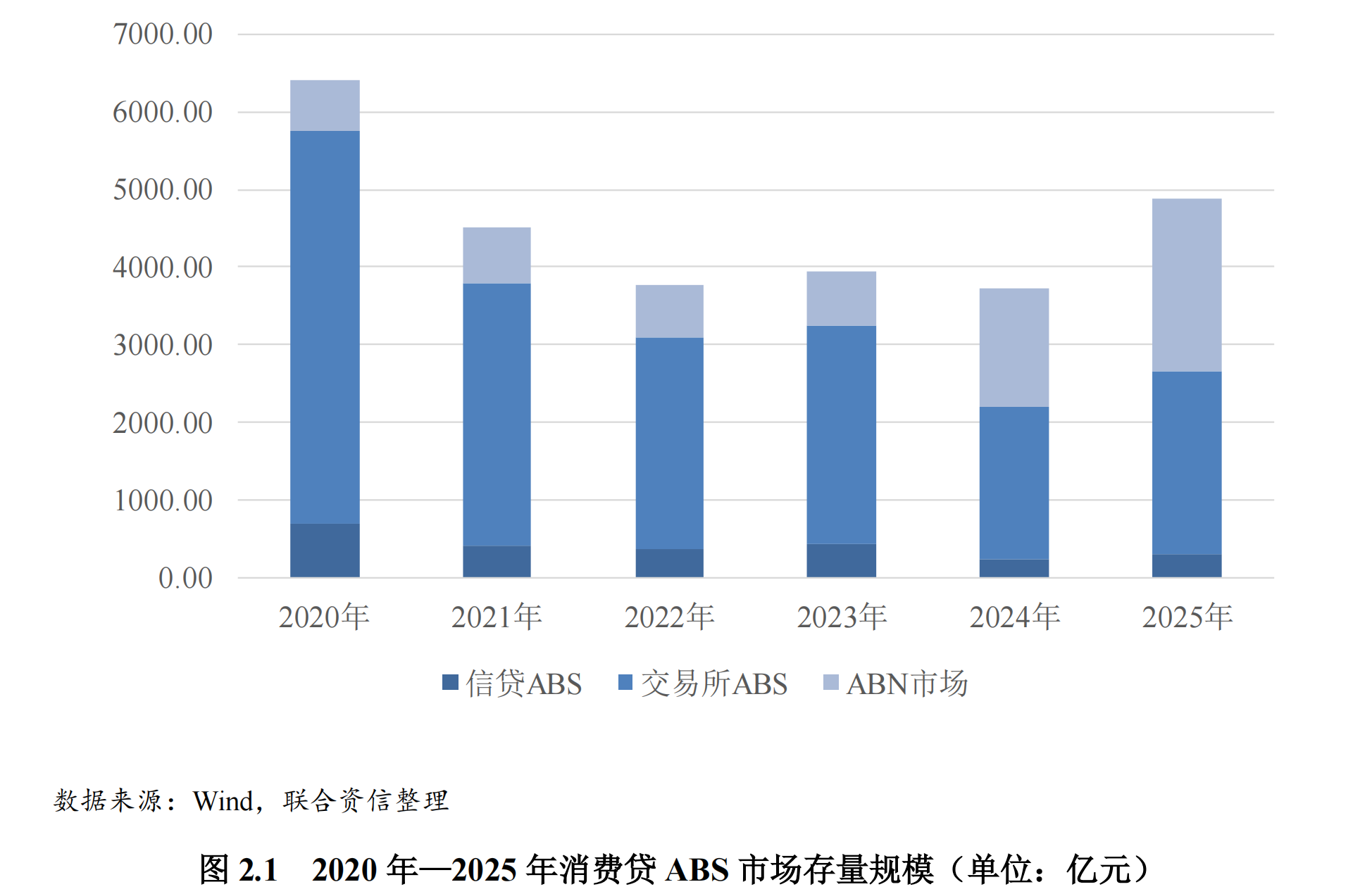

(一)整体存续规模增长明显,交易所和ABN共为存量支柱

截至2025年末,国内ABS市场尚存4367单项目,存量规模为3.58万亿元,其中,消费贷ABS存续项目为700单,存续规模为4873.09亿元,较去年同比增长30.90%,消费贷ABS存续规模占存量市场的比重为13.60%。分市场来看,交易所市场存量仍占据主导地位,存续规模达2359.38亿元,占消费贷ABS总存量的48.42%;2025年消费贷ABN受市场放开的增长效应仍然明显,消费贷ABN的存量规模也较去年年底明显上升,存续规模为2224.61亿元,同比增幅达45.59%。

(二)资产违约表现波动较去年基本一致,优先级证券信用风险持续下降

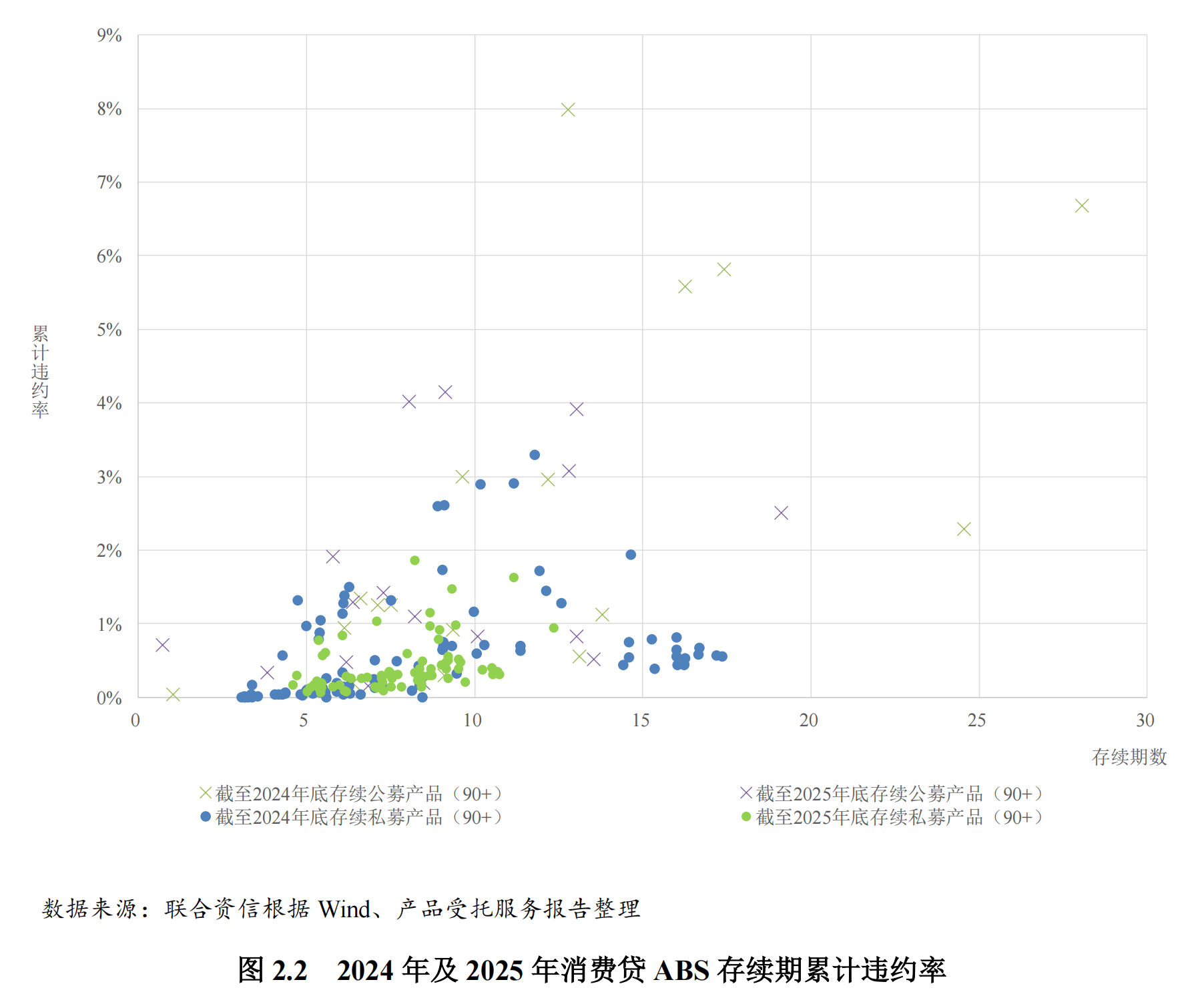

本文选取截至2025年底存续的25单银行间公募消费贷ABS产品中选取已披露违约表现且表现期充足的17单产品(全部为信贷ABS),结合联合资信在2025年进行跟踪评级且有违约表现的47单消费贷ABS产品(包括交易所ABS和ABN)作为样本,以观测2025年消费贷资产整体违约表现。

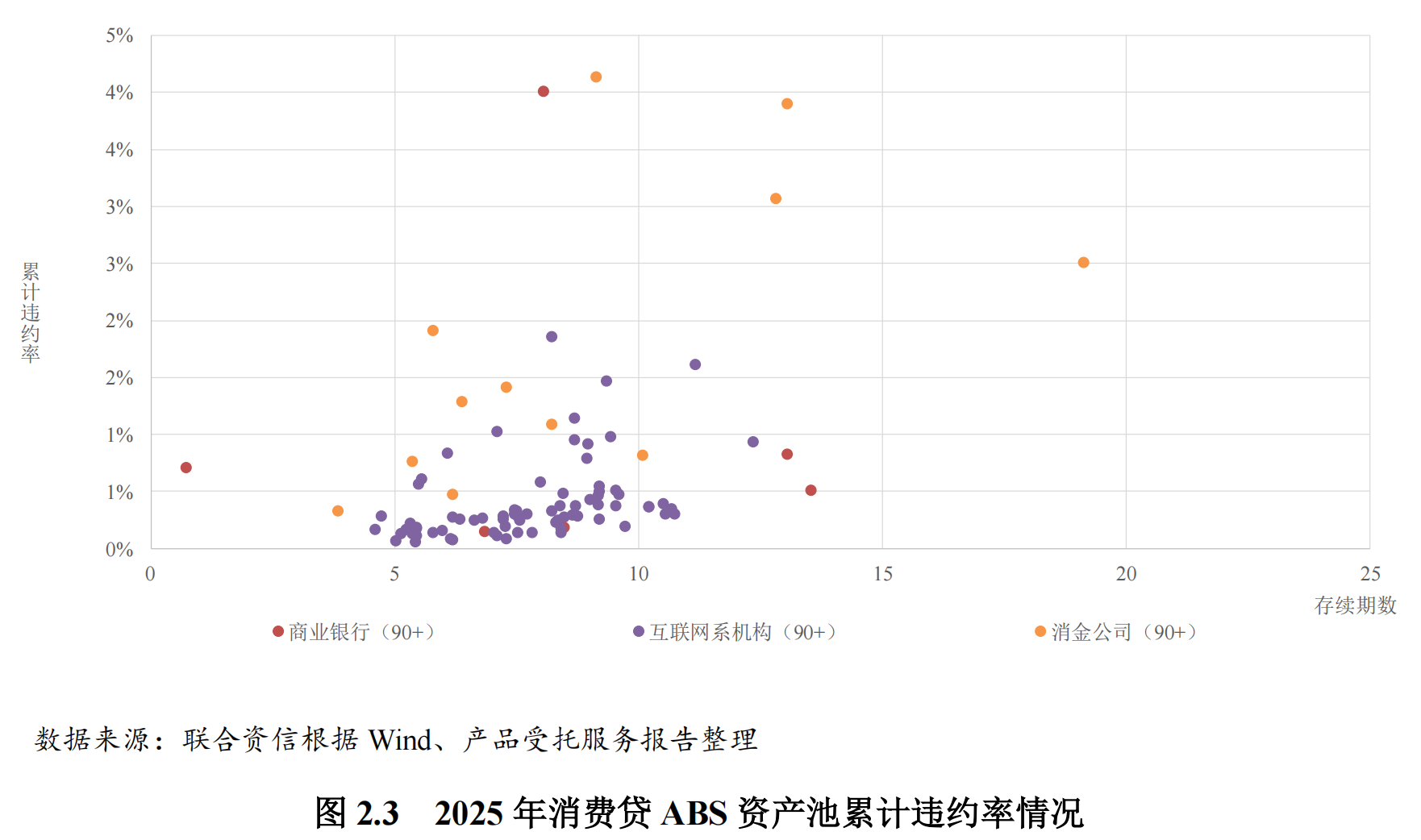

截至2025年底,存续的消费贷ABS产品90+累计违约率在0.06%~4.14%之间,除个别产品外,大部分产品90+累计违约率在1.00%以下,90+累计违约率平均值为0.64%,相较2024年底均值下降0.24%,主要是由于存续期超过1年的产品减少所致。从累计违约率表现来看,违约率较去年同期存续产品变动不大。整体看,尽管产品风险敞口随着存续期增加逐渐暴露,但2025年存续的消费贷ABS资产池违约率仍处于较低水平,资产信用质量保持稳定。

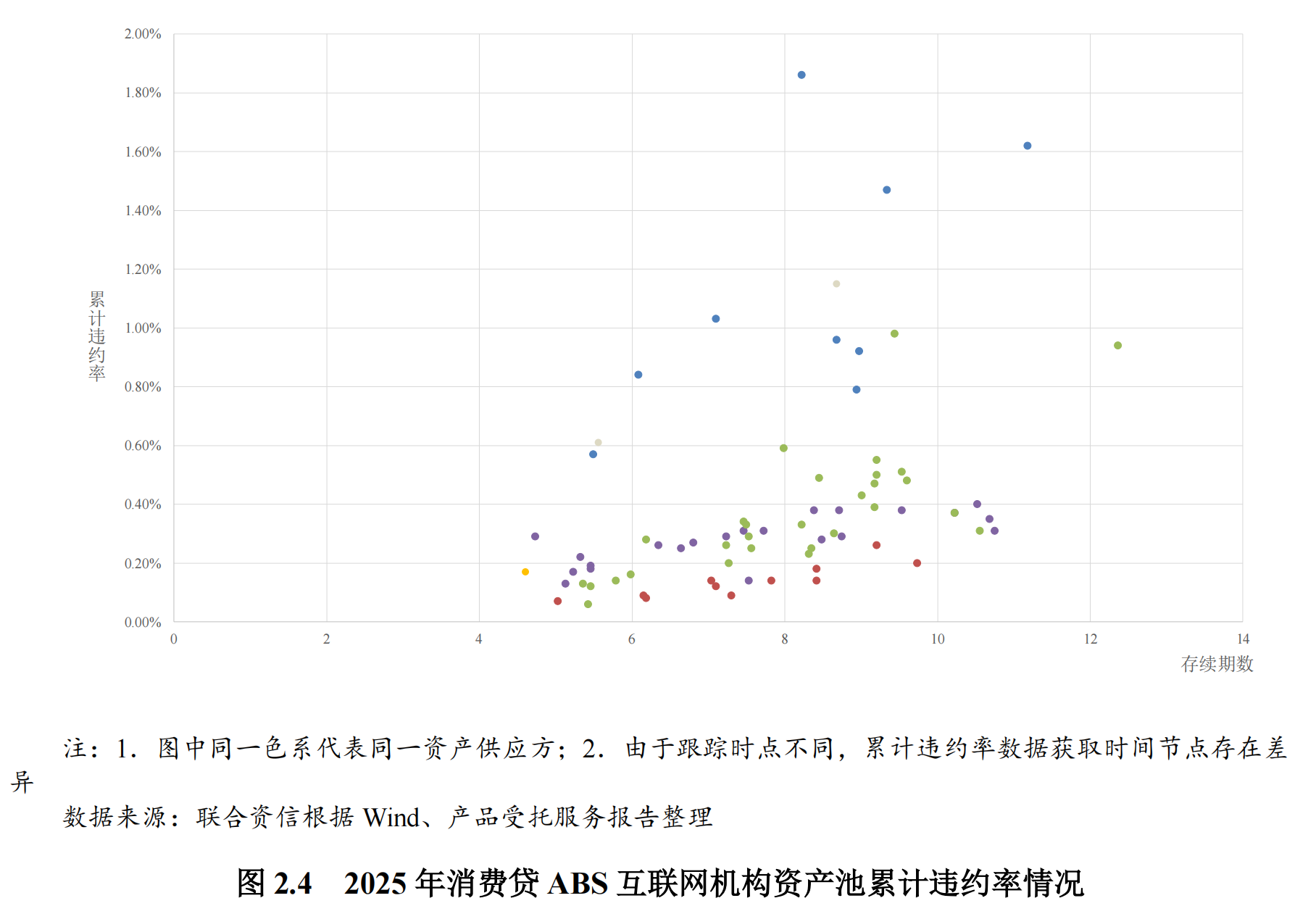

从资产提供方角度看,获取的累计违约率数据显示,同一资产提供方类型中各家资产表现易存在差异,以互联网机构为例,部分资产供应方之间的资产表现分化明显。但不同违约表现的资产对应优先档证券的信用支持也存在差异,违约率较低的资产,其AAAsf档证券需要劣后档证券提供的信用支持要求较低;反之,则需要提供的信用支持较高,从而保证同一信用等级下证券违约风险的一致性。

资产质量方面,随着证券期限的缩短,资产池质量会随风险暴露期缩短而提升;交易结构方面,大部分消费贷ABS产品在存续期间因超额利差累积形成的超额抵押以及证券端的持续偿付,使得存续的优先级证券所获的信用支持不断提高。因此,回顾2025年,消费贷ABS证券未发生级别下调的情况,且多数证券的级别进行了上调。详情可见《2025年消费金融ABS存续期研究——消费金融ABS发行活跃,资产表现有波动,证券端兑付仍然良好》。

三、总结与未来展望

(一)消费贷ABS维持发行主力地位,发行增速或将放缓

2025年以来,央行及财政部等多部门陆续发布提振消费相关政策意见,助力释放消费增长潜能,推动消费贷ABS增量扩面。消费贷ABS继续承接2024年发展势头,在国内ABS市场发行规模占比进一步上升,维持ABS市场的供给主力地位。未来,在适度宽松的货币政策的共同影响下,预计信贷环境将保持友好,结合财政贴息政策的共同刺激,可以为市场提供持续且充沛的底层资产。

但是,受监管政策对于压降利率与加强风控导向的影响,高收益覆盖高风险的旧有模式或逐渐被取代,整体来看,预计2026年消费贷ABS发行增速或将放缓。

(二)发行成本或将持续保持低位

受债市利率整体下行的影响,2025年消费贷ABS发行利率呈现低位震荡趋势。从资产特点上来看,消费贷ABS产品基础资产具有小而分散的特点,资产质量较为优质。未来,随着投资者对于消费贷ABS产品认可度进一步上升,消费贷ABS的市场吸引力有望持续增长,叠加其他类型资产荒情况的持续以及债市利率整体的下行趋势的影响,消费贷ABS的发行成本或将继续保持低位。

(三)基础资产表现稳健,未来基础资产表现仍需保持关注

当前经济环境依旧处于下行周期,对借款人还款能力仍有冲击,在此背景下,2025年消费贷资产质量仍有承压,但同时,资产方风控政策的调整有利于对冲资产质量下行的影响,基础资产违约表现基本较去年基本一致。并且,消费贷ABS产品分层结构化设计有效提升了优先级证券获得的信用支持,随着存续时间逐渐增加,累积形成的超额利差和证券端的持续偿付也使得存续优先级证券的信用风险持续下降。

未来消费贷ABS市场也对发起机构的风控能力提出了更高的要求。利率压降政策将直接导致基础资产的超额利差收窄,若机构为保持规模而放松准入标准,或将导致资产质量的恶化,使其风险加速暴露,如何做好利率压降与风险控制之间的平衡或将成为发起机构之间新的博弈焦点。未来,消费贷ABS市场基础资产实际违约表现仍需保持关注。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信