金融与科技知识服务平台,提供研究 + 咨询 + 品牌 + 培训 + 传播等服务,目前已经服务超过300家机构;更多精彩内容请登陆网站:01caijing.com。

作者:Study77

来源:琦言八语

零、数据来源及处理

1、数据来源

a、主体评级上调数据来自:Wind-信用债研究-主体评级调高的企业-“2020/1/1~2020/9/20”+“评级变动”;

b、全市场评级数据来自:Wind-债券数据库-全部未到期债券-信用债,Wind函数;

c、YY数据来自:Wind-信用债研究-YY发行人评级变动-“2020/1/1~2020/9/20”;

d、中债资信数据来自:Wind及中债资信信用信息服务平台。

2、数据处理

a、考虑到评级结果的有效期限一般为1年,因此删除上次评级日期为“2019年以前”的数据,再删除评级对象性质为“对担保人”的数据;

b、将联合信用评级有限公司替换为联合资信评估有限公司(18次),并对以上两家机构同时上调同一发行人的数据做删除重复项,最后剩221个主体的242列数据;

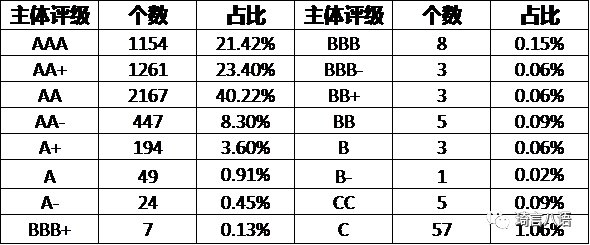

c、全市场评级数据中剔除无外部评级数据,对债务主体删除重复项,还剩5388列数据。

一、评级机构情况

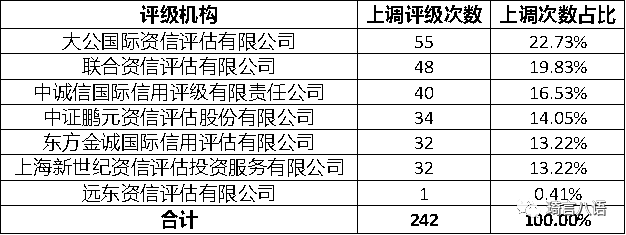

通过对主体评级上调数据中的评级机构进行统计分析,见下图:

可以看出,大公上调次数最多,占比高达22.73%,其次是联合及中诚信,占比分别为19.83%及16.53%,鹏元、东方金城及上海新世纪差别不大。

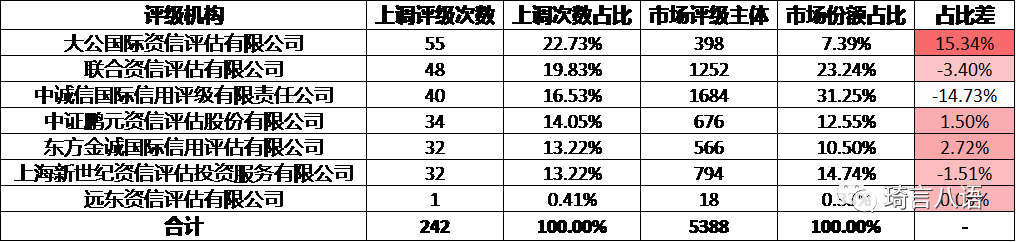

考虑到客户基数大的评级机构,评级变动(包括上调/下调)的次数也相对较多。因此可以将上述上调次数占比与该评级机构的市场份额占比进行对比:

二、上调等级分布

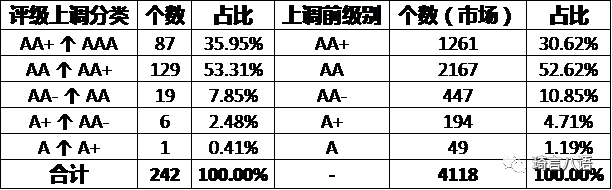

可以看出,242个评级上调中,从AA上调到AA+的占比最多,高达53.31%,其次是从AA+上调至AAA的,占比35.95%。该结构与全市场中AA及AA+在[A、A+、AA-、AA、AA+]5个级别中的占比类似。也就是说,今年主体评级的上调是全市场整体的上移,对于各级别而言,差异不大。当然,最终导致市场中AA+及AAA等高级别占比越发集中了 ,评级泡沫化越发严重。

,评级泡沫化越发严重。

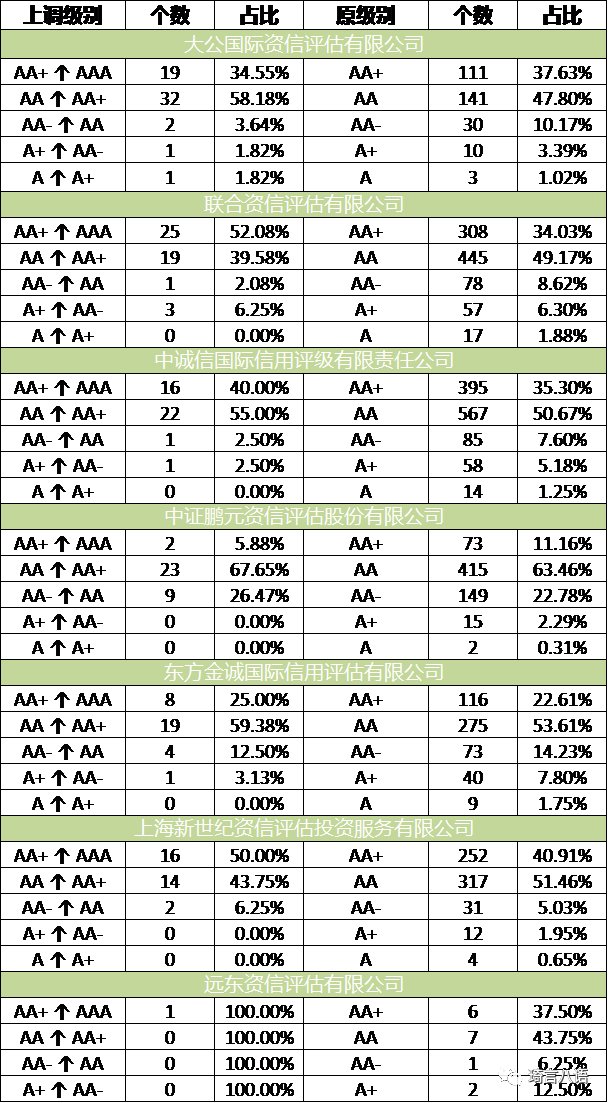

再进一步,分评级公司来看,各家的主体级别上调也都主要集中在AA升AA+和AA+升AAA两种。可以和该评级公司的评级分布进行对比,一定程度上反应该评级公司对于哪种评级的客户上调级别比较积极。

三、不同评级结果对比分析

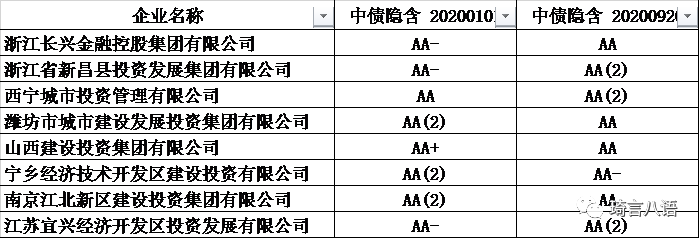

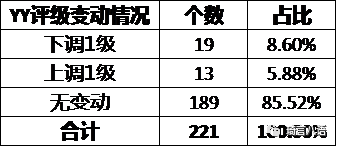

其次,查询上述221个主体在2020年1月1日至2020年9月20日期间的YY评级变动情况,发现下调19家,无变动189家,上调仅13家,占比不到6%,详见下图:

考虑到中债隐含主要取决于市场价格,具有较强的客观性;YY评级近年的发展,也逐步得到市场的认可;中债资信作为2010年成立、广泛开展评级业务的投资人付费模式评级机构,级别较为公允,市场和监管认可度较高,在近期的保险资管业协会对评级机构的评价中再获第一。由此可以猜测,以上评级变动的矛盾大概率还是发行人付费模式下带来的恶性竞争问题。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“琦言八语”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 对2020年信用评级上调的几点分析

琦言八语

琦言八语