西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

作者:园园abs研

2022年4月8日,中国交通建设集团有限公司(以下简称中国交建)作为发起人的基础设施公募REITs项目,即“华夏中国交建高速公路封闭式基础设施证券投资基金”顺利完成发行,基金最终募集规模为93.99亿元。中信证券担任专项计划管理人,华夏基金担任公募基金管理人。

本项目为2022年全国首单公募REITs项目、央企首单高速公路公募REITs项目。本项目原始权益人为中国交建下属子公司:中交投资有限公司、中交第二航务工程局有限公司、中交第二公路勘察设计研究院有限公司。本项目所选择的底层资产为湖北省武深高速公路嘉通段,该段所属武深高速公路,是我国南北向大通道的重要组成部分。

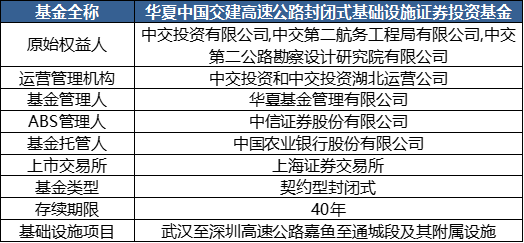

一、基金产品概要

华夏中国交建高速公路REIT产品管理人为华夏基金,基金托管人为农业银行,上市交易所为上海证券交易所,基金为封闭式基金。本基金主要投资于基础设施资产支持证券全部份额,并取得基础设施项目完全所有权或经营权利。通过主动的投资管理和运营管理,力争为基金份额持有人提供稳定的收益分配。

华夏基金管理有限公司编制了可供分配金额计算表及其附注,安永华明会计师事务所(特殊普通合伙)对该测算报告进行了审核并出具了可供分配金额测算报告,以85.76亿元为募集资金底数,本项目存续期内全周期IRR约为6.89%。2022期间年化分派率约4.71%,2023年度的年化分派率约4.83%。

二、主要原始权益人

中交投资有限公司成立于2007年4月28日,截至2021年6月30日,中交投资注册资本人民币1,250,000万元,实缴出资1,250,000万元。其中,中国交建出资1,250,000万元,持股比例100%,是中交投资的唯一股东,实际控制人为国务院国有资产监督管理委员会。

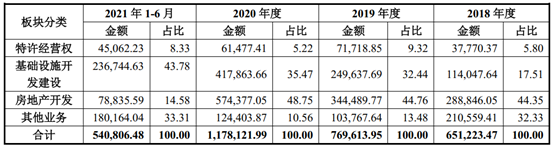

中交投资主营业务包括特许经营权、基础设施开发建设、房地产开发等业务。报告期内,特许经营权、基础设施开发建设、房地产开发作为公司的核心业务板块,是公司主营业务收入和利润的重要来源。

近三年特许经营权业务收入分别为37,770.37万元、71,718.85万元和61,477.41万元,占营业收入的比例分别为5.80%、9.32%和5.22%;近三年基础设施开发建设业务收入分别为114,047.64万元、249,637.69万元和417,863.66万元,占营业收入的比例分别为17.51%、32.44%和35.47%。

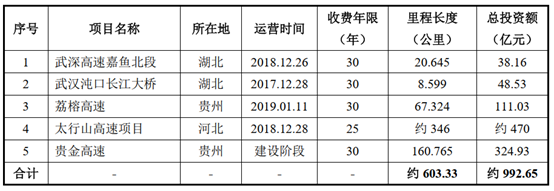

除嘉通高速项目之外,中交投资旗下还持有并运营武深高速嘉鱼北段、武汉沌口长江大桥、荔榕高速、太行山高速、贵金高速等项目,预计总投资额约为1,000亿元,分布于湖北省、河北省、贵州省等省份,均为自持运营管理的基础设施项目。其中贵金高速项目正处于投资建设阶段,太行山高速项目由5条高速组成,其中4条已运营,1条处于建设阶段。

截至2021年6月末,公司总资产12,639,427.78万元,负债合计8,896,117.69万元,所有者权益为3,743,310.09万元;上半年营业总收入540,806.48万元,营业利润179,108.87万元,利润总额179,318.51万元,净利润134,148.91万元;经营活动产生的现金流量净额为-184,894.27万元,投资活动产生的现金流量净额为-634,403.22万元,筹资活动产生的现金流量净额为951,701.73万元。

三、基础设施项目

本基金拟初始投资的基础设施项目为武汉至深圳高速公路嘉鱼至通城段及其附属设施。嘉通高速项目的收入来源为通过享有《特许权协议》约定的权利,收取车辆通行费收入、服务区经营权承包费收入、收费站灯箱广告位出租收入。

嘉通高速项目为南北走向,起于湖北省咸宁市嘉鱼县新街镇三畈村,对接武汉至深圳高速公路嘉鱼北段,止于湖北省咸宁市通城县大坪乡达凤村,对接通城至界上高速公路。公路主线全长90.975公里,设互通式立交8处,2013年10月正式开工,2019年9月通过竣工验收,决算总投资88.18亿元。

依据《特许权协议》,武深高速嘉鱼至通城段收费期限为30年,南段和北段的收费截止日期分别为2046年2月5日和2046年8月27日。特许经营期届满后,由中交嘉通将嘉通高速项目无偿移交至咸宁市政府。

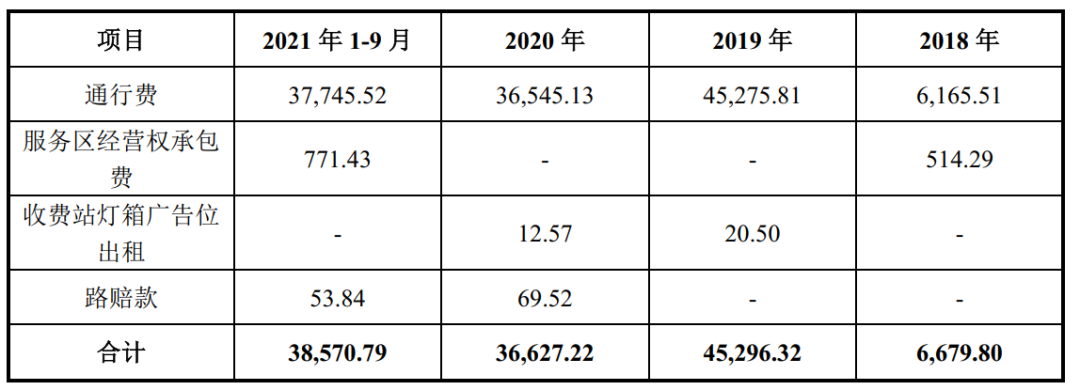

1、项目收入

中交嘉通日常运营过程中产生的收入主要源于三类业务,分别为通行费收入、服务区经营权承包费收入、收费站灯箱广告位出租收入。嘉通高速最近三年运营数据如下:

2018年底前,由于武深高速未全线贯通,因此嘉通高速通行费收入较少,为6,165.51万元。武深高速湖北段全线贯通后,嘉通高速2019年通行费收入增长至45,275.81万元,相较于2018年增长幅度达634.34%。2020年上半年受到新冠疫情影响,国家出台了高速公路免收通行费政策,直至2020年5月6日才恢复收费,因此该年度通行费收入低于2019年,为36,545.13万元

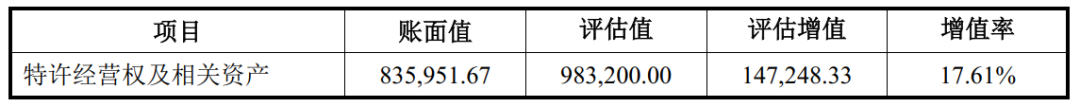

2、项目估值

本次评估采用收益法进行了评定估算,至本次评估基准日2021年9月30日,嘉通高速及其附属设施的特许经营权(武汉至深圳高速公路嘉鱼至通城段)以及因持有特许经营权而享有的嘉通高速资产的市场价值为983,200.00万元。

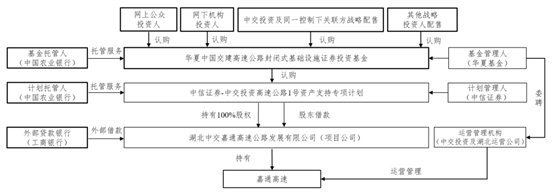

四、基金交易架构

本基金通过基础设施资产支持证券与项目公司特殊目的载体穿透取得基础设施项目的所有权。本基金的整体架构如下图所示:

本基金的基金管理人为华夏基金管理有限公司,资产支持证券管理人为中信证券股份有限公司,本基金的托管人为中国农业银行股份有限公司。基金管理人聘请中交投资有限公司及中交投资湖北运营公司为运营管理机构,提供运营管理服务。上述基础设施基金的整体架构符合《公开募集基础设施证券投资基金指引(试行)》的规定。

(一)基金合同生效与基金投资

基金募集达到基金备案条件的,自基金管理人办理完毕基金备案手续并取得中国证监会书面确认之日起,基金合同生效。自基金合同生效之日起,基金管理人根据法律法规和基金合同独立运用并管理基金财产。

本基金的初始资产主要投资于拟成立的基础设施资产支持专项计划,待基础设施资产支持专项计划成立后,持有资产支持证券全部份额,通过投资基础设施资产支持证券穿透取得基础设施项目经营权利,以获取基础设施项目运管过程中稳定现金流为主要目的。本基金成立后,若根据本基金相关合同约定进行扩募后,扩募资金可投资于扩募基础设施资产支持专项计划。

(二)资产支持证券设立与投资,包括投资项目公司股权与债权的相关安排

1.专项计划的设立

专项计划发行期结束后,若基金管理人(代表基础设施基金)的认购资金总额(不含发行期认购资金产生的利息)达到或超过资产支持证券目标募集规模,经会计师事务所进行验资并出具验资报告后,计划管理人宣布专项计划设立,同时将认购资金(不包括利息)全部划转至已开立的专项计划账户。认购资金划入专项计划账户之日为专项计划设立日。计划管理人于该日宣布专项计划设立并于该日或其后第一个工作日通知所有认购人,并在专项计划设立日起5个工作日内向计划托管人提交验资报告

2.专项计划资金的运用

(1)预留计划费用

专项计划募集的认购资金划至专项计划账户后,计划管理人在专项计划设立时预留计划费用。

(2)专项计划基础资产投资安排

1)收购作为基础资产的项目公司全部股权

计划管理人应根据《股权转让协议》的约定,在《股权转让协议》项下付款条件全部满足后向计划托管人发出付款指令,指示计划托管人将付款指令载明金额作为项目公司的股权受让价款划拨至原始权益人指定的账户,用于购买项目公司的100%股权。计划托管人应根据相关交易合同及《专项计划托管协议》的约定对付款指令中资金的用途及金额进行核对,核对无误后应按照《专项计划托管协议》的约定予以付款。

2)向项目公司增资

专项计划受让取得项目公司的100%股权后,计划管理人应根据《增资协议》的约定向计划托管人发出付款指令,指示计划托管人将付款指令载明金额作为项目公司增资款划拨至项目公司账户。

计划托管人应根据《专项计划托管协议》的约定对付款指令中资金的用途及金额进行核对,核对无误后应按照《专项计划托管协议》的约定予以付款。

3)向项目公司发放股东借款

专项计划受让取得项目公司的100%股权后,计划管理人应根据《股东借款协议》的约定向计划托管人发出付款指令,指示计划托管人将付款指令载明金额作为股东借款划拨至项目公司账户。计划托管人应根据《专项计划托管协议》的约定对付款指令中资金的用途及金额进行核对,核对无误后应按照《专项计划托管协议》的约定予以付款。根据《股东借款协议》,项目公司取得借款的用途为偿还项目公司的存量负债。

(3)合格投资

在《标准条款》允许的范围内,计划管理人可以在有效控制风险、保持流动性的前提下,以现金管理为目的,指示托管人将专项计划账户中的资金进行合格投资。

(4)项目公司申请募集配套贷款的安排

项目公司已与中国工商银行股份有限公司北京和平里支行(即“外部贷款银行”)签署《外部贷款协议》,在基础设施基金成立后,将由外部贷款银行向项目公司提供人民币13亿元借款。将于首期股权转让价款支付条件全部成就后向项目公司发放(具体进度根据实际执行情况确定)。

(5)项目公司偿还存量负债

项目公司拟于交割审计基准日向银团发提前还款通知,待股东借款发放后,且募集配套贷款发放后向原债权银行还款(具体进度以与银行沟通确定为准),其余资金将用于置换项目公司除因计提大修基金产生的预计负债外的其他原有负债。

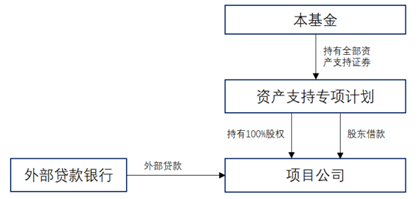

(6)交易完成后项目公司资本结构

上述交易完成后,项目公司资本结构如下图:

(三)项目公司股权转让对价支付安排、股权交割、工商变更登记安排等

根据《股权转让协议》安排,具体如下:

1.股权转让价款

中信证券(代表资产支持专项计划)(简称“受让方”)投资于项目公司所支付的总价款(“项目公司总投资款”)=基础设施基金的募集资金规模-基础设施基金需预留的全部费用-专项计划需预留的全部费用。项目公司总投资款包括项目公司股权转让价款(“项目公司股权转让价款”)和由受让方向项目公司提供借款及进行增资用于其偿付各项债务的其他投资款(“项目公司其他投资款”)。

其中,项目公司股权转让价款=项目公司总投资款+募集配套贷款规模-预留项目公司营运资金+项目公司经交割审计确定的流动资产-项目公司经交割审计确定的(负债总额-因大修基金产生的预计负债)(“股权转让价款”);项目公司其他投资款=项目公司总投资款-股权转让价款。

2.股权转让对价支付安排

(1)受让方应在《股权转让协议》约定的首期股权转让价款支付条件全部成就后3个工作日内向转让方支付首期股权转让价款,即人民币270,000.00万元;

首期股权转让价款中的60%应支付给中交投资,30%支付给中交二航局,10%支付给中交二公院,三者统称“转让方”;自首期股权转让对价支付之日起(含该日),目标股权的全部权利和义务由受让方享有,该日为目标股权交割日(“交割日”)。

(2)受让方应在《股权转让协议》约定的第二期股权转让价款支付条件全部成就后3个工作日内向转让方支付第二期股权转让价款,第二期股权转让价款金额为根据交割审计确认的财务数据按照协议约定计算的股权转让价款减去受让方已支付的首期转让价款金额的差额。

(3)若经交割审计确认的财务数据按照《股权转让协议》约定计算股权转让价款金额低于受让方已支付的首期股权转让价款的,则第二期股权转让价款无需支付,且转让方应在股权转让价款确定后5个工作日内向受让方退还已支付的首期转让价款与股权转让价款之间的差额。

(4)根据《股权转让协议》约定,经交割审计确认的项目公司股权转让价款应不低于按照国有产权交易相关规定进行备案的股权评估价值。若经交割审计确认的项目公司股权转让价款低于按照国有产权交易相关规定进行备案的股权评估价值,则《股权转让协议》自动解除。《股权转让协议》解除后,双方应当按照恢复原状的原则办理《股权转让协议》解除的后续事项,具体以双方届时另行签署的协议为准。

3.交割审计安排

根据《股权转让协议》约定,为确定目标股权的实际价值,各方同意共同聘请具有相应专业资质的审计机构对交割审计基准日(交割审计基准日为交割日前一日)项目公司按照符合中国法律的程序与方式进行专项审计(“交割审计”),相关交割审计费用由受让方承担。自交割日(含)起,根据中国法律和公司章程规定的目标股权所代表的一切权利义务和损益由受让方享有和承担,在此之前由转让方享有和承担。

项目公司或项目公司的资产因交割日之前且未在项目公司交割审计报告中体现的事项产生或导致的风险费用、成本、税费、支出、负债以及相关业务合同项下相关权利或收入的减损等,均由转让方承担。如项目公司或者受让方因此承担了任何损失或者支出了任何费用,转让方应予以全额补偿。项目公司或项目公司的资产因交割日之前且未在项目公司交割审计报告中体现的事项于交割日后由项目公司取得了归属于交割前的相关收益或收入的,均由转让方享有。

双方可就上述交割日之前的相关风险费用、成本、税费、支出、负债、权利或收入的减损以及收益、收入的具体金额和分担原则进行书面确认,并据此对股权转让价款的具体金额等进行调整,具体以双方书面确认情况(如有)为准。

4.工商变更登记安排

根据《股权转让协议》约定,转让方应当配合受让方及项目公司在首期股权转让价款支付后5个工作日内向市场监督管理局/公司登记机关提交股权变更登记所需的全部申请资料,并于首期股权转让价款支付后20个工作日内完成股权变更登记。股权变更登记包括(i)目标股权的股东由转让方变更为受让方;(ii)变更后的章程备案;(iii)执行董事变更为受让方股东委派的人员。

5.提前终止或解除情形

根据《股权转让协议》约定,提前终止或解除情形如下:

(1)除非以下任何一种情形发生,否则,《股权转让协议》不得提前终止:

1)各方一致同意提前终止《股权转让协议》;

2)因违约方的持续违约行为导致《股权转让协议》继续履行不可能或没有意义的,守约方有权提前终止《股权转让协议》。

(2)各方同意,如首期股权转让对价支付之日起60个工作日内,《股权转让协议》所述的股权转让工商变更登记尚未完成,则《股权转让协议》自动终止。各方应当按照恢复原状的原则办理《股权转让协议》终止的后续事项。其中,转让方应当在《股权转让协议》终止后10个工作日内,按照其在《股权转让协议》签署时持有的项目公司股权比例就受让方投资于项目公司的总投资款承担返还义务;以此为前提,受让方应当将其在《股权转让协议》项下收到的项目公司目标股权、印章、证照、文件原路退还转让方。

(3)各方同意,若经交割审计确认的项目公司股权转让价款低于按照国有产权交易相关规定进行备案的股权评估价值,则《股权转让协议》自动解除。

(4)任一方依据《股权转让协议》享有的解除权,未在法律规定或《股权转让协议》约定的解除期限内行使的,不视为解除权的放弃或消灭。

(四)运营管理安排

华夏基金(代表基础设施基金)、中信证券(代表资产支持专项计划)及项目公司联合委托中交投资及其子公司中交投资湖北运营公司担任基础设施运营管理机构并签署《运营管理服务协议》,运营管理机构对基础设施项目提供运营管理服务。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“园园ABS研究1”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 首单央企高速公路公募REITs成功发行

园园ABS研究1

园园ABS研究1